Выручка представляет собой сумму дохода от деятельности предприятия, все финансовые средства, полученные за продажу продукции или выполнение услуг. Для анализа используются показатели, взятые за определенный отрезок времени.

Вопрос о том, как посмотреть сумму выручки, появляется не только при анализе работы производства руководителем. Доход может заинтересовать финансовых специалистов по ряду причин.

Объем полученного дохода в результате коммерческой деятельности может вызвать интерес в следующих случаях:

- при оценке руководителем показателей эффективности деятельности компании за определенный промежуток времени;

- для расчета нормативов признания затрат, в т.ч. на рекламные услуги;

- для определения суммы доходов и расходов на следующий год;

- для изучения спроса на реализуемые товары и предоставляемые услуги;

- для корректировки стоимости продаваемой продукции;

- для определения топовой продукции;

Соответственно, здесь появляется вопрос: как в 1С:Бухгалтерия определить сумму дохода за определенный срок.

Руководителя компании больше всего интересует размер прибыли, значит, в этой статье, подробно затронем эту тему.

Показатели выручки в 1С:Бухгалтерия 8.3

Сумма прихода от обычных видов деятельности определяется по кредиту счета 90 «Продажи» и дебету счетов, зависящих от рода деятельности:

- 20 «Основное производство»;

- 41 «Товары»;

- 62 «Расчеты с покупателями и заказчиками» и др.

В качестве учета используется 1-й субсчет – 90.01 «Выручка».

Внесение записи на счете осуществляется с накоплением в течение всего года, в результате производится списание на 99й счет для определения прибыли и убытка от работы предприятия.

Таким образом, для получения сведений в программе, необходимо сформировать оборотно-сальдовую ведомость (ОСВ) по счету 90.01.

Для этого в меню «Отчеты» в разделе «Стандартные отчеты» выбирается «Оборотно-сальдовая ведомость по счету». В появившемся окне определить период, за который создается отчет, отметить сч. 90.01, выбрать компанию.

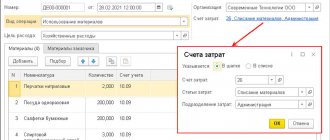

С помощью клавиши «Показать настройки» можно определить:

- распределение по определенным группам, производствам, ставкам НДС;

- сделать общий сравнительный отбор;

- выбрать требуемые необходимые показатели;

- настроить существующие дополнительные поля, например, счет;

- произвести сортировку по заданным параметрам;

- оформить нужным образом;

Все настройки регулируются на определенных вкладках. Обязательно установите «галочку» на вкладке «Группировка» возле «По субсчетам».

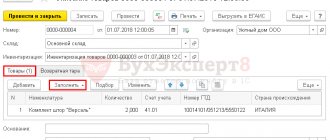

В созданной ОСВ определены показатели сальдо на начало и конец расчетного периода по дебету и кредиту счета и субсчетов, а также все обороты за период по дебету и кредиту. Эту информацию, кроме прочего, можно просмотреть по номенклатурным группам. Определить товары, которые принесли самую большую доходность. Кликнув на сумму, можно открыть проводки по всем товарам, учтенным в сумме, рассмотреть все данные более детально.

Как доход от продажи товаров отражается в бухгалтерском учете?

Выручка находит отражение в поступлениях денежных средств и другого имущества. А при условии предоставления товаров и услуг (работ) на основании коммерческого кредита, в виде отсрочки платежа, выручка учитывается по сумме дебиторской задолженности. Методы отражения ее определены законодательно:

- кассовый, когда произведена фактическая оплата на счет организации;

- метод начисления, когда совершена отгрузка продукции, оказана услуга или выполнена работа по предъявлении расчетных документов.

В первом случае, образование выручки связано с поступлением средств на счет. Во втором, ее определяет не оплата, а дата отгрузки. Предприятие, исходя и особенностей своей хозяйственной деятельности и договорной политики, выбирает для использования какой-то один метод, но при желании может менять его.

Выручка по сумме отличается от стоимости произведенного и отгруженного товара ввиду существования продукции не реализованной; проданной с отсрочкой, деньги за которую еще не поступили; не оплаченную в срок; а также находящуюся на ответственном хранении у покупателя.

Проданная по отпускным ценам продукция и услуги, дают выручку, которая включает три составляющих:

- Прибыль. Формирует финансовые активы, обеспечивающие развитие предприятия.

- Себестоимость. Возмещает затраты на производство.

- Налоги. Обеспечивают отчисления в бюджет.

В бухгалтерском учете выручка рассчитывается по отпускным ценам с НДС и акцизами (брутто) или без них (нетто), а также в ценах, определенных планом.

Выручка организации вне зависимости от рода и вида ее деятельности учитывается на счете 90 «Продажи». Там аккумулируется полная информация о доходах и расходах предприятия.

Проводки отражают учет:

- реализованной продукции и товара;

- оказанных услуг и выполненных работ;

- сданного в аренду имущества и др.

Выручка отражается записью (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 62 «Расчеты с покупателями и заказчиками» – Кредит счета 90 «Продажи», субсчет «Выручка».

При розничной реализации вместо счета 62 используют счет 90, который корреспондирует со счетом учета наличных сумм:

Дебет счета 50 «Касса» – Кредит счета 90.

С помощью бухгалтерского учета выручка от продажи отражается в оценке, определенной договором. На основании счета-фактуры выручка признается и делаются следующие записи:

Дебет 62 Кредит 90-1 – признана выручка от продажи готовой продукции, выполненных работ, оказанных услуг с учетом НДС.

Предприятие может отражать по субсчету 90-1 выручку нетто, то есть без НДС. Начисление налога на добавленную стоимость в этом случае будет отражено записью:

Дебет 62 – Кредит 68 «Расчеты по НДС» начислен НДС в бюджет.

Но все-таки на практике чаще выручка отражается с учетом НДС. Это допустимо и законодательно разрешено, хотя добавленная стоимость не относится к доходам. Этот способ начисления НДС отражается следующей записью (Приказ Минфина от 31.10.2000 № 94н):

Дебет 90-3 – Кредит 68 «Расчеты по НДС».

Одновременно на основании накладной списывается себестоимость проданных товаров, работ, услуг:

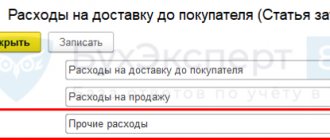

- Дебет 90-2 – Кредит 20, 26, 43, 41.

- Дебет 90-2 – Кредит 44 – «Расходы на продажу».

Бухгалтерский баланс не содержит строк для отражения выручки. Но при этом он связан с выручкой, поскольку отражает объем активов и пассивов предприятия, а также их изменение, по которым можно судить о падении или росте выручки.

О том, как отразить в бухучете выручку от реализации и какая строка в балансе показывает ее сумму, читайте тут.

Нюансы учета доходов на счетах 90 и 91

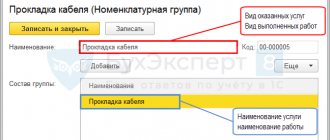

Анализ показателей доходности по обычным видам деятельности, как уже уточнялось, осуществляется с использованием счета 90.01 «Выручка». Этот счет имеет субконто:

- номенклатурные группы;

- ставки НДС;

Прочие виды доходов учитываются на сч. 90.01 и разделяются по субконто:

- прочие доходы и расходы;

- реализуемые активы;

В результате, если нужно произвести анализ выручки по обычным видам деятельности, то формируем ОСВ по сч. 90.01. Если требуется анализ прочих расходов, создаем отчет по сч. 91.01.

В налоговом учете сумма выручки делится на:

- доходы от реализации;

- внереализационные доходы;

Доходы от продаж включают в себя приход от реализации товаров и услуг собственного производства, который идет по счету 90.01.1 и делится по номенклатурным группам по реализации товаров и услуг и прочим номенклатурным группам.

Кроме того, учитывается сумма выручки от реализации имущественных прав. Это сч. 90.01, который делится по статьям:

- реализация имущественных прав без учета прав требования;

- реализация права требования как оказания финансовых услуг;

- реализация права требования после наступления срока платежа;

В налоговом учете существующие доходы от реализации разделяются на доходность от реализации прочего имущества по ряду статей:

- реализация прочего имущества;

- реализация объектов строительства;

Кроме того, к доходам от реализации в целях НУ относятся суммы прихода от продажи ценных бумаг и выручки, показанной по строке 340 листа 3 приложения 3.

Виды статей по выручке:

- реализация права требования до наступления срока платежа;

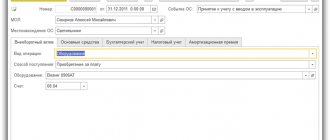

- реализация нематериальных активов;

- реализация основных средств;

В налоговом учете фиксируются внереализационные доходы, которые учитываются на сч. 90.01.

Таким образом, для оценки полной доходности компании создается ОСВ 90.01 в сумме с показателями, отраженными в ОСВ сч. 91.01.

Для более детальной информации, содержащей доходы и расходы, необходимо при создании ОСВ отметить галочки по соответствующим видам статей.

Вся аналитика по операциям фиксируется в карточке счета 90.01. Для ее просмотра нужно кликнуть на сумму из колонок ОСВ.

Факторы изменения

Выручка от реализации продукции – является основным источником денежных средств и формирование собственных финансовых ресурсов на действующих предприятиях.Понятие “доход от продаж и методов определения момента реализации” имеют важное значение для расчета финансовых показателей.В отечественной практике существует два метода определения момента реализации:для судоходства – начислению;оплаты – кассовый метод. (Доход определяется после получения денег наличными или на банковский счет организации. Этот метод используется для целей налогообложения малого бизнеса.Все организации, за исключением небольшой, следует использовать метод начисленийа также учитывать доходы от реализации продукции после отгрузки продукции, товаров, работ и услуг.Доход считается и поэтапной оплаты работы, выполняемой с длительным производственным циклом, как только доступных стадий в секторах строительства, научно – исследования и разработки – проектные работы.Малые предприятия могут быть отражены в учете выручки от продаж в объеме его платежа. Это организации, которые имеют дату определения дохода (скорость реализации), в среднем за предыдущие четыре квартала, суммарная выручка от реализации товаров (работ, услуг), за исключением налога на добавленную стоимость не превышала один миллион рублей для каждого четверть.

Анализ доходов при УСН

Если компания использует упрощенную систему налогообложения, все доходы определяются по кассовому методу. При внесении финансовых средств в кассу, доход сразу фиксируется в учете. При этом сумма доходов в целях налогообложения в ОСВ не учитывается.

Значит, чтобы оценить показатели выручки и прибыли, нужно создать отчет «Анализ учета по УСН». Для этого нужно взять сумму из блоков с тщательной ее проверкой. В противном случае есть вероятность, что в блоке «Поступления от покупателя» будут учтены все поступления финансов, включая штрафы.

Для анализа поступлений нужно кликнуть на блок. Появится дополнительный объем информации о доходности. Допустим, блок «Розничная выручка» содержит информацию о поступлениях, зафиксированных в отчетах розничных продаж. Кликнув на строку отчета, можно открыть весь документ.

Обязательно подлежит анализу блок «Доходы, отраженные вручную», содержащий все произведенные корректировки.

Для чего нужно знать выручку?

Выручка является одним из ключевых показателей эффективности предприятия. Его расчет помогает оценить спрос на товары и услуги и определить, насколько ваши товары интересны покупателям.

Кроме того, сопоставив полученный объем выручки с запланированным, вы можете разработать более эффективный план производства, закупок и корректировать маркетинговую стратегию. Выручка также помогает разработать правильную ценовую политику и является индикатором того, насколько цены соответствуют возможностям целевой аудитории.

Размер выручки нужно знать, прежде всего, руководителю компании. Часто эти данные запрашивают деловые партнеры, кредиторы и инвесторы.

Давайте узнаем, каким образом подсчитывается выручка.

Оценка прибыли предприятия

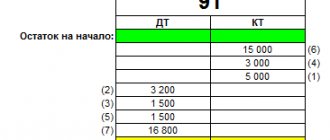

Для анализа и оценки прибыли необходимо сделать операцию закрытия счетов 90 и 91 с помощью процедуры «Закрытие месяца».

Для этого в меню «Операции» выбирается раздел «Закрытие месяца». Определяется период, и указывается наименование компании. По завершению операции на сч. 99 будут показаны суммы со счетов 90 и 91.

Если на сч. 99 определен дебетовый показатель – это убыток, если кредитовый – прибыль. Таким образом, можно создать оборотно-сальдовую ведомость по сч. 99 и проанализировать отчеты «Анализ счета» и « Обороты счета».

Здесь будет показано, какие суммы пришли с 90, какие с 91 счетов.

Нажав на суммы, можно открыть подробные данные. Соответственно, суммы, пришедшие со сч. 90 являются прибылью или убытком по основным видам деятельности. Если со сч. 91 – сумма внереализационного убытка или прибыли. Для производств, использующих УСН, рекомендовано составлять отчет «Анализ учета по УСН».

Удобная аналитика для руководства предприятия

Любому руководителю удобнее оценивать выручку, используя управленческие отчеты. Они располагаются в меню «Руководителю» в графе «Продажи».

В этом разделе представлена аналитика:

- по контрагентам, включая анализ оплат и продаж;

- по номенклатуре и номенклатурным группам;

- общая валовая прибыль;

Таким образом, можно выбрать любой из отчетов. Соответственно, в нем будет представлена информация из бухгалтерских отчетов, но более понятно для руководителя.

Во-первых, показатели в отчетах представлены в виде графиков и таблиц, что позволяет нагляднее оценить финансовое благосостояние компании.

Во-вторых, в отчетах зафиксирована первая пятерка лидеров по контрагентам или номенклатуре, что дает возможность сделать определенные выводы.

Разберемся в каждом отчете индивидуально.

Анализ выручки по контрагентам

Анализируя продажи, можно определить наличный розничный приход, все финансовые поступления по платежным картам, результаты оплаты по договорам. Определить самых доходных контрагентов. Для этого нужно в разделе «Продажи по контрагентам», определить нужный период времени, выбрать .

В графе «Показатели» выбрать «количество» и/или «сумма». На вкладке «Группировки» выбрать нужные разделы:

- договор;

- документ;

- контрагент;

- номенклатура;

- номенклатурная группа;

- организация;

Затем нажать «Сформировать».

На имеющихся графиках можно определить покупателей-лидеров по сумме или общему количеству, оценить текущие объемы заказов и потенциальную сумму выручки по каждому производству. Обратите внимание, что все указанные суммы отражены с учетом НДС.

Под графиками представлена сводная таблица, отображающая данные по каждому контрагенту по сумме и количеству за определенный промежуток времени.

Таким способом можно определить сезонность продаж – периоды максимальной и минимальной отгрузки товара. С ее помощью возможно планирование продаж. Также нужно учитывать, что в отчете не представлены показатели по сч. 91.

Форма «Продажи по контрагентам (по оплатам)» фиксирует выручку от оплаты покупателей за каждый месяц и по 5 организациям-лидерам.

Форма «Сравнение продаж по контрагентам» отражает суммы и количество продаж, а также их рост и падение в процентах. Это позволит провести дополнительные переговоры менеджеров с клиентами, определить более интересные условия сотрудничества. И в перспективе значительно увеличить прибыль за счет увеличения объемов реализации.

Размер выручки

Выручку в бухучете отразите в сумме дебиторской задолженности. А если выручка признается в момент (после) погашения задолженности покупателем – в сумме поступления денежных средств (или другого имущества). Если величина поступления покрывает лишь часть выручки, размер выручки определяется как сумма поступивших денежных средств и дебиторской задолженности. Такие правила установлены в пункте 6 ПБУ 9/99.

Величину поступления и дебиторской задолженности определите исходя из договорной цены с учетом всех скидок и накидок (п. 6.5 и 6.1 ПБУ 9/99).

Если обязательство по договору меняется, то первоначальная величина выручки корректируется исходя из новых условий (п. 6.4 ПБУ 9/99).

Пример определения размера выручки от продажи товаров с учетом скидки и изменения обязательства

ООО «Торговая » 20 января заключило договор поставки товара на сумму 118 000 руб. (в т. ч. НДС – 18 000 руб.). По договору покупатель должен оплатить товар 20 февраля. Если товар будет оплачен досрочно, покупателю предоставляется скидка 10 процентов.

Покупатель оплатил товар досрочно – 1 февраля.

Первоначальный размер выручки составил – 118 000 руб. (в т. ч. НДС – 18 000 руб.). После того как была произведена корректировка на величину скидки, размер выручки составил 106 200 руб. (118 000 руб. – 118 000 руб. × 10%). Сумма НДС равна 16 200 руб. (106 200 руб. × 18/118).

Бухгалтер организации сделал в учете следующие записи.

20 января:

Дебет 62 Кредит 90-1 – 118 000 руб. – признана выручка;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 18 000 руб. – начислен НДС.

1 февраля:

Дебет 51 Кредит 62 – 106 200 руб. – получена оплата от покупателя с учетом скидки;

Дебет 62 Кредит 90-1 – 11 800 руб. – скорректирована выручка на сумму скидки;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 1800 руб. – скорректирована сумма НДС с выручки.

Аналитика реализации по номенклатуре и оценка прибыли

Анализ наиболее покупаемых товаров можно сделать с помощью отчета «Продажи по номенклатуре». Все необходимые настройки отчета аналогичны ранее перечисленным.

Составленные графики определят, какой товар принес больше доходов и в какой период времени, а также количество продаж. Представленная таблица содержит цифровые показатели по номенклатуре и периодам времени.

Следующая форма отчета фиксирует сумму полученной выручки по номенклатурным группам. «Сравнение продаж по номенклатуре» отражает изменение объемов продаж по определенной продукции, выраженное в процентах.

Обратите внимание: во всех описываемых отчетах применяется выручка только по сч. 90 и с учетом НДС. И лишь отчет «Валовая прибыль» содержит графики по следующим разрезам:

- периоды;

- контрагенты;

- наличные поступления;

- по платежным картам;

- договорам;

Следовательно, есть возможность определения прибыльных клиентов и номенклатуры.

Настройки производятся по установленной схеме.

Под графиком представлена таблица доходности по покупателям и по товарам.

В результате анализа можно определить, что принесло максимальную валовую прибыль, полученную за выбранный период времени. Вся информация формируется на основе выручки по сч. 90.01 без учета НДС. Сч. 91 не отображается.

И еще один нужный отчет «Доходы и расходы», который находится в меню «Руководителю» в разделе «Общие показатели».

Отчет отражает общий показатель прибыли за определенный период. Данные показаны по основной деятельности без учета НДС по субсчетам сч. 90 и 91 не анализируется. Формируется сумма дохода с субсчетов 90.01 и 90.03, а показатель расходов с 90.02, 90.04, 90.05, 90.07 и 90.08.

Таким образом, сумма выручки может показать различные аспекты бизнеса. С учетом целей специалистов, определяющих все показатели, можно оценить работу компании по номенклатуре, списку контрагентов, заключенным договорам и т.д. Бухгалтерия производит оценку результатов по показателям бухгалтерского и налогового учетов.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Понравилась статья?

Хотите получать подобные статьи по четвергам? Быть в курсе изменений в законодательстве? Подпишитесь на рассылку

Чем выручка отличается от прибыли?

Выручка представляет собой только сумму средств, которые компания получает от своей деятельности без учета расходов. Прибыль — это разница между выручкой и расходами. Расходами считаются затраты на обеспечение работы предприятия. Также, между выручкой и прибылью существуют следующие различия.

- Способ исчисления. Размер выручки может быть нулевым или положительным, в то время как прибыль может быть отрицательным значением.

- Состав. Достаточно знать все доходы предприятия, чтобы знать выручку. Однако, чтобы вычислить объем прибыли, нужно знать размер доходов и расходов.

- Потенциальность. Выручка может быть потенциальной если компания позволяет покупателям оформлять товары в рассрочку. Даже если денег на счету фактически нет, есть гарантия того, что они будут там в указанный договором срок. Прибыль же не может быть гипотетической, потому что она рассчитывается только на основании фактических платежей.

- Сложность понятия. Выручка имеет единственное значение, в то время как прибыль имеет две формы: валовая и чистая. Чистая прибыль — это размер доходов, оставшихся после уплаты всех налогов.

Давайте узнаем, куда компании направляют свою выручку.