Рассмотрим особенности отражения в 1С принятия НДС к вычету при зачете авансов, полученных от покупателей.

Вы узнаете:

- особенности зачета аванса при реализации товаров (работ, услуг);

- каким документом оформляется в 1С принятие НДС к вычету при зачете аванса;

- какие проводки и движения в налоговом регистре НДС — книге покупок формируются;

- какие строки декларации по НДС заполняются.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Зачет авансов полученных в 1С 8.3: пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Организация заключила договор с покупателем ООО «Архитектурная мастерская» на поставку офисной мебели на сумму 354 000 руб. (в т. ч. НДС 18%).

30 сентября на расчетный счет поступила 100% предоплата от покупателя.

11 октября офисная мебель реализована покупателю:

- Письменный стол МИККЕ – 15 шт. по цене 5 900 руб. (в т. ч. НДС 18%);

- Стул МАРКУС – 15 шт. по цене 11 800 руб. (в т. ч. НДС 18%);

- Шкаф для папок ЭРИК — 10 шт. по цене 8 850 руб. (в т. ч. НДС 18%).

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Реализация товаров | |||||||

| 11 октября | 62.01 | 90.01.1 | 354 000 | 354 000 | 300 000 | Выручка от реализации товаров | Реализация (акт, накладная) — Товары (накладная) |

| 90.02 | 41.01 | 245 000 | 245 000 | 245 000 | Списание себестоимости товаров | ||

| 90.03 | 68.02 | 54 000 | Начисление НДС с выручки | ||||

| 62.02 | 62.01 | 354 000 | 354 000 | 354 000 | Зачет аванса | ||

| Выставление СФ на отгрузку покупателю | |||||||

| 11 октября | — | — | 354 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| — | — | 54 000 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Принятие НДС к вычету при зачете аванса покупателя | |||||||

| 31 декабря | 68.02 | 76.АВ | 54 000 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| — | — | 54 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Начало примера смотрите в публикациях:

- Выставление счета покупателю и поступление аванса от него

- Исчисление НДС с авансов

- Реализация товаров

Какие графы книги покупок подлежат заполнению при указании кода 22

Если в книге покупок производится запись по счету-фактуре с кодом вида операции 22, заполняются следующие графы:

- графа 2 — здесь собственно и отражают код вида операции 22;

- графа 3 — номер и дату счета-фактуры на предоплату;

- графы 9 и 10 — собственные реквизиты продавца: наименование и ИНН/КПП;

- графы 14 и 15 — стоимость товаров по счету-фактуре с НДС и сумма налога.

Если товар подлежит прослеживаемости, то с 01.07.2021 также заполняются графы 16—19.

Как заполнить книгу покупок с кодом операции 22, посмотрим на примере (предположим, что товар не прослеживаемый):

ООО «Электрозавод» заключило договор с ПАО «Ротор» на поставку электродвигателей. Стоимостный объем поставки 3 349 960 руб. Поставщик работает на условиях 40-процентной предоплаты. Покупатель с такими условиями согласился и перечислил предоплату в сумме 1 339 984 руб. (в т. ч. НДС = 223 330,67 руб.). ООО «Электрозавод» получение аванса оформило счетом-фактурой от 23.07.2021 № А412 и отразило это в своей книге продаж с кодом 02.

ООО «Электрозавод» в августе отгрузило ПАО «Ротор» партию электродвигателей и оформило счет-фактуру от 29.08.2021 № 464 на сумму 3 349 960 руб. (в т. ч. НДС = 558 326,67 руб.). Эту операцию поставщик отразил в своей книге продаж с кодом 01. А в книге покупок он зарегистрировал выставленный ранее ПАО «Ротор» счет-фактуру на предоплату.

Графы книги покупок ООО «Электрозавод» заполнило следующим образом:

О правилах заполнения поля 22 в платежном поручении узнайте здесь.

Реализация товаров

Реализация товаров и одновременный зачет аванса, полученного от покупателя, отражается документом Реализация (акт, накладная) вид операции Товары (накладная) в разделе Продажи – Продажи – Реализация (акты, накладные) – Товары (накладная).

Обратите внимание, при зачете авансов полученных в 1с 8.3 при заполнении ссылки Расчеты указывается:

- Способ зачета аванса – Автоматически, он запускает автоматический зачет аванса в разрезе Контрагента и Договора при проведении документа.

См. также ключевые моменты оформления реализации товаров в оптовой торговле

Зачет аванса покупателя в 1С 8.3 — проводки

При проведении документа аванс, ранее полученный от покупателя, зачитывается в размере предоплаты по договору, но не более общей суммы по документу:

- Дт 62.02 Кт 62.01 – зачет аванса покупателя в 1с 8.3.

Нюансы исчисления авансового НДС в переходный период 2018-2019

С 01.01.2019 ставка НДС с 18% выросла до 20%, изменилась и расчетная ставка налога с 18/118 на 20/120 и с 15,25 на 16,67% (закон от 03.08.2018 № 303-ФЗ). Хозяйственные операции в связи с такими нововведениями не прерывались: в 2022 году поставщики получали от покупателей авансы по отгрузкам, которые происходили или еще только должны произойти в 2022 году. Но на оформление книг покупок и продаж и на коды видов операций в них это никак не повлияло. Коды должны применяться те же, что и в 2022 году.

Как справиться с нюансами переходного периода, разъяснила ФНС России в письме от 23.10.2018 № СД-4-3/[email protected] Порядок действий покупателя и продавца по методике налоговой службы представлен на рисунке ниже:

Поясним на примере предложенный ФНС порядок.

Поставщик офисной мебели ООО «Мебельщик» в ноябре 2022 года получил от покупателя ПАО «Сервисный центр» предоплату в размере 276 000 руб. С этой суммы ООО «Мебельщик» исчислил НДС:

276 000 × 18/118 = 42 101,69 руб.

В январе 2022 года была отгружена мебель в адрес ПАО «Сервисный центр» на сумму 233 898,31 руб. Поставщик с этой операции начислил НДС по ставке 20%:

233 898,31 × 20% = 46 779,66 руб.

Начисленный с предоплаты в ноябре 2022 года НДС принят к вычету в размере 42 101,69 руб.

Операции с НДС у покупателя ПАО «Сервисный центр»:

- после перечисления предоплаты принят к вычету НДС в сумме 42 101,69 руб.;

- после получения мебели налог в размере 46 779,66 руб. принят к вычету с одновременным восстановлением НДС в размере 42 101,69 руб. с предоплаты.

О том, как действовать налогоплательщику при доплате 2% НДС в связи с увеличением ставки налога, узнайте из этой публикации.

Выставление счета-фактуры на отгрузку покупателю

Счет-фактура на отгруженные товары выписывается кнопкой Выписать счет-фактуру, расположенной в нижней части документа Реализация (акт, накладная).

Документ Счет-фактура выданный автоматически заполняется данными из документа Реализация (акт, накладная).

- Код вида операции – «» Реализация товаров, работ, услуг…»

Обратите внимание, табличная часть Платежные документы автоматически заполняется данными из полей По документу № от, указанными в документе Поступление на расчетный счет. PDF

Узнать подробнее про начисление НДС при реализации товаров в оптовой торговле

НДС с авансов покупателей в 1С: Бухгалтерии предприятия 8

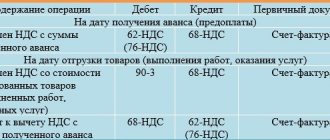

Опубликовано 30.05.2016 09:02 Автор: Administrator Расчет НДС с авансов, полученных от покупателей в счет предстоящих поставок, очень часто вызывает вопросы у начинающих бухгалтеров и не только. В этой статье я хотела бы разложить по полочкам (и расписать по проводкам) данный процесс на одном конкретном примере в программе 1С: Бухгалтерия предприятия 8. Рассмотрим вариант, при котором организация получает аванс от покупателя, исчисляет НДС с данного аванса, а затем осуществляет отгрузку товара в счет полученной предоплаты.

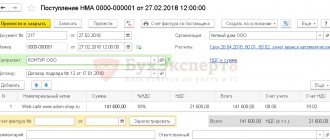

Факт получения аванса отражается документом «Поступление на расчетный счет», расположенным в меню «Банк и касса» — «Банковские выписки». Обязательно проверяем корректность указания ставки НДС в документе, особенно, в том случае, если банковские выписки загружаются в 1С из сторонних программ.

При проведении документа формируются движения по счетам 51 и 62.02.

На основании документа «Поступление на расчетный счет» мы можем создать счет-фактуру на аванс. Для этого необходимо воспользоваться соответствующей кнопкой на верхней панели документа.

Документ заполняется автоматически, нам нужно только проверить корректность данных.

Затем проводим документ и смотрим движения по счетам. В данном случае формируется проводка Дт 76.АВ Кт 68.02, т.е. сумма НДС с полученного аванса исчисляется к уплате. А также документ делает движения по другим регистрам подсистемы учета НДС в 1С: Бухгалтерии, которые необходимы для корректного заполнения декларации.

Так как выписывать счета-фактуры на каждый аванс вручную очень трудоемко, в программе предусмотрен механизм групповой регистрации счетов-фактур на аванс. О том, как с ним работать, а также о необходимых настройках учетной политики, я рассказывала в своем видео Регистрация счетов-фактур на аванс в 1С: Бухгалтерии 8 — ВИДЕО

Затем отражаем факт отгрузки товара, которая в нашем случае происходит на неделю позже оплаты. Для этого заходим в раздел «Продажи» и создаем документ «Реализация (акты, накладные)».

Обязательно проверяем корректность указания счетов расчетов (в нашем случае это счета 62.01 и 62.02, как и в документе «Поступление на расчетный счет») и ставки НДС. Затем нажимаем на кнопку «Выписать счет-фактуру» в нижней части документа.

При проведении документа происходит зачет аванса (Дт 62.02 Кт 62.01) и начисление НДС с отгрузки (Дт 90.03 К 68.02). Также формируются движения по регистру «НДС продажи».

Как мы можем заметить, НДС в сумме 15 254,24 руб. был начислен в нашем случае дважды (сделаны проводки по кредиту счета 68.02):

1. при регистрации счета-фактуры на аванс — проводка Дт 76.АВ Кт 68.02

2. при отгрузке товара — проводка Дт 90.03 Кт 68.02

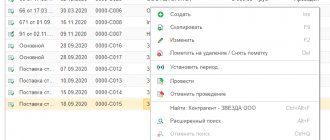

Соответственно, чтобы сумма налога к уплате не была завышена, нам нужно сделать еще одну операцию — предъявить к вычету сумму НДС с зачтенного аванса. Выполняется данная операция в ходе регламентных процедур по НДС в конце налогового периода, используется документ «Формирование записей книги покупок». Найти его можно в меню «Операции», пункты «Помощник по учету НДС» или «Регламентные операции НДС». Подробно о том, как работать с данным документом я рассказывала в своем видеоуроке Документ «Формирование записей книги покупок» в программе 1С: Бухгалтерия предприятия 8 — ВИДЕО Создаем новый документ, нажимаем кнопку «Заполнить документ» и переходим на вкладку «Полученные авансы».

Необходимая запись попадает в документ автоматически с событием «Зачет аванса». Проводим документ и видим, что наша сумма НДС проходит по дебету счета 68.02, уменьшая общую величину НДС к уплате, и по кредиту 76.АВ, закрывая расчеты по данному контрагенту. Также формируются движения по регистру «НДС покупки», благодаря чему данная сумма попадает в декларацию по НДС.

Конечно, рассказать обо всех нюансах расчета НДС с авансов в одной статье невозможно, поэтому, если у вас есть желание полноценно освоить эту и другие темы, связанные с расчетом НДС, я советую Вам наш видеокурс «НДС: от понятия до декларации»! Делимся практическим опытом и помогаем навести порядок в Вашей базе. Курс построен по схеме «теория + практика в 1С». Подробная информация о курсе доступна по ссылке НДС: от понятия до декларации.

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Ольга Шулова 22.10.2019 10:32 Цитирую Александр:

Добрый день Ольга. Подскажите пожалуйста как быть: При попытке формирования декларации по НДС и выполнении регламентных операций не был проверен счёт 62 на предмет корректного зачёта авансов и программа зарегистрировала 2 с/ф на аванс,дополнительно к с/ф по реализации в адрес контрагента. Проведен анализ субконто,ошибки исправлены,авансов по факту не было. Все поступления д/с были в зачёт реализации. Авансовые с/ф отсторнированы, но НДС на эти отсторнированные суммы в декларации не уменьшается к уплате. Все операции были в одном квартале. Что сделано неправильно и что нужно сделать для уменьшения налога к уплате на сумму отсортированных с/ф? Заранее спасибо.

Добрый день! Если авансовые счета-фактуры были выписаны в этом же периоде, то их можно просто удалить, а не сторнировать. После этого заново выполнить регламентные операции. Цитировать

0 Александр 19.10.2019 10:08 Добрый день Ольга. Подскажите пожалуйста как быть: При попытке формирования декларации по НДС и выполнении регламентных операций не был проверен счёт 62 на предмет корректного зачёта авансов и программа зарегистрировал а 2 с/ф на аванс,дополните льно к с/ф по реализации в адрес контрагента. Проведен анализ субконто,ошибки исправлены,аван сов по факту не было. Все поступления д/с были в зачёт реализации. Авансовые с/ф отсторнированы, но НДС на эти отсторнированны е суммы в декларации не уменьшается к уплате. Все операции были в одном квартале. Что сделано неправильно и что нужно сделать для уменьшения налога к уплате на сумму отсортированных с/ф? Заранее спасибо.

Цитировать

0 Ольга Шулова 13.08.2019 18:42 Цитирую Мария:

Добрый день. А что делать когда сумма по реализации больше полученного аванса и в документе Формирование записей книги покупок сумма ндс ставится больше, чем в документе поступления аванса.

Добрый день! К вычету может быть принята сумма, не превышающая исчисленный НДС с авансов по документу. Программы 1С работают именно таким образом. В Вашем случае при ведении учета, вероятно, была допущена ошибка. При корректном вводе документов такая ситуация невозможна. Попробуйте перепровести документы и повторить регламентные операции. Цитировать

0 Мария 13.08.2019 12:55 Добрый день. А что делать когда сумма по реализации больше полученного аванса и в документе Формирование записей книги покупок сумма ндс ставится больше, чем в документе поступления аванса.

Цитировать

Обновить список комментариев

JComments

Принятие НДС к вычету при зачете аванса покупателя

Нормативное регулирование

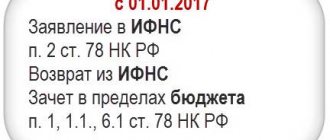

Организация имеет право принять НДС к вычету с авансов, полученных от покупателей, на дату:

- отгрузки товаров (работ, услуг) покупателю (п. 6 ст. 172 НК РФ);

- возврата аванса в связи с изменением условий или расторжением договора (п. 5 ст. 171 НК РФ).

Налоговики считают, что если был осуществлен зачет аванса по расторгнутому договору в счет расчетов по другому договору с одним и тем же заказчиком, то вычетом НДС в этот момент воспользоваться нельзя (п. 5 ст. 171 НК РФ).

В то же время, НДС, исчисленный и уплаченный продавцом с суммы этой предварительной оплаты, может быть принят к вычету при фактической отгрузке по другому договору (Письма Минфина РФ от 18.07.2016 N 03-07-11/41972, от 14.10.2015 N 03-07-11/58845).

Вычет НДС осуществляется в размере налога, исчисленного со стоимости отгруженных товаров (работ, услуг), в оплату которых ранее был получен аванс (п. 6 ст. 172 НК РФ). Это значит, что если Вы начислили НДС с авансов по ставке 18/118%, а отгружаются товары по ставке 10%, то в зачет можно принять только ту часть НДС, которая рассчитана по ставке 10/110% (Письмо Минфина РФ от 28.11.2014 N 03-07-11/60891).

В программе 1С принятие НДС к вычету автоматически производится в той сумме, в которой был исчислен НДС с авансов. Механизм зачета, предусмотренный актуальной редакцией п. 6 ст. 172 НК РФ, в программе пока не реализован. Будьте внимательны!

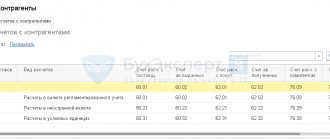

На сумму НДС принятого к вычету:

- в книге покупок делается регистрационная запись авансового счета-фактуры, НДС по которому ранее был исчислен, с кодом вида операции «Авансы полученные»;

- в бухгалтерском учете формируется проводка Дт 68.02 Кт 76.АВ «НДС по авансам и предоплатам».

Учет в 1С

Принятие НДС к вычету при зачете авансов, полученных от покупателя, оформляется документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС.

Для автоматического заполнения вкладки Полученные авансы воспользуйтесь кнопкой Заполнить.

Проводки по документу

Документ формирует проводки:

- Дт 68.02 Кт 76.АВ – принятие НДС к вычету по зачтенному авансу.

Документ формирует движения по регистру НДС Покупки:

- запись авансового счета-фактуры с кодом вида операции 22 «Авансы полученные» на сумму принятого НДС к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Проверим расчет суммы НДС, принятой к вычету при зачете аванса покупателя по следующему алгоритму:

- определим сумму зачтенного аванса, по которому НДС ранее был исчислен – Дт 62.02 Кт 62.01 354 000 руб.

- произведем арифметическую проверку НДС, принятого к вычету с зачтенного аванса, по формуле:

НДС к вычету = 354 000 * 18/118 = 54 000 руб.

Для проверки суммы НДС, принятого к вычету, можно сформировать отчет Оборотно-сальдовая ведомость по счету 76.АВ в разрезе контрагента.

Сумма НДС, принятого к вычету по Кт 76.АВ в 1С, совпадает с проверенной суммой. Сальдо по счету-фактуре, по которому ранее исчислен НДС, отсутствует. Это означает, что НДС принят к вычету верно, на всю сумму авансового счета-фактуры.

Декларация по НДС

В декларации сумма НДС, подлежащая восстановлению, отражается:

В Разделе 3 стр. 170 «Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая к вычету у продавца с даты отгрузки…»: PDF

- сумма НДС, подлежащая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- авансовый счет-фактура выданный, код вида операции «».

Отражение в декларации

Порядок и инструкции, как отразить зачет авансов полученных в декларации по НДС, закрепляет приказ ФНС России от 29.10.2014 № ММВ-7-3/[email protected] (ред. от 28.12.2018). Для продавца и покупателя предусмотрены особые рекомендации.

Отражение у продавца

По законодательным нормам, продавец обязан исчислять и уплачивать налог с АТ, полученных в стандартном порядке. Специальных кодов для перечисления сумм налога в бюджет не предусмотрено. Не предусмотрено и особых правил отражения НДС аванса в декларации. Начисляет налог продавец в день получения предоплаты, а уплачивает его в составе общей суммы налоговых обязательств по итогам квартала.

После фактической отгрузки товара продавец заявляет сумму уплаченного с аванса НДС в вычету. Отразите в разделе № 3 строки 130 графы 3 — укажите сумму аванса.

Отражение у покупателя

Актуальная инструкция для приобретателя товаров, работ и услуг, как отразить НДС с аванса в декларации, пошагово:

- В отчете зафиксируйте вычет с перечисленного аванса. Затем отразите восстановление налогового обязательства после фактической отгрузки.

- Льготу по налогу с АТ включите в отчетность за тот квартал, в котором он был принят к вычету.

- В разделе № 3 строки 130 графы 3 укажите сумму аванса.

- В разделе № 8 отразите в стандартном порядке данные из книги покупок обо всех авансовых счетах-фактурах.

Суммы восстановленного налога отражайте в декларации в том квартале, в котором принимаете к вычету входной налог с отгрузки. Обязательство к восстановлению укажите в графе 5 строки 090 раздела № 3 декларации. В разделе № 9 отразите данные из книги продаж об авансовых счетах-фактурах, которые выставил продавец в стандартном порядке.

Если аванс, выданный ранее, продавец вернул, то восстановите его на общих основаниях. Отразите пересчитанные авансовые платежи в декларации НДС за тот квартал, в котором изменились условия договора поставки. Если возвращена лишь часть авансового транша, то восстановить обязательства в бюджет только с суммы возврата.

Для закрепления материала, рассмотрим пример 2:

| Организация ООО «Фортура» (ИНН/КПП 7816*****/780101001) по договору поставки товара получила от ООО «Надежда» (ИНН/КПП 7743******/997850001) аванс в счет предстоящих поставок товаров. ООО «Фортуна» выставляет в адрес ООО «Надежда» счет-фактуру №А100010331 от 17.06.2022 на общую сумму 291 000,00 рублей, в т.ч. НДС – 44 389,83 рублей, и регистрирует в книге продаж с кодом «02». ООО «Надежда» полученный от ООО «Фортуна» счет-фактуру №А100010331 от 17.06.2022 на аванс на общую сумму 291 000,00 рублей, в т.ч. НДС – 44 389,83 рублей, отражает в книге покупок с кодом «02» (п. 12 ст. 171, п. 9 ст. 172 Кодекса). После отгрузки товаров в адрес ООО «Надежда», ООО «Надежда» выставляет счет-фактуру на реализацию №10331 от 20.07.2022 на общую сумму 177 000,00 рублей, в т.ч. НДС – 27 000,00 рублей, и регистрирует в книге продаж с кодом «01». В книге покупок ООО «Фортуна» регистрирует выставленный ранее в адрес ООО «Надежда» на аванс счет-фактуру №А100010331 от 17.06.2022 на сумму 291 000,00 рублей, в т.ч. НДС – 27 000,0 рублей с кодом «22». После получения и принятия на учет товаров ООО «Надежда» регистрирует в книге покупок счет-фактуру №10331 от 20.07.2022 на общую сумму 177 000,00 рублей, в т.ч. НДС – 27 000,0 рублей с кодом «01», и восстанавливает сумму НДС, ранее принятую к вычету на основании авансового счета-фактуры, регистрируя в книге продаж счет-фактуру №А100010331 от 17.06.2022 на общую сумму 291 000,00 рублей, в т.ч. НДС – 27 000,00 рублей с кодом «21». |

| N п/п | Код видов операции | Номер и дата счета-фактуры продавца | Наименование продавца | ИНН/КПП продавца | Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры | Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках | |

| 1 | 2 | 3 | 9 | 10 | 15 | 16 | |

| 1 | 22 | №А100010331 от 17.06.2022 | ООО “Фортуна” | 7816*****/780101001 | 291 000,00 | 27 000,00 | |