Финансовые средства организации, которые нет необходимости использовать сразу в хозяйственном обороте, зачастую размещаются на депозитных счетах в банке. За пользование финансовыми средствами организации банк начисляет ей проценты. (ст. 834 ГК РФ).

Вопрос: Как отразить в учете организации получение процентов по депозиту в меньшей сумме в связи с досрочным расторжением организацией договора банковского вклада, заключенного в прошлом году? Организация 26 декабря прошлого года разместила на депозитном счете в обслуживающем банке денежные средства в сумме 3 000 000 руб. сроком на 270 дней под 10% годовых. Проценты выплачиваются единовременно по окончании срока действия договора банковского вклада. В случае досрочного расторжения договора процентная ставка, согласно условиям договора, снижается до 1% годовых. 31 марта текущего года в связи с нехваткой оборотных средств организация расторгла договор банковского вклада. Согласно условиям учетной политики организация составляет промежуточную бухгалтерскую отчетность ежемесячно. Посмотреть ответ

Договор банковского вклада

Бухгалтер работает с уже имеющимся договором, при этом обращает внимание на ряд существенных моментов:

- На какой срок размещен депозит.

- Будет ли пополняться размещенный вклад.

- Каков механизм начисления процентов при досрочном расторжении. Обычно эти условия оговариваются в тексте договора, но если такая информация отсутствует, следует руководствоваться нормой ГК РФ (ст. 837 — 5), по которой размер процентов приравнивается к аналогичным по вкладам до востребования.

- Сроки и порядок выплат. Проценты начинают начисляться со следующего дня после размещения средств до даты возврата организации этих средств (ГК РФ ст. 839 п. 1), а выплачиваются по периодам, указанным в договоре. Как правило, это месяц или квартал. Если условие не оговорено, по умолчанию берется в расчет квартал. Не истребованные организацией проценты добавляются к сумме вклада, на которую начисляются новые проценты (ГК РФ ст. 839 п. 2).

Как отражать в бухгалтерском учете доходы в виде процентов по депозиту?

Важно знать и способ начисления процентов. При простых процентах за основу берется вложенная сумма, на которую начисляются проценты. Базовая сумма не увеличивается. Выплата производится по периодам. При сложных проценты добавляются к величине вклада и на вновь образованную сумму начисляются проценты. Выплачиваются в день возврата депозита одной суммой.

Рассмотрим обе ситуации на примере. Пусть вложено 20000 рублей под 9% годовых сроком на 2 года.

Простые проценты. В первый год будет получено 20000*9%= 1800 рублей и столько же – во второй год. Общая сумма вклада с процентами составит 20000+1800+1800 = 23600 рублей.

Как отразить в налоговом учете проценты по депозиту?

Сложные проценты. В первый год будет получено 20000*9%= 1800 рублей. Во второй год:

- 20000+1800=21800 рублей – базовая сумма.

- 21800*9% = 1962 рубля – проценты.

Общая сумма (с процентами) составит 20000+1800+1962 = 23762 рубля.

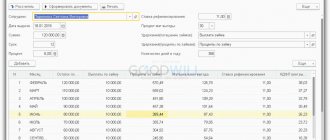

Проценты на остаток денежных средств на расчетном счете в 1С: Бухгалтерии

Опубликовано 04.11.2019 15:46 Автор: Administrator Сегодня банки предлагают немало бонусов, чтобы замотивировать клиентов на открытие расчетного счета именно у них. Одним из таких бонусов является начисление процентов на остаток денежных средств. Такое преимущество позволяет «работать» временно свободным деньгам, не допуская их замораживания и изъятия из оборота. В отличие от депозита и банковских вкладов, расчетные счета с начислением процентов позволяют организации в любой момент воспользоваться денежными средствами.

Большую прибыль данные начисления принести вряд ли смогут, но покрыть стоимость некоторых услуг банка или компенсировать уровень инфляции вполне способны. Понятно, что ни одна организация не откажется от получения такого рода «пассивного дохода», но у бухгалтеров, сталкивающихся с данной операцией впервые, возникает немало вопросов. В статье мы подробно разберем данную операцию на примере программы 1С: Бухгалтерия предприятия.

Поступление процентов на расчетный счет организации

Обычно банки перечисляют проценты или последним числом месяца, или в первых числах следующего месяца. Поступление денежных средств на расчетный счет организации отражается в банковской выписке документом «Поступление на расчетный счет» («Банк и касса» – «Банковские выписки»).

В бухгалтерском учете поступление на расчетный счет процентов, начисленных на остаток денежных средств, отражается проводкой:

Дт 51″Расчетные счета» Кт 76.05 «Расчеты с разными дебиторами и кредиторами» — получены проценты на остаток по расчетному счету.

В данном документе важно правильно указать вид операции: «Прочие поступления».

Начисление процентов

Начисление процентов производится документом «Операция» («Операции» – «Операции, введенные вручную» – кнопка «Создать» – вид документа «Операция»).

Далее необходимо ввести следующую проводку:

Дт 76.05 «Расчеты с разными дебиторами и кредиторами» Кт 91.01 «Прочие доходы» — Начислены проценты, на остаток по расчетному счету.

В целях налогового учета доходы в виде процентов банка признаются внереализационными (п.6 ст. 250 НК РФ).

Важно помнить: начисление процентов должно производиться последним днем месяца, вне зависимости от того, когда банк фактически перечислил денежные средства на расчетный счет организации. (п.1 ст. 271 НК РФ)

Такие доходы не включаются в книгу продаж, так как не подлежат обложению НДС (ст. 149 НК РФ).

Проверка отражения в программе

Формируем отчет «Анализ счета» (76.05) или оборотно-сальдовую ведомость по счету 76.05

Сумма процентов начислена и перечислена на расчетный счет организации.

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Аватар 10.04.2020 22:31 Цитирую Ольга:

Цитирую Сергей: Цитирую Ольга: Добрый день. А если из выписки в составе прочих поступлений корреспондирующий счет сразу 91.01 указать будет ошибкой?

Меня тоже это смутило… Зачем гонять через 76? Поговорил с друзьями-бухгалтерами все сказали что напрямую на 91.01 делают. Добрый день! Цитата из статьи: «Важно помнить: начисление процентов должно производиться последним днем месяца, вне зависимости от того, когда банк фактически перечислил денежные средства на расчетный счет организации. (п.1 ст. 271 НК РФ)» Друзья ошибаются, начисление процентов проводить нужно именно через 76 счет в данном случае, чтобы соблюдать это требование НК. Добрый день! Не понимаю, почему Вы ссылаетесь на п.1 ст. 271 НК РФ (общие нормы), когда речь идет конкретно о внереализационн ых доходах (специальные нормы), тут нужно см. п.4 ст. 271 НК РФ, «Для внереализационн ых доходов датой получения дохода признается: 2) дата поступления денежных средств на расчетный счет (в кассу) налогоплательщи ка — для доходов: в виде безвозмездно полученных денежных средств.». В Ваши обязанности в договорных отношениях с банком не входит начисление процентов в виде бонуса, почему Вы должны их начислять? Так кто всё таки ошибается — автор или друзья ? )) Цитировать

-1 Сергей 15.02.2020 16:35 Цитирую Ольга:

Цитирую Сергей: Цитирую Ольга: Добрый день. А если из выписки в составе прочих поступлений корреспондирующий счет сразу 91.01 указать будет ошибкой?

Меня тоже это смутило… Зачем гонять через 76? Поговорил с друзьями-бухгалтерами все сказали что напрямую на 91.01 делают. Добрый день! Цитата из статьи: «Важно помнить: начисление процентов должно производиться последним днем месяца, вне зависимости от того, когда банк фактически перечислил денежные средства на расчетный счет организации. (п.1 ст. 271 НК РФ)» Друзья ошибаются, начисление процентов проводить нужно именно через 76 счет в данном случае, чтобы соблюдать это требование НК. 1 может быть…, 2 — вероятно…, а вот когда уже 3, то…. И какое же требование НК? Статья и пункт? Цитировать

-1 Ольга 27.01.2020 19:16 Цитирую Сергей:

Цитирую Ольга: Добрый день. А если из выписки в составе прочих поступлений корреспондирующий счет сразу 91.01 указать будет ошибкой?

Меня тоже это смутило… Зачем гонять через 76? Поговорил с друзьями-бухгалтерами все сказали что напрямую на 91.01 делают. Добрый день! Цитата из статьи: «Важно помнить: начисление процентов должно производиться последним днем месяца, вне зависимости от того, когда банк фактически перечислил денежные средства на расчетный счет организации. (п.1 ст. 271 НК РФ)» Друзья ошибаются, начисление процентов проводить нужно именно через 76 счет в данном случае, чтобы соблюдать это требование НК. Цитировать

0 Сергей 27.01.2020 18:52 Цитирую Ольга:

Добрый день. А если из выписки в составе прочих поступлений корреспондирующий счет сразу 91.01 указать будет ошибкой?

Меня тоже это смутило… Зачем гонять через 76? Поговорил с друзьями-бухгал терами все сказали что напрямую на 91.01 делают. Цитировать

+3 Ольга 13.11.2019 16:12 Добрый день. А если из выписки в составе прочих поступлений корреспондирующ ий счет сразу 91.01 указать будет ошибкой?

Цитировать

+2 Инна 13.11.2019 10:51 Спасибо. актуальная статья. Очень понравилось что есть ссылки и разъяснения по налоговому кодексу. Для начинающего бухгалтера это очень важно.

Цитировать

+4 Виктория 12.11.2019 17:04 Спасибо за статью. Как всегда наглядно и информативно

Цитировать

Обновить список комментариев

JComments

Бухгалтерский учет

Для учета депозита могут применяться счета:

- 58 (согл. ПБУ 19/2 -3);

- 55.3.

Выбранную методику следует зафиксировать в учетной политике. Зачисление денег во вклад и закрытие депозита производятся на этих счетах в проводках со счетами 51, 52. Проценты учитывают и с использованием счетов 91 и 76.

Проводки при начислении процентов по простому варианту:

- Д 55.3(58) К51(52) — перечислен на хранение вклад.

- Д 76 К91.1 — начислены проценты по депозиту.

- Д 51 (52) К76 — получены на счет проценты по депозиту (в зависимости от условий договора — за весь период договора или помесячно, поквартально).

- Д 51(52) К 55.3(58) — возврат денег с депозита.

Проводки при начислении сложных процентов:

- Д 55.3(58) К51(52) — перечислен на хранение вклад.

- Д 55.3(58) К91.1 — начислены проценты по депозиту за месяц (каждый месяц база увеличивается на сумму процентов, исчисленных в предыдущем периоде).

- Д 51(52) К 55.3(58) — возврат денег с депозита и процентов.

При досрочном расторжении договора нужно учитывать, с какой периодичностью выплачиваются проценты, простая или сложная методика начисления была применена, произошло ли расторжение и заключение договора в один год или в разные годы.

Воспользуемся данными приведенного выше примера. Вложено 20000 рублей под 9% годовых, начисление по методу простых процентов. За 1,2,3-й месяцы одного квартала начислено организацией: 1800/365 *(30+30+31) = 448,77 рубля. Банк рассчитал этот же период по пониженной ставке 0,01%:

- 20000*1%= 200 годовых.

- 200/365 *(30+30+31)= 49,86 рублей.

- 448,77- 49,86=398,91 – излишне начисленные организацией проценты, корректируемая сумма.

Сумма сторнируется согласно ПБУ 9/99-6.4: Д 76 (55, 58) К91.1 — 398,91 «сторно», если договором затронут только текущий год, и списывается на убытки прошлых лет согласно ПБУ ПБУ 10/99-11 в ином случае: Д91-2 К76 (55, 58) — 398,91.

Какие счета задействуются в бухгалтерских проводках по учету депозитных операций

Депозитный счет относится к так называемым специальным счетам в банке, для учета которых в бухгалтерии предназначен счет 55. К указанному счету Планом счетов (утв. приказом Минфина РФ от 31.10.2000 № 94н, в ред. от 08.11.2010) предусмотрено несколько субсчетов. Депозиты учитываются на субсчете 55.3 «Депозитные счета».

Поскольку депозитные вклады признают финансовыми вложениями согласно п. 3 ПБУ 19/02, то учитывать их можно и на счете 58 «Финансовые вложения» путем открытия соответствующего субсчета.

ОБРАТИТЕ ВНИМАНИЕ! Способ учета движения денег на депозите организация закрепляет в учетной политике.

Счета 55 и 58 являются активными, поэтому увеличение средств на депозите будет проходить по дебету, а их уменьшение на депозитном счете или возврат владельцу на расчетный счет — по кредиту.

Что касается проводок по поступлению процентов на расчетный счет и, соответственно, их начислению, то в них будет задействован счет 91 «Прочие доходы и расходы». Субсчет 1 к этому счету «Прочие доходы» предназначен для отражения различных поступлений, в том числе и полученных процентов, от деятельности, не связанной с основной.

Условия договора банковского вклада (депозита) могут влиять на налоги и бухучет у вкладчика. Как проверить формулировки договора узнайте из Путеводителя по сделкам от КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно изучите материал.

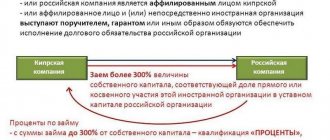

Налоговый учет

Сумма депозита не является расходом для целей НУ ни при использовании общего налогового режима (ОСНО), ни при работе организации на УСН; возврат такой суммы после окончания действия депозитного договора не признается доходом (ст. ст. 270-1, 346.16, 346.15, 251-1 п.п.10 НК РФ.)

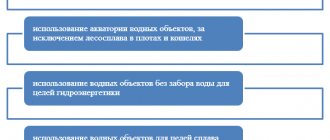

Проценты по депозиту не затрагивают налоговую базу НДС. Об этом неоднократно писал Минфин в своих разъяснениях и письмах (например, документ №03-07-15/41198 от 04-10-13).

В то же время, согласно ст. 250-1 НК РФ, проценты по депозиту есть внереализационный доход организации, который следует фиксировать в учетных данных каждый месяц, вне зависимости от условий выплат и начисления процентов по договору. Кроме того, проценты следует отразить на дату расторжения договора (ст. 271 – 6 абз. 1,3 НК РФ). Суммарно проценты рассчитываются так, как указано в договоре.

УСН также признает проценты по вкладам доходом на сновании ст. 346.15-1 НК РФ. Простые проценты включаются в доходную часть для целей НУ в день поступления на банковский счет организации, а сложные – в день присоединения процентов к сумме депозита.

В случае расторжения договора досрочно при начислении процентов банком применяется сниженная ставка, а у клиента банка проценты рассчитываются и каждый месяц включаются в доходы, по первоначальным условиям договора.

При расчете налога на прибыль (ОСНО) образуется разница. Ее необходимо откорректировать. Если договорные взаимоотношения с банком начались и окончились в одном году, то данные по отчетным периодам корректируются подачей уточненных деклараций либо внесением данных на уменьшение в декларацию того периода, когда договор был расторгнут (ст. 81-1, ст. 54-1 НК РФ).

Завышенный доход, отраженный в различных налоговых периодах, корректируют декларированием уточненных данных за соответствующий период либо включением лишней доходной суммы в убытки прошлого периода (ст. 265-2-1 НК РФ).

При УСН, если выплата процентов осуществлялась по окончании срока договора, проблем не возникнет. Фактически перечисленная сумма включится в данные соответствующего периода.

Расчеты процентных сумм производятся банком и включаются в доходы в исчисленной им сумме. При досрочном прекращении действия договора организация может снизить свою налоговую базу на величину излишне полученного в прошлом периоде дохода.

Внимание! Если договор заключен и прекращен в одном месяце, доход следует признать на день прекращения договорных обязательств. Процентная ставка берется исходя из условия срочного истребования организацией депозитной суммы.

Как проценты поступают на р/с организации

Обычно банк осуществляет перевод процентов в последних числах текущего или первых числах следующего месяца. О поступлении денежных средств становится известно после просмотра документа «Поступление на расчетный счет» («Банк и касса» – «Банковские выписки»).

Проценты на остаток средств, которые поступили на р/с организации или предприятия, отражаются проводкой Дт 51 «Расчетные счета» Кт 76.05 «Расчеты с разными дебиторами и кредиторами».

В соответствующем поле указывается необходимый вид операции — «Прочие поступления».

Проводки по процентам по займам полученным

Для учета полученных заемных средств предназначаются счета 66 и 67. На первом учитывают средства, поступившие на срок до 1 года (краткосрочные), на втором — долгосрочные. В корреспонденции с этими же счетами делаются и проводки по начислению процентов по займу или кредиту полученному. Но отражать проценты здесь требуется обособленно:

- от суммы основного долга;

- от процентов, начисляемых по иным договорам.

Таким образом, у заемщика проводки по начислению процентов по договору займа в кредитовой части бухгалтерской записи всегда будут иметь корреспонденцию со счетом 66 или 67. Выбор же счета, показываемого в дебетовой части, зависит от того, являются ли занятые средства предоставленными с целью приобретения (создания) конкретного инвестиционного актива. Если в договоре займа указана такая цель, то до момента начала использования этого актива проценты формируют его стоимость (п. 7 ПБУ 15/2008, утвержденного приказом Минфина России от 06.10.2008 № 107н):

Дт 08 (07) Кт 66 (67).

Во всех иных ситуациях, в т. ч. для процентов, начисляемых после начала использования инвестактива, используется проводка:

Дт 91 Кт 66(67).

Право не включать проценты в стоимость инвестактива есть у лиц, использующих упрощенный учет.

Уплату процентов заимодавцу отразит запись:

Дт 66 (67) Кт 51 (50).