Ноутбуки и ПК давно вошли в нашу жизнь. Однако вопросов, связанных с учетом компьютеров, меньше не становится. Разъяснений выпущено очень много. Освежим их в памяти и суммируем. Тем более, для обеспечения удаленной (дистанционной) работы в период коронавируса и карантина 2022 многие компании изрядно потратились на ноутбуки и компьютеры, чтобы обеспечить своих сотрудников необходимым на удалёнке. Рассмотрим учет компьютеров и компьютерной техники на предприятии.

Также смотрите:

- Является ли компьютер основным средством

- Как поставить на бухгалтерский учет компьютер

Основное средство или ТМЦ?

Когда бухгалтер получает на руки приходные документы на оргтехнику или компьютеры, то сразу возникает вопрос: это ТМЦ или ОС?Ответ на него подробно разобран в наших статьях по ссылкам выше.

Лимит стоимости, по которому определяют, является ли техника основным средством или ТМЦ – 40 000 рублей (для бухучета) и 100 000 рублей (для налогового). Также немаловажно для учета компьютерной техники брать во внимание срок полезного использования (далее – СПИ).

Учет компьютера стоимостью менее 40 000 рублей, а также других объектов, СПИ которых менее 1 года, можно вести на счете 10. Однако, не вся оргтехника имеет такой СПИ.

Что именно можно отнести к оргтехнике, вы можете узнать из нашей статьи «Что относится к оргтехнике и её учёт».

Как принять к учету ОС из составных частей

Порядок отражения при расчете налога на прибыль компьютера зависит от его первоначальной стоимости. При формировании первоначальной стоимости учитывайте следующее.

В первоначальную стоимость компьютера включается предустановленное программное обеспечение, которое необходимо для полноценной эксплуатации данного имущества (абз. 2 п. 1 ст. 257 НК РФ). Отражать такое программное обеспечение отдельно организация не должна.

Компьютер, приобретенный без минимального программного обеспечения, использовать нельзя. Поэтому расходы на покупку и установку таких программ включайте в первоначальную стоимость компьютера как расходы на доведение до состояния, пригодного к использованию (абз. 2 п. 1 ст. 257 НК РФ).

Такие разъяснения содержатся в письмах ФНС России от 13 мая 2011 г. № КЕ-4-3/7756, от 29 ноября 2010 г. № ШС-17-3/1835.

Компьютер, первоначальная стоимость которого составляет более 100 000 руб., включите в состав основных средств (п. 1 ст. 257 НК РФ). При расчете налога на прибыль его стоимость списывайте через амортизацию (п. 1 ст. 256 НК РФ).

Согласно Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1, компьютеры относятся ко второй амортизационной группе. Поэтому по данным объектам основных средств срок полезного использования может быть установлен в пределах от 25 до 36 месяцев включительно (абз. 3 п. 3 ст. 258 НК РФ). Конкретный срок полезного использования компьютера организация определяет самостоятельно. Если организация приобрела компьютер, бывший в эксплуатации, то срок полезного использования при расчете амортизации линейным методом можно установить с учетом срока фактического использования этого объекта предыдущими собственниками (п. 7 ст. 258 НК РФ). При нелинейном методе компьютер, бывший в эксплуатации, нужно включить в ту амортизационную группу, в которую он был включен у предыдущего собственника (п. 12 ст. 258 НК РФ). Подробнее об этом см. Как в налоговом учете рассчитать амортизацию бывших в эксплуатации основных средств.

Компьютер, первоначальная стоимость которого не превышает 100 000 руб., учтите в составе материальных затрат. При методе начисления организация вправе самостоятельно определить порядок его списания с учетом срока использования компьютера и других экономических показателей. Например, единовременно или равномерно в течение нескольких отчетных периодов (подп. 3 п. 1 ст. 254 НК РФ). Если организация применяет кассовый метод, налоговую базу уменьшите после передачи компьютера в эксплуатацию и его оплаты поставщику (подп. 1 п. 3 ст. 273 НК РФ).

Организации, которые занимаются деятельностью в области информационных технологий, имеют право учесть приобретенный компьютер в составе материальных затрат, даже если его первоначальная стоимость превышает 100 000 руб. (п. 6 ст. 259, подп. 3 п. 1 ст. 254 НК РФ). Таким организациям списывать стоимость компьютера через амортизацию не обязательно.

Чтобы получить такую возможность, организация должна соответствовать одновременно следующим условиям:

- заниматься разработкой и реализацией компьютерных программ, баз данных или оказывать услуги (выполнять работы) по разработке, адаптации, модификации, установке, тестированию и сопровождению компьютерных программ и баз данных;

- иметь документ о госаккредитации организации, осуществляющей деятельность в области информационных технологий;

- иметь среднесписочную численность сотрудников за отчетный (налоговый) период не менее 50 человек;

- получать доходы от деятельности в сфере информационных технологий в размере не менее 90 процентов от всех доходов организации по итогам отчетного (налогового) периода, в том числе от иностранных лиц – не менее 70 процентов.

При этом иностранными покупателями признаются организации, у которых:

- место госрегистрации – территория иностранного государства;

- при отсутствии регистрации на территории иностранного государства – место, указанное в учредительных документах, место управления организацией, местонахождение постоянного действующего исполнительного органа или постоянного представительства (если программы, работы, услуги приобретались через него) находятся за пределами России.

Входной НДС, предъявленный при приобретении компьютера, примите к вычету (п. 1 ст. 172 НК РФ). Исключение из этого правила составляют случаи, например, когда:

- организация пользуется освобождением от уплаты НДС;

- организация использует компьютер в не облагаемых НДС операциях.

В этих случаях входной НДС учитывайте в стоимости компьютера. Это следует из пункта 2 статьи 170 Налогового кодекса РФ.

Если организация выполняет как облагаемые, так и не облагаемые НДС операции и компьютер используется в обоих видах деятельности, входной налог со стоимости компьютера нужно распределить (п. 4 ст. 170 НК РФ).

Компьютеры, отраженные в бухучете в составе основных средств, учитывайте при расчете налога на имущество при условии, что они приняты на учет в качестве объектов основных средств до 1 января 2013 года. А вот если они приняты на учет после этой даты, то налогом на имущество их не облагайте (подп. 8 п. 4 ст. 374 НК РФ).

Подробнее о том, как рассчитать данный налог, см. Как организации рассчитать налог на имущество.

Организации, применяющие упрощенку, обязаны вести бухучет, в том числе основных средств (ч. 1 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ). Поэтому приобретенный компьютер отразите в бухучете.

Налоговую базу организаций на упрощенке, которые платят единый налог с доходов, расходы на приобретение компьютера не уменьшают (п. 1 ст. 346.14 НК РФ).

Когда организация платит единый налог с разницы между доходами и расходами, расходы на приобретение компьютера уменьшают налоговую базу в следующем порядке.

Компьютер, первоначальная стоимость которого составляет более 100 000 руб., относится к амортизируемому имуществу (п. 4 ст. 346.16, п. 1 ст. 256 НК РФ). Поэтому при расчете единого налога при упрощенке стоимость компьютера можно учесть как расходы на приобретение основных средств (подп. 1 п. 1 ст. 346.16 НК РФ).

При этом в первоначальную стоимость компьютера включите также предустановленное программное обеспечение, которое необходимо для полноценной эксплуатации данного имущества (п. 4 ст. 346.16, абз. 2 п. 1 ст. 257 НК РФ). Отражать такое программное обеспечение отдельно организация не должна.

Компьютер, приобретенный без минимального программного обеспечения, использовать нельзя. Поэтому расходы на покупку и установку таких программ включайте в первоначальную стоимость компьютера как расходы на доведение до состояния, пригодного к использованию (п. 4 ст. 346.16, абз. 2 п. 1 ст. 257 НК РФ).

Такие разъяснения содержатся в письмах ФНС России от 13 мая 2011 г. № КЕ-4-3/7756, от 29 ноября 2010 г. № ШС-17-3/1835.

Если компьютер не признается амортизируемым имуществом, расходы на его приобретение можно учесть в составе материальных расходов (подп. 5 п. 1 и п. 2 ст. 346.16, подп. 3 п. 1 ст. 254 НК РФ). О моменте списания данных затрат подробнее см. Как на УСН списать материальные расходы.

Входной НДС, предъявленный поставщиком при приобретении компьютера, также включите в состав расходов (подп. 8 п. 1 и п. 3 ст. 346.16 НК РФ).

ОКОФ компьютера

Для постановки на учет компьютеров и оргтехники как ОС надо знать код ОКОФ. В настоящее время действует Общероссийский классификатор основных средств (утв. приказом Госстандарта РФ от 12.12.2014 № 2018-ст).

Согласно позиции Минфина, изложенной в письме от 02.06.2010 № 03-03-06/2/110, все комплектующие ПК, без которых его нельзя использовать как одно целое, включают в состав единого объекта.

Для учета компьютеров в организации подойдет код ОКОФ 320.26.2 «Компьютеры и периферийное оборудование».

По классификации основных средств, включаемых в амортизационные группы, можно использовать 2-ю амортизационную группу (срок полезного использования – от 2 до 3-х лет вкл.).

Срок полезного использования, установленный по классификации для целей налогового учета, может отличаться от срока, определенного для бухгалтерии по п. 20 ПБУ 6/01.

ОСНО и ЕНВД

Компьютер может использоваться в деятельности организации, облагаемой ЕНВД, и деятельности, с которой организация платит налоги по общей системе налогообложения. В этом случае сумму расходов на его приобретение нужно распределить. Если компьютер учтен в составе основных средств, то для целей расчета налога на прибыль нужно распределить ежемесячную сумму амортизационных отчислений. А для целей расчета налога на имущество – остаточную стоимость основного средства. Такой порядок следует из пункта 9 статьи 274 и пункта 7 статьи 346.26 Налогового кодекса РФ.

Если компьютер учтен в составе материалов, то нужно распределить сами расходы на его приобретение (п. 9 ст. 274 НК РФ). Расходы на приобретение компьютера, используемого в одном виде деятельности организации, распределять не нужно.

НДС, выделенный в счете-фактуре на приобретение компьютера, также нужно распределить (п. 4 ст. 170 НК РФ).

Ремонт оргтехники и ПК

Принятую систему учета компьютерной техники необходимо закрепить в учетной политике. Также в этом документе надо отразить положения о ремонте и модернизации техники.

Если запчасти покупаете для ремонта, учет комплектующих для компьютера нужно вести на счете 10. Это однозначно материалы, которым не надо присваивать инвентарные коды для обеспечения сохранности.

Но здесь важно отличать ремонт от модернизации. Дело в том, что модернизация увеличивает стоимость ОС, а ремонт нет. Например, в системном блоке заменили сгоревшую материнскую плату – это ремонт. А если в системник добавили оперативную память или жесткий диск, то это уже модернизация, т. к. увеличена мощность компьютера и его память.

Другими словами, ремонт – это замена запчасти, вышедшей из строя в результате поломки, на аналогичную с такими же техническими характеристиками.

Затраты на ремонт списывают на текущие расходы в том месяце, когда был сделан ремонт.

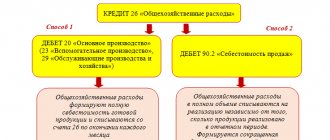

При модернизации установленные комплектующие списывают на счет 08 для формирования новой первоначальной стоимости компьютера. Проводка такая: Дебет 08 Кредит 10.

Экспорт и импорт данных

Стандартной бухгалтерской системы недостаточно, ведь кроме типичных операций она не позволяет отслеживать замену оргтехники, правомерность модернизации, смену картриджей и количество их заправок и т.д.

Программа для учета ИТ-оборудования обладает большим набором опций, а также возможностью настройки функционала под требования бизнеса, можно задавать свойства пользовательским формам и генерировать отчеты. Туда легко загрузить существующую базу данных, если она уже есть. Забудьте по Excel и Google Таблицы – теперь хранить и структурировать информацию принято на специальной платформе. В платной версии есть функции загрузки ТМЦ через файл и выгрузка CSV и PDF отчетов.

Журнал учета

Некоторые компании ведут журнал учета компьютерной техники. Это позволяет систематизировать данные о выдаче ПК и их периферии работникам. Тем более, когда многие офисные сотрудники переведены на удаленку, такой журнал поможет организовать учет компьютеров на предприятии.

Вести такой журнал можно на бумаге или в электронном виде. Мелкие компании ведут журнал вручную на бланке, напечатанном типографским способом. Крупные компании с большим оборотом ведут учет компьютеров и оргтехники в электронном журнале.

Независимо от способа ведения, журнал учета компьютерной техники должен иметь следующие графы:

Утилизация ПК гражданами

В приказе определены три категории юрлиц, которым граждане могут передать данный вид отходов, если решили сдать их в переработку.

В этот список вошли организации и ИП, которые:

- торгуют таким оборудованием и оказывают услуги по его обслуживанию и ремонту;

- осуществляют прием отходов от граждан для накопления и передачи на обработку или переработку;

- имеют лицензию на сбор, транспортировку, переработку, обезвреживание и хранению таких отходов, осуществляющих сбор отходов от граждан на условиях публичного договора.