Что такое ТЗР?

Что такое транспортно-заготовительные расходы? На этот вопрос каждая организация должна ответить для себя самостоятельно, закрепив перечень таких расходов в учетной политике. На помощь в этом вопросе могут прийти следующие НПА:

- ФСБУ 5/2019 «Запасы»;

С 2022 года учет МПЗ регулирует новый ФСБУ 5/2019 «Запасы», ПБУ 5/01 утратило силу. Некоторые учетные правила изменились существенно. Изменения подробно разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

- Общероссийский классификатор видов экономической деятельности (утв. приказом Росстандарта от 31.01.2014 № 14-ст) — раздел «Транспортировка и хранение».

Примеры возможных составляющих ТЗР ищите в этой статье.

Способы учета ТЗР

Как организация будет отражать расходы, сопутствующие покупке МПЗ, также обязательно зафиксировать в учетной политике. Возможен выбор учета ТЗР из следующих вариантов:

- С использованием счетов 15 «Заготовление и приобретение материалов» и 16 «Отклонение в стоимости материальных ценностей».

- С использованием отдельного субсчета на счетах учета МПЗ 10 «Материалы» или 41 «Товары».

- Непосредственно включая в фактическую стоимость МПЗ.

- На счете 44 «Расходы на продажу» — только для товаров.

Первые три способа применимы как к закупке материалов, так и к закупке товаров. Они вытекают из требования п. 11 ФСБУ 5/2019 о том, что расходы на доставку и заготовку входят в фактическую стоимость МПЗ. К тому же в инструкции к Плану счетов (утв. приказом Минфина РФ от 31.10.2000 № 94н) в описании 41-го счета говорится о том, что счет 15 для товаров используется так же, как для материалов. Поэтому первые три метода мы объединяем для всех материально-производственных запасов. А вот 4-й метод в силу п. 21 ФСБУ 5/2019 используется только для товаров при осуществленни торговой деятельности.

Какими способами ТЗР учитываются при налогообложении, читайте в Готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Рассмотрим на примерах применение каждого способа бухучета ТЗР.

Пример 1

ООО «Кассиопея» производит подшипники. Бухучет материалов ведется по плановым ценам. ТЗР включаются в состав отклонений фактической стоимости от плановой. В августе ООО «Кассиопея» закупило 120 т сталепроката по 33 966,10 руб. за тонну, итого 4 075 932 руб. (вкл. НДС 20% — 679 322 руб.). За доставку этого сырья было заплачено 88 474,80 руб. (вкл. НДС 20% — 14 745,80 руб.). Плановая стоимость тонны сталепроката — 27 000 руб.

| Описание | Дт | Кт | Сумма, руб. |

| Отражена покупная стоимость сталепроката | 15 | 60 | 3 396 610 |

| Отражен НДС по сталепрокату | 19 | 60 | 679 322 |

| Отражены расходы по доставке | 15 | 60 | 73 729 |

| Отражен НДС по доставке | 19 | 60 | 14 745,80 |

| Оприходован сталепрокат по учетной цене | 10 | 15 | 3 240 000 (120 × 27 000) |

| Списано превышение фактической стоимости над учетной в конце месяца | 16 | 15 | 230 339 (3 396 610 + 73 729 – 3 240 000) |

Пример 2

ООО «Орион» производит детали для станков. Учет сырья ведется по фактическим ценам, для ТЗР предусмотрен отдельный субсчет. ООО «Орион» оприходовало 170 т металлопроката по 68 135,60 руб., общая сумма — 11 583 050,40 руб., вкл. НДС 20% — 1 930 508,40 руб. Расходы на доставку составили 158 643,60 руб., вкл. НДС 20% — 26 440,60 руб. Поставка была осуществлена экстренно для подготовки нового заказа. Поэтому предприятие отправило в командировку сотрудника, который договорился о дополнительных объемах и заключил дополнительное соглашение с поставщиком. Расходы на командировку составили 37 500 руб.

| Описание | Дт | Кт | Сумма, руб. |

| Отражена покупная стоимость металлопроката | 10.1 | 60 | 9 652 542 |

| Отражен НДС по металлопрокату | 19 | 60 | 1 930 508,4 |

| Отражена доставка в стоимости сырья на отдельном субсчете «ТЗР по сырью и материалам» | 10.1.1 | 60 | 132 203 |

| Отражен НДС по доставке | 19 | 60 | 26 440,60 |

| Отражены расходы на командировку в составе ТЗР | 10.1.1 | 60 | 37 500 |

Третий способ учета подойдет тем организациям, которые используют мало разных видов материалов. Применение данного способа показано в примере 3.

Пример 3

ООО «Малая Медведица» фасует один вид меда для розничной продажи. В августе у пчеловодов было закуплено 1 750 кг меда на сумму 875 000 руб., без НДС. На доставку было потрачено 75 000 руб. Заработная плата экспедитора, который осуществляет закупку и сопровождает груз, за август оказалась равной 67 000 руб., социальные взносы на его зарплату — 20 234 руб. ТЗР в ООО «Малая Медведица» учитывают на счете учета материалов, непосредственно включая в их стоимость.

| Описание | Дт | Кт | Сумма, руб. |

| Отражена покупная стоимость меда | 10.1 | 60 | 875 000 |

| Отражены транспортные расходы | 10.1 | 60 | 75 000 |

| Отражена зарплата экспедитора | 10.1 | 70 | 67 000 |

| Начислены социальные взносы на зарплату экспедитора | 10.1 | 69 | 20 234 |

Четвертый способ может быть выбран торговыми организациями, а также при учете товаров неторговыми организациями, то есть теми, которые ведут торговую деятельность помимо других активностей (п. 21 ФСБУ 5/2019).

Пример 4

ООО «Большая Медведица» является дистрибьютором электронной техники. В августе было закуплено 300 телевизоров одной марки на сумму 1 677 966 руб., вкл. НДС 20% — 279 661 руб. Затраты на доставку составили 57 966 руб., вкл. НДС 20% — 9 661 руб.

| Описание | Дт | Кт | Сумма, руб. |

| Оприходована техника | 41 | 60 | 1 398 305 |

| Отражен входящий НДС по технике | 19 | 60 | 279 661 |

| Отражены транспортные расходы | 44 | 60 | 48 305 |

| Отражен входящий НДС по доставке | 19 | 60 | 9 661 |

Способы списания ТЗР

Когда ТЗР учитываются отдельно от стоимости самих МПЗ (все способы учета, кроме третьего), встает вопрос, в каком размере их списывать при использовании или продаже запасов, к которым относятся эти сопутствующие расходы. Для целей бухучета способ распределения ТЗР между использованными/проданными материалами/товарами и оставшимися на складе организация выбирает самостоятельно и закрепляет в учетной политике.

Для первых двух способов учета ТЗР целесообразно списывать в пропорции к учетной стоимости материалов, с использованием указанных ниже формул.

К = (ТЗР0 + ТЗР1) / (МПЗ0 + МПЗ1) × 100,

ТЗР2 = К × МПЗ2,

где:

К — процент списания отклонения;

ТЗР0 — остаток суммы отклонения на начало месяца;

ТЗР1 — сумма отклонения за месяц;

МПЗ0 — остаток материалов на начало месяца по учетной стоимости;

МПЗ1 — сумма поступивших материалов за месяц по учетной стоимости;

ТЗР2 — сумма отклонений, списываемых на затраты;

МПЗ2 — сумма материалов по учетной цене, списываемая на затраты.

Для рассмотренных выше примеров покажем списание ТЗР по этому методу.

Пример 1 (продолжение)

На начало августа остаток материалов равен 880 000 руб., остаток отклонений — 46 000 руб. Списано в производство 140 т сталепроката. Списание сталепроката и соответствующих ТЗР в составе отклонений в учете будет отражено следующими проводками:

| Описание | Дт | Кт | Сумма, руб. |

| Списан сталепрокат в производство по учетной цене | 20 | 10 | 3 780 000 (140 × 27 000) |

| Списано отклонение по переданным в производство 140 т сталепроката | 20 | 16 | 253 260 |

К = (46 000 + 230 339) / (880 000 + 3 240 000) × 100 = 6,7%.

Сумма отклонений, списываемых на затраты:

ТЗР2 = 6,7% × 3 780 000 = 253 260 руб.

Для третьего способа учета ТЗР их распределение неактуально, поскольку эти расходы уже включены в стоимость материалов. А вот при четвертом способе учета ТЗР (в составе расходов на продажу) организация может выбрать один из путей их списания:

- полностью списывать на себестоимость;

- распределять между проданными товарами и оставшимися на складе.

Такой выбор дан в инструкции к Плану счетов, утвержденному приказом Минфина РФ от 31.10.2000 № 94н (правила использования 44-го счета). При распределении можно воспользоваться, например, формулами, приведенными в ст. 320 НК РФ:

К = (Р0 + Р1) / (Т1 + Т2) × 100,

Р2 = К × Т2,

где:

К — % расходов на продажу, которые приходятся на остаток товаров в конце месяца;

Р0 — расходы на продажу, относящиеся к остатку товаров на начало месяца;

Р1 — расходы на продажу текущего месяца;

Т1 — стоимость приобретения товаров, проданных в текущем месяце;

Т2 — стоимость приобретения товаров, не реализованных на конец месяца;

Р2 — расходы на продажу, относящиеся к остатку нереализованных товаров на конец месяца;

Т2 — стоимость приобретения товаров, не реализованных на конец месяца.

Пример 4 (продолжение)

Себестоимость товаров, проданных за август, равна 1 830 000 руб. Остаток товаров на начало месяца насчитывал 540 000 руб., на 44-м счете входящее сальдо составляло 13 400 руб.

Стоимость приобретения товаров, не реализованных на 31 августа:

540 000 + 1 398 305 – 1 830 000 = 108 305 руб.

К = (13 400 + 48 305) / (1 830 000 + 108 305) × 100 = 3,18%.

Коммерческие расходы, относящиеся к остатку нереализованных товаров на 31 августа:

108 305 × 3,18% = 3 444 руб.

Коммерческие расходы, списанные на себестоимость:

13 400 + 48 305 – 3 444 = 58 261 руб.

| Описание | Дт | Кт | Сумма, руб. |

| Отражена себестоимость реализованных товаров | 90.2 | 41 | 1 830 000 |

| Списаны транспортные расходы за месяц | 90-й субсчет «Коммерческие расходы» | 44 | 58 261 |

Для списания расходов на продажу целесообразно выделить отдельный субсчет, это облегчит заполнение отчетности.

Оформление продажи товара

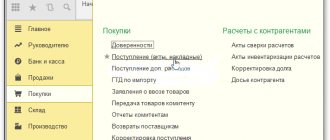

Теперь оформляем реализацию товаров и анализируем оборотно-сальдовую ведомость по 41 счету.

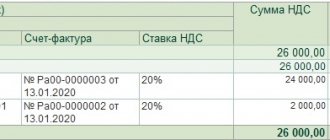

Рис.4

По документам на рис.1 и рис.4 видим, что списывается половина от всей полученной в текущем периоде номенклатуры.

14 марта поступило по 10 м3 номенклатуры «Брус100*100» и «Брус 150*150». 25 марта реализовано по 5 м3 обоих видов бруса.

Итоги

Выбор способа учета ТЗР зависит от особенностей организации, доли этих расходов в стоимости МПЗ, количества остатков МПЗ на конец отчетного периода и прочих факторов. При формировании учетной политики необходимо перебрать все доступные способы учета и распределения ТЗР, поскольку они могут существенно влиять на финансовый результат организации.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Расчет транспортно — заготовительных расходов

Напрямую включить все ТЗР в себестоимость продукта достаточно сложно, поскольку информация об их составе и размере, аккумулированная в первичных формах, может поступать с запозданием не только на момент поступления МЦ, но и списания в производство, т. е. к формированию себестоимости. Поэтому учитывать всю сумму ТЗР в себестоимости возможно лишь при небольших оборотах фирмы и однородных операциях. К примеру, если компания занимается производством продукции одного наименования, стоимость ее транспортировки будет полностью включаться в конечную себестоимость.

Если же фирма несет затраты по производству нескольких номенклатурных наименований продукции или работает по нескольким видам деятельности, сумму ТРЗ рассчитывают по вариантам, смысл которых сводится к обособленному учету этих затрат на протяжении конкретного отчетного периода и распределении их на выпущенную продукцию и остатки ТМЦ в кладовых пропорционально.

Расчет ТЗР, подлежащих переносу на счета, где фиксируются затраты МЦ, производится по формуле:

%ртзр – процент распределения ТЗР,

ТЗРн – ТЗР на начало,

ТЗРот – ТЗР за отчетный период,

Мк – остаток МЦ на конец периода;

Рот – расход МЦ за отчетный период.

Сумма ТЗР, подлежащая списанию рассчитывается понесенных затрат на рассчитанный процент. Если ТЗР не превышает 10% от стоимости МЦ, то их сумма в полном объеме может быть списана на счета затрат.