Предприниматель приобрел недвижимость для работы, а потом утратил статус ИП

Если предприниматель купил недвижимость, чтобы использовать в своем бизнесе (а именно — в облагаемых НДС операциях), есть все основания принять входной налог к вычету. Это прямо следует из подпункта 1 пункта 2 статьи 171 НК РФ.

Но как поступить при утрате статуса ИП? В Минфине считают, что перед завершением предпринимательской деятельности вычет необходимо восстановить. Ведь имущество останется в собственности бывшего бизнесмена. Он продолжит его эксплуатировать, но уже за рамками операций, облагаемых НДС. Значит, придется перечислить деньги в бюджет (письмо от 22.10.18 № 03-07-11/75751; см. «Бывший предприниматель должен восстановить НДС по «рабочей» недвижимости»).

Сформировать новую транспортную накладную в веб‑сервисе для ИП

НДС банкротов с 2022 года

Следствием освобождения от налогообложения реализуемых активов компаний-должников является то, что банкроты НДС, уплаченный поставщикам сырья и услуг, не вправе принимать к вычету. Если же суммы входного НДС по материалам, закупленным до 2022 года производителем-банкротом были приняты к вычету, а это сырье использовано в производстве продуктов, реализуемых в 2022, то он обязан восстановить эти суммы (пп. 2 п. 3 ст. 170 НК РФ).

Напомним, как отражается в учете восстановление НДС банкротами на примере:

Пример

Предприятие, несостоятельность которого зарегистрирована и назначено конкурсное производство, продолжает обычную деятельность – выпускает и реализует свою продукцию. В 1 квартале 2022 фирмой произведено и реализовано покупателю продукции на 2 000 000 руб. Согласно законодательству, НДС учтен продавцом в цене товара и в договоре поставки не фигурирует. Не оформляется на отгрузку и счет-фактура.

Однако, поскольку для производства продукции использовалось сырье, закупленное в ноябре 2022 (его стоимость с учетом НДС составляла 600 000 руб.), а НДС, уплаченный поставщику этого сырья возмещен из бюджета, то банкроту необходимо восстановить сумму налога (600 000 * 20 / 120 = 100 000 руб.). Так как необлагаемые операции компания осуществила в 1 квартале 2022, то и восстановить НДС в сумме 100 000 руб. (Д/т 19 К/т 68) ей следует в этом же периоде.

Восстановление НДС при реализации имущества банкрота осуществляется в соответствии с п. 3 ст. 170 НК РФ: продавец регистрирует в книге продаж счета-фактуры, на основании которых НДС ранее был принят к вычету с отражением суммы налога, подлежащего восстановлению. В декларации по НДС суммы восстанавливаемого налога фиксируются в строке 080 раздела 3. Уплачивается налог в обычном порядке – равными частями на протяжении трех следующих за окончанием квартала месяцев.

Ликвидируемая компания передала свое имущество учредителю

ООО находится в процессе ликвидации, после которой его имущество перейдет к учредителям. В данной ситуации, по мнению чиновников Минфина, ранее принятый по таким объектам вычет следует восстановить.

Специалисты финансового ведомства ссылаются на подпункт 2 пункта 3 статьи 170 НК. В нем сказано, что вычет НДС по товарам полежит восстановлению, если налогоплательщик стал использовать эти товары для необлагаемых операций. Предусмотрен ряд исключений. Но среди них нет передачи имущества учредителям при ликвидации ООО (письмо Минфина от 16.07.19 № 03-07-11/52674).

Важно

К аналогичному выводу пришли и судьи Верховного суда РФ. Из определения ВС от 21.12.18 № 306-КГ18-13567 следует, что если объект невозможно использовать для облагаемых НДС операций по причине завершения бизнеса, то налог надо восстановить.

Бесплатно сдать отчетность во все контролирующие органы через оператора ЭДО

Как восстановить НДС по основным средствам

НДС, принятый к вычету по ОС, которые компания начала использовать в необлагаемых операциях, нужно восстановить и заплатить в бюджет. Это прямая норма НК РФ. Никаких исключений эта норма не предусматривает.

Когда восстанавливают НДС

Восстанавливают НДС при смене условий налогообложения – либо всей деятельности фирмы, либо ее части.

Так, на основании подпункта 2 пункта 3 статьи 170 НК РФ это происходит в случаях перехода с основного режима налогообложения на спецрежимы (кроме ЕСХН), или перед началом использования освобождения от уплаты НДС по статье 145 НК РФ (исходя из суммы выручки).

Весьма распространенный случай восстановления НДС – это ситуация, когда отдельные ТМЦ, ОС, НМА и имущественные права, которые до этого были куплены для облагаемых НДС операций, начинают использовать в операциях, не облагаемых налогом:

- перечисленных в статье 149 НК РФ;

- которые не являются реализацией согласно пункту 2 статьи 146 НК РФ;

- осуществляемых за пределами территории России.

Что означает восстановление НДС

Технически восстановление НДС – это отражение некогда принятого к вычету налога в книге продаж. Эта операция ведет к образованию суммы налога к уплате в бюджет. Запись в книге продаж можно сделать на основании счета-фактуры, по которому был получен вычет, или корректировочного счета-фактуры, или бухгалтерской справки-расчета, например, в случае, если срок хранения счета-фактуры уже истек.

Восстанавливать НДС нужно только в случаях, перечисленных в пункте 3 статьи 170 НК РФ.

При этом для случая восстановления НДС по ОС существует свой порядок.

Как восстанавливать НДС по ОС

В письме Минфина РФ от 29.10.2018 № 03-07-11/77559 дано разъяснение по случаю, когда в необлагаемых НДС операциях компания собирается в течение нескольких периодов использовать ОС, ранее приобретенные для ведения облагаемой деятельности.

То есть ситуация такова, что компания в будущем собирается возвращаться к облагаемой НДС деятельности и использовать в ней то же ОС.

Минфин своим ответом дал понять, что никаких исключений в правилах восстановления НДС НК РФ не предусматривает. То есть в квартале начала работы в новых условиях НДС нужно восстановить и уплатить в бюджет.

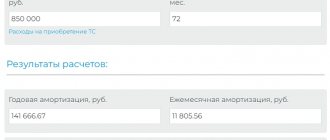

Сумму налога, относящегося к ОС, высчитывают в пропорции к их остаточной стоимости (подп. 2 п. 3 ст. 170 НК РФ).

НДС, принятый к вычету × Балансовая (остаточная) стоимость ОС : Первоначальная стоимость ОС = НДС к восстановлению

Бухгалтерский и налоговый учет при восстановлении НДС

При восстановлении НДС по ОС, которые начинают использовать в не облагаемой НДС деятельности, бухгалтер сделает проводки:

Дебет 19 Кредит 68.2

– восстановлен ранее принятый к вычету НДС;

Дебет 91.2 Кредит 19

– списана сумма восстановленного НДС.

В налоговом учете суммы восстановленного НДС отражаются в прочих расходах, связанных с производством и реализацией, на основании статьи 264 НК РФ.

Пример. Расчет суммы НДС к восстановлению

Компания – плательщик НДС в январе 2022 г. приобрела оборудование (основное средство) по цене 118 000 руб. (в т. ч. НДС – 18 000 руб.). Входной НДС по приобретенному оборудованию был принят к вычету. Переоценка стоимости основного средства не производилась.

С июня 2022 г. компания начала осуществлять операции, не облагаемые НДС, с использованием указанного оборудования. Поэтому в этом месяце бухгалтер рассчитал сумму НДС к восстановлению.

По состоянию на 30.06.2019 остаточная стоимость оборудования по данным бухучета равна 83 332 руб. Сумма НДС к восстановлению составила:

18 000 руб. × 83 332 руб. : (118 000 руб. – 18 000 руб.) = 14 999,76 руб.

В бухучете бухгалтер сделал проводки:

Дебет 19 Кредит 68.2

– 14 999,76 руб. – восстановлен ранее принятый к вычету НДС по оборудованию;

Дебет 91.2 Кредит 19

– 14 999,75 руб. – списана сумма восстановленного НДС.

Сумма восстановленного налога может быть учтена в расходах по налогу на прибыль.

Заказчик перечислил аванс, но подрядчик стал банкротом, не выполнив работу

По общему правилу, заказчик, сделавший предоплату, вправе принять к вычету налог на добавленную стоимость (п. 12 ст. 171 НК РФ). Далее, когда работы будут выполнены, нужно восстановить вычет с аванса. А затем принять новый вычет по выполненным работам.

Но случается, что подрядчик получает аванс, а обязательств по договору не выполняет. Если впоследствии его признают банкротом, шансы на выполнение работ сводятся к нулю. При подобных обстоятельствах заказчик должен восстановить вычет с предоплаты. Такую точку зрения высказали специалисты Минфина в письме от 05.06.18 № 03-07-11/38251 (см. «Исполнитель не отработал аванс: нужно ли восстановить НДС со списанной предоплаты?»).

Однако в арбитражной практике есть примеры, когда судьи решили иначе. Арбитражный суд Поволжского округа рассмотрел дело, в котором организация-подрядчик была реорганизована, а правопреемник находился в процессе ликвидации. Инспекторы требовали, чтобы заказчик аннулировал вычет по «неотработанной» предоплате. Но суд сослался на подпункт 3 пункта 3 статьи 170 НК РФ. В нем названы случаи восстановления НДС с аванса: поставка, изменение условий договора, либо его расторжение. Ни одно из указанных событий не наступило. Значит, заказчик не обязан перечислить налог в бюджет (постановление от 01.10.19 № Ф06-51971/2019; см. «Арбитражная практика в октябре 2022 года: проверка «уточненок» по НДС, исправления в больничном, взносы ИП на ЕСХН»).

Заполнить путевой лист со всеми обязательными реквизитами в специальном сервисе Попробуйте бесплатно

Прочие случаи восстановления НДС

Не смотря на то, что все случаи восстановления НДС прямо поименованы в статьях 170 и 171.1 НК РФ, контролирующие органы в своих разъяснениях постоянно находят новые причины для восстановления НДС. Следовать таким разъяснениям или нет, каждому налогоплательщику приходится решать самостоятельно.

Ведь если не следовать, возможны претензии с их стороны, и, вероятно, свою позицию придется отстаивать в суде.

Некоторые случаи приведены в таблице 1.

Таблица 1

| № п/п | Операция, по которой необходимо восстановить НДС, по мнению контролирующих органов | Разъясняющий документ |

| 1 | Произошло списание неликвидных или морально устаревших товаров | Письмо Минфина РФ от 21.01.2016 № 03-03-06/1/1997 |

| 2 | Имущество выбыло в связи с порчей | Письмо Минфина РФ от 19.03.2015 № 03-07-11/15015 |

| 3 | Не полностью самортизированное имущество было ликвидировано (за исключением ликвидации в результате аварии) | Письма Минфина РФ от 14.04.2016 № 03-07-11/21297, от 17.02.2016 № 03-07-11/8736 |

| 4 | Зафиксирован факт кражи имущества | Письма Минфина РФ от 04.07.2011 3 03-03-06/1/387, от 19.05.2010 № 03-07-11/186 |

| 5 | При инвентаризации зафиксировано недостача имущества | Письма Минфина РФ от 04.07.2011 3 03-03-06/1/387, от 19.05.2010 № 03-07-11/186 |

При этом не надо забывать, что если есть арбитражная практика, в которой высказывается противоположная точка зрения, контролирующие органы должны в своей работе руководствоваться именно арбитражной практикой.

Примером арбитражных решений, содержащих выводы о том, что не нужно восстанавливать НДС в случаях утраты имущества в результате хищения, порчи и т.п. или невозможности дальнейшего использования из-за морального или физического износа могут служить следующие решения:

- Решения ВАС РФ от 19.05.2011 N 3943/11

- Решения ВАС от 23.10.2006 N 10652/06.

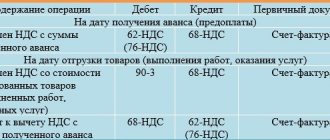

Бухгалтерские проводки при восстановлении НДС

Таблица 2

| Операция | Проводка по дебету | Проводка по кредиту |

| При передаче имущества в качестве вклада в УК | ||

| Восстановлен НДС по имуществу, передаваемому в уставный капитал | Д 19 | К 68.02 |

| Сумма восстановленного НДС включена в первоначальную стоимость доли в уставном капитале (возможна проводка – сумма восстановленного НДС отнесена на расчеты по оплате доли в уставном капитале) | Д 58.01 (Д 76) | К 19 (к 10) |

| При переходе на УСН | ||

| Восстановлен НДС по материалам на складе | Д 19 | К 68.02 |

| Сумма восстановленного НДС включена в прочие расходы | Д 20 (26) | К 19 |

Покупатель вернул некачественный импортный товар зарубежному поставщику

Импортер платит НДС на таможне, при ввозе товара в Россию. Если продукция используется в облагаемых НДС операциях, налог можно принять к вычету (подп. 1 п. 2 ст. 171 НК РФ).

Но как быть, если изделия окажутся некачественными, и их придется вернуть иностранному продавцу? В письме Минфина от 11.11.19 № 03-07-08/86241 сделан однозначный вывод: если товар нельзя использовать в деятельности, облагаемой НДС, вычет полагается восстановить (см. «Минфин: при возврате товаров иностранному поставщику НДС нужно восстановить»).

Справка

Вычет в отношении продукции, импортированной из стран ЕАЭС и возвращенной (полностью или частично) по причине ненадлежащего качества, необходимо восстановить в периоде возврата. Импортер должен подать налоговикам «уточненку» по НДС и уточненное заявление о ввозе товаров и уплате косвенных налогов (без данных о возвращенном товаре). Такие рекомендации приведены в письме Минфина от 14.06.19 № 03-07-08/43429 (см. «При возврате импортированных из ЕАЭС товаров принятый к вычету НДС необходимо восстановить»).

Получить сертификат усиленной квалифицированной электронной подписи через час

Новая обязанность

В итоге, новый подп. 2 п. 3 и п. 3.1 ст. 170 НК РФ обязали правопреемника (их может быть несколько) восстанавливать суммы налога на добавленную стоимость по товарам (работам, услугам), в том числе основным средствам, нематериальным активам и имущественным правам, полученным при реорганизации, которые ранее приняты к вычету реорганизованной компанией.

Условие существования обязанности восстановить НДС: дальнейшее использование правопреемником принятых ценностей в операциях, не облагаемых налогом на добавленную стоимость в связи с переходом на специальные налоговые режимы. Но это не всё.

Таким образом, это ситуации, когда имеет место:

- переход на ОСН;

- начато использование товаров/работ/услуг в деятельности, не облагаемой НДС;

- переход на УСН или ЕНВД;

- совмещение общей системы налогообложения и вменёнки;

- получены от продавца товары/работы/услуги в счет аванса, с которого реорганизованная компания приняла НДС к вычету (когда правопредшественник в качестве покупателя перечислил предоплату и заявил с нее вычет НДС, а отгрузка товара (либо возврат аванса при расторжении или изменении договора) произведены уже правопреемнику, который тоже заявляет вычет);

- продавец задним числом уменьшил стоимость товаров/работ/услуг, которые были поставлены реорганизованной компании.

Компания импортировала ОС и передала в качестве вклада в уставный капитал другой организации

В подпункте 1 пункта 3 статьи 170 НК РФ сказано: вычет по имуществу, переданному в качестве вклада в уставный капитал другой организации, подлежит восстановлению. Перевести в бюджет нужно сумму, пропорциональную остаточной (балансовой) стоимости ОС без учета переоценки.

Данная норма в полной мере распространяется на основные средства, ввезенные в РФ из-за границы. Если организация, купившая импортное оборудование, передала его в уставный капитал другой российской компании, вычет надо восстановить. Соответствующие разъяснения дал Минфин в письме от 19.11.18 № 03-07-08/83198 (см. «НДС по импортированному имуществу, переданному в уставный капитал, нужно восстановить»).

Как отразить восстановление НДС с остаточной стоимости ОС при переходе на УСН?

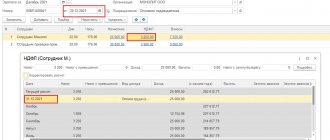

При переходе на УСН как правильно отразить восстановление НДС с остаточной стоимости основных средств, чтобы операция корректно отразилась в декларации по НДС?

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

НДС, подлежащий восстановлению, рассчитывается с остаточной (балансовой) стоимости основного средства, если по нему ранее НДС был принят к вычету (пп. 2 п. 3 ст. 170 НК РФ, Письмо Минфина РФ от 10.06.2009 N 03-11-06/2/99).

В 1С восстановление НДС по основным средствам производится документом Восстановление НДС, сформированном Помощником по переходу на УСН через раздел Операции – Изменение режима налогообложения – Помощник по переходу на УСН.

Сумму, подлежащую восстановлению, исчисленную Помощником по переходу на УСН следует проверить, так как программа не анализирует основные средства с точки зрения Группы учета ОС и на факт предъявления НДС при приобретении имущества.

По ОС, по которому ранее НДС был принят к вычету, следует заполнить документ Восстановление НДС.

В шапке:

- поле Отразить восстановление – в книге продаж;

- флажок Списать восстановленный НДС на затраты.

В табличной части на вкладке НДС к восстановлению графы:

- Нет СФ – флажок убрать;

- Поставщик, счет-фактура – поставщик, продавший ОС, Счет-фактура полученный выбрать из журнала Счета-фактуры полученные.

Восстановленный НДС учитывается в расходах по налогу на прибыль в соответствии со ст. 264 НК РФ (абз. 3 пп. 2 п. 3 ст. 170 НК РФ).

На вкладке Счет списания:

- Счет списания – 91.02;

- Прочие доходы и расходы – Списание НДС на прочие расходы, в НУ принимается.

В результате сумма восстановленного НДС будет отражена в декларации по НДС в Разделе 3 стр. 080 и Разделе 9.

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

- Переход с ОСНО на УСН

- Помощником по переходу на УСН

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Как амортизировать «обновленное» ОС, не имеющее остаточной стоимости: мнение ВС РФ НК РФ позволяет после проведения модернизации полностью самортизированного ОС снова…

- Порядок расчета остаточной стоимости нематериальных активов в НУ прописали «официально» …

- Восстановление НДС при переходе на ЕНВД …

- Восстановление НДС при реорганизации …