«Конечно, им там в Европе хорошо, отношение человеческое, дороги ровные — у них вон! Налоги чуть ли не 50 % от зарплаты! Могут требовать, что хотят. Деньги-то немаленькие! А мы всего 13 % платим. Так что можно и потерпеть», — как часто вы слышали такие рассуждения? А может, сами себе это говорили, подпрыгивая на машине на очередной яме?

Но подождите, давайте внимательно посчитаем, сколько всего мы платим налогов на примере вполне реального нашего сотрудника, хомяка и финансового консультанта Жоры Капустина.

Итак, Жора Капустин работает у нас не так давно. Работа не пыльная — консультировать по финансовым вопросам, вести эфир и шутки шутить. Нам Жора нравится, поэтому платим мы ему 50 000 рублей. Конечно, Жора достоин большего! Но сделаем скидку на то, что он хомяк.

У Жоры транспортное колесо среднего класса и небольшая двухкомнатная клетка. Еще Жора любит хорошо покушать, немного выпить хорошего вина и одеться в брендовых магазинах среднего звена. Посмотрите, как он модно одет. Загляденье. Ну что, Жора, давай-ка решим, действительно ли кое-кому не хватает денег убрать за тобой, а заодно добавим перцу и снимем с тебя по одной вещи, стоимость которых приравнена к налоговым вычетам.

НДФЛ

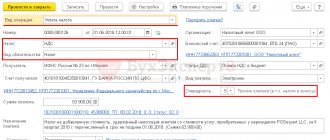

Налог на доходы физических лиц. Это основной налог. Мы все о нем знаем, он на слуху. В нашей стране он составляет 13 %. Он платится с любого дохода. Будь то работа в организации, преподавательская деятельность, сдача в аренду или продажа недвижимости или транспортного средства, выигрыши в лотерею и так далее. Да-да, Жора, «я пару раз зашел просто эфирчик провести» — тоже облагается.

Так что для того, чтобы заплатить тебе 50 000 рублей, компания накидывает сверху 5 600 рублей. Вот тебе и минус твоя модная шляпа. Поехали дальше.

Расчет налоговой нагрузки

Налоговая нагрузка (НН) может быть рассчитана:

- в абсолютной величине – подсчетом точной суммы налоговых начислений. Это значение недостаточно информативно, оно необходимо, в основном, аналитикам компании;

- в относительной величине – определением процента средств, направленных на погашение налоговых обязательств (КНН), по отношению к выручке компании за год, по формуле:

КНН = СН (сумма налогов) / В (общая выручка за год, включая внереализационный доход) х 100%.

Относительная нагрузка указывает, какую часть дохода фирма отчисляется в бюджет.

Порядок расчета ФНС конкретизировала в приказе № ММ-3-06/[email protected] Рассчитывая НН следует:

- учесть только «очищенную» от НДС и акцизов выручку;

- учесть уплаченный НДФЛ;

- не включать в расчет страховые взносы.

В расчете НН для предприятий, работающих на ОСНО, в сумме начисленного налога следует учитывать:

- начисленные к уплате налоги – на прибыль, НДС, другие, указанные в соответствующих декларациях;

- выручку, отраженную в отчете о финансовых результатах (без НДС).

Пример

По завершении 2022 года строительная компания рассчитала налоговую нагрузку исходя из информации в бухгалтерской и налоговой отчетности:

- выручка по отчету о финрезультатах без НДС – 20 000 000 руб.;

- начислены налоги:

- НДС – 300 000 руб.;

- ННП (налог на прибыль) – 1 800 000 руб.;

- транспортный налог – 20 000 руб.;

- перечисленный НДФЛ – 350 000 руб.

Абсолютный размер НН = 300 000 + 1 800 000 + 20 000 + 350 000 = 2 470 000 руб.

Относительный размер НН = 2 470 000 / 20 000 000 х 100% = 12,35%.

Среднеотраслевой коэффициент налоговой нагрузки строительных предприятий, согласно приложению 3 к Концепции, составляет 10,4%. Расчетное значение НН компании — 12,35%, т.е., оно больше среднего значения, значит, пока риск визита проверяющих из ИФНС можно считать минимальным.

Если рассчитанный предприятием коэффициент НН ниже среднеотраслевых значений налоговой нагрузки, то придется анализировать причины, приведшие к таким результатам.

ПФР

Отчисления в пенсионный фонд, пожалуй, самые большие. Ведь после выхода на пенсию государству придется содержать вас достаточно долго. Или уже недостаточно долго? В общем, обеспечить вам достойную старость. Гарантия хорошей пенсии — это белая зарплата и большой трудовой стаж, ну, или отдельный счет в банке, как это сделал Жора, ведь с его нервной работой совсем не факт, что он протянет до пенсии. Государственные органы настойчиво призывают работников не соглашаться на зарплату в конвертах, а иначе все, что они смогут вам обеспечить, — это целое ничего. Так что 22 % ваш работодатель отправляет все туда же — на благо общества, а Жора прощается с 11 000 рублей и своим новеньким ремнем.

ФСС

Еще один из главных налогов — налог в Фонд социального страхования. Именно этот фонд берет на себя основную часть нашей хорошей жизни. Материнские выплаты, обеспечение экономической стабильности и благосостояния граждан, развитие социалки, устранение последствий стихийных бедствий и еще много всего. Но при этом из всех налогов — он один из самых маленьких! Всего 2,9 % в копилку к собственному благосостоянию. Жора возмущен. Ведь если кошка скинет его клетку со стола, велика вероятность, что ему самому придется ее поднимать. Тем не менее твои великолепные штаны за 1 440 рублей тоже тебя покидают.

Бюджет держится на нескольких регионах

- Почти половину всех налоговых сборов в 2022 году обеспечили пять регионов. Согласно расчетам аналитиков FinExpertiza, основанных на данных Федеральной налоговой службы, 47,7% всех налогов собрали в Москве, Ханты-Мансийском и Ямало-Ненецком АО, Санкт-Петербурге и Московской области.

- Больше всего налогов собрали в Москве – 4,78 трлн руб. (16,8% от всех поступлений), затем идет ХМАО – 4,1 трлн руб. (14,4%) и Ямало-Ненецкий автономный округ (6,7%). Санкт-Петербург принес 5% от общих сборов, Московская область – 4%, Татарстан – 3,9%, Самарская область – 2,9%, Красноярский и Пермский края – 2,8% и 2,2% соответственно.

- Меньше всего налогов было собрано в Ингушетии – 5,9 млрд руб., или 0,02% от общероссийских сборов, а также в Туве – 8,3 млрд руб. (0,03%) и Еврейской автономной области – 7,4 млрд руб. (0,03%).

- Однако из первой пятерки регионов-лидеров по сбору налогов три региона – Москва, Санкт-Петербург и Московская область – собрали больше налоговых отчислений в собственные бюджеты. Так, например, Москва из 4,78 трлн руб., которые собрала, в федеральные бюджеты перечислила только 1,87 трлн, а остальные средства пошли в бюджет города.

- Для сравнения: ХМАО собрал 4,1 трлн руб., а отдал – 3,75 трлн. ЯНАО отдал федеральному бюджету 1,62 трлн руб., а Татарстан – 0,78 трлн руб., или почти половину поступлений от Москвы. Президент FinExpertiza Global Елена Трубникова поясняет, что регионам из всех собираемых налогов достается только налог на прибыль и НДФЛ. Налог на добычу полезных ископаемых и НДС они должны перечислять в федеральный бюджет.

Налог на имущество

Здесь у всех все очень индивидуально. У нас есть статья, в которой мы рассказываем, как узнать свой налог, так что здесь мы цитировать ее не будем. Скажем только, что налог в 0,1 % платится с кадастровой стоимости. Жора приобрел себе прекрасную двухкомнатную клетку в новостройке и платит за нее 5 000 рублей в год. Ну и что, что она в ипотеку? Жора, пришло время галстука.

Все изменилось: как рассчитать налог на недвижимость в 2020 году?

Налоги, связанные с недвижимостью

Граждане России, у которых в собственности квартира, дом, комната, дача или гараж платят налог на имущество. Этот вид налогообложения рассчитывается из кадастровой стоимости недвижимости и налоговой ставки, которая не может превышать 0,1%.

Например, у физического лица в собственности квартира стоимостью 2 500 750 рублей. Налог на имущество составит 2 501 рублей в год. Если у гражданина в собственности дом, то он платит еще и земельный налог. Ставка земельного налога для жилых домов не выше 0,3%, но в каждом регионе определяется местными властями.

Помимо этого каждый собственник платит за капитальный ремонт многоквартирного дома. Размер оплаты определяется исходя из квадратных метров квартиры.

При продаже недвижимости стоимостью менее 1 000 000 рублей или владении квартирой более 5 лет налог не выплачивается. В других случаях человек, который продает недвижимость дороже, чем покупал, обязан заплатить с разницы налог на прибыль 13%.

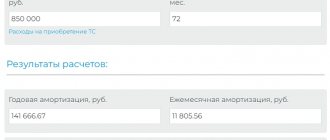

Транспортный налог

Мы также помним, что у Жоры есть очень неплохое транспортное колесо. Ничего особенного, но кондиционер, стабилизатор и мягкий ход. В общем, среднее такое колесо по средней цене. Для автовладельцев есть специальный калькулятор, где можно рассчитать стоимость своего налога. Для Жоры это 4 000 рублей. И это оставило Жору без рубашки. И вот тут начинаются вопросы. Транспортный налог идет на строительство дорог. Внимание, вопрос. А где дороги?

Налоговая нагрузка — что это?

Налоговая нагрузка — это доля общей выручки, уплаченная компанией в виде налогов. По завершении года ФНС рассчитывает ее среднее значение по каждой отрасли. Этот показатель становится одним из условий в выборе претендентов для выездной проверки. Дело в том, что ФНС кардинально изменила подход к организации контроля деятельности предприятий и полноты сбора налогов. Теперь вместо проведения тотальных проверок налоговики анализируют показатели компании, соотнося их с критериями риска совершения налоговых нарушений (недоначисления налогов).

Подобный переход регламентирован Концепцией планирования выездных проверок, утвержденной приказом ФНС № ММ-3-06/333 от 30.05.2007 (с изм. от 10.05.2012), по положениям которой планирование проверок стало открытым процессом, выстроенным на отборе плательщиков для осуществления выездного контроля по критериям риска. Не единственным, но наиболее весомым (критерием № 1) из них является величина налоговой нагрузки на компанию (раздел 4 Концепции). Ее показатель предприятие может рассчитать самостоятельно, а затем сравнить с исчисленным налоговиками средним значением по отрасли. Предприятие, налоговая нагрузка которого выбивается (оказывается ниже) из общего ряда средних показателей с большей долей вероятности будет подвергнуто проверке.

Таким образом, налоговая нагрузка – важный показатель не только для ИФНС, но и для конкретного плательщика. Его анализ позволяет компании выбрать наиболее приемлемую систему налогообложения и спрогнозировать оценку налоговиков к финансовой отчетности. Т. е., ФНС побуждает компании к самостоятельному уточнению своих обязательств, их анализу, минимизации и устранению нарушений.

Действуют несколько алгоритмов исчисления общей налоговой нагрузки по компании, но для налогового анализа ее рассчитывают отношением доли начисленных к уплате налогов к объему полученного в определенном периоде дохода.

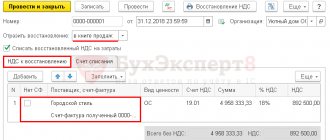

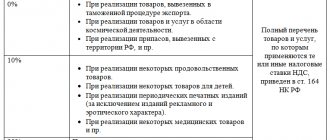

НДС в магазинах

Налогом на добавленную стоимость облагаются все товары, работы и услуги. Основная ставка 20 %. Есть еще 10 % — на медикаменты, например, и 0 % — но это редкость и нужны определенные документы. Так что ужин в кафе или продукты на рынке — абсолютно все облагается НДС. Есть вариант закупаться в дьюти фри, но это достаточно неудобно. Так что примерно 4 000 рублей в месяц и твои любимые носки покидают нас.

Расчет налоговой нагрузки по видам налогов и режимов налогообложения

В письме ФНС от 25.07.2017 № ЕД-4-15/[email protected] продемонстрированы формулы расчета НН по конкретным налогам и видам применяемых в деятельности режимов:

- По налогу на прибыль – отношением начисленного налога на прибыль к сумме доходов от продаж и внереализационных доходов по данным декларации по ННП. При исчислении налоговой нагрузки по ННП необходимо помнить, что низкой будет считаться НН производственного предприятия в размере 3%, а торгового – 1%;

- По НДС исчислить НН можно отношением начисленного к уплате по декларации НДС к налоговой базе, определенной по 3-му разделу декларации. Если компания работала не только в РФ, но и экспортировала продукцию, то к данным 3-го раздела прибавляют налоговую базу 4-го раздела. Кроме того, учитывают и величину доли вычетов по налогу в его общей сумме – она не должна быть более 89%;

- ИП на ОСНО рассчитывают нагрузку по НДФЛ отношением начисленного налога к доходу по декларации по НДФЛ;

- При УСН нагрузка определяется отношением суммы единого налога по УСН, начисленного по декларации, к задекларированному доходу;

- Для плательщиков ЕСХН нагрузка считается отношением ЕСХН-налога, исчисленного к уплате, к доходу по ЕСХН-декларации.

Если компании (независимо от режима налогообложения) уплачивают различные налоги (на воду, земельный, водный, транспортный, НДПИ и др.), то начисления по ним также учитываются при определении общей налоговой нагрузки.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.