В 2012 году стартовал пилотный проект, в рамках которого Фонд социального страхования оплачивает больничные листы непосредственно работнику, минуя работодателя. Напомним, что с 2022 года переход на прямые выплаты ожидает все регионы.

Изменение порядка выплат за счет средств ФСС влияет на отчетность по страховым взносам. Расскажем о том, как отразить прямые выплаты в отчете РСВ.

РСВ: прямые выплаты

Постановление Правительства от 21.04.2011 № 294 (действует редакция от 13.11.2019) устанавливает проект «Прямые выплаты» и определяет новые правила взаимодействия страхователей с ФСС по вопросу возмещения средств по страховым случаям.

Переход к новому порядку происходит поэтапно. С 2022 года ожидается перевод всех регионов на прямые выплаты, предусматривающие такой алгоритм выплаты пособий:

- застрахованное лицо (работник) представляет работодателю документы, подтверждающие факт его болезни (кроме случаев профзаболеваний и производственного травматизма) или материнства (пособие по беременности и родам, по уходу за ребенком, за постановку на учет в ранние сроки беременности, при рождении ребенка) и соответствующее заявление;

- работодатель передает полученные документы в ФСС в течение 5 календарных дней;

- в течение 10 календарных дней ФСС перечисляет пособие работнику (при этом пособие по уходу за ребенком, начиная со 2-го платежа, производится с 1 по 15 число месяца).

Контроль начисления и уплаты страховых взносов возложен на ИФНС. Ежеквартально работодатели сдают расчеты по страховым взносам (РСВ). Актуальная форма отчета и инструкция по работе с ней утверждены Приказом ФНС от 18.09.2019 № ММВ-7-11/[email protected]

Расскажем, фиксируются ли прямые выплаты в РСВ в 2022 году.

Сколько строк с номером 030 в отчете по страховым взносам

Действующую форму отчета по страховым взносам, подаваемого в налоговую службу 30-го числа месяца, наступающего за каждым из кварталов года, содержит приказ ФНС России от 18.09.2019 № ММВ-7-11/[email protected] (в редакции приказа ведомства от 15.10.2020 № ЕД-7-11/[email protected]). Форма включает в себя 3 раздела, посвященных:

- итоговым цифрам расчетов, в котором предусмотрено 10 приложений, раскрывающих детали сводных начислений взносов на доходы, выплачиваемые наемным работникам;

- сведениям, подаваемым по крестьянским фермерским хозяйствам, к которому имеется только одно приложение, отражающее данные по каждому из членов КФХ;

- персональным сведениям о начислениях взносов по каждому из наемных работников.

Раздел 2, касающийся действующих КФХ, заполняется ими только один раз — по итогам года (п. 3 ст. 432 НК РФ), причем иные разделы отчета они не используют. Прочие работодатели, формируя расчет взносов, должны обязательно внести данные в разделы 1 и 3, но из 10 приложений к разделу 1 ими будут заполнены не все, поскольку помимо обязательных к представлению среди них имеются и те, которые заполняются лишь при наличии информации для внесения.

Строка с номером 030 присутствует в каждом из разделов отчета и в каждом из предусмотренных в нем приложений, кроме приложения 6 к разделу 1. То есть общее число строк с таким номером в отчете равно 17.

О нюансах заполнения каждой строки РСВ рассказали эксперты КонсультантПлюс. Получите пробный доступ к справочно-правовой системе К+ и бесплатно проверьте правильно ли вы заполнили отчет.

Прямые выплаты: как отражать в РСВ

В отношении первых трех дней болезни Постановление № 294 изменений не вводит: они по-прежнему оплачиваются за счет работодателя. Данная выплата относится к необлагаемым страховыми взносами согласно подп. 1 п. 1 ст. 422 НК РФ.

Но с учетом того, что часть пособия перечисляется на личный счет застрахованного сотрудника, и в части таких расчетов зачетная система не применяется, прямые выплаты ФСС отражению в РСВ не подлежат.

Материальная помощь в форме РСВ

Материальная помощь, выплаченная работникам в сумме не более 4 000 рублей, не облагается страховым взносами на основании подпункта 11, пункта 1 статьи 422 Налогового кодекса РФ.

Не подлежат обложению страховыми взносами суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4 000 рублей на одного работника за расчетный период.

Соответственно, материальную помощь не превышающую 4 000 рублей отражают в приложение 1 и в приложении 2 РСВ по следующим строкам:

- 030 подразделов 1.1 и 1.2 приложения № 1;

- 040 подразделов 1.1 и 1.2 приложения № 1;

- 020 приложения № 2;

- 030 приложения № 2.

Прямые выплаты: приложение 3 РСВ надо ли заполнять

Приказ № ММВ-7-11/[email protected] вводит порядок заполнения РСВ.

П. 2.5 Порядка указывает, что плательщики страховых взносов, участвующие в реализации пилотного проекта, приложения 3 и 4 к разделу 1 РСВ не заполняют: данные листы требуются работодателям, которые выплатили пособия из собственных средств. Фактически в 3 квартале 2022 года многие организации и ИП работают на условиях прямых выплат.

Как итог – приложение 3 РСВ при прямых выплатах не заполняется.

Как отразить больничный в РСВ-1

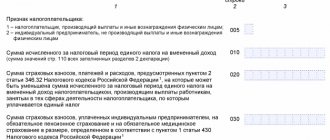

Согласно порядку заполнения отчетной формы РСВ-1, суммы страховых взносов на страхование в связи с временной нетрудоспособностью и материнством прописываются в Приложении 2 к Разделу 1.

В строчке 060 отображаются начисленные взносы с начала года нарастающим итогом, в том числе за отчетный период (квартал) с помесячной разбивкой. По строке 070 прописываются пособия, которые были начислены с начала года нарастающим итогом, в том числе за отчетный период (квартал) с помесячной разбивкой.

По п. 11.14 Порядка в строке 080 указывается сумма возмещения от ФСС в графе, которая соответствует месяцу получения фактического возмещения. Например, если расходы компенсированы фондом в апреле, то это отображается в графе для первого месяца 2 квартала.

В строке 090 Приложения №2 указывается сумма, рассчитанная по такой формуле: начисленные взносы минус расходы на выплату пособий по временной нетрудоспособности плюс сумма полученного возмещения из ФСС за отчетный период.

Согласно приведенным выше расчетам, может получиться как отрицательное, так и положительное значение. Работодателю стоит учесть, что если разница отрицательная, то ему не нужно ставить минус перед числом.

Признак полученной разницы проставляется с помощью цифр 1 или 2. Если ставится значение «1», то это говорит о том, что взносы больше затрат на страховое возмещение работникам, «2» – затраты работодателя получились больше начисленных взносов. Соответственно, если значение по формуле для строки 090 – отрицательное, то ставится цифра «2».

Если сумма получилась положительная, то это означает, что работодатель должен произвести доплату в бюджет, если отрицательная – то ему подлежит возмещение из бюджета.

Если работодатель остался должным, то он заполняет одну из строк: 110, 111, 112, 113. Когда за ним числится переплата, то заполняют строки 120, 121, 122, 128. Одновременно указанные строчки не заполняются: то есть работодатель может быть либо должен бюджету, либо переплатить в него.

В случае расхождения данных из отчета РСВ с бухгалтерской отчетностью у бухгалтеров нередко возникают вопросы, правильно ли заполнена форма. Обычно расхождение возникает между фактическим положением дел и цифрой, указанной в графе «090».

Например, если Фонд уже возместил работодателю расходы, а при заполнении отчетной формы получилось, что компания должна ФСС большую сумму, чем в реальности (ведь возмещенные расходы прибавляются к начисленным взносам), то ошибки в этом нет. Работодатель должен будет уплатить в бюджет только начисленные взносы, а не сумму из итоговой строки 110 или 90 отчета РСВ.

Если расходы на уплату пособий по временной нетрудоспособности были учтены работодателем в прошлом году, а возмещение работодатель получил в текущем году, то отчет также заполняется в стандартном порядке.

В указанной выше формуле не имеет значения, за какой период получил возмещение работодатель, оно учитывается в месяц фактического получения. Эта позиция подтверждается разъясняющим письмом ФНС №БС-4-11/[email protected] от 2022 года. Аналогичный вывод можно сделать на основании анализа ст. 34 Налогового кодекса, по которой предусмотрен зачет расходов на пособия по временной нетрудоспособности и материнству в счет предстоящих платежей.

Большинство бухгалтерских программ сегодня настроены на автоматическую проверку всех соотношений и не дают заполнять строчки неправильно. Но если работодателем заполняется отчетность самостоятельно, то контрольное соотношение приведено в Письме ФНС от 2022 года №ГД-4-11/[email protected]

Образец документа: пример заполнения РСВ с больничным можно посмотреть здесь.

Также работодатель всегда может узнать корректность уплаты налогов, заказав сверку расчетов в ФНС. Если данные учета совпадут с результатами сверки, то переживать не о чем.

Порядок заполнения РСВ при прямых выплатах

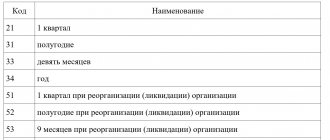

По окончании 3 квартала 2022 года расчет будет подаваться за отчетный период 9 месяцев.

Приведем удобный алгоритм работы с обязательными разделами РСВ:

| Этапы п/п | Лист РСВ | Содержание |

| Титульный | Основные сведения о плательщике взносов | |

| Раздел 3 | Сведения о работниках и выплатах в их пользу. Фактически исходные данные для всего расчета | |

| Приложение 1 к разделу 1 | Проставляется код тарифа плательщика. Обратите внимание: ФНС в письме от 07.04.2020 № БС-4-11/[email protected] сообщает, что МСП, которые вправе применить с 01.04.2020 пониженные тарифы взносов, должны указывать код 20 до момента актуализации справочника кодов, установленного Приказом № ММВ-7-11/[email protected] | |

| Подраздел 1.1 приложения 1 к разделу 1 | Расчет взносов на ОПС, в т.ч. за последние три месяца отчетного периода | |

| Подраздел 1.2 приложения 1 к разделу 1 | Расчет взносов на ОМС, в т.ч. за последние три месяца отчетного периода | |

| Приложение 2 к разделу 1 | Расчет взносов на ОСС (ВНиМ), в т.ч. за последние три месяца отчетного периода | |

| Раздел 1 | В разрезе КБК указываются итоговые суммы взносов к уплате за 9 месяцев, в т.ч. начисленные за июль, август и сентябрь 2020 года |

Численность, указанная в системе пенсионного страхования

В строке 010 указываются все сотрудники, зарегистрированные в системе ОПС. К категории относятся лица, имеющий индивидуальный номер свидетельства СНИЛС. Получить страховой номер необходимо при первом трудоустройстве или ранее. Предприятия могут иметь в штате лиц, не получающих заработную плату и на которых, соответственно, не исчисляются взносы. К работникам относятся:

- Лица, ухаживающие за ребенком в специально оформленном отпуске.

- Исполняющие гражданский воинский долг, при котором сохраняется рабочее место.

- Сотрудники в отпуске без оплаты труда.

Число лиц, указанных в подразделе 1.1, дублируется в разделе об индивидуальном учете. Лица, зарегистрированные в системе ОПС, указываются в строке 160 раздела 3. Раздел заполняется на всех лиц по данных последних 3 месяцев. Работники, не принадлежащие к застрахованным, но числящиеся в штате, указываются с признаком 2.

Как заполнить РСВ при прямых выплатах ФСС: пример

ООО «Фрегат» предоставляет в аренду водные транспортные средства, является микропредприятием и имеет трех работников.

Бухгалтер фирмы с 10 по 21 августа (12 дней) находилась на больничном в связи с болезнью ее ребенка:

- работодателем оплачены 3 дня болезни на сумму 3 000 руб.;

- ФСС оплатил остальные 9 дней – 9 000 руб.

Ежемесячная зарплата сотрудников:

- директор Пименова – 50 000 руб.;

- менеджер Фоклин – 40 000 руб.;

- бухгалтер Ульянова – 30 000 руб. (в августе – 18 000 руб. за счет временной нетрудоспособности).

Ст. 5 Федерального закона от 01.04.2020 № 102-ФЗ разрешает применять пониженные тарифы страховых взносов субъектам МСП с 01.04.2020. Для ООО «Фрегат» тарифы на 2022 год таковы:

| Вид страхования | В 1 квартале 2020 | Во 2-4 кварталах 2020 | |

| Зарплата в пределах МРОТ 12 130 руб. | Зарплата свыше МРОТ | ||

| ОПС | 22% | 10% | |

| ОМС | 5,1% | 5% | |

| ОСС (ВНиМ) | 2,9% | 0% | |

Прямые выплаты: как заполнить РСВ – расчеты

Рассчитаем итоговые суммы выплат в пользу работников ООО «Фрегат» и начисленные взносы:

| Работник | Пименова | Фоклин | Ульянова | Итого по всем работникам | ||

| Зарплата за 1 квартал 2020 | 150 000,00 | 120 000,00 | 90 000,00 | 360 000,00 | ||

| Взносы за 1 квартал 2020 | ОПС 22% | 33 000,00 | 26 400,00 | 19 800,00 | 79 200,00 | |

| ОМС 5,1% | 7 650,00 | 6 120,00 | 4 590,00 | 18 360,00 | ||

| ОСС 2,9% | 4 350,00 | 3 480,00 | 2 610,00 | 10 440,00 | ||

| Зарплата за 2 и 3 кварталы 2020 | Часть, не превышающая МРОТ 12 130 руб. | 72 780,00 | 218 340,00 | |||

| Часть, превышающая МРОТ | 227 220,00 | 167 220,00 | 95 220,00 | 489 660,00 | ||

| В т.ч. больничный в РСВ при прямых выплатах (оплата 3 дней больничного за счет работодателя взносами не облагается) | — | — | 3 000,00 | 3 000,00 | ||

| Взносы за 2 и 3 кварталы 2020 | С части, не превышающей МРОТ | ОПС 22% | 16 011,60 | 48 034,80 | ||

| ОМС 5,1% | 3 711,78 | 11 135,34 | ||||

| ОСС 2,9% | 2 110,62 | 6 331,86 | ||||

| С части, превышающей МРОТ | ОПС 10% | 22 722,00 | 16 722,00 | 9 222,00 | 48 666,00 | |

| ОМС 5% | 11 361,00 | 8 361,00 | 4 611,00 | 24 333,00 | ||

| ОСС 0% | 0,00 | 0,00 | 0,00 | 0,00 | ||

| Итого выплат в пользу работников за 9 месяцев 2020 | 450 000,00 | 360 000,00 | 258 000,00 | 1 068 000,00 | ||

| База для исчисления страховых взносов | 450 000,00 | 360 000,00 | 255 000,00 | 1 065 000,00 | ||

| Начислено страховых взносов за 9 месяцев 2020 | ОПС | 71 733,60 | 59 133,60 | 45 033,60 | 175 900,80 | |

| ОМС | 22 722,78 | 18 192,78 | 12 912,78 | 53 828,34 | ||

| ОСС | 6 460,62 | 5 590,62 | 4 720,62 | 16 771,86 | ||

Отдельного внимания заслуживают данные каждого из последних трех месяцев отчетного периода:

| Работник | Пименова | Фоклин | Ульянова | Итого по всем работникам | ||

| Всего выплат | за июль | 50 000,00 | 40 000,00 | 30 000,00 | 120 000,00 | |

| за август | 50 000,00 | 40 000,00 | 21 000,00 | 111 000,00 | ||

| за сентябрь | 50 000,00 | 40 000,00 | 30 000,00 | 120 000,00 | ||

| В т.ч. необлагаемых пособий | за август | — | — | 3 000,00 | 3 000,00 | |

| Взносов (ежемесячно) | С части выплат в пределах МРОТ | ОПС 22% | 2 668,60 | 8 005,80 | ||

| ОМС 5,1% | 618,63 | 1 855,89 | ||||

| ОСС 2,9% | 351,77 | 1 055,31 | ||||

| С части свыше МРОТ | ОПС 10% | 3 787,00 | 2 787,00 | 1 787,00 (июль, сентябрь) 587,00 (август) | 8 361,00 (июль, сентябрь) 7 161,00 (август) | |

| ОМС 5% | 1 893,50 | 1 393,50 | 893,50 (июль, сентябрь) 293,50 (август) | 4 180,50 (июль, сентябрь) 3 580,50 (август) | ||

| ОСС 0% | 0,00 | 0,00 | 0,00 | 0,00 | ||

| Всего | ОПС | 6 455,60 | 5 455,60 | 4 455,60 (июль, сентябрь) 3 255,60 (август) | 16 366,80 (июль, сентябрь) 15 166,80 (август) | |

| ОМС | 2 512,13 | 2 012,13 | 1 512,13 (июль, сентябрь) 912,13 (август) | 6 036,39 (июль, сентябрь) 5 436,39 (август) | ||

| ОСС | 351,77 | 1 055,31 | ||||

Что входит в содержание строк 030 расчета по страховым взносам

Что же входит в строку 030 расчета по страховым взносам? Одинаковое ли содержание имеет эта строка в каждом из разделов и приложений? Детальное ознакомление с бланком отчета показывает, что информация, вносимая в строку с номером 030, различается в зависимости от того, где именно она находится. Строка 030 используется для отражения таких сведений:

- в разделах 1 и 2 — общей суммы взносов на ОПС, подлежащих уплате за отчетный (расчетный) период;

- в приложении 1 в зависимости от конкретного его подраздела:

- 1 и 1.2 — общей величины доходов по трудовым и гражданско-правовым договорам, начисленных в пользу работников, с учетом сумм не облагаемых взносами;

- 3.1, 1.3.2, 1.4 — общей суммы доходов, не подпадающих под взносы;

- в приложении 2 (как и в части подразделов приложения 1) — общей суммы доходов, не подлежащих обложению взносами (компенсации, мат.помощь и т.д);

- в приложении 3 — общей величины расходов на пособия по беременности и родам, количества получателей таких пособий и числа оплачиваемых дней по ним;

- в приложении 4 — суммы пособий по беременности и родам, предназначенных для пострадавших при аварии на ЧАЭС, количества получателей таких пособий и числа оплачиваемых дней по ним;

- в приложении 5 — величины доходов, позволяющих в определенных ситуациях, перечисленных в п. 5 ст. 427 НК РФ, воспользоваться пониженными тарифами;

- в приложении 7 — суммы доходов в виде грантов, позволяющих в определенных ситуациях, перечисленных в п. 7 ст. 427 НК РФ, воспользоваться пониженными тарифами;

- в приложении 8 — кода вида деятельности, ведущейся ИП на патенте, при отражении сведений о предпринимателе, использующем пониженные тарифы по взносам;

- в приложении 9 — имени иностранца (или лица без гражданства) при отражении сведений о нем при использовании права на пониженный тариф взносов на ОСС;

- в приложении 10 — фамилии обучающегося, получающего во время обучения доход, не облагаемый взносами согласно подп. 1 п. 3 ст. 422 НК РФ;

- в приложении 1 к разделу 2 — отчества члена КФХ, в отношении которого подаются данные о начисленных взносах;

- в разделе 3 — календарного года, по которому формируются персональные сведения.

Таким образом, информация, попадающая в строку с номером 030, может быть разной и будет вводиться как прямым способом (просто внесением соответствующей цифры или слова), так и с соблюдением определенных правил. К числу последних относятся сведения, отражаемые:

- в разделе 1 в качестве общей величины подлежащих уплате взносов — ее придется расшифровать помесячно в строках 031–033 этого же раздела;

- в приложениях 1 и 2, где суммы доходов, вносимые в эту строку, показываются в 5 значениях: не только помесячно, но и с включением в суммы начислений за периоды с начала последнего квартала и с начала отчетного года.

В последнем случае заполнение строки 030 может представлять определенные трудности, связанные с правильной интерпретацией содержания предлагаемых в отчете полей для указания соответствующих сумм. Для лучшего понимания этой процедуры рассмотрим пример заполнения строки 030 расчета страховых взносов, требующий внесения в нее 5 значений сумм.

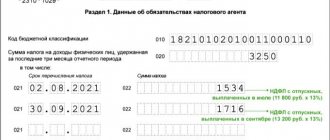

РСВ прямые выплаты: образец заполнения

Готовый расчет ООО «Фрегат» за 9 месяцев 2022 выглядит так: