Срок полезного использования

Расчет амортизации основных средств регламентируется Налоговым Кодексом, если компания с помощью амортизационных отчислений уменьшает базу по налогу на прибыль. Для правильного определения срока полезного использования объекта (СПИ) нужен классификатор. В справочнике указано, что станок для обработки бетона относятся к пятой группе, срок использования 7-10 лет. В этих рамках можно выбрать период начисления.

Если амортизация нужна для управленческого учета, компания может сама установить этот срок. Чем он короче, тем больший размер амортизации будет перераспределяться на затраты, это может привести к повышению себестоимости продукции. И наоборот, если срок выбран очень длинный, оборудование может выйти из строя до того, как полностью самортизируется. Расчет амортизации основных средств предполагает разные методы, но компания может выбрать только один из них. Поменять способ можно один раз в пять лет.

Отчисления начинаются со следующего месяца после покупки. Если «Бетония» купила станок в июле, то в августе будет первое начисление.

Амортизация автомобиля в вопросах и ответах

1. Организация в июле 2022 г. взяла в долгосрочный лизинг автомобиль и в этом же месяце ввела его в эксплуатацию. Автомобиль числится на балансе лизингополучателя. С какого месяца производить расчет амортизации?

Ответ: Амортизация авто начисляется с месяца ввода его в эксплуатацию, т.е. с июля 2022 г. (ч. 1 п. 51 Инструкции N 37/18/6).

2. Легковой автомобиль взят в долгосрочный лизинг для использования в предпринимательской деятельности. Каким способом рассчитывается амортизация по нему?

Ответ: По общему правилу способы и методы амортизации авто определяются договором лизинга. Если же в нем размер амортизационных отчислений не указан и (или) отсутствует информация, позволяющая определить их размер, то применяется только линейный способ (ч. 2 п. 50, п. 53 Инструкции N 37/18/6).

3. Надо ли лизингодателю отражать в бухучете амортизационные отчисления по переданному в долгосрочный лизинг автомобилю, если он учитывается на балансе лизингополучателя?

Ответ: Нет, не надо. Когда автомобиль учитывается на балансе лизингополучателя, то он проводит расчет амортизации автомобиля и отражает у себя в учете амортизационные отчисления в составе затрат на производство или расходов на реализацию (ч. 3 п. 56 Инструкции N 37/18/6).

4. Легковой автомобиль, взятый в краткосрочный лизинг, числится на балансе лизингодателя и используется лизингополучателем в качестве служебного. У кого в бухучете отражаются амортизационные отчисления?

Ответ: При краткосрочном лизинге (срок лизинга до года) предмет лизинга (автомобиль) числится на балансе лизингодателя. Амортизация по нему начисляется лизингодателем (абз. 3 ч. 1 п. 2, п. 16 и 19 НСБУ N 73, ч. 2 п. 56 Инструкции N 37/18/6).

Лизингополучатель отражает у себя в учете лизинговый платеж, в состав которого входят амортизационные отчисления по предмету лизинга (приложение 4 к Инструкции N 37/18/6).

5. Автомобиль передан в аренду. Кто начисляет амортизацию? Как ее отразить в бухучете?

Ответ: Амортизацию авто начисляет и отражает у себя в учете арендодатель.

Поясним. При передаче автомобиля в аренду его выбытия не происходит. Автомобиль остается на балансе арендодателя (ч. 1 ст. 577, ч. 1 ст. 593 ГК).

Учетной политикой арендодатель определяет деятельность, к которой относится сдача в аренду. Это может быть:

— текущая деятельность;

— прочая текущая деятельность;

— инвестиционная деятельность.

От принятой учетной политики зависит порядок учета автомобиля и счета учета начисленной амортизации.

Если сдача в аренду относится к текущей или прочей текущей деятельности, то арендодатель учитывает автомобиль на счете 01 «Основные средства». При этом амортизация отражается:

— в составе затрат (счет 20 «Основное производство) — в случае отнесения аренды к текущей деятельности;

— в прочих расходах по текущей деятельности (субсчет 90-10 «Прочие расходы по текущей деятельности») — если сдача в аренду является прочей текущей деятельностью (ч. 1 п. 50, ч. 1 п. 56 Инструкции N 37/18/6, приложение 4 к Инструкции N 37/18/6 (абз. 6 ч. 1 п. 2, абз. 19 п. 13 Инструкции N 102).

Если аренда отнесена к инвестиционной деятельности, то автомобиль у арендодателя учитывается на счете 03 «Доходные вложения в материальные активы». Амортизация автомобиля включается в расходы по инвестиционной деятельности (субсчет 91-4 «Прочие расходы») (приложение 4 к Инструкции N 37/18/6 (абз. 3 ч. 1 п. 2, абз. 14 п. 14 Инструкции N 102).

6. Организация получила безвозмездно автомобиль б/у от физлица. От какой стоимости начислять амортизацию?

Ответ: От первоначальной стоимости, по которой автомобиль оприходован в бухучете организации (приложение 2 к Инструкции N 37/18/6).

При этом по безвозмездно полученным основным средствам первоначальная стоимость определяется исходя из их текущей рыночной стоимости на дату принятия к бухучету в качестве вложений в долгосрочные активы (ч. 5 п. 10 Инструкции N 26).

7. Организация передала автомобиль в безвозмездное пользование. Надо ли ссудодателю начислять амортизацию?

Ответ: Надо, т.к. автомобиль не выбыл из состава амортизируемого имущества.

По договору безвозмездного пользования одна сторона обязуется передать вещь во временное безвозмездное пользование, а вторая сторона обязуется вернуть ее в том же состоянии с учетом нормального износа (п. 1 ст. 643 ГК).

Следовательно, автомобиль остается на балансе ссудодателя в составе амортизируемого имущества.

8. Автомобиль, используемый в предпринимательской деятельности, находился в ремонте с 07.05.2021 по 13.07.2021. До ремонта амортизация начислялась линейным способом. Надо ли ее начислять за время ремонта? Если надо, то можно тем же способом? А как учитывать амортизацию?

Ответ: Амортизацию надо начислять линейным способом и учитывать в составе затрат на производство или расходов на реализацию.

Поясним. В указанной ситуации ремонт автомобиля длился меньше 3 месяцев. В таком случае порядок начисления амортизации не меняется. Во время ремонта амортизация начисляется ежемесячно тем же линейным способом. Отчисления включаются в затраты на производство или расходы на реализацию (абз. 2 ч. 1 п. 45 Инструкции N 37/18/6, приложение 4 к Инструкции N 37/18/6).

9. В ДТП пострадал полностью самортизированный автомобиль. Сторонняя организация провела работы по восстановлению, которые расценены как модернизация. Надо ли пересматривать срок полезного использования авто и начислять амортизацию? Если да, поясните, пожалуйста, на примере линейного способа.

Ответ: Да, после проведения модернизации срок полезного использования пересматривается и начинает начисляться амортизация.

Одной из причин, по которой комиссия по амортполитике может пересматривать срок полезного использования основного средства в течение отчетного года, является модернизация (ч. 1 п. 24 Инструкции N 37/18/6).

Обратите внимание!Возможность пересмотра срока амортизации с начала отчетного года должна быть закреплена в учетной политике организации.

Во время проведения модернизации:

— изменяются технико-экономические показатели;

— не изменяются конструкция и комплектация;

— может увеличиться ресурс;

— может быть пересмотрен срок службы;

— изменяется стоимость (приложение 5 к Инструкции N 37/18/6).

По общему правилу расходы на модернизацию увеличивают стоимость основного средства (абз. 2 п. 14, ч. 1 п. 20 Инструкции N 26).

Стоимость работ сторонней организации, проводившей восстановление автомобиля, в учете образует его остаточную стоимость, которую надо самортизировать.

Следовательно, комиссия по амортполитике пересматривает срок полезного использования. При линейном способе расчет амортизации автомобиля и ее начисление в бухучете производятся с месяца, следующего за месяцем ввода авто в эксплуатацию после модернизации (п. 5 приложения 1, приложение 4 к Инструкции N 37/18/6).

10. Легковой автомобиль, используемый в предпринимательской деятельности, попал в ДТП. Ремонт производился сторонней организацией с 05.02.2021 по 12.07.2021. До аварии амортизация начислялась линейным способом. Как начисляется и учитывается амортизация за время ремонта?

Ответ: Начисляется так же, как и до ДТП, — линейным способом. За март — май отражается в составе затрат и учитывается при налогообложении прибыли. За июнь и июль — в прочих расходах по текущей деятельности и в расходах, не учитываемых при расчете налога на прибыль.

Обратите внимание!Амортизация авто за февраль начисляется как обычно, несмотря на дату начала ремонта (05.02.2021). Отсчет трехмесячного срока начинается с месяца, следующего за датой события (начала простоя, ремонта). Это связано с тем, что устанавливается месячная норма, которая по дням не разбивается (ч. 2 п. 27 Инструкции N 37/18/6).

По автомобилям, используемым в предпринимательской деятельности, амортизация линейным способом начисляется ежемесячно на протяжении срока полезного использования (абз. 1 ч. 1 п. 45 Инструкции N 37/18/6).

При нахождении авто в ремонте амортизация начисляется так же, как и до ремонта. Нормы амортизации не изменяются.

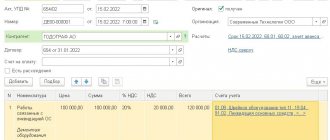

Во время ремонта амортизационные отчисления учитываются (рис. 1) (ч. 1 п. 45 Инструкции N 37/18/6):

В нашем случае срок 3 месяца нахождения автомобиля в ремонте истекает 04.05.2021. Значит, за март — май амортизация учитывается в затратах и при налогообложении прибыли, а за июнь и июль — в прочих расходах по текущей деятельности и не включается в состав учитываемых при налогообложении прибыли затрат.

Читайте этот материал в ilex >>*

* по ссылке Вы попадете в платный контент сервиса ilex

Нелинейный метод

Можно использовать в налоговом учете, а в бухгалтерском — нет. Не применяется к объектам 8-10 групп из классификатора, например, недвижимости. Стоимость объектов ОС одной группы суммируется, и амортизация начисляется сразу на всю группу:

Отчисления = Стоимость группы ОС х Норма амортизации

Вибропресс относится к пятой группе, в компании только один станок, поэтому расчет проводится только для него. Норма амортизации для вибропресса 2,7. Амортизация рассчитывается каждый месяц, и ежемесячно снижает стоимость ОС. В первый год отчисления составят 139 982,11 рубля, что почти в два раза больше, чем при первом методе. В месяце, следующим за тем, когда суммарная стоимость группы ОС становится меньше 20 000 рублей, фирма может списать ее единоразово.

Примеры для 2022 года

Пример 1 для линейной методики:

Фирма приобрела грузовик за 850 тыс. ₽. Его СПИ 6 лет (6*12 мес. = 72 мес.).

Заполняют 2 графы в программе:

- 1 — 850 тыс.;

- 2 — 72.

Итоговые онлайн-вычисления:

Пример № 2 для способа исчисления по километражу:

Компания приобрела ТС с нормативным пробегом до 350 тыс. км. Цена — 450 тыс. ₽.

За 30 суток машина проехала 20.000 км. Рассчитывается амортизация для списания в первичный эксплуатационный период.

В программе заполняют три графы — 1, 2 и 4 (450 тыс., 350 тыс. и 20 тыс.).

Итоговые онлайн-вычисления:

Метод уменьшаемого остатка

Для расчета используются ускоряющий коэффициент от 1 до 3 и остаточная стоимость объекта ОС на начало года. «Бетония» выбрала максимальный коэффициент ускорения 3.

Отчисления = Остаточная стоимость ОС : СПИ в месяцах х Коэффициент ускорения

500 000,00 : 96 х 3 = 15 625,00 (руб.) — отчисления в первый год использования (с августа 2022 по июль 2022).

500 000,00 — (15 625,00 х 12) = 312 500,00 (руб.) — остаточная стоимость на 1 августа 2022 года.

Каждый год отчисления будут уменьшаться, с августа 2022 по июль 2023 года они составят:

312 500,00 : 96 х 3 = 9 766,00 (руб.)

Если в конце периода амортизации остается несписанная сумма, ее можно включить в отчисления за последний месяц либо начислять амортизацию по 582 рубля до того, как сумма полностью спишется. Еще один вариант — увеличить амортизационные отчисления в последний год, платить не 582 рубля ежемесячно, а 1552 (разделить 18 626,45 рубля на 12 месяцев).

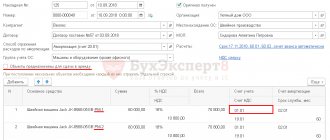

Расчет начисления амортизации линейным способом – пример

Поясним на конкретном примере, как используется на практике линейный метод начисления амортизации.

В ООО «Гамма» 18.03.2020 г. был куплен деревообрабатывающий станок для производства мебели и принят на учет как основное средство по первоначальной стоимости 180 000,00 руб. Срок полезного использования станка был установлен 72 месяца, т.к. данное основное средство относится к 4-й амортизационной группе по Классификации основных средств.

ВАЖНО! Стоимость активов, относимых к ОС, в налоговом учете равна 100 тыс.руб., а в бухгалтерском — 40 тыс. руб. О различиях между бухгалтерским и налоговым учетом читайте в материале «Что относится к основным средствам предприятия».

Рассчитаем сумму амортизационных отчислений за один месяц:

Ам = 180 000,00 х (1/72 × 100%) = 2 500,00 руб.

Поскольку при линейном месяце начисление амортизации стартует с месяца, идущего за месяцем принятием приобретенного станка на баланс, то начиная с 01.04.2020 г., в течение 6 лет (72 месяцев) ООО «Гамма» ежемесячно будет относить на расходы сумму амортизации в размере 2 500,00 руб.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы рассчитали и отразили в бухучете амортизацию. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Метод списания по сумме лет использования

Ускоренный метод, который списывает большую часть стоимости ОС в первые годы использования. Расчет амортизации основных средств проводится на основе первоначальной стоимости и суммы оставшихся лет полезного использования.

Норма амортизации = Оставшийся СПИ : Сумма лет СПИ х 100%

Сумма лет СПИ = 8 + 7 + 6 + 5 + 4 + 3 + 2 + 1 = 36

Норма амортизации (первый год) = 8 : 36 х 100% = 22,2%

Норма амортизации (второй год) = 7 : 36 х 100% = 19,4%

Отчисления = Первоначальная стоимость х Норма амортизации

500 000,00 х 22,2% = 111 111,11 (руб.) — сумма амортизации за первый год;

111 000,00 : 12 = 9 259,26 (руб.) — ежемесячные отчисления в первый год.

Переход с нелинейного на линейный метод начисления амортизации

Если изначально применялся нелинейный метод начисления амортизации, а позже было принято решение применять линейный (Налоговый кодекс позволяет менять методы амортизации, но не чаще чем 1 раз в 5 лет), то у бухгалтеров в связи с таким переходом может возникнуть достаточно много вопросов.

- Какой срок полезного использования используется в расчете? При переходе на линейный метод начисления амортизации отчисления рассчитываются на основании оставшегося срока полезного использования объекта. Этот срок должен быть определен на 1-е число месяца налогового периода, когда начинается использование линейного метода (абз. 2 п. 4 ст. 322 НК РФ).

- Какая стоимость объекта должна браться за основу при новом методе расчета амортизационных отчислений? При переходе на линейный способ амортизации нужно помнить, что часть стоимости основного средства уже была самортизирована, поэтому в расчете используется остаточная стоимость, которая также определяется на начало налогового периода (п. 4 ст. 322 НК РФ). Такова позиция чиновников (письмо УФНС России по г. Москве от 01.12.2009 № 16-15/125942, письмо Минфина России от 28.01.2010 № 03-03-06/1/28).

- Как следует поступить, если при переходе на линейный метод амортизации срок фактической эксплуатации превысил срок полезного использования объекта, но при этом стоимость основного средства была не до конца списана на затраты. В такой ситуации необходимо начислять амортизацию объекта, пока не спишется его стоимость (письмо Минфина России от 21.07.2014 № 03-03-РЗ/35549). При этом срок полезного использования определяется налогоплательщиком в соответствии с положениями абз. 2 п. 7 ст. 258 НК РФ и с учетом требований техники безопасности и других факторов, влияющих на износ объекта.

Метод списания пропорционально произведенной продукции

Для расчета потребуются первоначальная стоимость ОС, плановая и фактическая производительность. Вибропресс производит 450 единиц тротуарной плитки в час. Компания планирует использовать его 7 часов каждый рабочий день. За весь срок эксплуатации в таком режиме будет произведено:

450 штук х 7 часов х 240 рабочих дней в х 8 лет = 6 048 000 (шт.)

Амортизация на тысячу штук = 500 000,00 : 6 048 = 82,67 (руб.)

Если за месяц компания произведет 78 000 единиц тротуарной плитки, отчисления составят:

78 х 82,67 = 6448,41 (руб.) — амортизация за месяц.

Этот способ позволяет учитывать износ относительно фактически произведенной продукции, но неверная постановка планов может привести к искажению амортизационных отчислений, поэтому лучше использовать его для ОС с небольшим СПИ. Трудно, конечно, предсказывать будущее, но предположим, что станок работал очень хорошо и выпустил плановый объем продукции за 7 лет. Амортизация перестала начисляться, его балансовая стоимость стала равна нулю.

Александр Пятинский, главный бухгалтер ГК «ЛАНИТ ОТ»:

«Расчет амортизации основных средств — это простой и эффективный инструмент планирования в управленческом учете. Требование сопоставления полученных доходов и расходов позволяет равномерно распределять финансовый результат за счет амортизации. Выбор способа зависит от того, какая бизнес-модель используется в компании: — линейный способ подойдет компаниям с деятельностью, не подверженной сезонным колебаниям; — списание стоимости пропорционально выпущенной продукции может подойти для тех, кто выходит на рынок с инновационным продуктом; — когда компании требуется в первые годы признать больше расходов, чем в последующие, подойдет способ уменьшаемого остатка.Выбранный способ необходимо закрепить в учетной политике и быть последовательным в его применении. Нельзя применять разные способы для однотипных активов.Распространенная проблема с амортизацией — это малоценные основные средства. Часто мониторы и ноутбуки стоимостью менее 40 000 рублей в бухгалтерском учете, списывают в расходы, а не амортизируют. Если таких активов единицы — это не существенно, но для компаний, где ИТ-оборудование играет важную роль, это становится проблемой»

Расчет амортизации основных средств в управленческом учете

Компания сравнила разные методы расчета:

- Линейный оказался самым простым: списания одинаковые в течение всего периода.

- При нелинейном методе амортизация затянулась на десять лет, пока остаточная стоимость ОС не стала меньше двадцати тысяч рублей, чтобы списать ее единоразово.

- Метод уменьшаемого остатка позволяет списать в первый год самую большую сумму, но каждый год, в августе, сумма отчислений снижается, это нужно контролировать.

- Этот же недостаток у метода списания по сумме лет полезного использования, но он, единственный из ускоренных, позволяет списать всю сумму пропорционально в течение СПИ, без остатка в последний месяц.

- Списание пропорционально произведенной продукции позволяет понять, какова доля амортизации в себестоимости, но для оборудования с длительным СПИ может не подойти.

В результате был выбран линейный способ начисления амортизации. Компания сама выбирает, как учитывать амортизацию. Можно фиксировать начисление на бумаге, придумать таблицу в Excel или воспользоваться готовым решением. В сервисе ПланФакт можно удобно начислять амортизацию. Каждый месяц собственник будет видеть точные цифры в финансовых отчетах:

- в отчете о прибылях и убытках — корректную прибыль;

- в балансе — остаточную стоимость ОС.

Баланс , в котором отражено получение кредита и покупка вибропресса, выглядит так:

500 000 рублей (начальная стоимость вибропресса) отражены в «Основных средствах» и «Долгосрочных обязательствах». После начисления амортизации в 5 200 рублей, стоимость ОС в балансе поменяется:

494 800 рублей — остаточная стоимость вибропресса. Размер отчислений можно увидеть в отчете о прибылях и убытках:

Амортизационный фонд — это не абстрактное понятие, а специальный счет, желательно, с процентами на остаток, чтобы покрывать инфляцию. Компания может переводить деньги на него раз в месяц или отчислять определенный процент прибыли с каждой сделки, периодически сверяясь с отчетом о прибылях и убытках, чтобы контролировать размер фонда. Если оборудование требует замены или ремонта, можно использовать деньги из амортизационного фонда, чтобы не брать кредит.

Выводы

Автомобиль признается основным средством, если он не предназначен для перепродажи. Для него определяется срок полезного использования и начисляется амортизация.

В бухгалтерском учете удобно выбирать либо линейный метод расчета, либо пропорционально объему работ – по километражу (исходя из пробега).

В налоговом учете можно выбрать линейный или нелинейный метод.

По автотранспорту в лизинге можно использовать ускоренный способ отчислений с применением ускоряющего коэффициента.