Почему нужен перерасчет

Причины, вызывающие необходимость производить перерасчет НДФЛ:

- перечислили зарплату за истекший налоговый период;

- изменение расчетной базы (суммы начислений);

- предоставление заявления о праве на налоговые вычеты с опозданием;

- и др.

Излишнее удержание НДФЛ из дохода сотрудника может быть обнаружено как самим налогоплательщиком, так и налоговым агентом. При обнаружении излишнего удержания налоговым агентом, согласно п. 1 ст. 231 НК РФ, налогоплательщик должен быть оповещен об этом в течение 10 дней со дня обнаружения. Независимо от того кем была обнаружена переплата, для того чтобы вернуть налог необходимо письменное заявление налогоплательщика с указанием банковских реквизитов для перечисления средств.

Счета для учёта уплаты налогов

Для отражения в учете операций по начислению, учёту и уплате налогов используются следующие счета:

- Счёт 19 отражает суммы НДС по приобретаемым организацией материальным ценностям: ОС, НМА, материально-производственным запасам.

- Счёт 68 учитывает все платежи по НДФЛ, налогам на недвижимость, транспортные средства, доходам от операций с ценными бумагами, добычи полезных ископаемых, экологическим сборам, сборам за использование природных ресурсов, и др.

- Счёт 69 служит для учета взносов на социальное страхование и обеспечение, медицинское страхование, взносов в Пенсионный фонд.

- Счёт 90 предназначен для учёта налоговых платежей, подлежащих возврату (возмещению) после реализации продукции, прежде всего НДС и акцизов.

- Счёт 91 используется для отражения НДС и акцизов, относящихся к реализованным материальным и нематериальным активам, находившимся на балансе предприятия.

- Счёт 99 служит для учёта убытков предприятия, к которым относится уплаченный налог на прибыль, пени, штрафы за нарушения порядка и сроков начисления и уплаты.

Подробнее — Статья об уплате различных налогов в бюджет.

Как возвращать НДФЛ

Переплаченные суммы можно вернуть на лицевой счет учреждения. Для этого необходимо подать в налоговую инспекцию заявление, с образцом которого можно ознакомиться в приказе ФНС от 14.02.2017 №ММВ-7-8/182. Также к заявлению должны быть прикреплены платежные поручения и выписки из регистра по НДФЛ, которые доказывают внесенные вами лишние суммы налога в бюджет.

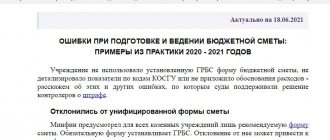

Обратите внимание:

некоторые инспекции не принимают утвержденную форму, если налоговым агентов было перечислено в бюджет больше, чем удержано или если налоговый агент заплатил налог раньше срока, так как в данном случае возникает переплата за счет средств налогового агента, а не налогоплательщика. Чтобы вернуть такую переплату необходимо заполнить заявление в свободной форме.

А как же отразить данные ситуации в учете учреждения?

Ситуация 1.

Переплата за счет средств бюджета, которую можно либо вернуть, либо зачесть в счет недоимки и будущих платежей по другим федеральным налогам.

В данном случает сумма перечисленных учреждением средств за налоговый период превышает суммы, удержанные у налогоплательщиков, образуется дебиторская задолженность на счете 303.01 «Расчеты по налогу на доходы физических лиц». Сложившиеся показатели нужно будет отражать в Сведениях о дебиторской и кредиторской задолженности» (ф. 0503769). Заметим, что формы с дебиторской задолженностью по счету 303.01 могут быть не приняты финансовым органом, потому что в соответствии с НК РФ юридические лица не являются налогоплательщиками и не имеют права перечислять НДФЛ за счет средств соответствующего бюджета. В качестве плательщика – налогового агента налог уплачивается за счет средств, удержанных у сотрудников с их доходов.

В бюджетных учреждениях уплату излишних сумм налога из средств субсидий, полученных на выполнение государственного задания или субсидии на иные цели, может быть расценено как нецелевое использование, что является административным правонарушением и влечет административную ответственность должностных лиц его допустивших в виде административного штрафа. В казенных учреждениях такие расходы однозначно будут признаны нецелым расходованием бюджетных средств.

Если в 2022 г. была обнаружена переплата, подтвержденная сверкой расчетов и налоговый орган вернул учреждению сумму излишне перечисленного налога, в бухгалтерском учете данная ошибка исправляется методом «красное сторно».

Пример.

В 2022 г. учреждение сделало следующую запись по удержанию излишнего налога из зарплаты: Дт Х 302.11 837 Кт Х 303 01 732.

Для того чтобы отразить исправление необходимо использовать специальные счета по исправлению ошибок прошлых лет 304.86 и 304.96. В нашем случае исправленная корреспонденция будет иметь следующий вид:

- Дт Х 302.11 837 Кт Х 304.86 732 «красное сторно»;

- Дт Х 304.86 832 Кт Х 303.01 732 «красное сторно».

Результат таких проводок — это задолженность ФНС перед учреждением и задолженность учреждения перед сотрудником.

Ситуация 2.

Работодатель – бюджетное учреждение, обязан вернуть сотруднику излишне удержанный налог, а не учесть его в текущем году.

Не имеет значения по какому КФО будет отражена данная ситуация, главное, чтобы все хозяйственные операции по начислению и исправлению были отражена по одному КФО. После того, как сумма налога будет возвращена сотруднику, ни в ф. 0503737, ни в ф. 0503723 она отражена не будет.

Корреспонденции счетов:

- Дт Х 201.11 510 Кт Х 303.01 731 — возврат от налоговой;

- Дт Х 302.11 837 Кт Х 201.11 610 возврат средств сотруднику.

Что делать, если налог списался ошибочно

Налоговая наделена правом без одобрения самого налогоплательщика снимать с него неуплаченные суммы налогов, штрафов или пени.

Иногда такие действия совершаются по ошибке — к примеру, в орган не поступило платежное поручение, или налогоплательщик сам ошибся и указал не те реквизиты, номер КБК и т. д.

Если такое событие все же произошло, то налоговая обязана выполнить возврат неправомерно удержанной суммы. Если у предприятия есть долги по каким-либо другим налогам, то из этого платежа часть может пойти на их погашение, а оставшиеся денежные средства возвращены.

Чтобы произвести возврат необходимо подать в ФНС письменное заявление в свободной форме. В нем нужно изложить обстоятельства дела, приложить подтверждающий документ (платежку с перечислением налога), указать банковские реквизиты для возврата.

бухпроффи

Важно! Заявление нужно подать в срок 1 месяц с момента неправомерного списания. Если этот период пропустить, то вернуть сумму можно будет только путем судебного разбирательства

На это отводится три года.

На обработку поданного заявления отводится 10 дней. Далее, 1 месяц органу отводится на возврат суммы на расчетный счет.

Типовые бухгалтерские проводки по возмещению НДС

Бухгалтерский учет начисление налога проводит на трех счетах:

- 19 счет «НДС по приобретенным ценностям» предназначен для принятия входящих налогов с поставок.

- 68.02 «Налог на добавленную стоимость» используется для расчетов с бюджетом.

- 90.03 «Налог на добавленную стоимость» для включения налога в состав выручки (реализации).

Когда бухгалтер формирует операцию реализации, то закладывает в стоимость НДС и заносит его в книгу продаж:

- Дт 62.01 «Расчеты с покупателями» Кт 90.01 «Выручка» — формируется задолженность покупателя с выручки;

- Дт 90.03 «Налог на добавленную стоимость» Кт 68.02 «Налог на добавленную стоимость» — сбор со стоимости товара начисляется как задолженность в бюджет.

Получая от контрагентов документы на оказанные услуги (выполненные работы и прочее), бухгалтерии надо заложить НДС к вычету и отражать его в книге покупок:

- Дт (23, , 26, 10, 44, 08) Кт 60 «Расчеты с поставщиками и подрядчиками» — поступает продукция, оборудование, или сумма списывается на затраты, одновременно формируется кредиторская задолженность;

- Дт 19 Кт 60 — учитывается входящий налог со стоимости покупки.

Проводками по возмещению НДС в учете будут простые записи:

- Дт 68.02 Кт 19 — восстанавливается возмещаемый НДС.

- Дт 51 «Расчетные счета» Кт 68.02 — получен возвращенный НДС из налоговых органов.

Что делать с переплатой?

Согласно подпункту 5 пункта 1 статьи 21 НК РФ, фирма имеет право на своевременный зачет или возврат сумм излишне уплаченных налогов, пеней и штрафов. Зачет или возврат переплаты регламентируется статьей 78 НК РФ.

Чтобы провести зачет переплаты по налогу в счет предстоящих платежей по этому или иным налогам, необходимо подать в налоговый орган заявление. Обратите внимание: зачет суммы излишне уплаченного налога в счет погашения недоимки по иным налогам, задолженности по пеням и (или) штрафам производится налоговыми органами самостоятельно.

Сумма излишне уплаченного налога подлежит возврату также по заявлению компании. При этом возврат суммы переплаты при наличии у фирмы недоимки по иным налогам соответствующего вида, а также пеням, штрафам, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки.

Возврат через суд также допустим.

Исковое заявление в суд может быть подано в течение трех лет, считая со дня, когда налогоплательщик узнал или должен был узнать о факте излишнего взыскания налога (абз. 2 п. 3 ст. 79 НК РФ).

Вместе с тем, по мнению контролеров на местах, налогоплательщик не вправе претендовать на возврат излишне уплаченных налогов в судебном порядке при необжаловании решения налогового органа о налоговых доначислениях (а также при отсутствии уточненного декларирования налоговых обязательств). При упомянутых обстоятельствах оснований для признания доначисленных и уплаченных налогоплательщиком сумм в качестве излишне взысканных не имеется.

По мнению АС МО (Постановление от 14.05.2015 № Ф05-5208/2015 по делу № А40-94772/14), п. 3 ст. 79 НК РФ предусматривает для налогоплательщика возможность выбора способа защиты своего нарушенного права в том случае, если налоговый орган взыскал с него суммы налогов излишне. При этом Налоговый кодекс не содержит указаний на то, что право на обращение с иском в суд налогоплательщик имеет при условии досудебного обращения к налоговому органу по поводу возврата незаконно взысканных сумм. Не установлен подобный порядок и иным федеральным законом.

Верховный суд в Определении от 20.07.2016 № 304-КГ16-3143 отметил: такие судебные способы защиты прав налогоплательщиков, как оспаривание ненормативных правовых актов налоговых органов и истребование излишне взысканного налога, являются независимыми, если иное прямо не следует из законодательства. При наличии нескольких возможных способов защиты права налогоплательщик имеет право выбора между ними. Избрав конкретный способ защиты своего права, частный субъект должен соблюдать сроки и процедуры (в том числе досудебные), как они установлены применительно к этому способу защиты права.

Сославшись на правовые позиции, содержащиеся в п. 65 Постановления Пленума ВАС РФ от 30.07.2013 № 57, п. 27 Постановления Пленума ВС РФ от 12.05.2016 № 18, ВС РФ подчеркнул: положения Налогового кодекса не содержат специальных требований об обязательной досудебной процедуре урегулирования таких споров. Поскольку организация уплатила суммы налогов на основании решения инспекции, она может ставить вопрос о возврате соответствующих сумм как излишне взысканных (в пределах сроков, установленных в ст. 79 НК РФ), не обжалуя отдельно вынесенное налоговым органом решение, а суд должен был исследовать вопрос законности решения (см. также Постановление АС СКО от 24.10.2016 № Ф08-6959/2016 по делу № А53-32154/2015).

Как выявить переплаченные суммы налогов

Как уже отмечалось выше, переплата по налогу может возникать по самым разнообразным причинам и выявить ее могут либо налоговые органы, либо сам налогоплательщик.

Рассмотрим подробнее как выявить переплату налогоплательщиком.

Многие налоги требуют авансовых платежей либо за месяц, либо за квартал. Поэтому переплату по таким налогам можно выявить, после того, как будет составлен годовой отчет.

При этом многие декларации предполагают указания в самом налоговом отчете сумм авансовых платежей и суммы налога за год, а следовательно в отчете указывается сумма возникшей переплаты, если она есть.

Такая же ситуация складывается, если происходит уточнение отчета, в результате которого из-за льготы или по какой-то другой причине (неправильного указания базы налогообложения) сумма обязательства налогоплательщика перед бюджетом снижается.

Часто при перечислении налогов могут допускаться ошибки в платежных поручениях, поэтому выявить переплату по налогу, если деньги ушли не туда можно, проводя периодически сверки с бюджетом по взаиморасчетам.

Узнать об образовавшемся таком излишке можно от налоговой либо самостоятельно:

- Инспектор может позвонить либо отправить письмо. При звонке важно записать откуда звонили, по какому налогу и в какой сумме переплата. Иногда налоговая может затребовать дополнительные документы чтобы проверить — действительно ли это переплата. Отказывать в таком случае не стоит. Увы, налоговики редко сами сообщают о выявленной переплате.

- Через личный кабинет на сайте налоговой. Если у организации или ИП есть квалифицированная ЭЦП, можно бесплатно открыть личный кабинет налогоплательщика. Через него очень удобно отслеживать свои отношения с налоговой — в нем будет появляться информация не только о недоплатах, но и переплаченных суммах.

Что сделать, чтобы возмещение случилось

Впрочем, вернуть его будет нелегко. Для этого нужно пройти несколько трудоемких этапов:

- предоставить налоговую декларацию с правильным расчетом;

- приложить к ней книгу покупок и книгу продаж, в которых прописана каждая счет-фактура;

- подать в ИФНС заявление на возврат по установленной форме;

- предоставить для камеральной проверки первичные документы, отраженные в книгах;

- быть готовым к тому, что фискальный орган затребует дополнительные документы у иных лиц.

Материалы могут быть затребованы практически любые, что закреплено письмом ФНС от 10 августа 2015 г. N СД-4-15/[email protected]

Например, ООО «Феникс» продала в 1 квартале товары на сумму 14 123 546 рублей, в том числе НДС 18% — 2 154 439,22 рубля. В то же время общество приобрело услуг на сумму 16 854 798 рублей. Из них 1 978 250 рублей налогом не облагались, так как поставщики работают на специальных режимах. Таким образом, получено налогооблагаемых услуг и товаров на 14 876 548 рублей, в том числе НДС 18% — 2 269 303,93 рубля.

Соответственно, были сделаны записи в книги покупок и продаж:

- Дт 68.02 Кт 19 — сформирована запись в книге покупок на сумму 2 269 303,93 рубля;

- Дт 90 Кт 68.02 — сформирована запись в книге продаж на сумму 2 154 439,22 рубля.

Разница, которая должна быть отражена в декларации по НДС за 1 квартал, составит:

- 2 269 303,93 — 2 154 439,22 = 114 864,71 рублей.

- Дт 68.02 Кт 19 — 114 864,71 рублей предъявлено в ИФНС к возмещению.

Для камеральной проверки ИФНС затребовала документы, отраженные в обеих книгах за 1 квартал:

- договора;

- счета-фактуры;

- платежные поручения по авансам;

- акты выполненных работ, оказанных услуг;

- товарные накладные.

В результате проверки было обнаружено несколько счетов-фактур с факсимильной подписью на сумму 24 000 рубля. Так как это является нарушением правил оформления, но не говорит о мошенничестве проверяемого, то ИФНС решило возместить налог частично с вычетом неверных документов:

- Дт 51 Кт 68.02 — 90 864,71 рублей поступило на расчетный счет организации в счет возврата налога;

- Дт 19 Кт 68.02 — восстановлен НДС на сумму отказанных счетов-фактур 24 000 рублей;

- Дт 68.02 Кт 51 — уплачена недоимка по НДС за 1 квартал в бюджет размером 24 000 рублей.