Что такое срок исковой давности по кредиту или займу или хотя бы — по расписке о взятии денег в долг? И можно ли после того, как срок давности истечет, а банк или МФО не успеют подать на вас в суд на возврат долга, считать себя свободным от возврата долга? Списывают ли банки и микрофинансовые компании просроченные долги? Обо всем расскажем в этой заметке.

Процедура банкротства физ лица хоть и помогает должникам закрыть долги, но и она имеет свои подводные камни. Но помните, что только банкротство позволит списать долги и легально закрыть вопрос в корне. Все остальное — полумеры.

Во-первых, процедура банкротства достаточно длительная. Во-вторых, на удивление многих, но для того, чтобы стать банкротом, для начала нужно заплатить. Перед банкротством заявитель должен оплатить государственную пошлину, а также и услуги финансового управляющего.

Затем гражданину надо будет понести почтовые расходы на рассылку уведомлений о своей несостоятельности в адрес кредиторов, и расходы на публикации сведений о банкротстве в издании «КоммерсантЪ» и на специализированном портале «Федресурс» — как это требует закон о банкротстве.

Материал по теме

Федресурс — проверка на банкротство физических лиц Проверка на банкротство физических лиц через Федресурс. Как найти банкрота на Федресурсе. Какие сведения о должнике и банкротстве есть в ЕФРСБ. Кто может проверить должника на банкротство. Кто вносит сведения на Федресурс Банкротство в газете «КоммерсантЪ»: какие тайны раскрывает издание о должниках? Заинтересованные лица могут найти объявление о банкротстве в ежедневной газете «КоммерсантЪ». Это информационный портал в сети Интернет и печатное издание.

В-третьих, после банкротства должник неизбежно столкнется с его последствиями. Одно из них — в течение 5 лет после процедуры, при получении новых займов, должник обязан уведомлять кредитора о своем статусе банкрота.

Однако, банкротство — это самый верный способ избавиться от долга, хотя и длительный. Ну если не рассматривать вариант выплатить весь долг с процентами и штрафами. Но в ряде случаев можно произвести списание долгов по истечении сроков давности. В этой статье познакомимся с понятием «срок списания кредиторской задолженности» — он же «срок исковой давности». И разберемся, почему он так важен для должника. Правда, это будет не совсем «списание», но от части просрочки так избавиться можно. Но — обо всем расскажем по порядку.

Срок исковой давности

Срок давности — это время, в течение которого кредитор может защитить свои нарушенные права, подав иск в суд и требовать взыскания долга.

По общему правилу срок исковой давности составляет 3 года и рассчитывается с момента, когда кредитор узнал о нарушении своих прав, то есть о просрочке исполнения обязательства. Для кредита он отсчитывается с первого дня после той календарной даты, когда по кредиту в банк или МФО не поступает очередной платеж.

Так, когда заемщик не вносит очередной платеж, дата которого зафиксирована в графике платежей, наступает просрочка. С этого момента начинает исчисляться срок исковой давности, который закончится по истечении 3 лет. В течение этих 3 лет кредитор вправе подать на должника в суд и взыскать свои деньги.

Может ли кредитор взыскать долг с моих родственников?

Кредитор вправе требовать взыскание долга в суде с самого должника, но с одной оговоркой. Он также имеет право требовать платы с поручителя или созаемщика должника. А также и с его правопреемника.

Поручитель, созаемщик и правопреемник может быть родственником лица. Поэтому, взыскание долга с родственника, имеющего такой статус, не исключено.

Но просто с родных и близких должника, которые не ручались за платежеспособность заемщика, пусть даже они проживают с ним под одной крышей, ни кредитор, ни коллекторы не имеет права требовать уплаты долга.

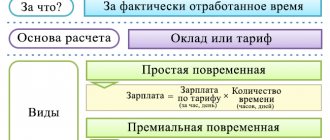

Условия по удержанию

При увольнении работодатель производит окончательный расчет сумм, полагающихся увольняющемуся сотруднику. И из этих сумм он может удержать сумму, которую задолжал компании работник. Правда, существует масса нюансов, которые следует учитывать компании-работодателю.

Во-первых, не любую задолженность организация может удержать из расчета сотрудника. Все случаи удержания из зарплаты описаны в статье 137 ТК РФ и приведенный там перечень является исчерпывающим.

Так, удержания из заработной платы работника для погашения его задолженности работодателю могут производиться:

- для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

- для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на другую работу в другую местность, а также в других случаях;

- для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику, в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое;

- при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска. Правда, в некоторых ситуациях компания не вправе удерживать у работника «лишние» отпускные (например, если увольнение происходит вследствие сокращения штата или ликвидации компании).

В отношении первых трех выплат есть две особенности. Первая: удержания можно произвести, только если работник не оспаривает оснований и размеров удержаний. Доказательством того, что работник не оспаривает факт удержания, будет являться его согласие, оформленное в письменном виде. Такие выводы следуют из писем чиновников и судебной практики (Письмо Минтруда РФ от 09.08.2007 № 3044-6-0, Кассационное определение Верховного суда Республики Татарстан от 14.03.2011 по делу № 33-2570/2011, Апелляционное определение Московского городского суда от 20.08.2015 по делу № 33-29621/2015). И второе: решение об удержании из заработной платы компания вправе принять не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или неправильно исчисленных выплат. Если срок пропущен, то удержать из зарплаты фирма уже не имеет права.

Обратите внимание, в указанном выше перечне отсутствует задолженность по займам. Это значит, что компания не сможет удержать из зарплаты увольняющегося сотрудника задолженность по непогашенному займу. А вот что касается причиненного работником ущерба, то возможность удержать сумму ущерба из зарплаты предусмотрена, но уже другой статьей Трудового кодекса – статьей 248. При этом существует особенности, о которых вы сможете узнать из статьи.

Во-вторых, общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 процентов (ст. 138 ТК РФ). И, в-третьих, размер удержаний из заработной платы работника исчисляется из суммы, оставшейся после удержания налогов (Письмо Минздравсоцразвития РФ от 16.11.2011 № 22-2-4852).

Что происходит через 3 года?

Спустя три года после начала исчисления срока исковой давности, то есть с даты первой просрочки, этот срок заканчивается. Следовательно, период, в течение которого кредитор вправе обратиться в суд за взысканием долга, прекращается.

Однако если календарные 3 года с даты наступления просрочки прошли, это не значит, что и срок исковой давности однозначно истек. Для этого есть следующая причина — срок давности может быть приостановлен или прерван.

Основаниями для приостановки срока исковой давности являются:

- Препятствия при подаче иска в виде непреодолимой силы;

- Нахождение должника в войсках, приведенных в военное положение;

- Наложенный мораторий;

- Приостановление действия правового акта, регулирующего данные правоотношения;

- Процедура разрешения спора во внесудебном порядке.

Во всех этих случаях исковая давность как бы «ставится на паузу». Как только основания для приостановки отпадают — течение срока продолжается.

Кроме того, срок может также прерываться. Причиной для этого являются действия, которые свидетельствуют, что должник признает долг, то есть долг не остается в статусе «неподтвержденной кредиторской задолженности». С этого момента срок давности списания долгов по кредиту возобновляется и начинается отсчитываться заново.

Что может прервать срок давности? Самое простое — это признание должником своего долга, полностью или в какой-то части. Например, банк или коллекторское агентство пишут вам письмо — гражданин Иванов, брали ли вы в долг 100 тыс. рублей у банка на букву Х? И даже ваш ответ — брал, но вам-то какое до моего долга дело? — будет истолковано судом (когда дело до суда дойдет) как факт признания долга. И с даты этого ответа срок давности начнет течь заново. Да, на взыскание долга у кредитора снова будет ровно три года!

Дебиторская задолженность – взгляд экономиста

На крупных предприятиях контроль над оборотными средствами осуществляется силами финансового отдела или непосредственно финансовым директором. В небольших организациях этим занимается, как правило, бухгалтерия. Главная задача здесь – не допустить их «раздувания». Чем меньше сумма дебиторской задолженности и чем больше отсрочка по оплате кредиторской задолженности, тем лучше для предприятия, тем меньше проблем оно испытывает с поиском недорогих денежных средств.

На предприятиях используют различные способы поддержания дебиторской задолженности в границах нормы: регулярное напоминание дебиторам об имеющейся задолженности в виде периодических звонков или повторяющихся счетов; премии менеджерам исходя из полученных от покупателей денежных средств, а не от объёма сбыта; факторинг дебиторской задолженности; предоставление покупателям стимулирующих скидок за раннюю оплату или предоплату; тщательный анализ платёжной истории новых покупателей, предоставление поручительств дружественных организаций, страхование и прочие. Все эти меры вполне оправданы, ведь недоработки в области текущего и прогнозного анализа дебиторской задолженности чреваты для предприятия утратой платёжеспособности. А это задержки по заработной плате (и следующие за этим жалобы недовольных сотрудников во всевозможные инстанции), просроченные налоги, пени, приостановление производства…

Наверняка подавляющее большинство бухгалтеров составляют для своих руководителей отчёты по дебиторской задолженности. Как правило, это стандартные отчёты, предусмотренные конфигурацией программ 1С. Кто-то разрабатывает собственные формы, информирующие управленцев о величине и структуре дебиторской задолженности, с указанием сроков её образования и установленной даты погашения, о наличии просроченной задолженности и, в целом, о проблемных дебиторах. В более полном виде данные отчёты ещё содержат прогнозные данные об ожидаемых значениях дебиторской задолженности и ряд экономических показателей, таких как: доля дебиторской задолженности в общем объёме оборотных активов, доля сомнительной задолженности в составе дебиторской задолженности, отношение дебиторской задолженности к объёму продаж, период оборота дебиторской задолженности, плановое значение дебиторской задолженности и пр.

Данные по дебиторской задолженности удобно представлять в виде сводной таблицы. Выглядеть подобная таблица может, например, так:

| Дебиторская задолженность по видам, в разрезе контрагентов | Всего на конец периода, руб. | В т.ч. по срокам образования | В т.ч. просроченная, руб. | ||

| До 14 дней, руб. | От 14 дней до месяца, руб. | Свыше месяца, руб. | |||

| Покупатели и заказчики | |||||

| ООО «Пример» | 345000 | 40000 | 100000 | 205000 | 55000 |

| ИП Иванов И.И. | 112500 | 112500 | |||

| Авансы выданные | |||||

| ООО «Поставщик» | 270000 | 270000 | |||

| Прочие дебиторы | |||||

| Товаровед Петрова Н.А. | 10000 | 10000 | |||

| Расчёты по налогам | 8300 | 8300 | |||

| ИТОГО | 745800 | 162500 | 370000 | 213300 | 55000 |

Но лично мне, всё-таки, в работе с дебиторской задолженностью важными видятся два момента:

- По долгосрочной дебиторской задолженности, необходимо приводить её стоимость к реальному уровню т.е. дисконтировать. Это необходимо делать т.к. стоимость денег с течением времени изменяется. Плюс, предприятие несёт определённые потери, исключая долгое время данные средства из своего оборота. Данный подход широко используется организациями, применяющими МСФО.

- Особенно выделять валютную задолженность. Не все руководители понимают, что такое валютные риски.

- Сопоставление дебиторской и кредиторской задолженности в т.ч. их отдельных составляющих. Ведь даже при видимом равновесии, соотношение их отдельных элементов может быть не сбалансировано. Проиллюстрирую на простом примере:

| Дебиторская задолженность | Сумма, руб. | Кредиторская задолженность | Сумма, руб. |

| Задолженность покупателей (заказчиков) | 120000 | Задолженность поставщикам и подрядчикам | 297000 |

| Суммы выданных авансов и предварительной оплаты | 355000 | Суммы полученных авансов и предварительной оплаты | 178000 |

| ИТОГО | 475000 | 475000 |

Не смотря на баланс задолженностей, при более детальном анализе мы видим, что уже полученные (но не закрытые) и ожидаемые суммы на порядок меньше сумм, которые организация уже изъяла из оборота, а так же должна изъять в ближайшем времени: 652000 руб. против 298000 руб. И такое соотношение нельзя назвать удовлетворительным, что необходимо донести до руководителя!

Нельзя не упомянуть ещё об одном аргументе в пользу жёсткого контроля дебиторской задолженности: именно в этом разделе учёта чаще всего обнаруживается такое явление, как внутреннее мошенничество. Например, перечисление зарплаты «мёртвым душам», откаты и взятки (например, за необоснованное снижение цены менеджером отдела продаж), подделка документов по командировочным расходам и прочее.

Получается, что можно три года не платить и после списать долг?

В силу своей заинтересованности в получении долга, кредитор действует оперативно и, как правило, в течение этих трех лет, хоть что-то от должника и получает. Поэтому надеяться только на то, что можно просто скрываться от банка три года и ничего не платить — не стоит.

Три года — это не так мало. Так как прямой интерес кредитора — получить свои деньги, то с этой целью он может воспользоваться всеми предоставленными ему законом возможностями. То есть подать в суд. При это следует помнить, что долг перед банком и МФО — это безусловный долг.

То есть долг, для подтверждения и возврата которого не надо выдвигать никаких дополнительных доказательств. Поэтому взыскать его можно через мировой суд и вынесение судебного приказа. А для вынесения такого приказа должника и в суд-то вызывать не обязаны. Взял средства в долг — изволь платить!

Далее долг будут взыскивать при помощи судебных приставов. Кроме этого, банк волен продать долг коллекторам, способы «выбивания» долгов у которых не самые приятные. Банк или МФО даже имеют право сами подать на банкротство должника.

Кроме того, избегая выплат своих обязательства, должник ухудшает свою кредитную историю (что является достаточно важным показателем в наши дни), долг растет, так как к нему добавляются проценты и пени, запрет выезда за границу приставами.

Рассмотрим немного поподробнее способы, которыми может воспользоваться кредитор для взыскания своего долга, чтобы понять, почему пропуск срока исковой давности кредитором может никогда и не наступить.

Взыскание долга через приставов и банк

Когда должник не платит по своим долгам, как правило, кредитор подает в суд. Само судебное производство заканчивается вынесением судебного акта.

Если изложенное кредитором соответствует положению дел и действительно имеет место быть нарушение его прав — налицо невозврат денег, то суд выносит решение о взыскании долга в полном объеме или его части. Однако, даже имея на руках судебное решение, кредитор не всегда получит возврат долга.

Для этого и существуют способы принудительного взыскания. Так, кредитор может обратиться в банковскую организацию или непосредственно к приставам с целью получить свое по закону.

Судебные приставы при помощи подачи сведений о должнике в банки списывают деньги с имеющихся у должника счетов. И если денежных средств на счетах будет достаточно, взыскание долга может произойти единоразовым списанием.

Приставы, в свою очередь, наделены широким кругом полномочий по взысканию долга. Сюда входят и запрос информации в различных органах о счетах и имуществе, автоматическое списание до 50% поступающих на зарплатные счета денежных средств, поиск, арест и реализация имущества.

Продажа долга коллекторам

Кредитор имеет право продать долг коллекторам. Это значит, что после такой продажи должник банка становится должником коллекторского агентства, у которых, как правило, есть свои способы взыскания просроченных кредитов.

Однако нынешние действия коллекторов вовсе не те, что вы могли себе представить по историям из 90-х. С 2022 года был введен в действие закон, который защищает граждан от произвола коллекторских агентств, использующих «старые» методы возвращения долгов.

Банкротство должника

Банкротство должника по инициативе кредитора также возможно. Право кредитора на подачу заявления о банкротстве должника наступает, когда сумма долга превышает 500 000 рублей. Так, кредитор вправе подать в суд на банкротство физ лица, как самостоятельно, так и объединив свои требования в одном заявлении с другими кредиторами.

После чего должник проходит все процедуры банкротства, как если бы он подал заявление сам — реструктуризация долга, реализация имущества, получение статуса банкрота и все его последствия. Правда, есть парочка весомых «но» — если банкротство инициировал кредитор, то он и платит за услуги финансового управляющего. Но будьте уверены — управляющий, нанятый кредиторами, сделает все, чтобы найти у должника ликвидное имущество и пустить человека «по миру».

Компания простила сотруднику долг

Если суммы незначительные, то организации, как правило, не желают ввязываться в судебные тяжбы и просто-напросто прощают долг уволившемуся сотруднику. Это фиксируется в соглашении о прощении долга.

Бухгалтеру нужно иметь в виду, что у бывшего работника может возникнуть доход, облагаемый НДФЛ. Например, если речь идет о невозвращенных подотчетных суммах, то при прощении этого долга у бывшего сотрудника возникает облагаемый доход (Письмо Минфина РФ от 24.09.2009 № 03-03-06/1/610). Чиновники считают, что облагаемый доход появляется у гражданина и в случае прощения ему долга по выплаченным отпускным, которые он не отработал. Поскольку у компании отсутствует возможность удержать НДФЛ в данных ситуациях, то она ограничивается подачей в ИФНС сведений о невозможности удержать налог.

Если речь идет о прощении задолженности по договору займа, то у работника также возникает доход в сумме долга, прощенного кредитором-работодателем (Письмо Минфина РФ от 28.10.2014 № 03-04-06/54626). В этом случае фирма также подает в ИФНС сведения о невозможности удержать налог.

Сумма прощеного долга не учитывается в расходах, так как не соответствует критериям, установленным пунктом 1 статьи 252 НК РФ. Кроме того, в пункте 16 статьи 270 НК РФ прямо указано, что стоимость безвозмездно переданного имущества не уменьшают налогооблагаемую прибыль. Это подтверждают и чиновники (Письмо УФНС России по г. Москве от 20.06.2012 № 16-15/[email protected]).

Что касается страховых взносов, то здесь ситуация не очень приятная для компаний. Есть разъяснения чиновников, согласно которым в случае прекращения обязательств по возврату работником денежных средств по договору ссуды, сумма невозвращенного долга подлежит обложению страховыми взносами согласно ч. 1 ст. 7 Федерального закона № 212-ФЗ как выплата, произведенная в пользу работника в рамках его трудовых правоотношений с организацией. Такое мнение можно увидеть в Письмах Минздравсоцразвития РФ от 21.05.2010 № 1283-19, от 17.05.2010 № 1212-19.

Однако судебная практика данный вывод не поддерживает. Суды исходят из того, что между выдачей работнику займа (ссуды) и выполнением им трудовых функций отсутствует взаимосвязь, поэтому при прощении долга не возникает объекта обложения страховыми взносами (Определение ВС РФ от 26.09.2014 № 309-КГ14-1674, Постановления ФАС Поволжского округа от 21.05.2013 № А65-18287/2012, от 29.08.2013 № А65-18176/2012).

В целях снижения налоговых рисков советуем оформлять прощение долга уже после того, как работник уволился. В таком случае проверяющим будет сложно вменить компаниям в обязанность начисление страховых взносов, поскольку на момент прощения долга трудовых отношений с работником уже нет.

А может быть оставить долг «висеть» до тех пор, пока не пройдет срок исковой давности? Об этом далее.

Как аннулировать кредит по сроку давности, если он все же пропущен кредитором?

Если по какой-либо из причин должник прекратил погашать свои обязательства перед кредитором, и кредитор никак не действовал в отношении такого нарушения своих прав, то по истечении трех лет кредитор теряет право требовать возврат долга через суд.

Но обнуляется ли просроченная задолженность, то есть происходит ли отмена кредита по сроку давности? Нет.

Напоминаем, полностью от долга спасет только банкротство.

Однако, по истечении трехлетнего срока заявление в суд кредитор все равно сможет подать. В судебной практике судом такие заявления часто принимаются и даже возбуждаются производства и взыскиваются задолженности.

Заявить о пропуске кредитором срока исковой давности необходимо самому должнику и как можно раньше. Как только должником будет подано ходатайство о пропуске кредитором срока исковой давности, суд, при достаточности оснований, производство прекращает за давностью лет. Но сама задолженность не аннулируется по сроку исковой давности. Кредитор имеет право ее взыскивать и далее. Но — не прибегая к помощи суда. Это очень важно. То есть приставы не смогут описать и продать ваше имущество. А вот не выпустить за границу ввиду наличия непогашенного долга — могут.

Что происходит, когда требования предъявляются к поручителю или правопреемнику?

Как писалось выше, кредитор вправе «трясти» долги не только с самого должника, но и с поручителя и правопреемника.

Так, в случае с поручительством, срок, в течение которого кредитор может требовать кредитную задолженность с поручителя, равен сроку, указанного в договоре поручительства.

Если срок поручительства, установленный в договоре, истек, требовать выполнения обязательств с такого поручителя кредитор более не может.

Если срок поручительства в договоре указан не был, то в соответствии с законом оно действует еще один год после окончания срока действия самого кредитного договора. Но опять же — не более трех лет после начала первой просрочки. В течении этого срока кредитор вправе требовать выплату долга у поручителя.

Что касается правопреемника, в случаях, когда кредит в банке еще не погашен, а заемщик умер, то все права и обязанности должника по кредиту правомерно переходят к новому лицу — наследнику. Но только в том случае, если физ лицо вступает в права наследства. То есть срок давности продолжает течь. Требовать долг с наследника банк может только до того момента, пока этот срок не истек.

Как и в случае с предъявлением требований к самому должнику, суд может принять заявление о взыскании долга с поручителя или правопреемника по истечении срока давности. Здесь также нужно действовать самому ответчику в деле — ходатайствовать о пропуске срока, тогда производство будет прекращено.

Заключение

Да, после пропуска срока исковой давности будет закрыт вопрос о взыскании кредита прошлых лет через суд. Однако мы не советуем рассчитывать на чудо и надеяться на невнимательность кредитора и пропуск срока исковой давности.

Если проблема есть — то лучше для ее решения что-то делать.

Долг есть долг. Если взял на себя обязательства, будь добр их исполнять. При ухудшении финансового положения, закон предоставляет возможность должнику реструктуризировать или рефинансировать долги, а также взять кредитные каникулы.

В критических ситуациях законом предусмотрена возможность признать себя банкротом. Это так называемое «списание долгов».

И, конечно, даже если вы не выплатите долг, срок давности по которому истек, данные об этом навсегда испортят вашу кредитную историю. На получение нового кредита можно больше не рассчитывать.

В любом случае, лучше не тянуть время и обратиться к юристу. На консультации с должниками мы выстраиваем стратегию действий, направленных на разрешения проблем, связанных с долгами, и помогаем справиться с этим бременем.

Списание просроченной дебиторской задолженности в бухгалтерском учете

В бухгалтерском учете создание резерва по сомнительным долгам является обязанностью компании. Она не вправе выбирать, создавать резерв или нет. Не формировать его можно только в случае, если имеется стойкая уверенность в том, что долг будет погашен (письмо Минфина от 27.01.2012 № 07-02-18/01).

| Подробнее о создании резерва по сомнительным долгам читайте в статье «Резерв по сомнительным долгам: порядок создания и расчет отчислений». |

Формирование резерва в учете отражается по кредиту счета 63 в корреспонденции со счетом 91.

При списании задолженности за счет резерва делается запись: Дт 63 Кт 62 (76 или другие счета по учету задолженности перед вашей организацией) — списание дебиторской задолженности за счет резерва по сомнительным долгам.

Если долг больше резерва, то разница относится на счет прочих расходов: Дт 91.2 Кт 62 (или другой счет по учету дебиторской задолженности).

Аналогичной проводкой (Дт 91.2 Кт 62) списывают задолженность, которая стала безнадежной внезапно и не резервировалась (например, контрагента ликвидировали, и фирма узнала об этом уже по факту ликвидации).

Списанный долг в течение 5 лет следует учитывать по дебету счета 007 в полной сумме. И только по истечении этого срока он списывается окончательно.

Хранить документы, подтверждающие факт списания дебиторской задолженности, для целей бухучета нужно не менее 5 лет со дня списания просроченной задолженности перед вашей компанией. На счете 007 должен вестись аналитический учет в разрезе каждого контрагента.

О нюансах списания дебиторской задолженности в различных ситуациях подробно рассказано в Готовом решении от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.