Поделись полезной страницей:

Ключевая ставка — процентная ставка по основным операциям Банка России (ЦБ) по регулированию ликвидности банковского сектора. Является основным индикатором денежно-кредитной политики. Была введена 13 сентября 2013 года. Исчисляется в годовых процентах.

Ключевая ставка ЦБ РФ – уровень в 2022 году

Последнее заседание Совета директоров Банка России датируется 18 декабря 2022 года. На нем принято решение сохранить ключевую ставку. Таким образом, ключевая ставка ЦБ РФ на сегодня 2020 год установлена на уровне 4,25%.

Важно отметить – действует новый параметр не с момента его принятия, а со следующего рабочего дня. Учитывая, что 25 и 26 июня – выходные, применять его можно с 27 июня. Например, для расчета неустойки, связанной с налогообложением.

Ключевая ставка Банка России с 28 февраля 2022 года

На внеочередном заседании Совета директоров Банка России, состоявшемся 28 февраля 2022 года принято решение повысить ключевую ставку до 20,0% годовых

Данная ключевая ставка будет действовать до даты очередного заседания Совета директоров Банка России.

Предыдущая ключевая ставка Банка России составляла 9,50 % и срок её действия продлился только 14 дней (с 14.02.2022 года по 27.02.2022 года).

Принимая решение повысить ключевую ставку до уровня 20,0 % годовых Совет директоров Банка России исходил из следующего:

Внешние условия для российской экономики кардинально изменились. Повышение ключевой ставки позволит обеспечить увеличение депозитных ставок до уровней, необходимых, чтобы компенсировать возросшие девальвационные и инфляционные риски. Это позволит поддержать финансовую и ценовую стабильность и защитить сбережения граждан от обесценения.

Банк России будет принимать дальнейшие решения по ключевой ставке исходя из оценки рисков со стороны внешних и внутренних условий и реакции на них финансовых рынков и с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, пока не запланировано Время публикации пресс-релиза о решении Совета директоров Банка России — 13:30 по московскому времени

.

Ключевая ставка ЦБ РФ – таблица изменений с 2013 до 2022 года

Ранее в России действовал другой единственный норматив – ставка рефинансирования. Ключевая – внедрена 13 сентября 2013 года. Свою значимость получила в январе 2016 года. В этот момент ее приравняли к ставке рефинансирования.

| Дата заседания совета директоров | Установленный уровень ключевой ставки | Дата начала действия нового уровня |

| 24.07.2020 года | 4,25 (текущий уровень) (понижена на 0,25%) | 27.07.2020 года |

| 19.06.2020 года | 4,5 (понижена на 1,0%) | 22.06.2020 года |

| 24.04.2020 года | 5,5 (понижена на 0,50%) | 27.04.2020 года |

| 07.02.2020 года | 6,0 (понижена на 0,25%) | 10.02.2020 года |

| 13.12.2019 года | 6,25 (понижена на 0,25%) | 16.12.2019 года |

| 25.10.2019 года | 6,5 (понижена на 0,50%) | 28.10.2019 года |

| 06.09.2019 года | 7,0 (понижена на 0,25%) | 09.09.2019 года |

| 26.07.2019 года | 7,25 (понижена на 0,25%) | 29.07.2019 года |

| 14.06.2019 года | 7,5 (понижена на 0,25%) | 17.06.2019 года |

| 14.12.2018 года | 7,75 (увеличена на 0,25%) | 17.12.2018 года |

| 14.09.2018 года | 7,50 (увеличена на 0,25%) | 17.09.2018 года |

| 23.03.2018 года | 7,25 (понижена на 0,25%) | 26.03.2018 года |

| 09.02.2018 года | 7,5 (понижена на 0,25%) | 12.02.2018 года |

| 15.12.2017 года | 7,75 (понижена на 0,50%) | 18.12.2017 года |

| 27.10.2017 года | 8,25 (понижена на 0,25%) | 30.10.2017 года |

| 15.09.2017 года | 8,5 (понижена на 0,50%) | 18.09.2017 года |

| 16.06.2017 года | 9,0 (понижена на 0,25%) | 19.06.2017 года |

| 28.04.2017 года | 9,25 (понижена на 0,50%) | 02.05.2017 года |

| 24.03.2017 года | 9,75 (понижена на 0,25%) | 27.03.2017 года |

| 16.09.2016 года | 10,0 (понижена на 0,50%) | 19.09.2016 года |

| 10.06.2016 года | 10,5 (понижена на 0,50%) | 14.06.2016 года |

| 31.07.2015 года | 11,00 (понижена на 0,50%) | 03.08.2015 года |

| 15.06.2015 года | 11,50 (понижена на 1,0%) | 16.06.2015 года |

| 30.04.2015 года | 12,5 (понижена на 1,5%) | 05.05.2015 года |

| 13.03.2015 года | 14,0 (понижена на 1,0%) | 16.03.2015 года |

| 30.01.2015 года | 15,0 (понижена на 2,0%) | 02.02.2015 года |

| 16.12.2014 года | 17,0 (увеличена на 6,5%) | 16.12.2014 года |

| 11.12.2014 года | 10,5 (увеличена на 1,0%) | 12.12.2014 года |

| 05.11.2014 года | 9,5 (увеличена на 1,5%) | 05.11.2014 года |

| 25.07.2014 года | 8,0 (увеличена на 0,50%) | 28.07.2014 года |

| 25.04.2014 года | 7,5 (увеличена на 0,50%) | 28.04.2014 года |

| 03.03.2014 года | 7,0 (увеличена на 1,5%) | 03.03.2014 года |

| 13.09.2013 года | 5,5 | 13.09.2013 года |

История изменений в таблице

Заседания Совета директоров Банка России по вопросам денежно-кредитной политики проходят по пятницам. И в случае принятия решения об изменении ключевой ставки с понедельника следующей недели после решения измененная ключевая ставка вступает в силу (Письмо Банка России от 19.07.2017 N 20-ОЭ/15938).

Соответственно, ниже в таблице представлены все даты вступлений в силу изменённой ключевой ставки.

| Дата вступления в силу | Ставка % |

| с 28 февраля 2022 года | 20 |

| с 14 февраля 2022 года | 9.5 |

| с 20 декабря 2022 года | 8.5 |

| с 25 октября 2022 года | 7.5 |

| с 13 сентября 2022 года | 6.75 |

| с 26 июля 2022 года | 6.5 |

| с 15 июня 2022 года | 5.5 |

| с 26 апреля 2022 года | 5 |

| с 22 марта 2022 года | 4.5 |

Заседание ЦБ по ключевой ставке в 2022 году – график

Решение об изменении ключевой ставки принимается Советом директоров Банка России. Его заседания планируются на все 12 месяцев. То есть график на 2022 год разработан заблаговременно.

| Дата заседания Совета директоров Банка России | Примечание |

| 07.02.2020 года | Решено понизить ставку на 0,25% |

| 20.03.2020 года | Решено оставить на уровне 6,0% |

| 24.04.2020 года | Решено понизить ставку на 0,50% |

| 19.06.2020 года | Решено понизить ставку на 1,0% |

| 24.07.2020 года | Решено понизить ставку на 0,25% |

| 18.09.2020 года | Сохранена на прежнем уровне |

| 23.10.2020 года | Сохранена на прежнем уровне |

| 18.12.2020 года | Сохранена на прежнем уровне |

Важно отметить – заседания Совета директоров не всегда происходят только по графику. Они могут быть внеплановыми. В частности, такой случай был зафиксирован в 2014 году. Когда ключевую ставку экстренно повысили сразу на 6,5 п.п.

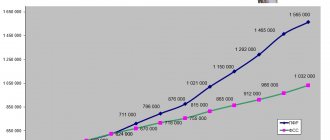

После этого просматривается постепенное ее снижение с 2015 года. Регулятор уменьшал ее без резких рывков. В основном на 0,25-0,5%. Хоть и с небольшим колебанием в конце 2022 года, тенденция на снижение ставки продолжилась до 2022 года.

На что влияет ключевая ставка

Можно выделить два основных направления. Первое – денежно-кредитная политика в стране. Фактически, ключевая ставка ЦБ РФ на сегодня 2022 год определяет стоимость средств для кредитных организаций. От этого зависит цена долговых обязательств, предоставляемых потребителям, и доходность вкладов, открываемых в банках страны.

Второе – нормативное регулирование. Например, от ключевой ставки рассчитывается компенсация, которую работодатель должен выплатить за задержку оплаты труда. Применяется уровень, действовавший в момент задержки.

Можно отметить, что перечень применения ключевой ставки в нормативном регулировании достаточно обширен. В том числе она используется при расчете пеней по просрочке в ипотечных займах. Применяется уровень, действовавший в момент подписания соглашения. Поэтому, в зависимости от ситуации, влияние имеет не только размер ставки на сегодня, но и за прошлые периоды.

Ключевая ставка — прогноз

С ювелирной точностью предоставить прогноз по ключевой ставке ЦБ РФ, не только на 2022 год, но и ближайшее заседание Совета директоров, невозможно. Причина – оцениваемая информация при принятии решения. Она включает четыре основных пункта:

- Текущая инфляция.

- Денежно-кредитная политика банков. В частности, условия по их продуктам (вклады, займы и т.д.).

- Активность физических и юридических лиц в экономике страны.

- Прогноз инфляционных рисков.

Учитывая, что доступ к этим сведениям есть только у Совета директоров, предугадать их решение с гарантированной точностью невозможно. Плюс, важно понимать наличие возможных катаклизмов.

Например, после заседания 7 февраля 2022 года предпосылок к повышению ставки не было. Предполагалось даже возможное ее понижения. На уже привычные 0,25%. В то же время резкие изменения в микро и макроэкономике к средине марта 2022 года развернули ситуацию кардинально в противоположном направлении.

В частности, ожидалось, что после 20 марта ключевая ставка ЦБ РФ на сегодня 2022 год будет повышена. Причем на относительно значимый уровень – 0,5%. Возможно, даже больший. В то же время прогноз не подтвердился. Совет директоров оставил ее на прежнем уровне.

Исходя из этого, предугадать итоговое решение невозможно. Не только за месяц или пару недель до заседания о пересмотре ключевой ставки, но и буквально за пару дней до этого момента. Наиболее точные прогнозы могут быть озвучены буквально за несколько часов до заседания Совета директоров.

Источники информации:

Официальный сайт ЦБ РФ:

- Ссылка;

- Ссылка.

5 / 5 ( 2 голоса )

Об авторе

Дмитрий Сысоев — высшее экономическое образование Сумского НАУ по специальности «Менеджмент организации». Аналитик банковского сектора и микрофинансового рынка. Опыт работы в профильных коммерческих структурах – и банке, и МФО. Более 5 лет создает полезный контент для потребителей финансовых услуг и организаций — информационно-аналитические статьи по банковскому сектору и микрофинансовому рынку. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Центробанк повысил ключевую ставку до 20%. К чему это может привести?

28 февраля Центральный банк на экстренном заседании решил повысить ключевую ставку с 9,5% до 20% годовых. Такая мера должна привести к финансовой стабильности, но пока россиянам приходится следить за резким повышением ставок по ипотеке и кредитам в разных банках. Об актуальной экономической ситуации – в материале портала Свойкировский.

О чем говорится в статье:

- Исторический максимум

- Как отреагировали банки

- Временное решение и туманное будущее

Исторический максимум

Как следует из открытого заявления Центробанка, причиной резкого повышения ключевой ставки – сразу на 10,5 процентного пункта – стала «геополитическая обстановка». Из-за введения санкций ЦБ принял решение таким образом компенсировать возросшие риски девальвации рубля и роста цен.

– Это позволит поддержать финансовую и ценовую стабильность и защитить сбережения граждан от обесценения, – заявили в Центробанке.

Как отметили финансисты, повышение ключевой ставки до 20% стало историческим максимумом для нашей страны. До этого рекордное значение было зафиксировано в 2014 году – тогда ставка достигла 17% годовых.

По теме

Финансовый эксперт назвал способы получить деньги за границей, если они на карте санкционного банка

538

При экономической стабильности ставка ЦБ должна повышаться пошагово – за раз ЦБ может подняться на значение в интервале от 0,25 до 1 процентного пункта. Но первые «звоночки» появились ещё в 2021 году, когда Центробанк повысил ставку по максимальному значению (всего за год ставка менялась восемь раз). В марте прошлого года она составляла 4,25% годовых, а в 2022 году должна была достичь с учётом инфляции 5-6%.

Как отреагировали банки

Обычные граждане после повышения ключевой ставки в первую очередь стали ждать новостей об изменении условий по вкладам, кредитам и ипотеке. В течение суток после заявления ЦБ многие банки неоднократно успокаивали клиентов, что резких повышений по кредитам не ожидается. Но 28 февраля зафиксирован другой антирекорд – доллар достиг 113 рублей, а курс евро подскочил до 127 рублей. И хотя на следующий день ситуация немного стабилизировались, российские банки, которых коснулись санкции, всё же приняли решение о повышении ставок по ипотечным программам и кредитам.

По теме

Сбербанк рассказал, что клиенты могут спокойно снимать средства с брокерских счетов

546

На это у них есть полное право – Центробанк приостановил до 30 июня 2022 года регулирование полной стоимости кредитов. Сейчас российские банки не будут ограничивать в том, какие ставки предлагать по кредитам населению. Хотя по закону предельные ставки по разным видам ссуд для физлиц не должны повышать более чем на треть процентного уровня, устанавливаемого регулятором ежеквартально.

Так, 28 февраля Сбербанк

официально выступил только с заявлением о том, что изменений по действующим потребительским и ипотечным кредитам не вводит. 1 марта банк адаптировал к рыночным условиям ставки по розничным кредитам – ипотечная ставка на строящееся и готовое жильё выросла до 18,6%. По уже выданным потребительским и ипотечным кредитам никаких изменений вводиться не будут, заверили в Сбербанке.

– Ставки в рамках программ господдержки остаются в рамках текущего уровня: «Ипотека для семей с детьми», «Дальневосточная ипотека», «Господдержка 2020» и ряд других программ. Напомним, клиенты Сбербанка могут снизить ставку по ипотеке при электронной регистрации сделки, первоначальном взносе от 20%, а также подтверждении дохода или его части выпиской из Пенсионного фонда РФ. Кроме того, в банке действуют ставки от 0,1% по программам субсидирования с застройщиками, – подтвердили порталу Свойкировский в Сбербанке.

2 марта в пресс-службе банка рассказали, что максимальная ставка по вкладу СберВклад Прайм на срок от 1 до 3 месяцев выросла до 21%. Классический СберВклад на тот же срок составил 20%.

«Почта Банк» с 1 марта также повысил максимальную ставку на остаток по сберсчёту до 18% годовых. С 2 марта будет значительно увеличена ставка по сезонному вкладу: до 18% годовых на три месяца и до 14% годовых – на полгода. Проценты по вкладу будут выплачиваться в конце срока, до этого снимать и пополнять счёт будет нельзя.

Альфа-Банк

в своём телеграм-канале также рассказал о повышении ставок по вкладам с 1 марта.

– С завтрашнего дня поднимаем ставки по «Альфа-Вкладу» в рублях – сразу до 20% годовых. Минимальная сумма – всего 10 тысяч. Вклад можно открыть где угодно – в приложении, на сайте и в отделениях, – сообщили в пресс-службе банка.

При этом сразу несколько банков, попавших под санкции, приостановили приём заявок на оформление кредитов из-за резкого повышения ключевой ставки ЦБ. В их числе – Газпромбанк, Альфа-Банк, «Открытие», Совкомбанк.

По теме

ВТБ продолжает обслуживание карт иностранных платёжных систем в России

438

В пресс-службе ВТБ

ещё 28 февраля открыто сообщили о резком повышении ставки по ипотеке. При этом представители банка пояснили, что по всем ранее выданным кредитам все условия сохранятся без изменений, согласно договорам – «это требование законодательства, которое распространяется на все банки нашей страны».

– По собственным ипотечным программам ставка в новых договорах поднимается на 4 п.п., минимальная составит 15,3%, как для готового, так и для строящегося жилья. Срок действия кредитного решения по новым заявкам составляет теперь 30 дней. Для ранее одобренных заявок решения действительны до 5 марта включительно, – уточнили порталу Свойкировский в ВТБ. – Мы сохраняем условия по льготным программам и сроки действия решений по ним без изменений – ставка по ипотеке с господдержкой по-прежнему составит от 5,75%, по «Дальневосточной ипотеке» – 0,1%, по «Семейной» – от 4,7%.

Но ставка для одобренных кредитов останется прежней только в случае, если до повышения ключевой ставки ЦБ с клиентом был заключён кредитный договор. Одобренная заявка юридически не может подтвердить и зарезервировать первоначальную ставку, объяснил порталу Свойкировский руководитель Правового Максим Гомзяков.

– Одобренная заявка на кредит фактически не является заключённым договором. Это лишь согласие банка на выдачу кредита – без подписания и без принятия условий. То есть право банка, а не обязанность. Основополагающей в этом случае будет та ставка ЦБ, которая была установлена на дату заключения и подписания кредитного договора. Такие условия размещены в документации каждого банка, действующего на территории РФ, – заявил Максим Гомзяков. – Получить кредиты по наиболее низкой ставке успеют лишь те заёмщики, с кем был заключён кредитный договор до момента установления повышенной ставки ЦБ. Процентные ставки ранее выданных кредитов подняться уже не могут.

Временное решение и туманное будущее

Как пояснил порталу Свойкировский кировский финансист Константин Кропанев

, текущее повышение ключевой ставки в условиях экономической обстановки – неизбежное решение, но к чему оно может привести в перспективе, пока нельзя прогнозировать.

– Текущее повышение ключевой ставки имеет исключительно краткосрочный эффект с точки зрения стабилизации курса валют на текущих уровнях. Если бы ЦБ не поднял ключевую ставку, мы бы сейчас видели курс доллара не 100, а 120-130 рублей, – считает Константин Кропанев. – Но чтобы узнать, как это скажется на нашей экономике, надо понимать, как долго ЦБ будет держать ключевую ставку на таком высоком уровне. Если стабилизируется общая ситуация (хотя бы по доллару паника уйдёт), а через месяц ключевую ставку снизят, то это практически никак не отразится на экономике. Но если такую ключевую ставку оставят на год, то это приведёт к повышению ставок по депозитам и, соответственно, по кредитам.

При этом, по прогнозам кировского финансиста, в первую очередь повышение ставки ЦБ коснётся малого и среднего бизнеса. Если предприниматели привыкли брать кредиты на уровне 10-12%, то ставка 25-30% станет для их бизнеса почти неподъёмной.

Такого же мнения придерживается эксперт Института «Центр развития» НИУ ВШЭ Игорь Сафонов

. Журналистам «Газеты.ру» он пояснил, что решение Центробанка приведёт к «неизбежной корректировке» ставок по всей линейке кредитных и депозитных продуктов: повысятся ставки и по вкладам, и по кредитам. Опустится ли ключевая ставка до прежних значений, пока сложно сказать, считает Сафонов. Будет учитываться реакция финансовых рынков, а также фактическая и ожидаемая динамика инфляции.

Фото: Свойкировский.рф

По теме

753

Сбербанк объявил об уходе с европейского рынка

Комментарии: 1

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Дмитрий Сысоев

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

- Алексей

18.01.2021 в 16:11 сетелем банк поднял мне процентную ставку по автокредиту с 15% до 18,70% за отказ от страховки жизни намерен обратиться с жалобой в ЦБ РФ

Ответить ↓