Обоснование правомерности займа от учредителя

Учредитель юрлица (физлицо или организация) вправе предоставить созданному им субъекту заемные средства, поскольку положения пар. 1 гл. 42 ГК РФ позволяют это сделать, не устанавливая никаких ограничений в части таких действий для учредителей. Причем на суть этих положений не повлияли корректировки, сделанные законом «О внесении изменений…» от 26.07.2017 № 212-ФЗ, в силу которых гл. 42 ГК РФ с 01.06.2018 приобрела новую редакцию.

Преимущества займа, предоставляемого учредителем, очевидны, т. к. вопрос о его получении:

- решается оперативно;

- не требует проведения предварительных согласований и систематического предоставления данных для контроля, как в ситуации с кредитом, выдаваемым банком;

- может приниматься на очень выгодных для заемщика условиях (с более длительным сроком возврата или более низким процентом, чем при оформлении кредита в банке);

- может завершиться прощением долга.

Почему учредитель, предоставляющий заем, идет на такие условия? Потому что он сам заинтересован в обеспечении благополучной деятельности организации, в которой имеет долю участия и от которой ожидает получения дохода.

Как учесть получение и возврат беспроцентного займа от учредителя — юридического лица? Ответ на этот вопрос есть в КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Договор на заем от учредителя: оформление

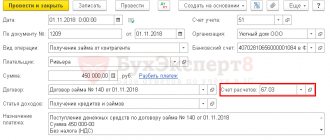

Отношения, возникающие в отношении займа, получаемого юрлицом, вне зависимости от того, кем оказывается заимодавец и какова сумма, даваемая им в долг, должны быть оформлены письменно, т. е. путем заключения договора (п. 1 ст. 808 ГК РФ).

Именно в этом документе нужно указать:

- данные обеих сторон;

- сведения о том, что именно передается в долг (денежные средства, вещи или ценные бумаги) и какова сумма (или стоимость) переданного;

- условия пользования заемными средствами (период, цель, размер процентов, наличие залога);

- порядок передачи-возврата занятого (в т. ч. досрочно осуществляемого возврата) и выплаты процентов;

- иные права и обязанности сторон;

- виды ответственности, наступающей при нарушении условий договора;

- правила, вступающие в силу при форс-мажорных обстоятельствах;

- порядок урегулирования спорных вопросов.

В отношении подлежащих передаче вещей и ценных бумаг дополнительно потребуется составить опись, содержащую указания на конкретные признаки передаваемых предметов.

Подробнее о составлении договора займа читайте в статьях:

- «Договор обычного и безвозмездного займа от учредителя»;

- «Образец договора беспроцентного займа от учредителя».

Порядок составления договора беспроцентного займа

Формы договора на законодательном уровне не установлено. Это значит, что при его заключении необходимо руководствоваться правилами, отраженными в ст. 807-818 ГК РФ, а также общими принципами составления гражданско-правовых соглашений. Так, в силу ст. 808 ГК РФ договор, в котором участвует юридическое лицо, обязательно заключается в письменном виде.

В нем необходимо указать следующую информацию:

- Сведения о том, когда и где он был заключен. Достаточно даты в формате хх.хх.хххх и указания на город, например, г. Москва.

- Информация о том, кто является сторонами сделки. Требуется указать Ф.И.О., паспортные данные участника ООО, адрес его регистрации; Наименование ООО, ее юридический адрес, ОГРН, ИНН, данные о лице, действующем от имени организации без доверенности.

- Данные о сумме, передаваемой в качестве займа.

- Срок действия обязательств по договору, т.е. срок, на который переданы денежные средства. Можно указать, что деньги переданы на срок до конкретной даты, прописав ее в договоре.

- Информация о беспроцентном характере сделки.

- Права и обязанности сторон соглашения.

- Порядок, в котором будут урегулироваться споры, при их возникновении.

- Подписи сторон. От имени организации договор подписывает ее единоличный исполнительный орган.

Таким образом, рассматриваемое соглашение составляется по общим правилам, применяемый ко всем договорам займа. беспроцентного договора займа от учредителя можно по ссылке ниже.

Ключевые моменты договора заимствования

Существует ряд моментов, имеющих особое значение для налоговых последствий договора займа с учредителем. Среди них наличие возможности сделать договор:

- Предусматривающим выплату процентов с удобной для его сторон периодичностью. Отсутствие оговорок в этом плане потребует ежемесячного начисления процентов (п. 3 ст. 809 ГК РФ).

- Беспроцентным (в случае передачи в заем вещей отсутствие процентов становится обязательным — п. 4 ст. 809 ГК РФ). Чтобы договор считался беспроцентным, условие о неначислении процентов должно быть зафиксировано в тексте документа, т. к. отсутствие такого условия повлечет за собой необходимость расчета процентов от ключевой ставки Банка России (п. 1 ст. 809 ГК РФ).

- Целевым. Для этой ситуации в договоре придется предусмотреть порядок контроля за использованием переданного в долг и процедуру возврата при выявлении нецелевого применения (ст. 814 ГК РФ). Соответственно, проценты, начисленные по заемным средствам, использованным не по назначению, не будут приняты в уменьшение налоговой базы по прибыли или УСН; нельзя будет также учесть в расходах отрицательную курсовую разницу по займу, выданному иностранным учредителем в валюте.

- Не содержащим указания на срок возврата или ставящим его в зависимость от момента истребования переданного в долг заимодавцем. При таких условиях вернуть долг необходимо не позднее 30-го дня с даты требования, исходящего от заимодавца, если иной срок не приводится в тексте договора (п. 1 ст. 810 ГК РФ). Причем датой возврата (если иное не предусмотрено договором) будет считаться день фактического поступления бравшегося в долг к заимодавцу (п. 3 ст. 810 ГК РФ).

Каждый из перечисленных моментов во избежание нежелательных последствий рекомендуется детально оговорить в тексте договора займа.

А нужен ли договор

Нужен, если одна из сторон сделки — юрлицо (п. 1 ст. 807 ГК РФ). Заем учредителя своей компании без процентов в отсутствие прямого указания об этом в документе даст ему повод в случае проблем потребовать с фирмы не только сами деньги, но и сумму процентов, исходя из ключевой ставки ЦБ РФ, действовавшей в период фактического пользования этими денежными средствами (п. 1 ст. 808 ГК РФ).

Но кредитоваться можно не только деньгами, но и имуществом: обратимся к п. 4 ст. 809 ГК РФ, в которой говорится, что договор будет считаться беспроцентным, если в нем нет условия о процентах.

Процентный заем: налоговые последствия

Достаточно часто договор займа, даже заключаемый с учредителем, предусматривает уплату процентов по нему. К каким налоговым последствиям — 2022 приведет процентный заем от учредителя?

Суммы процентов, получаемые заимодавцем, станут его доходом, подлежащим налогообложению. Учредителю-физлицу (как россиянину, так и иностранцу) с них придется платить НДФЛ по ставке 13% (п. 1 ст. 224 НК РФ) либо 30% (п. 3 ст. 224 НК РФ) соответственно, причем удержание налога с дохода будет осуществлять заемщик (п. 1 ст. 209 НК РФ). А учредитель — юрлицо российской принадлежности при получении им процентов окажется плательщиком налога на прибыль (п. 6 ст. 250 НК РФ) или УСН-налога (п. 1 ст. 346.15 НК РФ) по ставкам 20% (п. 1 ст. 284 НК РФ) и 15% либо 6% (п. 1 ст. 346.20 НК РФ) соответственно. С дохода учредителя, являющегося иностранной организацией, при выплате ему процентов заемщику также придется самому удержать налог (п. 1 ст. 310 НК РФ) по ставке 20% (подп. 1 п. 2 ст. 284 НК РФ). При определенных условиях часть процентов, начисляемых в пользу иностранного учредителя, приравнивается к дивидендам (п. 6 ст. 269 НК РФ) и облагается по соответствующей им ставке 15% (п. 3 ст. 224 и п. 3 ст. 284 НК РФ).

С какой базы будет начисляться налог: с процентов, величина которых предусмотрена договором заимствования, или с тех, которые соответствуют реальному рыночному уровню подобного дохода? Такой вопрос возникает из-за того, что стороны договора займа могут оказаться взаимно зависимыми. Напомним, что взаимозависимость между учредителем и юрлицом, в котором он участвует, находится в непосредственной связи с долей такого участия (как прямого, так и учитывающего косвенный вклад). Для возникновения зависимости доле достаточно немного превышать 25% (подп. 1, 2 п. 2 ст. 105.1 НК РФ).

Таким образом, в отношении процентного договора заимствования возможны такие ситуации:

- Зависимость отсутствует. Тогда рыночными считаются цены, согласованные сторонами сделки (п. 1 ст. 105.3 НК РФ), и необходимости в их пересмотре нет.

- Зависимость есть. Ее последствия будут разными для учредителей-резидентов и учредителей-нерезидентов. В первом случае цены по сделке окажутся контролируемыми только тогда, когда сумма по всем операциям между сторонами за календарный год превысит 1 млрд руб. (подп. 1 п. 2 ст. 105.14 НК РФ). Во втором случае (с нерезидентом) сделка всегда будет контролируемой.

Получатель займа вправе проценты, начисленные в соответствии с условиями договора, принять в уменьшение базы по прибыли (подп. 2 п. 1 ст. 265 НК РФ) или УСН-налогу, база которого определяется с учетом расходов (подп. 9 п. 1 ст. 346.16 НК РФ). Однако в отношении контролируемой сделки с учредителем-иностранцем определение объема процентов, включаемых в расходы, происходит в особом порядке (ст. 269 НК РФ), и именно здесь при превышении предельно допустимого их размера встает вопрос о приравнивании процентов к дивидендам для целей обложения их налогом.

Как списать заем, выданный учредителю, с минимальными рисками?

Расчетливая подписка!

Сейчас подписку на журнал «Расчёт» можно получить бесплатно вместе с бератором «Практическая энциклопедия бухгалтера». Предложение ограничено, торопитесь! Подключить бератор с «Расчётом»

Выдача займа учредителю не противоречит ни гражданскому, ни налоговому законодательству. Получать займы у собственной компании не запрещено.

Договор можно заключить между любыми лицами, например, между двумя ООО или между учредителем и обществом. Но в таких договорах налоговики всегда видят недоплату налогов, поэтому стремятся перепроверить подобные сделки. И в случае обнаружения каких-либо подозрений контролеры могут доначислить бизнесу налоги и обязать компанию выплатить штраф.

Беспроцентный займ всегда в зоне риска

Договор беспроцентного займа на более или менее серьезную сумму, выданный учредителю, будет изучаться налоговиками «под лупой». Так как учредитель и компания являются взаимозависимыми лицами, в случае выдачи займа инспекторы будут искать выгоду. И, скорее всего, найдут ее.

В большинстве случаев ревизорам удается переквалифицировать подобный договор в процентный, рассчитать сумму материальной выгоды и взыскать НДФЛ по ставке 35% на размер процентов за весь период пользования средствами.

Сделать так ревизорам позволяет статья 105.3 Налогового кодекса, в соответствии с которой условия сделки между взаимозависимыми лицами должны быть идентичны операциям, совершаемым между не взаимозависимыми лицами.

Если будет установлен факт нерыночных условий сделки, инспекция вправе доначислить недополученные компанией проценты по займу и взыскать с этой суммы НДФЛ по ставке 35%. Доходом учредителя будет считаться материальная выгода, полученная от экономии на процентах по займу. При этом самой компании не удастся избежать штрафа и пени. Последствия беспроцентного займа учредителю в условиях ужесточения налогового контроля могут быть очень серьезными.

Процентный заем

А что, если выдать учредителю процентный заем? Такую сделку налоговики оспаривать не будут. Но если сотруднику и владельцу бизнеса выдан заем под проценты, то у компании возникает доход, который облагается налогом на прибыль.

Учитывая тот факт, что процент может быть минимальным, сумма налога окажется несущественной. В любом случае такая сделка будет менее рискованной, чем заем, выданный без процентов.

Прощение долга

Спустя какое-то время после выдачи займа учредителю компания вправе оформить соглашение о прощении долга, руководствуясь пунктом 1 статьи 415 Гражданского кодекса. Если компания прощает долг, вся его сумма с процентами является доходом учредителя.

В соответствии с пунктом 1 статьи 210 Налогового кодекса все доходы физлица, полученные им как в денежной, так и в натуральной форме, а также доходы в виде материальной выгоды облагают НДФЛ. С суммы прощенного долга нужно заплатить налог на доход физических лиц по ставке 13%.

Будьте внимательны: при прощении долга сохраняется риск того, что налоговая признает договор займа фиктивным, доначислит страховые взносы, штраф и пени. Насколько тщательно ревизоры будут добиваться аннулирования договора, зависит от суммы, которая была выплачена учредителю, и частоты выдачи подобных займов.

Если фирма злоупотребляет этой схемой, налоговых санкций не миновать.

В бухучете сумму прощенного займа и начисленные по нему проценты относят на прочие расходы, а в налоговом учете не учитывают вообще. Сумму прощенного долга по займу и начисленным процентам отражают в бухгалтерском учете в составе прочих расходов и относят на счет 91.02 по ПБУ 10/99; не признают расходом в налоговом учете, так как прощение является разновидностью дарения и не удовлетворяет требованиям пункта 1 статьи 252 Налогового кодекса.

Договор дарения

Выданный учредителю заем можно переоформить на договор дарения. На дату дарения возникает доход в сумме прощенного займа, с которого необходимо начислить и заплатить в бюджет НДФЛ по ставке 13%.

Такие соглашения налоговики тоже не оставляют без внимания. Пользоваться договором дарения нужно в разумных пределах, не проводя по нему слишком большие суммы и приурочив подарок к важной дате, например юбилею работника компании или ее основателя.

Страховые взносы с суммы прощенного долга и денежного подарка

Страховыми взносами облагают все выплаты, которые начисляют в пользу физлиц по трудовым и гражданско-правовым договорам. Соответственно, и учредителю тоже, если он одновременно является штатным работником.

Перечень доходов, которые не облагают взносами, приведен в статье 422 Налогового кодекса.

Взносами не облагаются только те выплаты, которые никак не связаны с оплатой труда. Прощенный заем и подарок, выданный деньгами, не являются оплатой труда, и поэтому, следуя логике НК РФ, такие суммы не подпадают под выплаты, с которых нужно начислять страховые взносы.

Тут важно уточнить, что Минфин имеет несколько иное мнение. Согласно логике чиновников, если учредитель является штатным сотрудником, прощенный долг или подарок относится к доходам в рамках трудовых отношений и, соответственно, облагается взносами.

Поэтому в случае прекращения обязательств работника по договору займа сумма прощенного долга или денежного подарка должна облагаться взносами как выплата в рамках трудовых отношений. Свою позицию чиновники изложили в письме Минфина России от 18 октября 2019 года № 03-15-06/80212.

Повторно Минфин выразил свое мнение в письме от 15 октября 2021 года № 03-01-10/83519, дополнительно финансисты сделали акцент на статье 420 НК РФ, которая освобождает от страховых взносов выплаты и иные вознаграждения в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права).

Если организация передает работнику подарок дороже 3000 рублей без оформления письменного договора дарения, стоимость подарка должна облагаться взносами в общем порядке как выплата в иной форме в рамках трудовых отношений.

Если учредитель взял займ, а затем умер

К сожалению, напряженная ситуация, вызванная пандемией коронавируса, заставляет нас рассмотреть и эту тему.

Если учредитель взял в своей компании заем, но через некоторое время умер, то его обязательства по договору займа не прекращаются. Долг переносится на наследников, к которым перешло имущество должника.

Верховный суд РФ в Определении от 26 июня 2012 года № 18-КГ12-6 постановил, что обязательство по договору займа не связано неразрывно с личностью должника. Кредитор может принять исполнение от любого лица. Все наследники отвечают по долгам солидарно в пределах стоимости перешедшего к каждому из них наследственного имущества согласно пункту 1 статьи 1175 Гражданского кодекса.

О процентах по договору займа в случае смерти должника можно найти разъяснения в пункте 61 Постановления Пленума ВС РФ от 29 мая 2012 года № 9 «О судебной практике по делам о наследовании» и в Определении ВС РФ от 20 июня 2022 года № 5-КГ17-79. Проценты по договору займа начисляются, пока действует договор. Исключение – короткий период с момента смерти до вступления в права наследников.

Как указано в решении судей, смерть должника не влечет прекращения обязательств по заключенному им договору займа. Наследник, принявший имущество, становится должником и несет обязанности по уплате долга со дня открытия наследства.

Проценты, подлежащие уплате в соответствии со статьей 395 Гражданского кодекса, взимаются за неисполнение денежного обязательства наследодателем по день открытия наследства, а после открытия – по истечении времени, необходимого для принятия наследства. День открытия наследства – это день смерти наследодателя.

У наследников после вступления в права возникает обязанность погасить долг перед организацией в размере невозвращенного займа и не уплаченных по нему процентов. Но и в этом случае компания может принять решение о прощении долга и списать образовавшуюся задолженность.

Еще по теме:

Фирма возвращает займ физлицу: когда возникает НДФЛ

Директор-единственный учредитель: как заполнить трудовую?

Может ли стать безнадежной дебиторка фирмы, погашаемая учредителями?

Дивиденды через займ «не пройдут»

Это одна из самых контролируемых налоговиками схем. Она была «вскрыта» еще в 2022 году.

Верховный суд РФ вынес Определение №307-ЭС19-5113 от 9 апреля 2019 года, в котором займ, выданный ИП, был переквалифицирован в доход, с которого нужно заплатить НДФЛ. Это дало налоговикам возможность почти любой займ переквалифицировать в доход работника.

Несмотря на то, что в решение суда выданный займ обложили только НДФЛ, велика вероятность того, что налоговики будут стремиться переквалифицировать любой займ в оплату труда и требовать уплаты еще и страховых взносов. Ведь при наличии взаимозависимости довольно просто доказать наличие трудовых отношений.

Тотальной проверки нет, но осторожность должна быть

Если вы выплачиваете займы или дивиденды, оформив это через займ, помните – налоговики «видят» эту схему. Конечно, никакой тотальной проверки договоров займа налоговые инспекции не проводят и вряд ли будут.

Но, часто, более одного раза в год, практиковать эту схему опасно. При нынешней судебной системе, налоговики смогут, ссылаясь на Определение ВС РФ № 307-ЭС19-5113 от 9 апреля 2022 года, переквалифицировать займы в доходы учредителя, доначислить НДФЛ, выписать несколько существенных штрафов и даже попытаться взыскать страховые взносы.

электронное издание 100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами наших экспертов. Не совершайте чужих ошибок в своей работе! Свежий выпуск издания доступен подписчикам бератора бесплатно.

Получить издание

Заем без процентов: какие возможны налоги

А какие налоговые последствия имеет беспроцентный заем от учредителя? Для займа, взятого без процентов, вопрос налогообложения также оказывается связан с наличием взаимной зависимости между сторонами сделки и от того, резидентом или нерезидентом является учредитель. Ситуации здесь таковы:

- Зависимость отсутствует. В этом случае отсутствие облагаемого налогом дохода в виде процентов у заимодавца является вполне законным (п. 1 ст. 105.3 НК РФ). Соответственно, и у заемщика нет расходов.

- Зависимость имеет место. Для нее становится значимым отнесение учредителя к числу резидентов. Если учредитель им является, то контролируемой сделка по предоставлению беспроцентного займа не признается (подп. 7 п. 4 ст. 105.14 НК РФ). Если же учредитель оказывается нерезидентом, то отсутствие процентов при займе делает сделку не подлежащей контролю, поскольку в этом случае не возникает условий для него, предусмотренных ст. 269 НК РФ.

Таким образом, беспроцентный заем в любом случае не будет иметь налоговых последствий.

Об отражении займа в бухучете читайте в материале «Учет кредитов и займов в бухгалтерском учете».

Варианты завершения договора заимствования

Закончиться действие договора займа с учредителем может в обычном порядке: по завершении его срока или досрочно — возвратом бравшегося в долг с уплатой причитающихся процентов, если они предусматривались.

Как вернуть займ учредителю на карту читайте здесь.

Однако нередкой для займа, взятого у учредителя, становится ситуация прощения долга. Такую возможность дает ст. 415 ГК РФ. Правда, предусматривать ее договором (так же, как и выдачу займа на неограниченное время) нельзя. Оформлять прощение придется отдельным документом.

См. также «Порядок списания договора займа (нюансы)».

К каким налоговым последствиям — 2022 приведет заем от учредителя, завершающийся прощением? Сумма займа, безвозмездно переходящая в собственность заемщика, станет его доходом, который в качестве внереализационного попадет под налог на прибыль или УСН-налог. Однако здесь существуют исключения, позволяющие не считать такой доход налогооблагаемым. Относятся они к ситуации, когда доля учредителя составляет не менее 50% вклада в уставный капитал (п. 11 ст. 251 НК РФ). При этом неденежные средства не могут быть переданы заемщиком третьему лицу в течение года.

Как списать выданный заем?

Займ учредителю может быть списан в двух случаях:

- В случае его полного погашения.

- В случае оформления процедуры прощения долга.

Возврат денег

В соответствие с заключенным договором учредитель может вернуть беспроцентный займ как полностью, так и частично, в срок или досрочно, а также в отложенный срок по соглашению сторон.

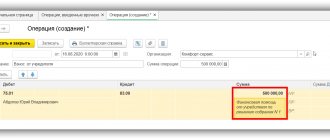

В зависимости от способа возврата суммы отражаются в бухгалтерском учете проводками:

- Дт 50 Кт 66, 67 – возврат наличными в кассу краткосрочного или долгосрочного займа.

- Дт 51 Кт 66, 67 – возврат краткосрочного или долгосрочного займа через кредитную организацию.

Прощение долга

Любое лицо может простить долг другому лицу как полностью, так и частично. С точки зрения закона – это обычная сделка. Прощение долга регулируется ст. 415 ГК РФ. Каких-то специальных требований для осуществления процедуры прощения займа учредителю закон не предъявляет.

По общему правилу долг может быть прощен, если этот факт не нарушает прав других лиц в отношении имущества заимодавца.

Согласно ГК РФ, долг считается прощенным с момента получения заемщиком извещения о списании долга. Должник может в разумный срок возразить против прощения долга.

Факт прощения со дня получения извещения отражен в п.2 ст. 415 ГК РФ, этот пункт был введен сравнительно недавно. До появления этой нормы стороны оформляли процедуру прощения другими способами.

- Оформление договора дарения.

- Заключение договора прощения долга. Часто участники заемных отношений считают недостаточным одностороннее уведомление, и заключают двусторонний договор. Это не запрещено законом, но будет избыточным действием. Кроме того, на основании этого договора в любом случае нужно будет направить должнику уведомление о прощении долга.

Независимо от способа списания долга учредителю у последнего возникает материальная выгода, с которой необходимо уплатить НДФЛ по ставке 13%.

Прощеный долг нельзя отнести на расходы, следовательно, уменьшить налогооблагаемую базу. Этот вид затрат не отражен в ст. 346.16 НК. Сумма прощеного долга относится на прибыль, то есть является прямым убытком предприятия.

Итоги

Заем от учредителя является операцией, не запрещенной действующим законодательством. Предоставление его должно сопровождаться оформлением договора, к ряду условий которого следует отнестись с особым вниманием. Проценты, предусмотренные договором, будут доходом заимодавца и расходом у заемщика. При беспроцентном займе налоговые последствия не наступают. Заем, прощенный заимодавцем, станет внереализационным доходом заемщика, если доля участия в его уставном капитале учредителя менее 50%.

Источники: гражданский кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.