Обязанности работодателя

Для оформления наемного работника предпринимателю нужно:

- Заключить трудовой договор, согласно которому выплачивать зарплату не меньше чем дважды в месяц. Размер оплаты труда должен соответствовать установленному МРОТ.

- Встать на учет в ФСС как работодатель – прийти с документами не позже чем через 30 дней после подписания первого трудового договора. В пенсионный фонд сведения о работодателе поступят автоматически.

- Перечислять налог с зарплаты сотрудника и делать взносы на такие виды страхования: пенсионное, медицинское, при временной нетрудоспособности, несчастных случаях на производстве.

После выплат в установленные сроки предприниматель должен сдавать соответствующие отчеты.

Структура налогов

При выплате зарплаты сотруднику возникает 2 вида налогов:

- Налог на доходы физических лиц (НДФЛ), который считается налогом физического лица, но удерживает и перечисляет налог в бюджет компания. Сотрудник получает на карту сумму на руки, а все налоги с зарплаты остаются для него скрыты.

- Страховые взносы, которые уплачивает компания с суммы ФОТ — это «налог» компании (по определению страховые взносы не считаются налогом — это просто страховые взносы). ФОТ = зарплата на руки + НДФЛ.

Страховые взносы делятся на 3 вида:

- Взносы в пенсионный фонд (ПФР) — это «пенсия» сотрудника.

- Взносы в фонд обязательного медицинского страхования (ФОМС) — это «бесплатная» медицина.

- Взносы в фонд социального страхования (ФСС) — это пособия по безработице; пособия при материнстве; дополнительные выплаты для физических лиц, которые работали на опасном производстве.

Ставки по страховым взносам отличаются в зависимости от размера ФОТ:

Ставки страховых взносов до и после 01.04.2020 (п.9 ст. 2 № 102-ФЗ от 01.04.2020).

Чтобы пользоваться пониженными ставками компания должна находиться в реестре малого и среднего предпринимательства (п.9 ст. 2 № 102-ФЗ от 01.04.2020). Для этого компания должна отвечать 2-м требованиям:

- Выручка не более 2 млрд. за год.

- Среднее количество сотрудников в месяц за календарный год не более 250 человек.

Также у компаний есть страховые взносы на травматизм в ФСС. Ставки по этим страховым взносам находятся в диапазоне 0,2-8,5%. Чем опаснее вид деятельности, тем выше ставка. Например, у компании, которая занимается разработкой ПО ставка травматизма будет составлять 0,2%. У компании, которая добывает уголь ставка составит 8,5%.

Объясним на примере логику расчета налогов с зарплаты.

Например, сотрудник IT-компании получает на руки 100 000 рублей:

- ФОТ = 100 000 / 0,87 = 114 943 рублей, где 14 943 рублей НДФЛ и 100 000 рублей на руки.

- Страховые взносы = 12 792 × 30,2%2) × 15,2% = 3 863 + 15 527 = 19 390 рублей

- Общие расходы компании = 114 943 + 19 390 = 134 333 рублей.

С каждых 100 рублей, которые сотрудник получит на руки, компания заплатит 34 рубля налогов.

Подоходный налог за работников

Налог с доходов физических лиц государство взимает с зарплаты каждого сотрудника. В итоге человек получает деньги за минусом этого платежа. Ставка налога составляет 13%. НДФЛ удерживают из последней части ежемесячной зарплаты.

Пример расчета НДФЛ

У ИП есть менеджер с зарплатой в 30000 руб. Согласно договору, аванс выплачивается 5 числа, а вторая часть заработной платы – 25 числа. По итогам месяца работнику была начислена премия в размере 6 000 рублей.

Работодатель должен перечислить менеджеру 5 числа первую часть зарплаты – 15000 рублей, а 25 числа остальную часть минус подоходный налог: (15000 + 6000) – 13% × (30000 + 6000) =16320 рублей.

НДФЛ 4680 рублей работодателю нужно будет перевести на счет налоговой в день выплаты заработной платы работнику или в следующий за ним.

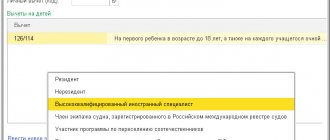

Как уменьшить налог НДФЛ?

На помощь придут вычеты, которые относятся только к некоторым категориям ваших работников:

Стандартные вычеты

- 3000 р. ежемесячно для военнослужащих, инвалидов ВОВ (хотя эта категория уже почти исчезла), лиц, получивших радиационное облучение.

- 500 р. ежемесячно для участников Великой Отечественной Войны, для лиц пожертвовавших костным мозгом для спасения чьей-то жизни, инвалидов одной из групп инвалидности, лиц, прошедших заключение в концлагере.

- Вычет в размере от тысячи четырёхсот рублей до трёх тысяч рублей ежемесячно на первого ребёнка и на каждого последующего.

- 1200 р. ежемесячно для родителей студентов очного отделения, для родителей детей до восемнадцати лет, имеющих инвалидность

На все стандартные вычеты действуют ограничения. В случае, если в течение календарного года доход сотрудника, на которого распространяется тот или иной вычет суммарно достигает 350 тысяч рублей, все вычеты на этого сотрудника приостанавливаются. (ст. 218 НК РФ)

Социальные вычеты

- Вычет, который равен сумме внесённых пожертвований в пользу благотворительной организации или на благотворительную цель.

- Вычет, который равен сумме пошедших на оплату образования любого сотрудника, либо же его детей. Причём неважно – собственных, или усыновлённых.

- Вычет, который равен сумме уплаченных денег за оказание медицинских услуг. Распространяется не на все медицинские услуги. Конкретный список можно найти на сайте правительства Российской Федерации.

- Вычет в размере дополнительного отчисления со стороны сотрудника на накопительную часть пенсии, либо на её страховую часть.

Все вышеперечисленные варианты налогового вычета также имеют определённый лимит — до установленного статьёй 219 налогового кодекса РФ максимального дохода физ.лица – 120 тысяч рублей в год для одного сотрудника (кроме пожертвований).

Инвестиционные вычеты

Речь о доходе, который получен вследствие реализации ценных бумаг. Либо это может быть вычет, равный доходу по процентам со средств, находящихся на индивидуальном инвестиционном счёте (Не более 400 тысяч рублей). Подробнее – в статье 10.2-1 39-ФЗ.

Инвестиционные вычеты ограничены по размерам, указанным в п.2 ст 219.1 НК РФ. Его можно определить по механизму расчёта, который описан в этой статье.

Имущественные вычеты

- Вычет, который равен сумме денежных затрат на постройку или приобретение дома, квартиры, либо участка земли для последующей застройки.

- Вычет, который равен сумме уплаченных в счёт погашения процентов по кредитам (целевым) или денежным займам.

- Вычет, который регламентируется статьёй 220 налогового кодекса и равен сумме средств, полученных после продажи собственной недвижимости.

Профессиональные вычеты

Здесь во внимание попадают договора гражданско-правового характера (ГПХ).

Вычет можно сделать в отношении наёмного по такому договору работника. Это физические лица, которые получают авторское вознаграждение за определённые действия – создание или исполнение произведения науки и искусства.

Также к этому варианту вычетов нужно относить произведённые для получения прибыли расходы. Они должны быть в обязательном порядке документально подтверждены, что прописано в статье 221 НК РФ.

ИП сам определяет, основываясь на нюансах социального положения, личных данных и обстоятельствах жизни каждого сотрудника, какой налог на него он будет выплачивать в ФНС. (п.6,7 ст. 226 НК РФ).

Важно: помните, что есть конкретные сроки, регламентирующие обязательную уплату налога с наёмного работника. Это необходимо сделать не позднее следующего за днём выплаты заработной платы дня.

Страховые взносы за работников

Эти платежи оплачивает предприниматель за свой счет, удерживать их из зарплаты работника запрещено.

В 2021 году ИП и компании должны были перечислять в ФНС за сотрудника:

- на пенсионное страхование – ставка 22%;

- на медицинское страхование – ставка 5,1%;

- на социальное страхование – ставка 2,9%.

В Фонд социального страхования необходимо переводить оплату на страхование от несчастных случаев – ставка 0,2-8,5%. Размер зависит от класса опасности труда, определяется по главному коду ОКВЭД предпринимателя. Срок отправки страховых взносов – до 15 числа каждого месяца, следующего за месяцем начисления.

В сумме минимальный размер всех страховых взносов составлял 30,2% от величины зарплаты работника.

Согласно Статье 6 Федерального закона от 01.04.2020 № 102-ФЗ, представители малого и среднего бизнеса перечисляют взносы на сотрудников, чья заработная плата выше МРОТ (на 2022 год 12 792 рубля), по следующим ставкам:

- на пенсионное страхование – ставка 10%;

- на медицинское страхование – ставка 5%;

- на социальное страхование – ставка 0%.

В 2022 году субъекты малого бизнеса должны будут ежемесячно делить зарплату сотрудников на две части – МРОТ и сумму его превышения. После этого к каждой сумме применять свой расчет тарифа: к первой — общий, а ко второй — пониженный.

КБК для уплаты взносов

| Страховые взносы на пенсионное страхование в ИФНС за работников в 2019-2020 годах | 182 1 0210 160 |

| Страховые взносы в ИФНС на медицинское страхование за работников | 182 1 0213 160 |

| Страховые взносы в ИФНС на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за работников | 182 1 0210 160 |

| Страховые взносы в ФСС от несчастных случаев на производстве и профессиональных заболеваний за работников | 393 1 0200 160 |

Льготы для ИП в сфере ИТ

Предприниматели, которые ведут свою деятельность в отрасли современных технологий, получили с 2022 года сниженные ставки по тарифам (закон № 265-ФЗ):

- пенсионное страхование – 6%;

- медицинское страхование – 0,1%;

- социальное страхование – 1,5%;

Для того чтобы получить право применения льготных ставок, работодатель должен:

- вести основную деятельность в отрасли информационных технологий – разрабатывать и сопровождать свои компьютерные продукты;

- изготавливать электронику и нужные для нее компоненты.

Подробные условия для применения сниженных тарифов мы описывали в статье.

Внимание! Для того, чтобы воспользоваться пониженной ставкой, необходимо подходить под критерии малого и среднего предприятия

Амелина Татьяна Владимировна, генеральный директор компании

Критерии МСП

Предельное значение среднесписочной численности работников за предыдущий календарный год (п. 2 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ)

- 15 человек – для микропредприятий;

- 16–100 человек – для малых предприятий;

- 101–250 человек – для средних предприятий

Доходы за год по правилам налогового учета не должны превышать (п. 3 ч. 1.1 ст. 4 Закона от 24.07.2007 № 209-ФЗ, постановление Правительства от 04.04.2016 № 265):

- 120 млн руб. – для микропредприятий;

- 800 млн руб. – для малых предприятий;

- 2 млрд руб. – для средних предприятий

Пример расчета страховых взносов по пониженной ставке

Если взять все данные из предыдущего примера (оклад + премия работника = 36000 рублей) и учитывать, что согласно ОКВЭД класс профессионального риска менеджера соответствует значению тарифа 0,2%, то:

- пенсионное страхование = 36000 × 10% = 3600 рублей.

- медицинское страхование = 36000 × 5% = 1800 рублей

- социальное страхование = 0 рублей.

- страхование от несчастных случаев = 36000 × 0,2% = 72 рубля.

Суммарно индивидуальный предприниматель должен будет оплатить в ИФНС 5400 рублей, а в ФСС – 72 рубля.

Сколько налогов платит работодатель за работника в 2022 году?

Любая организация или предприниматель обязаны платить налоги не только на себя, но и за своих сотрудников. При этом законодательством установлен порядок выплат, нарушать который нельзя.

За каждого сотрудника компания платит два вида налогов: налог на доходы физического лица и страховые взносы.

НДФЛ

Не смотря на то, что НДФЛ — это личный налог работника, обязанность удерживать налог на доходы физического лица лежит на работодателе. Поскольку работодатель считается налоговым агентом, а значит, посредником, который исчисляет, удерживает и перечисляет налог с доходов своих сотрудников в государственный бюджет.

НДФЛ вычитается из вознаграждения сотрудников, но не увеличивает налоговую нагрузку на работодателя.

Для резидентов РФ налоговая ставка составляет 13%. С 1 января 2021 года ставка НДФЛ стала прогрессивной, и сумма выплаты теперь зависит от размера дохода сотрудника. Если размер зарплаты за год превышает 5 млн рублей, то на нее распространяется НДФЛ 15%. При этом повышенная ставка применяется не на весь доход, а только на ту часть, которая выходит за рамки 5 млн рублей.

Для нерезидентов РФ по-прежнему действует НДФЛ в размере 30%.

Например, зарплата по трудовому договору сотрудника Ивана из компании А. составляет 30 000 рублей в месяц, за год доход сотрудника составит 360 000 рублей.

Рассчитываем НДФЛ: 30 000 х 13% = 3 900 рублей

«На руки» сотрудник Иван получает 26 100 рублей. (30 000 – 3 900).

Страховые взносы

Работодатели ежемесячно начисляют на своих сотрудников взносы во внебюджетные фонды. Эти выплаты дают право застрахованном лицу (т.е. сотруднику) получать пенсии, бесплатное медобслуживание, пособия по временной нетрудоспособности, пособия в связи с профзаболеванием или увечьем, а также декретные.

Работодатели уплачивают взносы из собственных средств, но не за счет средств работников, как в случае с НДФЛ.

Страховые взносы начисляются и перечисляются по тарифам, которые закреплены ст. 425 НК РФ:

— пенсионное страхование в Пенсионный фонд России (ПФР) — 22%. Такой тариф используется, если сумма выплат на каждого сотрудника нарастающим итогом с начала года не превышает 1 465 000 рублей. Если сумма страховых взносов по пенсионному страхованию свыше установленной предельной величины, то ставка — 10%.

— социальное страхование на случай временной нетрудоспособности и в связи с материнством в Фонд социального страхования (ФСС) — 2,9%. Предельная величина для расчета соцвзносов 966 000 рублей. Выплаты свыше установленного лимита облагаются по тарифу 0%.

— медицинское страхование в Федеральный фонд обязательного медицинского страхования (ФФОМС) — 5,1%

— страховые взносы на страхование от несчастных случаев и профзаболеваний в ФСС — от 0,2 до 8,5%. Ставка зависит от класса профессионального риска и определяется по кодам ОКВЭД по основному виду деятельности, которым занимается работодатель. Подразделения ФСС ежегодно устанавливают размер взносов для каждого страхователя.

Таким образом, возвращаясь к нашему примеру с сотрудником Иваном, компания А. каждый месяц при неизменных условиях будет платить следующие страховые взносы:

— на ОПС: 30 000 х 22% = 6 600 рублей

— но ОСС: 30 000 х 2,9% = 870 рублей

— на ОМС: 30 000 х 5,1% = 1 530 рублей

— на «травматизм»: 30 000 х 0,2% = 60 рублей

Получается, компания А. платит страховые взносы за сотрудника Ивана в сумме 9 060 рублей в месяц и 108 720 рублей в год.

Итого: налоговые расходы на одного сотрудника составят 3 900 + 9 060 = 12 960 рублей в месяц (НДФЛ + страховые взносы) или 155 520 рублей в год.

Такой порядок выплат обязан соблюдать каждый работодатель в отношении своих сотрудников, если с ними заключен трудовой договор.

В случае, если у работодателя заключен с физлицом договор гражданско-правового характера (ГПХ) на выполнение работ или оказание услуг, то порядок налоговых выплат меняется.

Работодатель обязан удерживать НДФЛ в общем порядке, поскольку также выступает налоговым агентом. Законодательство освобождает работодателя от расчета и уплаты налога только в тех случаях, когда договор заключен с ИП, самозанятым, нотариусом или адвокатом. Такие исполнители платят НДФЛ самостоятельно.

По страховым взносам от работодателя по ГПХ не требуется начислять взносы на социальное страхование и страхование от несчастных случаев и профзаболеваний. Но обязан начислять взносы на обязательное пенсионное и медицинское страхование.

При выплате налогов и страховых взносов с выплат работникам, важно помнить, что работодатель также обязан соблюдать сроки уплаты, установленные законодательством и прописанные в Налоговом кодексе РФ. При нарушении порядка и срока выплаты работодатель облагается штрафом и санкциями.

Заказать обратный звонок

Отчеты за своих работников

Кроме своевременной оплаты всех взносов, предприниматель обязан сдавать отчеты об этом:

| Отчет | Даты сдачи |

| 6-НДФЛ в ИФНС | ежеквартально до 30 апреля, 2 августа, 1 ноября и общий годовой отчет до 1 марта |

| 2-НДФЛ в ИФНС (в качестве приложения к 6-НДФЛ) | ежегодно до 2 марта |

| 4-ФСС в ФСС в бумажном виде | до 20 числа апреля, июля, октября и января |

| 4-ФСС в ФСС в электронном варианте | до 25 числа апреля, июля, октября и января |

| по страховым взносам и среднесписочной численности сотрудников в ИФНС | до 30 числа в апреле, июле, октябре и январе |

| данные о среднесписочной численности сотрудников (в составе расчета по страховым взносам) | ежегодно до 20 января |

Предприниматель обязан сдавать все перечисленные отчеты, даже если у него будет 1 наемный работник.

Сотрудники на других условиях

В некоторых случаях для ИП удобнее и дешевле пользоваться работой специалистов без найма в штат. Подробнее о таких ситуациях:

Физическое лицо по гражданско-правовому договору. Работодателю придется рассчитывать и выплачивать в бюджет почти столько же, как и за обычного сотрудника. Необходимо перечислить НДФЛ, медицинское и пенсионное страхование.

Индивидуальный предприниматель или самозанятый. Этот специалист обязан сам выплачивать налоги за себя, нужно будет только оплатить вознаграждение за работу согласно договору.

Второй вариант явно выгоднее для ИП-работодателя. Но он грозит большими штрафами и доначислением от контролирующих органов неоплаченных сумм налогов.

Максимальные размеры начислений за сотрудников ИП

Ставки по социальным и пенсионным взносам могут меняться для работодателей, которые хорошо оплачивают труд своих подчиненных. Существуют максимальные суммы доходов работников, при которых изменяются тарифы:

- пенсионные взносы до конца года составят всего 10%, если работник получает от 1 465 000 рублей за год;

- взносы на социальное страхование не начисляются, если годовая сумма дохода работника больше 966 000 рублей..

Каждый год размеры этих ставок пересматриваются.

Как ИП экономить на взносах?

За счет суммы страховых взносов уменьшить налоги при определенных системах налогообложения:

- Общая система налогообложения или «упрощенка» доходы минус расходы. Здесь все расходы на страховые взносы учитываются в качестве расходов. Поэтому сумма налога на доход уменьшается.

- Единый налог на вмененный доход или «упрощенка» доходы. Сумма взносов отнимается из суммы налогов, но есть ограничение на размер снижения – до 50% налога.

Альтернативой является вынос некоторых задач компании на аутсорсинг.

Аутсорсинг бухгалтерии — это колоссальная экономия ср-в на штате бухгалтеров. Если вы хотите оптимизировать свои расходы, наша компания возьмет все заботы о вашем учете и отчетности в ФНС на себя. Подробнее о наших услугах по ссылке