Вручную

Есть два способа. Первый – распечатать бланк и вписывать данные в клеточки от руки. Второй – заполнить на компьютере в формате PDF или Excel, а потом распечатать.

В любом случае придерживайтесь правил:

- Пишите синей или черной ручкой.

- Распечатывайте документ на одной стороне листа.

- Не скрепляйте листы, чтобы не повредить штрих код.

- Когда пишете вручную, заполняйте поля слева направо. Если останутся пустые клеточки, нужно проставить прочерки. Например, графа «код ОКТМО» имеет 11 клеточек. Восьмизначный код вписываем, например вот так: «45380000—»

- Если заполняете на компьютере, выравнивайте по правому краю. Прочерки ставить не нужно. Используйте шрифт Courier New размером 16-18.

- Нельзя исправлять, зачеркивать или замазывать.

- Каждую страницу нужно подписать. Для этого внизу есть поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю».

- Если декларацию подает ваш представитель, вложите в пакет документов нотариально заверенную копию доверенности.

- Сумма НДФЛ указывается в полных рублях. Копейки округляются (до 50 – в меньшую сторону, равно или больше 50 – в большую).

- Доходы в иностранной валюте пересчитывайте в рубли по курсу ЦБ на дату их получения.

- В специальном поле нужно проставить нумерацию страниц. Ячейка содержит 3 клеточки. Например, 003 или 011.

Программа «Декларация»

Можно заполнить 3НДФЛ с помощью программы «Декларация», разработанной налоговой службой. Программа подскажет, какие поля нужно заполнить. Если хотите заполнять декларацию таким образом, скачайте и установите программу «Декларация» на своем компьютере.

В программе вы увидите 7 вкладок, но не все из них активны. По мере заполнения они разблокируются. Для начала нужно выбрать вариант заполнения «3НДФЛ». Далее по порядку передвигайтесь по вкладкам: «Задание условий», «Сведения о декларанте», «Доходы, полученные в РФ», «Вычеты – имущественные вычеты», «Зачет/возврат налога».

После внесения всех данных нажмите на кнопку «Проверить». Программа покажет какие данные вы забыли внести. Исправьте ошибки и сохраните документ в формате xml если собираетесь подать декларацию в электронном виде или распечатайте в двух экземплярах если будете подавать декларацию в ИФНС в бумажном виде.

Скачать программу можно на официальном сайте налоговой инспекции nalog.gov.ru

Что такое 3-НДФЛ

Это основная декларация по налогу на доходы физических лиц. Ее заполняют и сдают все физические лица, которые работают официально и платят налог — от 9% до 35% от любого дохода. Декларация подтверждает легальность полученного дохода и уплату налогов с него.

Порядок предоставления налоговой декларации 3-НДФЛ определяют статьи 227.1, 228, 229 Налогового кодекса.

Согласно закону, подавать налоговую декларацию в обязательном порядке должны:

- Индивидуальные предприниматели на основной системе налогообложения, нотариусы и адвокаты

- Лица, которые получили доход за границей

- Лица, получившие доход от продажи автомобиля или недвижимости, сдачи жилья в аренду или выигрыша в лотерею — эти и некоторые другие виды дохода также облагаются налогом

Эти люди обязаны сдавать декларацию до 30 апреля года, следующего за годом получения дохода. Она передается в отделение налоговой инспекции по месту регистрации гражданина лично или по почте ценным письмом с описью вложения. Также ее можно подать в электронном виде через интернет. В остальных ситуациях обычному человеку сдавать ее не нужно. Однако, он может получить с ее помощью налоговые вычеты. Подробнее о них вы узнаете далее.

Особенности заполнения 3-НДФЛ для имущественного вычета

Для имущественного вычета потребуется заполнить Титульный лист, Раздел 1, Приложение к Разделу 1, Раздел 2, а также Приложения 1 и 7. Остальные разделы и приложения заполняются при необходимости.

Если ваш годовой доход меньше 2 млн р. в год, вычет будет переноситься на следующий налоговый период. В этом случае вам придется заполнять декларацию на второй и третий год до получения полной суммы. Если стоимость недвижимости меньше 2 млн. руб., право получить остаток вычета сохраняется на будущие покупки.

Что такое инвестиционный вычет

Вычет по НДФЛ предполагает возможность уменьшить налог. Глава 23 НК РФ предусматривает 5 разновидностей вычетов по налогу на доходы физических лиц. Возможность их применения зависит от различных факторов.

Например, стандартный социальный вычет могут получить все, а имущественный — те граждане, которые покупают или продают имущество.

Инвестиционный вычет применяется при получении дохода по операциям с ценными бумагами либо от доходов на индивидуальном инвестиционном счете (далее — ИИС) и по операциям на нем.

Инвествычет можно разделить на три категории:

Далее расскажем, что необходимо знать при применении того или иного вида инвествычета.

Вычет для продавцов долгосрочных ценных бумаг, обращающихся на ОРЦБ, в размере положительного финансового результата

Эта категория вычета предполагает, что:

- Учитывается доход от продажи следующих видов ценных бумаг:

- ценные бумаги, допущенные к торгам российского организатора торговли на рынке ценных бумаг, в том числе на фондовой бирже;

- инвестиционные паи открытых паевых инвестиционных фондов, управление которыми осуществляют российские управляющие компании.

- Существует предельный размер вычета в налоговом периоде в размере суммы не более 3 000 000 руб., умноженной на количество лет владения.

- Документы находились в собственности не менее трех лет.

- Ценные бумаги не размещались на ИИС.

- Вычет можно получить как посредством представления налоговой декларации, так и при исчислении и удержании налога налоговым агентом.

Вычет на сумму денежных средств, внесенных на индивидуальный инвестиционный счет

Особенности вычета:

- Размер вычета равен сумме внесенных в налоговом периоде денежных средств на ИИС, но не более 400 000 руб.

- Вычет предоставляется только при представлении налоговой декларации, заполненной на основании подтверждающих документов о внесении денежных средств на ИИС.

- Индивидуальный инвестиционный счет должен быть единственным.

Вычет на сумму положительного финансового результата, полученного по операциям, учитываемым на ИИС

Этот вид вычета обладает следующей спецификой:

- Предоставляется по окончании договора на ведение ИИС, если период владения счетом составил не менее трех лет.

- Применение вычета возможно, только если за весь период ведения счета не был использован вычет на сумму денежных средств, внесенных на ИИС.

- Вычет можно получить как посредством представления налоговой декларации, так и при исчислении и удержании налога налоговым агентом.

Налоговый агент вправе применить такой вычет относительно налогоплательщика, только если физическое лицо представит справку из налогового органа о том, что в указанный срок ИИС был открыт в единственном числе, а также о том, что вычет на сумму внесенных на инвестиционный счет денежных средств не использован.

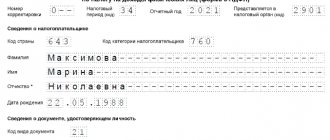

Оформление титульного листа

Для заполнения титульного листа потребуется паспорт или иной документ, удостоверяющий личность.

На титульном листе нужно заполнить:

- Номер корректировки. Если заполняете первый раз, ставьте ноль. Если налоговая вернула документ на доработку, укажите какой по счету это возврат.

- Налоговый период. Пишем «34». Это значит, что период равен календарному году.

- Отчетный год – 2022.

- Код налогового органа. Того, куда отправляете документы. Это 4 цифры, которые можно узнать на сайте ФНС, сервис «Адрес и платежные реквизиты Вашей инспекции»: .

- Код страны. Для России – 643.

- Код категории налогоплательщика. 760 – для физического лица, желающего получить налоговый вычет.

- Ф.И.О., дату рождения пишите так, как указано в паспорте.

- Код документа. Для паспорта РФ – 21.

- Серия и номер паспорта. Переписать данные из паспорта. Если указан ИНН, то данные паспорта можно не указывать.

- Код статуса налогоплательщика. 1 – налогоплательщик, если подаете декларацию лично, 2 – ваш представитель по нотариальной доверенности.

- Номер телефона.

- Количество листов декларации и количество листов пакета документов.

- В поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» нужно поставить свою подпись и дату. Если подает законный представитель, указать его ФИО.

Как заполнить 3-НДФЛ

Заполнить декларацию можно несколькими способами:

- Самостоятельно по установленной ФНС форме. Вы должны будете сами собрать всю необходимую информацию. Также нужно быть внимательным: при самостоятельном заполнении вы рискуете допустить ошибки. Тогда ее не примут

- С помощью программы, которую можно скачать на сайте ФНС. Программа автоматически проверяет ваши данные и на их основе генерирует файл с декларацией. Его можно будет распечатать или направить в ФНС в электронном виде

- С помощью онлайн-сервисов Личном кабинете налогоплательщика — порядок заполнения такой же, как и через программу. Готовую декларацию можно сразу же направить в ФНС в электронном виде

- В специализированной фирме. Существуют различные сервисы, в том числе онлайн, которые помогают заполнить декларацию. Например, такая услуга есть у Сбербанка. Вам помогут не только подготовить 3-НДФЛ, но и оформить налоговые вычеты. Однако, услуги таких сервисов, чаще всего, платные

Мы советуем вам первый способ. Тогда вы будете точно знать, какие сведения вы вводите, и сэкономите на дополнительных услугах. Кроме того, вы получите актуальную форму — программа для автоматического заполнения обновляется медленно.

Советуем вам заполнить несколько пробных деклараций. Так вы «набьете руку» и избежите будущих ошибок.

Приложение к Разделу 1. Заявление о зачете (возврате) налога

Заполняете Заявление о возврате:

- Строка 095. Укажите номер заявления 1. Если у Вас несколько работодателей, то заполняете несколько заявлений (Приложений к Разделу 1).

- Строка 100. Указывается сумма налога, подлежащая возврату из Раздела 1

- Строка 110. Указываете КБК 18210102010011000110

- Строка 120. Код ОКТМО из Раздела 1

- Строка 130. Налоговый период ГД.00.2021

- Строка 140. Название банка, где у вас открыт расчетный счет

- Строка 150. БИК банка

- Строка 160. Укажите код счета 02

- Строка 170. Укажите 20-ти значный номер расчетного счета

- Строка 180. Укажите свои ФИО

Второй раздел

Здесь вы подсчитываете сумму налога, которая вернется на ваш счет.

Заполняйте по порядку:

- Строка 001. Укажите код вида дохода – 10. (Если вы вносите доход по трудовому договору (официальное трудоустройство), ставьте код 10). Другие коды доходов можно посмотреть

- Строка 010 – годовой доход. Нужно посчитать по формуле: строка 070 приложения 1 + строка 070 приложения 2 + строка 050 приложения 3 + строка 220 приложения 5.

- Строка 020 – общая сумма доходов, которые не облагаются налогом. Если такие есть, перенесите из строки 120 приложения 4.

- Строка 030. Строка 010 – 020.

- Строка 040 – сумма вычета. Сложите строки приложения 7: 120, 130, 150 и 160.

- Строка 050. Это убытки по операциям с ценными бумагами (приложение 8 строка 040 + 050). Если таких операций не было, ставим 0.

- Строка 060. Налоговая база. Вычисляется так: строки 030 + 051 – 040 – 050. Если отрицательное значение или ноль, ставим 0.

- Строка 070. Считаем 060*13.

- Строка 080. Переносим строку 080 приложения 1.

- До 150 строки укажите налоги, уплаченные в разных случаях. Если таковых не было, везде проставляем 0.

- Строка 160. Сумма, которую вам вернут. Считаем по формуле: строки 080 + 090 + 100 + 110 + 120 + 130 – 070.

Примеры заполненных деклараций

Далее мы приводим примеры заполненных деклараций 3-НДФЛ для оформления наиболее популярных налоговых вычетов.

На обучение

Налоговый вычет на обучение поможет вернуть часть расходов образование — своего, ребенка, брата или сестры. Он относится к социальным и распространяется почти на любые образовательные услуги — от обучения в ВУЗе до курсов повышения квалификации. Для его получения нужны документы подтверждающие факт прохождения учебной программы и оплаты образовательных src=»https://VseZaimyOnline.ru/images/reviews/ndfl2021-aktual1.png» class=»aligncenter» width=»825″ height=»1073″[/img]

На лечение

Налоговый вычет на лечение также относится к социальным. Он поможет вам вернуть часть расходов на медицинские услуги и лекарства. Для его оформления вам понадобятся документы об оказании услуг, рецепты со штампом и подтверждающие оплату документы.

Благотворительный

Налоговый вычет на благотворительность возвращает часть денег, которые вы потратили на благотворительные взносы в организации и фонды. Как и два предыдущих, он относится к социальным. Важное условие — эти взносы не должны носить некоммерческий характер. Для получения необходимы документы, подтверждающие оказание благотворительности.

На страхование

Налоговый вычет на страхование поможет вернуть расходы на взносы по программам добровольного страхования жизни. Для этого страховой договор должен быть оформлен на срок от пяти лет. Кроме самого договора, для оформления понадобятся

Пенсионный

Налоговый вычет на пенсионные взносы возвращает расходы на накопительную часть пенсии Он действует на взносы по договорам негосударственного пенсионного обеспечения и добровольного пенсионного страхования. Для оформления нужны договор с НПФ или страховой компанией, и документы об уплате взносов.

На покупку жилья

Имущественный налоговый вычет поможет вернуть часть затрат на покупку или строительство жилья — квартиры, дома, комнаты, земельного участка, дачи и других. Его можно оформить в том числе и при покупке недвижимости в ипотеку. Для оформления понадобятся документы о собственности и оплате расходов, а для ипотеки — договор кредитования.

Инвестиционный

Инвестиционный налоговый вычет действует на операции с ценными бумагами и индивидуальными инвестиционными счетами. Важное ограничение: для инвестиционного счета можно оформить только один тип вычета — на внесенные деньги или на операции с деньгами. Для получения нужны документы, подтверждающие наличие ценных бумаг или ИИС у заемщика, и проведение операций с ними.

Приложение 1

В приложении нужно указать доходы, которые вы получили за отчетный период от российских работодателей. Если были поступления от иностранных компаний, нужно заполнить приложение 2. Если источников дохода несколько (например, вы меняли работу), для каждого заполняйте отдельное приложение. Чтобы оформить приложение, вам потребуется справка о доходах с места работы по форме 2-НДФЛ. ИНН, КПП, ОКТМО работодателя указаны в этой справке.

Что нужно заполнить:

- Строка 010. – код вида дохода. Если вы вносите доход по трудовому договору (официальное трудоустройство), ставьте код 10.

- Строка 020. Ставка налога. Для физических лиц 13%, если иное не предусмотрено налоговым кодексом.

- Строка 030. ИНН организации, которая платит вам зарплату.

- Строка 040. КПП работодателя.

- Строка 050. Код по ОКТМО работодателя из справки 2-НДФЛ.

- Строка 060. Название организации.

- Строка 070. Сумма дохода за год.

- Строка 080. Сумма удержанного налога за год.

Приложение 7

Это расчет имущественного вычета. Если вы купили несколько жилых объектов, то для каждого объекта недвижимости нужно заполнить отдельное приложение. Тогда строки 100 – 180 заполняются только на последнем листе.

Заполняем строки:

- Строка 010. Код объекта недвижимости. 01 – дом, 02 – квартира, 03 – комната. Полный список здесь:

- Строка 020. Код признака налогоплательщика. Собственники указывают код 01.

- Строка 030. Заполняется, если в строке 010 указан код 1 или 7 (дом или дом с участком). Ставим 1 для строительства нового дома и 2 для покупки готового.

- Строка 031 и 032. В строке 031 указываете, какой из перечисленных на бланке кодов номера вам известен. В строке 032 пишите сам номер.

- Строка 033. Не заполняйте эту строку, если записали номер объекта в строке 032. Если номера нет, запишите место нахождения объекта.

- Строка 040. Дата оформления акта приема/передачи квартиры, если новое строительство.

- Строка 050. Дата регистрации права собственности на дом или квартиру, если купили по договору купли-продажи.

- Строка 060. Если вы оформляете вычет на земельный участок, укажите дату регистрации права собственности на этот участок.

- Строка 070. Если собственность долевая, укажите долю в праве собственности. Если вы один собственник, укажите дробь 1/1.

- Строка 080. Сумма, которую вы заплатили за недвижимость по договору, но не более максимального вычета, на который вы имеете право. Это значение равно 2 млн р. Например, если квартира стоит 2.5 млн р., указываете максимально допустимые 2 млн р. Если квартира стоит 1.2 млн р., пишите сумму по договору – 1.2 млн р.

- Строка 090. Если недвижимость покупалась в ипотеку, указывайте здесь сумму уплаченных процентов, но не более максимально допустимого вычета по процентам (3 млн р.).

- Строка 100. Сумма ранее использованного налогового вычета.

- Строка 110. Сумма раннее использованного налогового вычета по процентам.

- Строка 120. Сумма вычета, который вам предоставил работодатель на основании извещения ФНС. Заполняется, если вы обращались в налоговую, чтобы получить выплату через работодателя.

- Строка 130. Сумма вычета по процентам, если обращались за выплатой через работодателя.

- Строка 140. Расчет налоговой базы за вычетом уже предоставленных вычетов. Считаем по формуле: значение строки 110 – строка 150 приложения 3 – 060 приложения 3 – 120 приложения 4 – 070, 181, 200 и 210 приложения 5 – 160 приложения 6 – 120 и 130 приложения 7 – 040, 052, 060, 070 приложения 8.

- Строка 150. Сумма имущественного вычета, которая будет использована в текущем году. Не должна превышать значение строки 140.

- Строка 160. Сумма вычета по процентам, которая будет использована в текущем году. Не должна превышать разницу строк 140 и 150.

- Строка 170. Сумма вычета, которая перейдет на следующий год. Считаем по формуле: строка 080 – строки 100, 120 и 150.

- Строка 180. Сумма вычета по процентам, который перейдет на следующий год.

Заполняйте декларацию спокойно и внимательно, не допуская ошибок.