Для чего нужна справка о доходах

Функция, которую выполняет справка о доходах физического лица, — информирование уполномоченных органов и организаций (например банков) о размере заработка граждан и суммах удержанного с него налога. Составление этого документа является одной из основных задач любого бухгалтера, который занимается вопросами заработной платы.

До 2022 года этот документ назывался 2-НДФЛ, и, кроме выдачи на руки работникам, налоговые агенты ежегодно оформляли его и сдавали в ИФНС на всех сотрудников организации. Теперь ситуация изменилась. Отдельной 2-НДФЛ больше не существует. Для отчетности ее включили в состав расчета 6-НДФЛ. Приказом ФНС № ЕД-7-11/[email protected] от 15.10.2020 утверждена новая форма справки 2-НДФЛ в 2022 году для выдачи на руки налогоплательщикам. Она носит название «Справка о доходах и суммах налога физического лица». Но функционал документа, его назначение и требования к его выдаче не изменились.

ВАЖНО!

Смотрим в Приказе ФНС № ЕД-7-11/[email protected] от 28.09.2021, какие изменения в 2-НДФЛ в 2022 году, — с 01.01.2022 действует обновленная форма расчета 6-НДФЛ и справок о доходах и налогах физлиц. Расчет за 4 квартал 2022 года вместе со справочными приложениями необходимо сдавать по новой форме.

Эксперты КонсультантПлюс разобрали последние изменения в форме 2-НДФЛ и составили новые образцы. Используйте эти инструкции бесплатно.

Какие документы способны подтвердить доходы ИП?

Как правило, кредитные организации предлагают своим клиентам подтвердить уровень получаемых доходов с помощью одного из двух документов – справки по форме 2-НДФЛ или справки по форме банка.

Если ИП не имеет работы по совместительству, оформить первую разновидность справки он не может, потому как налоговым агентом является лишь по отношению к собственным сотрудникам.

Граждане, работающие на УСН, вправе обратиться в финансовую организацию или государственную инстанцию и уточнить, возможно ли вместо 2-НДФЛ предоставить справку в свободной форме либо по форме банка. Как правило, учреждения идут навстречу предпринимателям.

Кроме этого, ИП на УСН вправе использовать иные документы для подтверждения своей платёжеспособности, а именно:

- КУДиР;

- копии переданных в ФНС деклараций по форме 3-НДФЛ;

- первичную документацию (к примеру, договоры, банковские выписки со счёта);

- кассовую книгу.

Формально законодательство не содержит указаний о форме документа, способного удостоверить платёжеспособность частного предпринимателя.

При этом далеко не каждая организация или инстанция согласится на замену общепринятой 2-НДФЛ, поэтому рекомендуется заранее обсудить с представителями данных учреждений возможность оформления иного документа, подтверждающего уровень платёжеспособности ИП. В противном случае замена не будет принята.

Как получить справку о доходах в 2022 году

По нормам Трудового кодекса РФ, работодатели обязаны выдать работнику документ о доходах:

- при увольнении вместе с трудовой книжкой и остальными документами;

- в любой момент по запросу — на изготовление документа дается 3 дня после получения заявления (ст. 62 ТК РФ).

Никаких других оснований для изготовления 2-НДФЛ для сотрудника в 2022 году у работодателей нет. Никакие органы и службы не вправе ее запрашивать, минуя налогоплательщика.

ВАЖНО!

Обратите внимание, что срок сдачи 2-НДФЛ истек 01.03.2021 и больше направлять этот документ в ИФНС не требуется. Он теперь включен в состав расчета 6-НДФЛ в виде приложения № 1.

Бланк расчета и приложения к нему утверждены Приказом ФНС России № ЕД-7-11/[email protected] от 15.10.2020. Отдельная отчетность 2-НДФЛ в 2022 году для налоговых агентов не предусмотрена.

Как заполняется этот отчет, подробно рассказано в статье «Как заполнить форму 6-НДФЛ за 4 квартал 2022 года. Полное руководство».

ВАЖНО!

При запросе работником, в том числе уже уволенным, сведений о заработной плате и удержанном налоге за прошлые периоды организация выдает документ по форме, которая действовала в тот период. Учитывайте и действовавший на тот момент порядок заполнения, который обычно утвержден тем же приказом ФНС, что и бланк.

Сроки сдачи отчета

Заполнить и предоставить 2-НДФЛ в налоговую инспекцию следует не позднее 1 марта года, следующего за отчетным. Поскольку это последняя дата, когда налоговые агенты передают сведения о доходах физического лица, исчисленном, удержанном и перечисленном налогах в бюджет (п. 2 ст. 230 НК РФ). В этом случае в поле «Признак» указывают цифру 1. В 2022 году 1 марта приходится на понедельник, потому никаких переносов не предусмотрено.

Если налоговый агент не смог удержать налог при выплате дохода и в течение всего налогового периода, то он обязан предоставить в налоговую отчет, указав в поле «Признак» цифру 2. Сделать это необходимо до 1 марта следующего года (п. 5 ст. 226 НК РФ). Обратите внимание, что порядок предоставления в налоговые органы таких сведений представлен в приложении № 4 к приказу ФНС России от 02.10.2018 № ММВ-7-11/.

За несвоевременную сдачу отчета предусмотрена ответственность в размере 200 руб. за каждую справку (п. 1 ст. 126 НК РФ), то есть за форму, составленную на отдельного сотрудника. Одновременно введена ответственность за предоставление справок с недостоверными сведениями. За каждый некорректный отчет придется заплатить штраф в размере 500 руб. (ст. 126.1 НК РФ) и избежать его удастся только в том случае, если налоговый агент выявит и исправит ошибку до обнаружения ее налоговым органом.

Образец заявления для получения сведений о доходах

По нормам ТК РФ, письменное заявление работника о запросе сведений о доходах не является обязательным. Но рекомендуется его затребовать — это выгодно как работнику, так и работодателю. С даты его получения начинается трехдневный срок для изготовления справки. Если возникнут разногласия по этому поводу, проще окажется доказать правоту.

Написать заявление о выдаче 2-НДФЛ при увольнении в 2022 году разрешается в произвольной форме, главное, чтобы были подпись заявителя и дата составления. Вот так выглядит примерный образец:

| Генеральному директору ООО «PPT.ru» Петрову П.П. от экспедитора Савельева С.С. Заявление Прошу выдать мне справку о доходах и суммах НДФЛ за январь-март 2022 г. 28.04.2022 Савельев |

Коды доходов и вычетов

ФНС Приказом № ММВ-7-11/820 от 24.10.2017 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении документа о доходах (бывшей 2-НДФЛ). Они необходимы для обозначения операций в документе.

Отдельные коды ФНС присвоила доходам граждан от операций с финансовыми инструментами: появился код инвестиционного вычета «619». Он соответствует сумме положительного финансового результата, полученного налогоплательщиком по операциям на индивидуальном инвестиционном счете. Код дохода «дивиденды» не изменился, их по-прежнему обозначают 1010.

| Вид дохода | Код |

| Заработная плата | 2000 |

| Пособие по временной нетрудоспособности (по больничному) | 2300 |

| Выплаты отпускных при оформлении ежегодного оплачиваемого отпуска | 2012 |

| Сумма компенсации за неиспользованный отпуск | 2013 |

| Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях | 2014 |

| Премия | 2002 |

| Суммы штрафов и неустойки, которые выплачивает организация на основании решения суда за несоблюдение требований потребителей, в соответствии с законом № 2300-1 от 07.02.1992 | 2301 |

| Сумма списанного безнадежного долга | 2611 |

| Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях | 3023 |

Подробнее о кодировке доходов: как отразить больничный в справке 2-НДФЛ

Налоговым агентам следует внимательно следить за верным указанием кодов налоговых вычетов. Например, стандартный вычет на ребенка обозначают кодом 126. Если ошибиться, то придется доказывать, что вычет предоставлен законно и его сумма не превышает предусмотренную Налоговым кодексом РФ. Если налоговый агент необоснованно увеличил сумму вычета, тем самым он уменьшил сумму налога к уплате, фактически обманув бюджет. В этом случае его заставят не только вернуть разницу с учетом пени по нормам статьи 75 НК РФ, но и заплатить штраф в размере 20% от этой суммы, по нормам статьи 123 НК РФ.

Полный перечень кодов вычетов приведен в приложении к Приказу ФНС № ММВ-7-11/[email protected] от 10.09.2015.

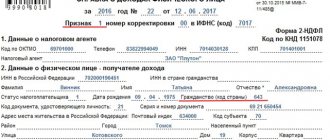

Как правильно ее заполнить — образец заполнения для работника

Справка состоит из 5 разделов, в каждом из которых содержится необходимая информация.

Разберем заполнение формы по шагам:

Начинается оформление с указания года, за который справка выдается, и даты выдачи.

Раздел 1 содержит сведения о налоговом агенте, осуществившем в указанном налогом периоде выплаты в пользу работника.

Заполняется:

- код по ОКТМО;

- телефон для контактов;

- ИНН организации или ИП;

- КПП для организаций (ИП его не указывают);

- наименование налогового агента в сокращенном виде в соответствии с уставными документами (ИП указывает свои ФИО).

Раздел 2 отражает информацию о физическом лице, которому оформляется справка о доходах.

Заполнению подлежат:

- ИНН гражданина в соответствии с выданным ему свидетельством;

- Фамилия, имя и отчество полностью без сокращений;

- Статус плательщика налога:

- 1 — резидент РФ;

- 2 — нерезидент РФ;

- 3 — специалист высокой квалификации, не являющийся резидентом РФ;

- 4 — нерезидент РФ, являющийся участником программы по переселению в страну зарубежных соотечественников;

- 5 — нерезидент РФ, получивший статус беженца;

- 6 — иностранец, работающий на территории страны по патенту.

- Дата рождения;

- Код страны гражданства (проставляется в соответствии с ОКСМ, для россиян – 643);

- Код удостоверяющего личность документа:

- 21 – российский паспорт;

- 10 – иностранный паспорт.

- Серия и номер удостоверения личности.

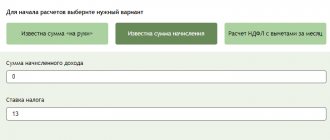

Раздел 3 заполняется в табличном виде, где содержатся данные о полученном доходе с разбивкой по кодам и месяцам, а также код и сумма необлагаемого налогом вычета. Принцип заполнения подчиняется хронологии. В форме указывается ставка налога, по которой исчисляется расчет НДФЛ с указанного дохода — 13%.

Приведем самые распространенные из них:

| Доходы | |

| Код | Расшифровка |

| 2000 | Заработная плата |

| 2002 | Суммы премиальных выплат |

| 2012 | Отпускные выплаты |

| 2300 | Оплата по листкам временной нетрудоспособности |

| 4800 | Иные доходы |

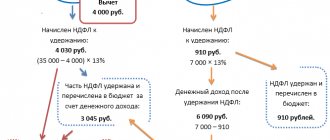

Пример. Ежемесячная начисленная заработная плата работнику составляет 32500 руб. Размер премии составляет 5200 руб. Очередной отпуск был в июне, за него начислено 30260 руб. В справке 2-НДФЛ сотрудника будут содержаться коды выплат 2000 (зарплата), 2002 (премия), 2012 (отпуск).

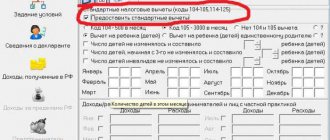

В раздел 4 вынесены коды и суммы стандартных, социальных и имущественных вычетов, которые предоставляются работнику по месту работы.

Самые распространенные коды вычетов:

| Вычеты | |

| Код | Расшифровка |

| 501 | Вычет с суммы подарка (предоставляется не более 4000 рублей в год) |

| 503 | Вычет из сумм материальной помощи, но не более 4000 рублей в год |

Все коды и расшифровка доходов и вычетов представлены в Приказе ФНС от 10.09.2015 № ММВ-7-11/[email protected] —

Например, стандартный вычет для сотрудника на троих несовершеннолетних детей (до 18 лет) в 2022 году предоставлен по кодам 126, 127, 128. Он действовал до октября, пока доход не достиг лимита, установленного в размер 350 тысяч рублей. Раздел 4 справки 2-НДФЛ содержит суммы вычетов за 2022 год: на первого и второго ребенка по 12600 рублей (1400 руб. × 9 месяцев), на третьего – 27000 рублей (3000 руб. × 9 месяцев).

Разделе 5. Итоговые показатели суммы дохода суммируются и заносятся в таблицу. Далее определяется налоговая база и заносятся сведения о налоге:

- ОСД — исчисленная сумма за весь период;

- НБ — удержанная из дохода (НБ = ОСД — вычеты);

- сумма перечисленного НДФЛ в бюджет (∑ = НБ — 13%).

Если в течение указанного периода имели место случаи излишне удержанной суммы налога или не удержанной, то эти данные заносятся в соответствующие графы таблицы.

Справка подписывается представителем налогового агента. Обычно это работник бухгалтерии, который ее составил. Допускается подписание самим руководителем. В соответствующем поле прописывается ФИО представителя и его личная подпись.

Как заполнить справку, если доходы работника облагались по разным ставкам?

Если в течение налогового периода присутствовали доходы, которые облагаются разными ставками НДФЛ (13, 15, 30 и 35%), то разделы 3-5 заполняются отдельно по каждой из них. Поскольку все сведения должны быть отражены в одной справке, то они могут не поместиться в одином листе. В этом случае данные переносятся на второй лист, где:

- в заголовке будет содержаться номер страницы;

- 1-2 разделы не заполняется;

- 3-5 разделы заполняются аналогично первому листу с обязательным подписанием каждой из листов формы.

Как выглядит справка в 2022 году

Для выдачи работникам действует не 2-НДФЛ за 2022 год для работника, а справка о доходах и суммах налога. Ее форма ничем не отличается от упраздненной 2-НДФЛ. Вот так выглядит образец заполнения по новой форме:

Алгоритм заполнения документа:

- Указать период и дату выдачи справки 2-НДФЛ для сотрудников (справки о доходах).

- Вписать данные налогового агента (организации) — наименование, код ОКПО, ИНН, номер телефона, адрес.

- Отразить данные налогоплательщика — Ф.И.О., ИНН, дату рождения, реквизиты и код документа, удостоверяющего личность, код статуса налогоплательщика.

- Привести действующую ставку налога — в примере стандартные 13%.

- Привести в разделе 3 коды полученных налогоплательщиком доходов за каждый месяц (в примере зарплата — код 2000).

- Сообщить об использованных вычетах с указанием их кодов.

- Указать общие суммы выплат и удержанного налога.

Заверяет справку своей личной подписью тот бухгалтер, который ее составлял.

Кто сдает 2-НДФЛ за 2022 год?

Справка 2-НДФЛ составляется и сдается в ИФНС налоговыми агентами, которые в налоговом периоде выплачивали своим сотрудникам доходы, облагаемые НДФЛ. К ним, в частности относятся (ст. 226 НК РФ):

- организации;

- ИП;

- нотариусы, адвокаты и другие частнопрактикующие лица;

- обособленные подразделения иностранных организаций в РФ.

Кто не сдает 2-НДФЛ?

Не нужно сдавать 2-НДФЛ, если:

- Доход выплачен ИП в рамках договора ГПХ или самозанятому гражданину (плательщику налога на профдоход).

Налог в этом случае они уплачивают самостоятельно.

- В налоговом периоде доходы сотрудникам не выплачивались.

Если в течение года сотрудники находились в неоплачиваемых отпусках и дохода не получали справку по ним составлять не нужно.

- В организации числится только директор, являющийся учредителем, с которым трудовой договор не заключен и доход, которому не выплачивается.

Если деятельность не ведется, и директор зарплату не получает, «нулевую» справку на него составлять не нужно.

- Доход выплачен одним физическим лицом в пользу другого.

В этом случае получатель дохода заполняет не справку 2-НДФЛ, а декларацию по форме 3-НДФЛ и сдает ее в ИФНС по месту регистрации по окончании года, в котором он получил доход. Тот, кто выплатил ему доход, ничего в налоговую не сдает, так как не является налоговым агентом.

Подробнее о необходимости заполнения и сдачи нулевой 2-НДФЛ за 2019 год можно узнать в этой статье.

Исправление ошибок

Если справочные документы в составе расчета 6-НДФЛ содержат ошибку, налоговый агент оформляет уточненную форму. В поле «№» необходимо указать номер первоначальной справки (в которой была допущена ошибка). Дату оформления ставят текущую. В поле «Номер корректировки» надо указать код 01 или 02 и т. д. (в зависимости от того, какая по счету корректировка).

ВАЖНО!

Если в справочном документе допущена ошибка, сдается полная уточненная форма 6-НДФЛ, а не один лист. Если исправления вносятся только в расчет 6-НДФЛ, подавать в составе корректировки справки по налогоплательщикам не требуется.

Требования к заполнению 2-НДФЛ

Полный перечень требований к заполнению справки 2-НДФЛ, представляемой в ИФНС, приведен в Приказе ФНС РФ № ММВ-7-11/[email protected] Перечислим самые важные из них:

- Если справка заполняется от руки, данные в нее вносятся слева направо, начиная с первого левого знакоместа. Если на компьютере, то значения числовых показателей нужно выровнять по правому краю.

- Если в каком-то поле или строке данных нет, в нем нужно поставить прочерк.

- Если в поле, в котором указывается сумма, значения нет, в ней необходимо поставить «0».

- Отрицательных значений в справке быть не должно.

- Страницы справки имеют сквозную нумерацию и номер указывается в формате «001» и т.д.

- Данные в 2-НДФЛ вносятся печатными заглавными буквами.

- При заполнении документа от руки можно пользоваться чернилами только черного, синего и фиолетового цвета. При заполнении на компьютере нужно использовать шрифт Courier New высотой 16 – 18 пунктов.

- Исправлять ошибки с помощью замазки и прочих корректирующих средств нельзя. Если вы ее допустили, справку лучше переделать.

- Двусторонняя печать не допускается, так же, как и скрепление листов степлером.