Любая предпринимательская деятельность предусматривает расходы. Тратиться приходится на разноплановые процессы и покупки: нужные для производства продукции, обслуживания оборудования, на закупку сырья, упаковку, транспортировку. А также на управленческие процессы, не говоря уже о заработной плате. Такая многофакторность затрат говорит о необходимости их классификации и раздельного учета.

Разберемся с понятием «накладные расходы», уточним, какие затраты можно к ним отнести и как их признавать в финансовом учете.

Чем накладные расходы отличаются от основных расходов?

Что такое накладные расходы

Не все затраты в производстве переходят непосредственно в продукт и могут быть напрямую запланированы и учтены в его себестоимости. Тем не менее затраченные средства оказываются абсолютно необходимыми для изготовления продукции, ее реализации, продвижения на рынке, а также управления самой организацией.

Самым верным определением накладных расходов было бы «все остальные». Этот тип затрат не выделяется отдельной статьей в Налоговом кодексе РФ, естественно, там не прописана и их структура. При бухучете их также невозможно однозначно дифференцировать.

ОБРАТИТЕ ВНИМАНИЕ! Законом закреплен перечень накладных расходов только в отраслях строительства и медицины. Все остальные предприятия должны определять накладные расходы самостоятельно, закрепляя это в своей учетной политике.

Принятое в бизнесе понятие накладных расходов подразумевает траты, которые нельзя отнести непосредственно к технологическим процессам производства, сопровождающие процесс производства, но не входящие в стоимость работы и сырья. Другое название накладных расходов – косвенные издержки. Из указывают при планировании и составлении смет как фирмы в целом, так и отдельных структурных подразделений.

Как калькулировать себестоимость продукции с учетом накладных расходов?

Зачем учитывать накладные расходы

Самая очевидная цель – планирование будущей прибыли, на которую влияют все понесенные предпринимателем издержки. Но в отношении накладных расходов это связано с определенными трудностями. Если потенциальные прямые затраты можно довольно точно подсчитать относительно конкретных видов продукции, то довольно трудно определить, сколько косвенных издержек получится и как они распределятся при, например, расширении производства или подписании некоего договора.

ВАЖНО! Для адекватного определения себестоимости продукта нужно учитывать и распределять накладные расходы пропорционально прямым тратам – проводить калькуляцию издержек производства.

Какие затраты входят в перечень прямых расходов?

Прямые расходы производства зависят в первую очередь от вида создаваемой продукции (например, материалоемкая или нет) и чаще всего состоят из:

- затрат на сырье, комплектующие, иные материалы, необходимые для производства продукции;

- расходов на оплату труда персонала, непосредственно задействованного в выполнении работ по созданию определенной продукции;

- страховых взносов, начисляемых на оплату труда персонала, непосредственно создающего продукцию.

Если есть возможность организовать учет с отнесением на определенный вид продукции, то в составе прямых расходов могут быть также учтены:

- амортизация используемого в производстве оборудования;

- затраты на энергоресурсы;

- услуги сторонних организаций.

Сбор прямых расходов ведут на счетах бухучета применительно к выделяемым на них калькуляционным единицам продукции (заказам или переделам):

- 20 — для основного производства;

- 23 — для вспомогательного производства;

- 29 — для обслуживающего производства.

Перечень затрат для этих счетов, как правило, делается общим, детализируясь только в части материальных расходов, среди которых могут быть выделены:

- основные материалы (сырье, комплектующие);

- полуфабрикаты собственного производства;

- вспомогательные материалы;

- возвратные отходы.

По прямым расходам допускается оценивать незавершенное производство. Подробнее об этом читайте в статье «Незавершенное производство в бухгалтерском учете».

Что входит в накладные расходы

Косвенные издержки можно приблизительно распределить по 4 основным группам:

- Затраты на управленческий аппарат:

- его заработная плата;

- деньги, потраченные на обучение, аттестацию и повышение квалификации управленческого звена.

- Содержание: покупка компьютеров, канцелярии, расходы на офисные потребности, в том числе и услуги связи.

- Траты, связанные с процессом организации производства:

- поддерживающий ремонт принадлежащих организации сооружений, зданий, помещений, оборудования;

- затраты на транспорт, принадлежащий фирме;

- выплата аренды за складские помещения и/или офис;

- трата денег вследствие простоя, брака и т.п.;

- деньги, которые нужно тратить на содержание основных активов.

- Расходы на обслуживание персонала:

- отчисления на социальный налог;

- выплаты в соцстрах и другие фонды;

- оборудование бытовых помещений, столовых, душевых и пр.

- Издержки, не связанные с производством:

- рекламные расходы;

- оплата консультаций, экспертиз;

- погашение коммунальных платежей и др.

Себестоимость готовой продукции, работ, услуг: критерии для отнесения затрат на счет 109 00

Для учета операций по формированию себестоимости готовой продукции, выполняемых работ, оказываемых услуг предназначен счет 109 00 (п. 124 Инструкции, утв. приказом Минфина России от 01.12.2010 № 157н, далее – Инструкция № 157н).

Группировка затрат осуществляется по следующим группам:

- прямые затраты, напрямую относимые на себестоимость готовой продукции, работ, услуг – счет 109 60;

- накладные расходы производства готовой продукции, работ, услуг – счет 109 70;

- общехозяйственные расходы – счет 109 80.

1.1. Прямые затраты непосредственно относятся на себестоимость изготовления единицы готовой продукции, выполнения работы, оказания услуги (счет 109 60). Это расходы, непосредственно связанные с оказанием конкретного вида продукции, работы, услуги.

К прямым затратам могут быть отнесены:

- заработная плата основного персонала;

- начисления на оплату труда основного персонала;

- стоимость полностью потребляемых в процессе изготовления единицы готовой продукции, работы, услуги материальных запасов;

- амортизация основных средств, используемых в процессе изготовления готовой продукции, работы, услуги.

При изготовлении одного (единственного) вида готовой продукции, работ, услуг все затраты, непосредственно связанные с производством готовой продукции, выполнением работ, услуг относятся к прямым затратам.

Пример. Бюджетное учреждение занимается изготовлением одного вида готовой продукции — творога жирностью 9%.

Все затраты, связанные с изготовлением этого вида готовой продукции (зарплата персонала, начисления на выплаты по оплате труда, коммунальные услуги, стоимость потребляемых материалов и т.п.) относятся в дебет счета 109 60.

1.2. Накладные расходы — расходы, которые не могут быть прямо отнесены на конкретные виды продукции, работ, услуг. Накладные расходы (счет 109 70) ежемесячно распределяются на себестоимость реализованной готовой продукции, оказанных работ, услуг (счет 109 60) пропорционально установленным базам через расчетные коэффициенты.

Еще по теме: Учет аренды части здания в учреждениях в 2018 году

К накладным расходам могут быть отнесены:

- оплата труда общеучрежденческого персонала;

- начисления на оплату труда общеучрежденческого (административно-хозяйственного) персонала;

- коммунальные и хозяйственные расходы (затраты на материалы и предметы для текущих хозяйственных целей, на канцелярские товары, инвентарь и оплату услуг, включая затраты на текущий ремонт и т.д.);

- затраты на командировки и служебные разъезды;

- износ мягкого инвентаря во вспомогательных подразделениях;

- амортизация (износ) основных средств, непосредственно не связанных с выпуском продукции, выполнением работ, оказанием услуг.

Пример 1. Бюджетное учреждение занимается изготовлением двух видов готовой продукции — творога жирностью 9% и творога жирностью 18% (для производства этих видов готовой продукции используется один набор материальных запасов – молоко, закваска).

Все затраты, связанные с изготовлением этих видов готовой продукции (зарплата персонала, начисления на выплаты по оплате труда, коммунальные услуги, стоимость потребляемых материалов и т.п.) относятся в дебет счета 109 70.

В конце месяца показатели счета 109 70 распределяются на себестоимость каждого вида продукции (счет 109 60) пропорционально установленной базе.

Пример 2. Бюджетное учреждение занимается изготовлением двух видов готовой продукции — хлеба и конфет (для производства этих видов готовой продукции используются разные наборы материальных запасов).

Затраты, непосредственно связанные с изготовлением хлеба (стоимость потребляемых материальных запасов, зарплата пекарей, начисления на выплаты по оплате труда пекарей) относятся напрямую на себестоимость конкретного вида готовой продукции (хлеба) – в дебет счета 109 60.

Затраты, непосредственно связанные с изготовлением конфет (стоимость потребляемых материальных запасов, зарплата кондитеров, начисления на выплаты по оплате труда кондитеров) относятся напрямую на себестоимость конкретного вида готовой продукции (конфет) – в дебет счета 109 60.

Затраты, не связанные с изготовлением определенного вида готовой продукции (коммунальные услуги, зарплата общеучрежденческого персонала, начисления на выплаты по оплате труда общеучрежденческого персонала) относятся к накладным расходам – в дебет счета 109 70. В конце месяца показатели счета 109 70 распределяются на себестоимость каждого вида продукции (счет 109 60) пропорционально установленной базе.

1.3. Общехозяйственные расходы – расходы на нужды управления, не связанные непосредственно с производственным процессом (процессом оказания услуг, выполнения работ).

Еще по теме: Реорганизация: отражение в учете бюджетных учреждений

Общехозяйственные расходы подразделяются на:

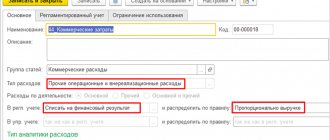

- Распределяемые – подлежащие распределению на себестоимость реализованной готовой продукции, оказанных работ, услуг (счет 109 60);

- Не распределяемые – подлежащие отнесению на увеличение расходов текущего финансового года (счет 401 20).

Пример 1. Бюджетное учреждение занимается изготовлением двух видов готовой продукции — творога жирностью 9% и творога жирностью 18%.

Затраты, не связанные непосредственно с изготовлением этих видов готовой продукции (зарплата управленческого персонала, начисления на выплаты по оплате труда управленческого персонала, коммунальные услуги по административному зданию, стоимость канцелярских принадлежностей управленческого персонала и т.п.) относятся к общехозяйственным расходам — в дебет счета 109 80.

В конце месяца показатели счета 109 80 распределяются на себестоимость каждого вида продукции (счет 109 60) пропорционально установленной базе.

Выбор способа калькулирования себестоимости единицы продукции (объема работы, услуги) и базы распределения накладных расходов между объектами калькулирования осуществляется самостоятельно учреждением или учредителем и является элементом учетной политики.

Параметры распределения накладных расходов

ВАЖНО! Рекомендации по распределению накладных расходов от КонсультантПлюс доступны по ссылке

Несмотря на трудности планирования косвенных издержек, это необходимая процедура, которую можно осуществлять несколькими методами:

- Метод «рабочей зарплаты». Если на основном производстве занято большое количество рабочих, особенно если превалирует ручной труд, можно рассчитать накладные расходы пропорционально фонду оплаты их труда.

- Метод «объема продаж» целесообразно применять, если в компании преобладают автоматизированные процессы. Можно распределить доходы пропорционально машино-часам.

- Метод «единицы продукции» применим, когда прямые затраты значительно превышают косвенные. Тогда можно взять за основу отношение прямых издержек на единицу товара к общей сумме прямых расходов.

- Метод прямого счета. Суммируются отдельно непрямые траты по каждой расходной статье.

- Комбинированные методы применимы в крупных компаниях со сложной структурой, где производится несколько видов продукции. Например, можно учитывать производственные накладные расходы по фонду зарплаты, а общехозяйственные – на базе стоимости единицы продукции.

ПРИМЕР РАСЧЁТА. ООО «Автоколесо» занимается перевозкой грузов. Фонд оплаты труда персонала составляет 8 млн. рублей в год. Коэффициент накладных расходов в 2016 году составил 80%, то есть 6 млн. 400 тыс. руб. Компания решила уменьшить накладные расходы, для чего уволила несколько человек. При этом фонд оплаты труда уменьшился на 20%, значит, накладные расходы ООО «Автоколесо» на 2022 год можно запланировать в сумме 5 млн. 120 тыс. руб.

Предусмотрено ли нормирование накладных расходов?

Зачем делить расходы на прямые и косвенные

При расчете налога на прибыль прямые и косвенные расходы уменьшают налоговую базу, но в разное время.

Поэтому делить расходы на прямые и косвенные нужно для того, чтобы не ошибиться с моментом признания затрат в составе расходов. То есть правильно определить налоговую базу и начислить налог.

Налоговую базу можно уменьшить на сумму прямых расходов только после реализации продукции, в расходах на производство которой они учтены. То есть их сумму за текущий месяц нужно распределить между незавершенным производством и изготовленной в течение месяца продукцией (выполненными работами, оказанными услугами).

Списать можно только ту часть прямых расходов, которая приходится на готовую, отгруженную и реализованную продукцию (ст. 318, 319 НК РФ).

Косвенные расходы списываются на уменьшение налоговой базы в том месяце, в котором они были понесены, то есть без привязки к реализации.

Поэтому иногда возникает искушение максимально расширить список косвенных расходов и сократить список прямых — чтобы платить меньше налога на прибыль. Однако лучше этого не делать, а стараться делить свои расходы на прямые и косвенные так, чтобы потом не пришлось платить больше.

Порядок расчета накладных издержек

Планирование и учет всех расходов, в том числе и накладных, производится в определенном порядке:

- Вычисляется общая сумма затрат на общехозяйственную деятельность компании.

- Определяется количество накладных издержек, которые нужно будет включить в смету на единицу каждого вида из ассортимента продукции.

ВНИМАНИЕ! Нужно принимать во внимание законодательные лимиты для накладных затрат по конкретным статьям и нормы, определенные внутренними нормативными актами компании.

Законодательные лимиты относительно накладных расходов

Закон определяет состав и пределы накладных издержек в строительной и медицинской отраслях.

Строительные накладные расходы

В этой отрасли планирование накладных расходов особенно важно. Составляется смета, в которой отмечаются средние расходы по отрасли, которые входят в себестоимость строительной продукции или услуг.

Нормирование расходов в строительной сфере регламентируется Методическими указаниями по определению величины накладных расходов в строительстве, утверждаемых Постановлением Госстроя России (отдельно по районам Крайнего Севера и приравненным к ним). В этих документах определяется коэффициент, который нужно применить для определения накладных расходов по определенной строительной деятельности, а также уточняется область ее применения. За базу принимается фонд оплаты труда строительных рабочих. Распределение коэффициентов проводится по таким основным видам строительства:

- промышленное;

- сельскохозяйственное;

- транспортное;

- жилищное;

- энергетическое;

- связанное с водным хозяйством;

- в области атомной энергетики;

- реставрационные работы;

- капитальные ремонты;

- другие виды.

К СВЕДЕНИЮ! Накладные расходы по нормативам в строительстве нужно применять на стадии составления сметы, а также при расчете за выполненные работы.

Медицинские накладные расходы

Нормы и состав накладных расходов в медицинской отрасли регламентированы приказом Минздравмедпрома России № 60 от 14.03.1995 года. Согласно положениям этого приказа, в себестоимость медпомощи должны включаться все годовые затраты медучреждения:

- зарплата всех видов персонала, кроме медицинского, со всеми начислениями;

- расходы на покупку мебели, канцелярских, бытовых товаров (всего, кроме лекарств и перевязочного материала);

- средства для осуществления ремонта.

За основу принимается фонд заработной платы медперсонала, оказывающего конкретные медицинские услуги, из расчета коэффициента в 1,5.

ВАЖНО! Как правило, в медицине накладные расходы значительно выше, чем в строительстве.