Что такое налоговый вычет, за что его получают

Налоговый вычет — это определенная сумма дохода, которая не облагается налогом, или возврат части уже уплаченного налога на доходы физических лиц (НДФЛ) в связи с некоторыми понесенными расходами. Виды этих расходов определены Налоговым кодексом РФ. Получить налоговый вычет может любой гражданин РФ или иностранный гражданин, если он проживает на территории России более 183 дней в году и платит налог с полученного дохода.

Пример!

Предположим, вы заработали за год 1 млн руб. и 13% уплатили в виде подоходного налога. В тот же год вы потратили 100 тыс. на обучение ребенка в университете. Эти 100 тыс. вычитаются из дохода, и получается, что налог вы должны были уплатить не 130 тыс., а 13% от 900 тыс., то есть 117 тыс. Переплата составила 13 тыс. руб.— вот их вам и вернут.

Что такое социальные вычеты

Понятие «вычет» подразумевает уменьшение налогооблагаемой суммы или возврат части уплаченного налога в целях снижения финансовой нагрузки на граждан. Этой льготой вправе воспользоваться только те граждане РФ, которые уплачивают НДФЛ в размере 13 %. Действующие социальные налоговые вычеты предоставляются согласно ст. 219 НК РФ тем налогоплательщикам, которые произвели расходы в отчетном периоде на:

- благотворительность;

- лечение;

- обучение;

- занятия спортом и фитнесом;

- добровольное страхование жизни;

- негосударственное пенсионное страхование.

При оформлении в ФНС вычет предоставляют в виде возврата суммы на банковский счет, а при обращении к работодателю просто уменьшают НДФЛ к уплате. Таким образом, сумма социальных вычетов, предоставленных работодателем в отчетном периоде, это предоставленное законодателем право снизить размер уплачиваемого налога за счет уменьшения суммы налогооблагаемых доходов. Законодатель предъявляет особые требования к гражданам, желающим получить льготу.

ВАЖНО!

Максимальная общая сумма всех социальных вычетов (за исключением вычетов в размере расходов на обучение детей, на благотворительность и на дорогостоящее лечение) не может превышать 120 000 рублей в год. Это сумма затрат, от которых возвращают 13 %, — 15 600 рублей.

То, что неиспользованные социальные налоговые вычеты могут быть перенесены на следующие годы, является заблуждением. Такая норма не предусмотрена нормами НК РФ, об этом ФНС напоминала в письме от 16.08.2012 № ЕД-4-3/[email protected]

ВАЖНО!

С 01.01.2022 Федеральным законом от 05.04.2021 № 88-ФЗ внесены изменения в статью 219 НК РФ о введении упрощенного порядка предоставления налоговых вычетов по НДФЛ.

В некоторых случаях налоговики будут предоставлять их без декларации 3-НДФЛ и заявления налогоплательщика. Они будут делать выводы о возможности возврата налога на основании сведений, которые есть у них в распоряжении, и информировать об этом граждан. На таких условиях будут предоставлять налоговый вычет по социальному контракту — это возврат средств при добровольном страховании жизни. Аналогичный порядок предусмотрен для имущественных вычетов.

Регионы—лидеры по количеству предоставленных налоговых вычетов (тыс.)

Москва

| 296,6 | |

| Свердловская область | 294,4 |

| Татарстан | 292 |

| Санкт-Петербург | 254,1 |

| Московская область | 248,3 |

Источник: ФНС, данные по итогам 2022 года.

Существуют пять видов вычетов по НДФЛ:

- Стандартные (на детей, ветеранов Великой Отечественной войны, инвалидов, чернобыльцев, «афганцев», Героев СССР и России, имеющих государственные награды);

- Социальные (на благотворительность, обучение, лечение, пенсионные взносы в НПФ, дополнительные страховые взносы на накопительную пенсию);

- Имущественные (продажа, покупка, строительство жилья, приобретение земли);

- Профессиональные (на авторские вознаграждения, доходы индивидуальных предпринимателей, лиц, занимающихся частной практикой);

- Инвестиционные (на реализацию ценных бумаг).

Требовать налоговый вычет за конкретный год допустимо одновременно по нескольким категориям, например, получить его сразу за детей, лечение, благотворительность и продажу жилья. Обращаться за вычетом можно в течение трех лет после налогового периода. То есть, например, в 2022 году получится вернуть деньги за 2016, 2017 и 2022 годы.

Как определить размер вычета

Уменьшить налог можно одним из двух способов. Выбор зависит от рода деятельности:

- Расчетный вычет

разрешен всем плательщикам подоходного налога. Из полученного дохода вычтите все расходы, связанные с его получением. Предоставьте документы, которые подтвердят суммы и реальность осуществленных затрат. На оставшуюся сумму начислите НДФЛ 13%;Вы подрядились отремонтировать комнату за 50 000 рублей.

Стоимость купленных вами расходных материалов для ремонта — 20 000 рублей.

Вычтите ваши затраты: 50 000 – 20 000 = 30 000 рублей.

На сумму 30 000 рублей начислите НДФЛ: 30 000 х 13% = 3 900 рублей.

3 900 рублей — сумма налога, которая должна быть уплачена в бюджет.

- Вычет по нормативу

предназначен тем, кто не может подтвердить профессиональные расходы. Для ИП он равен 20% от всех доходов за календарный год (абз. 5 ст. 221 НК РФ). Для авторов — изменяется от 20 до 40%. Нормативный вычет недоступен адвокатам, частнопрактикующим лицам и тем, кто работает по договору гражданско-правового характера (ГПХ) (п. 1, 2 ст. 221 НК РФ).

Кому разрешен расчетный вычет и вычет по нормативу

Вы — индивидуальный предприниматель

Предприниматели на ОСНО платят подоходный налог как обычные граждане. При совмещении ОСНО с ПСН или ЕНВД, НДФЛ облагаются только те доходы, которые не подпадают под специальные налоговые режимы.

В состав вычета включаются только расходы, которые относятся к предпринимательской деятельности: затраты на материалы, хранение и доставку изделий, зарплату персонала. Полный перечень указан в гл. 25 НК РФ и совместном приказе Минфина и Министерства по налогам и сборам № 86-н, № БГ-3-04/430 от 13.08.2002 г.

Кроме основных затрат, в вычет включают суммы уплаченных страховых взносов и процентов по кредитам, взятым для предпринимательства (письмо Минфина от 07.12.2015 № 03-04-07/71364).

Есть ряд расходов, которые ИП не может принять к вычету:

- земельный налог;

- НДС;

- налог на имущество, используемое в работе ИП (кроме дач, гаражей, квартир, жилых домов);

- расходы на приобретение земельных участков;

- безнадежные долги;

- полисы ОСАГО (за исключением ИП, которые занимаются перевозками грузов или пассажиров).

Пример расчета НДФЛ с применением профессионального вычета

ИП торгует сантехническими материалами и делает на заказ проекты водопроводных и канализационных систем. Покупку товара для перепродажи подтверждают товарные накладные и платежные поручения из банка. Затраты на изготовление проектов подтвердить нечем.

Показатели бизнеса за 2022 год: выручка от торговли — 620 000 рублей, от проектной деятельности — 360 000 рублей, расходы на закупку сантехнических изделий — 290 000 рублей.

Проведем расчеты и выберем выгодный способ уплаты налога.

Расчет налогового вычета

Вывод:

предприниматель сэкономит 12 220 рублей (101 920 – 89 700), если воспользуется профессиональным вычетом по документам.

Если ваши документально подтвержденные расходы превышают 20% от всех доходов за год, выбирайте способ расчета вычета по документам.

Если вы работаете на ЕНВД или ПСН, проверьте, все ли ваши операции подпадают под спецрежимы. В противном случае вам грозит доначисление НДФЛ, НДС и пени.

Случай из практики.

В результате налоговой проверки индивидуальному предпринимателю на ЕНВД доначислили НДС и НДФЛ.

Суд поддержал налоговиков и указал, что характер деятельности ИП свидетельствовал об оптовых продажах товара. Оптовая торговля исключает налогообложение ЕНВД. На этом основании налогоплательщику доначислили НДФЛ, НДС, пени и штрафы в сумме 4 299 933 рубля.

ИП в ходе проверки предоставил первичные документы, подтверждающие его расходы, поэтому ему предоставили расчетный профессиональный вычет по НДФЛ (постановление от 08.08.2018 по делу № А44-10034/2017).

Вы работаете по договорам гражданско-правового характера

Вычет по договору уменьшает НДФЛ тем, кто выполняет бытовые, строительные, изыскательские работы, оказывает услуги по договорам (гл. 37 НК РФ, гл. 39 НК РФ). Работы заказывают организации, предприниматели и даже граждане. При оплате работ и услуг заказчик удерживает 13% НДФЛ и перечисляет его в бюджет.

Если работа выполнена для гражданина, получить вычет можно в налоговой инспекции после подачи декларации 3-НДФЛ. В этом случае придется самостоятельно рассчитать и уплатить налог.

Вычета по нормативу для граждан нет, поэтому сохраняйте документы о расходах. Делаете ремонт — храните чеки на расходные материалы, ведете праздники — подтверждайте расходы на проезд и костюмы. Только так вы сможете сэкономить на подоходном налоге.

Вы — адвокат

Адвокаты платят НДФЛ и имеют право на налоговый вычет. Для частнопрактикующих специалистов вычета по нормативу нет. Налог уменьшается только на сумму затрат, подтвержденных документами. Среди расходов, на которые адвокат может снизить налогооблагаемую базу, — платежи на нужды адвокатской палаты, расходы на проезд и проживание в гостинице, оплата страхования профессиональной ответственности, затраты на образование.

Если вы проходите курсы или профессиональную переподготовку, перед заключением договора убедитесь, что у образовательного учреждения есть лицензия. Организаторы обучения должны подтвердить его прохождение сертификатом или дипломом, только тогда адвокату разрешено учесть эти затраты (письмо Минфина от 2 июня 2022 № 03-04-05/34533).

Не все расходы адвокатов можно учесть. Налоговая служба проверяет документы и может отказать в вычете, если решит, что затраты не полностью относятся к профессиональной деятельности. Например, расходы на электронную подпись (ЭП) примут, только если ее получение нужно по договору с клиентом. Покупка оргтехники тоже вызывает много вопросов у налоговиков, они отказываются включать покупку ноутбука в затраты, ссылаясь на то, что их используют и в личных целях (письмо Минфина РФ от 25.01.2018 № 03-04-05/4446).

Адвокаты, работающие в коллегии, получают вычет по правилам, которые установлены для граждан, работающих по договорам гражданско-правового характера (письмо Минфина от 30 марта 2022 № 03-04-05/20196).

Вы — нотариус

Частнопрактикующие нотариусы ведут учет доходов и расходов так же, как и адвокаты. Уменьшают налоговую базу по НДФЛ на основании документов, которые подтверждают затраты.

К расходам нотариусов относится зарплата сотрудников, оплата аренды офиса и коммунальных платежей, взносы в нотариальную палату, госпошлина, выплаты бухгалтеру, затраты на повышение квалификации и другие (письмо Минфина от 28.10.2015 № 03-04-07/61977).

Вы — арбитражный управляющий

Арбитражный управляющий — это специалист, который проводит процедуру банкротства граждан или организаций. Такая деятельность признается частной практикой и не связана с предпринимательством (п. 1 ст. 20 ФЗ от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»). Это значит, что со всего вознаграждения арбитражного управляющего нужно платить НДФЛ (определение судебной коллегии ВС РФ от 21.01.2015 № 87-КГ14-1).

Доход арбитражного управляющего состоит из вознаграждения и возмещения затрат, понесенных им при ведении банкротства. При расчете НДФЛ вы можете уменьшить доходы на подтвержденные расходы. Это могут быть арендная плата, суммы госпошлины, зарплата помощников.

Кроме того, арбитражный управляющий уменьшает налог на стоимость бензина и амортизацию личного автомобиля, используемого для рабочих поездок. А вот расходы на покупку полисов ОСАГО или КАСКО не считаются профессиональными и к вычету не принимаются (письмо Минфина РФ от 18.07.2017 № 03-04-07/45582).

Случай из практики.

Арбитражный управляющий был зарегистрирован в качестве индивидуального предпринимателя. При расчете НДФЛ он уменьшил свои доходы на 20% как профессиональный вычет. По итогам проверки декларации налоговая инспекция отказала в вычете и доначислила НДФЛ.

Не согласившись с указанным решением, налогоплательщик обратился в суд. Дело дошло до Верховного суда РФ. В своем определении от 10.10.2017 № 306-КГ17-9653 судьи указали, что арбитражный управляющий имеет право на получение вычета только в сумме подтвержденных расходов.

Снизить НДФЛ на сумму возмещенных расходов можно только когда они были фактически возмещены. Например, вы понесли расходы на ведение дела в 2022 году, а возмещение получили в 2022. Такие расходы можно включить в состав вычета за 2022 год (письмо Минфина от 22 февраля 2022 № 03-04-05/10448).

Вы — автор

Автор не только создает художественные, музыкальные или литературные произведения, но и разрабатывает видеоконтент, пишет научные работы, придумывает промышленные образцы. Доход автора — гонорар за создание и авторское вознаграждение за использование результата его труда. Именно с этих доходов автор уплачивает НДФЛ.

Подтвердить расходы на создание музыки или фильма документами почти невозможно. В этом случае помогут нормативы затрат. Для каждого объекта авторских прав они свои (п. 1, п. 3 ст. 221 НК РФ).

Нормативы затрат

Пример.

Вы создали декорации к театральной постановке из материалов заказчика. По договору театр выплатил вам 100 000 рублей. Для этого вида деятельности предусмотрен норматив вычета в размере 40% от суммы дохода автора.

Исключите из налогооблагаемой базы 40 000 рублей (100 000 × 40%).

Начислите НДФЛ (13%) на оставшийся доход 60 000 рублей (100 000 – 40 000).

Рассчитайте налог к уплате: 60 000 × 13% = 7 800 рублей.

НДФЛ с полной суммы дохода: 100 000 × 13% = 13 000 рублей.

Экономия: 13 000 – 7 800 = 5 200 рублей.

Вычет по НДФЛ не положен авторам, для которых создание произведений и изобретений — служебная обязанность. Конструктор, работающий в НИИ и создавший опытный образец, не получит профессиональный налоговый вычет (письмо Минфина от 06.06.2005 № 03-05-01-04/177).

Вычет за покупку квартиры: документы, порядок действий для получения

Необходимые документы:

- Удостоверение личности (паспорт гражданина РФ). Если налоговая декларация передается в электронном виде, то электронная подпись (ее легко получить в личном кабинете на сайте nalog.ru);

- Налоговая декларация по форме 3-НДФЛ. Шаблон декларации и инструкции по заполнению есть на сайте ФНС;

- Заявление на возврат налога. Его можно составить при подаче декларации в налоговой инспекции или взять образец с сайта ФНС. В момент написания заявления надо выбрать удобный вариант возврата налогового вычета — разовая выплата за весь год, ежемесячные выплаты или уменьшение налогооблагаемой базы в будущем.

- Бумаги, подтверждающие приобретение жилья или расходы, связанные с ней. Это могут быть договор купли-продажи, акт приема-передачи помещения, кредитный договор, банковская квитанция, чек, расписка;

- Бумаги, подтверждающие право собственности на купленную квартиру. Это может быть выписка из ЕГРН или свидетельство о собственности;

- Документ, подтверждающий уплату НДФЛ за прошлый год (справка по форме 2-НДФЛ, ее получают в бухгалтерии вашей организации);

- Заверенные банком реквизиты, на которые вам будет перечислен возвращенный подоходный налог.

Важно!

При подаче в налоговый орган копий бумаг, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки. Половина всех проблем при получении денег связана с тем, что у потребителя нет каких-либо документов.

При приобретении недвижимости налоговая база для вычета ограничена суммой 2 млн руб. Таким образом, налоговая льгота составляет 260 тыс. руб. Каждый гражданин имеет право на льготу до 2 млн руб. только один раз.

Если она была полностью использована при покупке первого жилья, то при приобретении второй недвижимости льгота предоставляться не будет.

Если квартира была приобретена за счет средств работодателя, материнского капитала или бюджета, то вычет забрать нельзя.

Имущественный вычет допустимо использовать для погашения процентов по ипотечному кредиту. В этом случае предел вычета увеличивается с 260 тыс. до 390 тыс. руб.

Под вычет попадает не только сама покупка или строительство, но и отделка квартиры, прокладка коммуникаций и разработка проекта.

Пределы имущественных налоговых вычетов

Право на получение имущественного налогового вычета возникает у налогоплательщика, который в прошедшем году:

- Приобрел дом или квартиру (часть дома или долю в квартире).

- Произвел траты на покупку строй- или отделочных материалов. В этом случае в договоре купли-продажи должен быть пункт о том, что дом или квартира приобретаются недостроенными или без отделки.

- Произвел расходы на подготовку проектно-сметной документации на постройку дома.

Получение налогового вычета на покупку земельного участка возможно только если участок приобретался вместе с домом. В противном случае возможно возмещение части расходов после строительства дома и получения свидетельства о праве собственности на дом, и только тогда, когда участок предназначен для индивидуального строительства (подп. 3 п. 1 ст. 220 НК РФ).

Пределом для получения имущественного вычета является сумма 2 млн руб. Не включаются в нее проценты по ипотечным кредитам, полученным в банках РФ, по которым установлен свой лимит — 3 млн руб.

Получить имущественный вычет, как и социальный, можно у работодателя в текущем году по уведомлению, выданному ИФНС, или непосредственно в ИФНС по окончании года (или нескольких лет).

Если налогоплательщик претендует и на имущественный, и на социальный вычет, порядок их предоставления определяет работодатель. ФНС рекомендует работодателям подсказывать, в какой очередности лучше брать налоговые вычеты.

Если есть намерение получить вычет в ИФНС, то потребуется подача декларации 3-НДФЛ за прошедший год.

Начиная с 01.01.2014 по правоотношениям, возникшим после этой даты, родители могут получать вычет в том числе на собственность, владельцем которой полностью или частично является несовершеннолетний.

Как рос объем полученных в России налоговых вычетов (млрд руб.)

| 170,8 | 11 | |

| 2014 | 121,9 | 7,4 |

| 2011 | 56 | 6,1 |

Российское налоговое законодательство предполагает два способа получения налогового вычета:

- через налоговую инспекцию;

- через работодателя.

Первый способ

предполагает возврат уплаченного в прошлом налога на банковский счет лица.

При втором варианте

налоговый вычет погашается за счет отмены отчислений из заработной платы работника налога на доходы. Какой из них удобнее — решать вам.

Порядок действий:

- Заполнить налоговую декларацию (по форме 3-НДФЛ).

- Взять справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за год по форме 2-НДФЛ.

- Собрать копии бумаг, подтверждающих право на жилье (см. выше).

- Собрать копии платежных документов (см. выше).

- При приобретении квартиры в совместную собственность собрать копии свидетельства о браке и письменное заявление о договоренности сторон—участников сделки о распределении размера вычета между супругами. Соглашение о распределении вычета не нужно заверять нотариально.

- Представить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями всех документов. В налоговой инспекции вам дадут составить заявление (требуйте два экземпляра, один останется вам) и отправят документы на трехмесячную проверку. Следить за результатом удобно в личном кабинете на сайте ФНС — там появится информация о переплате налога. После этого уже можно ждать поступления денег на счет — не больше месяца.

Вычет за лечение: документы, порядок действий

Общий список необходимых документов:

- Копия паспорта РФ;

- Налоговая декларация по форме 3-НДФЛ (заполняется налогоплательщиком);

- Справка о доходах по основному месту работы (форма 2-НДФЛ), справки о доходах по совместительству (если есть, выдаются работодателями);

- Заявление в Федеральную налоговую службу с реквизитами (на бланке банка с печатью), на которые будет возвращен налог.

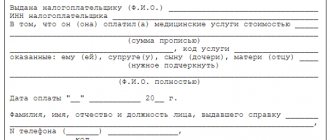

При лечении в стационаре или поликлинике:

- Договор с медицинским учреждением (там должна быть точная уплаченная за лечение сумма) — оригинал и копия;

- Справка из больницы/поликлиники/медицинского центра, подтверждающая оплату по договору (должна содержать номер медицинской карты пациента и его ИНН, а также код категории лечения: «1» — обычное, «2» — дорогостоящее);

- Копия лицензии медицинского учреждения.

При покупке лекарств:

- Оригинал рецепта со штампом «Для налоговых органов», выдается врачом или администрацией медицинского учреждения;

- Чеки, квитанции, платежные поручения в подтверждение оплаты за препараты;

- Если пациент покупал необходимые для лечения дорогостоящие лекарства из-за их отсутствия в медучреждении, об этом должна быть составлена справка в администрации медицинской организации.

При заключении договора добровольного медицинского страхования физлицом:

- Копия договора добровольного страхования;

- Копия лицензии страховой компании;

- Квитанция за оплату страховой премии.

Порядок действий (при обращении к работодателю):

- Написать заявление на получение уведомления от налогового органа о праве на социальный вычет.

- Подготовить копии бумаг, подтверждающих право на вычет (см. выше).

- Подать в налоговый орган по месту жительства заявление на уведомление о праве на социальный вычет.

- По истечении 30 дней взять в налоговом органе уведомление о праве на социальный вычет.

- Представить выданное налоговиками уведомление работодателю, оно станет основанием для неудержания НДФЛ из суммы выплачиваемых доходов до конца года.

Нормативное регулирование и этапы возврата НДФЛ

Для решения задачи сначала требуется рассмотреть нормативное регулирование возврата НДФЛ. Порядок возврата НДФЛ налогоплательщику описан в ст. 231 НК РФ.

Этапы возврата НДФЛ:

- обнаружен излишне удержанный НДФЛ;

- сообщить в течение 10 рабочих дней об этом сотруднику;

- сотрудник должен написать заявление;

- в течение 3-х месяцев организация должна вернуть НДФЛ;

- возврат НДФЛ производится строго на счет сотрудника в банке, т.е. нельзя вернуть НДФЛ через кассу.

Вычет на ребенка: документы, порядок действий

Для получения «детского» вычета идти в налоговую не обязательно. Достаточно обратиться в бухгалтерию по месту работы с соответствующим заявлением. Простая процедура делает этот вычет самым популярным среди населения. Обычно за этим вычетом обращаются к работодателю с начала года, но можно забрать его и задним числом через ФНС.

Вычет на ребенка (детей) предоставляется до месяца, в котором доход налогоплательщика, облагаемый по ставке 13% и исчисленный нарастающим итогом с начала года, превысил 350 тыс. руб. Вычет отменяется с месяца, когда доход сотрудника превысил эту сумму.

На первого и второго ребенка положен вычет 1400 руб.; на третьего и каждого последующего ребенка — 3000 руб. На каждого ребенка-инвалида до 18 лет, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы,— 12 000 руб. родителям и усыновителям (6000 руб.— опекунам и попечителям).

Общий перечень необходимых документов:

- Письменное заявление на имя своего работодателя с просьбой о предоставлении налогового вычета на ребенка (детей);

- Свидетельство о рождении ребенка (или детей). Это касается также усыновленных и удочеренных детей, здесь нужна копия свидетельства об усыновлении (удочерении);

- Справки о детской инвалидности, если ребенок таковым является;

- Справки с места обучения ребенка (при условии получения вычета на ребенка старше 18 лет, обучающегося в учебном заведении на очной форме обучения);

- Свидетельство о браке.

Порядок действий:

- Написать заявление на стандартный налоговый вычет на ребенка (детей) на имя работодателя.

- Подготовить копии бумаг (см. выше).

- Если сотрудник является единственным родителем, надо дополнить комплект копией документа, подтверждающего этот факт (возможно, свидетельство о смерти второго родителя).

- Если сотрудник является опекуном или попечителем, надо дополнить комплект копией документа об опеке или попечительстве.

- Обратиться к работодателю с заявлением о предоставлении стандартного налогового вычета и копиями всех бумаг.

Важно!

Если налогоплательщик имеет несколько работодателей, то придется выбирать. Если родитель только один, он имеет право на двойной размер вычета. Двойной размер может получать и один из супругов, если второй письменно от вычета откажется. Однако если второй супруг просто не имеет налогооблагаемого дохода, а соответственно, и права на вычет, то тогда первый не может рассчитывать на двойной размер.

Стандартный

Такой налоговый вычет предоставляется трудящимся за участие в каких-либо действиях, например, участникам и ликвидаторам ЧС, инвалидам и ветеранам войн. Также на льготу вправе претендовать родители несовершеннолетних деток. Отметим, что воспользоваться стандартным видом льгот могут не только кровные родители, но и опекуны, усыновители, а также законные представителю деток.

Размеры и условия предоставления закреплены в ст. 218 НК РФ:

- На 3000 рублей (это 390 рублей ежемесячно) могут претендовать ликвидаторы Чернобыльской катастрофы и пострадавшие от нее, а также ликвидаторы последствий ядерных испытаний. Инвалиды ВОВ, а также военнослужащие, получившие увечья и ранения при исполнении служебного долга.

- На 500 рублей (это 65 рублей в месяц) могут рассчитывать герои СССР и РФ, инвалиды первой и второй категорий, участники боевых действий (потребуется соответствующее удостоверение), а также иные категории граждан, поименованные в п. 2 ст. 218 НК РФ.

Если гражданин претендует сразу на две льготы, то предоставляется только один налоговый вычет, но в максимальном размере.

Налоговые ьготы на детей в месяц составляют:

- 1500 руб. — за первого и второго ребеночка;

- 3000 руб. — за третьего и последующего несовершеннолетнего;

- 12 000 руб. — за ребенка-инвалида 1 или 2 группы для кровных родителей и усыновителей;

- 6000 руб. — за несовершеннолетнего инвалида для опекунов и попечителей.

Напомним, что налоговый вычет полагается за каждого несовершеннолетнего, а также студента очного отделения до 24 лет включительно. Если детей воспитывает одинокий родитель, то размеры льгот удваиваются.

ВАЖНО!

На детские льготы действует лимит в 350 000 рублей в год на одного родителя (опекуна, попечителя, усыновителя). То есть налоговый вычет не будет предоставляться с того месяца, в котором доходы родителя превысят установленный порог. К примеру, с зарплатой в 50 000 рублей в месяц льготы будут предоставляться семь полных месяцев (с января по июль).

Для того чтобы получить стандартный налоговый вычет, работник должен подготовить и подать руководителю организации заявление о его предоставлении. К каждому заявлению прикладываются правоустанавливающие документы — свидетельства о рождении детей, удостоверение инвалида или ветерана и прочее.

Вычет на обучение: документы, порядок действий

В стандартный пакет для оформления налогового вычета за обучение входят:

- Копия паспорта РФ;

- Налоговая декларация по форме 3-НДФЛ;

- Справка о доходах по всем местам работы в отчетном году, где работодатель уплачивал за вас подоходный налог (форма 2-НДФЛ), выдается в бухгалтерии организации, где вы работали;

- Копия договора с образовательным учреждением на имя плательщика;

- Копия лицензии образовательной организации, заверенная ее печатью (при наличии сведений о лицензии в договоре прикладывать эту копию не надо);

- Копии квитанций, чеков или других платежек, подтверждающих оплату образовательной услуги;

- Заявление в ФНС с просьбой вернуть сумму налога и реквизитами, куда ее следует перечислить.

Порядок действий:

- Заполнить налоговую декларацию (по форме 3-НДФЛ) по окончании года, в котором была осуществлена оплата обучения.

- Взять справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за год по форме 2-НДФЛ.

- Подготовить копию договора с образовательным учреждением на оказание образовательных услуг, в котором указаны реквизиты лицензии на осуществление образовательной деятельности. В случае увеличения стоимости обучения — копию документа, подтверждающего рост стоимости, например дополнительное соглашение к договору.

- Подготовить копии платежек, подтверждающих уплаченные средства на обучение (чеки контрольно-кассовой техники, приходно-кассовые ордера, платежные поручения).

- Представить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями всех собранных бумаг.

Важно!

Вычет полагается только при оплате очного обучения. Получится возместить траты на свое обучение, обучение детей, в том числе опекаемых, а также братьев и сестер. А вот на внуков, племянников, супругов — нельзя.

Евгений Козичев