Декларацию по ЕНВД налогоплательщики сдают четыре раза в год по итогам квартала. В статье расскажем о сроках сдачи декларации, изменениях на 2022 год, о расчете налога и заполнении декларации, штрафах и нулевках.

Последнюю декларацию по ЕНВД нужно сдать по итогам 4 квартала 2020 года. С 1 января 2022 вмененку отменят по всей стране. Выберите новый налоговый режим с помощью нашего бесплатного калькулятора. Если вы собираетесь переходить с ЕНВД на другой налоговый режим, прочитайте нашу статью — мы собрали в ней ответы на самые популярные вопросы по системам налогообложения. Не нашли ответа на свой вопрос? Задайте его в комментариях, обязательно ответим.

Переходите с ЕНВД? Подключите Контур.Бухгалтерию

Скидка 45% в ноябре: 7 590 р. вместо 13 800 р. за год работы

Простое ведение бухгалтерии

Система сама рассчитает налоги и напомнит вам о сроках платежей и сдачи отчетов

Автоматический расчет зарплаты, отпускных и больничных

Техподдержка 24/7, подсказки внутри сервиса, справочно-правовая база

Отправка отчетности через интернет

Отчеты и КУДиР формируются автоматически по данным бухучета

Электронный документооборот и быстрая проверка контрагентов

Документы, сделки, аналитические отчеты, сверка по НДС

Сроки и место сдачи декларации по ЕНВД

Сдавать ЕНВД нужно до 20-го числа месяца, который идет за последним месяцем отчетного квартала.

Отчет за 1 квартал 2022 года — до 20 апреля 2020 (20 число приходится на субботу, поэтому срок сместился на понедельник 22-го).

Отчет за 2 квартал 2022 года — до 20 июля 2020.

Отчет за 3 квартал 2022 года — до 20 октября 2020.

Отчет за 4 квартал 2022 года — до 20 января 2021.

Уплатить налог на вмененный доход надо до 25 числа месяца, следующего за отчетным кварталом.

Декларацию по ЕНВД сдают в налоговую по месту регистрации бизнеса или по месту фактического нахождения. Например, у частных грузоперевозчиков рабочее место постоянно перемещается.

В бухгалтерском календаре от Контур.Бухгалтерии вы можете посмотреть, какие налоги нужно уплатить в текущем месяце и прочитать, как это сделать.

Как оплатить штраф

Для доплаты штрафа за несвоевременную сдачу декларации ЕНВД потребуются:

- реквизиты счетов и номер КБК;

- квитанция об оплате;

- сумма средств, равная размеру штрафа.

Пошаговая инструкция:

- Точный размер назначенного штрафа можно узнать при обращении в отделение ФНС, или на официальном сайте организации www.nalog.ru в пользовательском кабинете налогоплательщика. Незнание о назначении штрафа не освобождает от ответственности.

- Оплатить штраф можно через банк, с помощью квитанции, или по реквизитам расчетного счета организации напрямую. Необходимые данные можно получить в отделении ФНС или по телефону горячей линии. После оплаты штрафа квитанцию рекомендуется хранить на протяжении 3 лет, пока не истечет срок давности правонарушения.

- Через несколько дней после оплаты, рекомендуется проверить статус выполненного платежа.

Декларация по ЕНВД с 1 января 2020 года

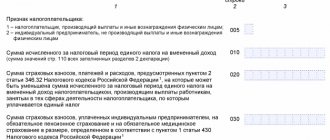

Еще в 2022 году в декларации появился раздел № 3 с расчетом страховых взносов, уменьшающих налог. Помните, что компаниям нельзя уменьшать сумму более чем наполовину, однако ИП без сотрудников могут даже обнулить налог и совсем его не платить.

Чтобы ИП могли отразить в декларации налоговый вычет за покупку онлайн-кассы, налоговики разработали новую форму отчетности. Ее утвердил приказ ФНС от 26 июня 2022 г. N ММВ-7-3/[email protected]

Тратить много времени на изучение новой формы не придется. Бланк остался прежним, но пополнился дополнительным разделом. Раздел 4 ввели для отражения расходов на покупку, установку и настройку онлайн-ККТ предпринимателями. Напомним, что 1 июля 2022 года окончился переход на онлайн-кассы, поэтому в обновлении формы есть необходимость. При покупке кассовой техники в этом разделе нужно отразить:

- наименование модели приобретенной кассы;

- заводской номер кассы;

- регистрационный номер, полученный от налоговой;

- дата регистрации кассы в инспекции;

- расходы на покупку, установку и настройку — к вычету можно принять расходы в сумме не более 18 000 рублей на одну кассу.

Штрафы в соответствии с налоговым законодательством

Полномочия налоговых органов обратиться к штрафным мерам предусмотрены статьей 119 Налогового кодекса РФ. Размер штрафа определит не только сумма дней просрочки, но и от факта уплаты Единого налога в пользу государственной казны:

| Вид нарушений | Размер штрафа |

| Если налог был перечислен в госбюджет соответственно установленным срокам, но расчет не был предоставлен вовремя. | От 1 000 рублей |

| Не была сдана в срок «нулевая» декларация ЕНВД | От 1 000 рублей |

| Если и налог и отчет были представлены в налоговые службы с опозданием | · 5% от суммы неоплаченного налога за каждый полный и неполный месяц просрочки · 30% от суммы неоплаченного налога (но не менее 1 000 рублей), если длительность просрочки превышает 6 месяцев |

| Если Единый налог был погашен вовремя, но не полностью, а ИП при этом задержал сдачу декларации ЕНВД | Штраф рассчитывается аналогично предыдущему пункту, однако суммой неоплаченного налога будет являться разница между полным его размером и уже уплаченной частью. Статья 75 Налогового кодекса РФ предусматривает, что на остаток по недоплаченному налогу за каждый месяц просрочки будут добавляться пенни |

Статья 76 НК РФ предупреждает, что расчетный счет безответственного налогоплательщика может быть заблокирован, если декларация не предоставляется в ФНС на протяжении 10 рабочих дней с момента, установленного законодательством как день сдачи отчетности.

Важно! Налоговая не в праве привлечь налогоплательщика к ответственности, если ошибки были допущены при заполнении бланков декларации если при этом она была сдана в срок.

Декларация по ЕНВД за 1 квартал

Отчетный период по вмененному налогу — квартал. Поэтому уже в апреле 2022 года надо снова сдавать отчет. Общепринятый срок сдачи — 20-е число месяца, следующего за отчетным кварталом. В 2022 году 20 апреля приходится на понедельник, поэтому срок не переносится. Заплатить налог надо не позже 25 апреля.

Имейте в виду, что даже если вы не покупали онлайн-кассу и у вас нет возможности применить вычет — вы обязаны использовать новый бланк отчетности. Не забывайте, что с 2022 года действуют повышенные коэффициенты дефляторы, К1 равен 2,005, а значение К2 уточните в местной налоговой.

На титульном листе укажите в поле отчетный год — 2022, а в коде налогового периода — 21 для первого квартала. При реорганизации или ликвидации организации во втором квартале укажите код периода 51.

Срок давности привлечения к ответственности за несвоевременную уплату налога

По общим правилам срок давности для привлечения к ответственности за несвоевременную уплату налога равен 3 годам и исчисляется с начала нового налогового периода, перед которым произошло нарушение (п. 1 ст. 113 НК РФ).

В п. 15 постановления Пленума ВАС РФ «О некоторых вопросах…» от 30.07.2013 № 57 разъясняется, что в случае неуплаты налога срок исчисляется не с момента правонарушения, а после окончания налогового периода, в течение которого налогоплательщик допустил таковое.

Т. е. если налогоплательщик не заплатил ЕНВД до 25.04.2016, отсчет срока давности начинается с 01.07.2016. Соответственно, начиная с 26.04.2016 и до 01.07.2019 возможно привлечение к налоговой ответственности.

Итак, из нашей статьи вы узнали, как перейти на ЕНВД с 2022 года и каковы последствия неуплаты ЕНВД в срок.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Декларация по ЕНВД за 2 квартал

Второй отчет в 2022 году подготовьте за период апрель-июнь. Общепринятый срок сдачи — 20-е число месяца, следующего за отчетным кварталом. В этом году 20 июля выпадает на понедельник, поэтому срок не переносится. Сдать декларацию можно в электронной или бумажной форме. На бумаге отчет можно отнести в налоговую лично, передать с представителем или отправит по почте. Заплатить налог надо до 25 июля.

Не забывайте применять новый коэффициент дефлятор К1, который равен 2,005 в этом году. Новые значения К2 спросите в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2022, а в коде налогового периода — 22 для второго квартала. При реорганизации или ликвидации организации во втором квартале укажите код периода 54.

Штраф за неуплату страховых взносов

Страховые взносы индивидуальный предприниматель должен платить один раз в год не позднее 31 декабря. Обязанность платить взносы не зависит от наличия или отсутствия доходов, но зависит их размера.

Если сумма дохода за год не превышает 300 тысяч рублей, предприниматель платит фиксированный взнос: на ОПС — 32 448 рублей, на ОМС — 8 426 рублей. Если же сумма дохода превышает 300 тысяч рублей, дополнительный взнос составляет 1% с годового дохода. Этот дополнительный взнос нужно оплачивать до 1 июля года, следующего за отчётным.

Штраф за неуплату страховых взносов на индивидуального предпринимателя не накладывается, но за каждый день просрочки будут начисляться пени по следующей формуле: недоимка × ставка рефинансирования × 1 / 300 × количество календарных дней просрочки.

Декларация по ЕНВД за 3 квартал

Третий отчет по системе ЕНВД сдавайте за третий квартал — за период с июля по сентябрь. Сдать декларацию нужно до 20 октября, но так как этот день приходится на воскресенье, то еще можно успеть подать отчетность в понедельник. Сдавать декларацию по ЕНВД можно в электронной или бумажной форме. Бумажный отчет можно отправить в налоговую почтой, с представителем или принести лично. Электронную декларацию можно удобнее сдавать онлайн через сервис Контур.Бухгалтерия.

Не забывайте применять коэффициент дефлятор К1, который равен 2,005 в этом году. Значения К2 уточните в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2022, а в коде налогового периода — 23 для третьего квартала. При реорганизации или ликвидации организации в третьем квартале укажите код периода 55.

Штраф за несдачу отчётности 1-предприниматель в Росстат

Один раз в пять лет Росстат проводит перепись бизнеса. В её рамках предприниматели должны сдавать специальный отчёт 1-Предприниматель в статистику.

Отчёт содержит общие сведения о предпринимателе и его деятельности: размер выручки, количество работников, вид деятельности, систему налогообложения и т.д.

Штраф за несданный статический отчёт для индивидуального предпринимателя составляет от 10 тысяч до 20 тысяч рублей. Но если он совершает правонарушение повторно, то штраф за несдачу возрастает — ему придётся оплатить от 30 тысяч до 50 тысяч рублей.

Узнайте, какие отчеты нужно сдать ИП в Росстат в нашей статье.

Декларация по ЕНВД за 4 квартал

Четвертую декларацию по ЕНВД налоговая ждет за период с октября по декабрь. Сдать декларацию нужно уже в следующем 2022 году до 20 января. Сдавать декларацию по ЕНВД можно в электронной или бумажной форме. Бумажный отчет можно отправить в налоговую почтой, с представителем или принести лично. Электронную декларацию удобнее подавать онлайн через сервис Контур.Бухгалтерия.

Не забывайте применять коэффициент дефлятор К1, который равен 2,005 в этом году. Значения К2 уточните в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2022, а в коде налогового периода — 24 для четвертого квартала. При реорганизации или ликвидации организации в четвертом квартале укажите код периода 56.

Штраф ИП за отсутствие договора с работником

Как уже было сказано, индивидуальный предприниматель — это статус, который налагает определённые обязанности на физическое лицо. В этом случае оно является таким же работодателем, как и организации, а значит принимать на работу сотрудников можно только официально.

Индивидуальный предприниматель может заключить как трудовой договор с работником, так и договор гражданско-правового характера. В обоих случаях он не нарушит закон.

Если же ИП не оформил работника, то штраф будет начисляться в соответствии со статьёй 5.27 КоАП РФ. Так, за каждого неоформленного сотрудника предусмотрен штраф в размере от 5 тысяч до 10 тысяч рублей. Повторное нарушение грозит предпринимателю штрафом от 30 тысяч до 40 тысяч рублей.

Из каких разделов состоит ЕНВД

Декларация по ЕНВД состоит из титульного листа и четырех разделов. ИП на ЕНВД, которые желают получить вычет на кассу должны заполнить все разделы.

На всех листах декларации, указываются ИНН и КПП компании. Если организация одновременно состоит на учете по месту расположения обособленного подразделения (филиала) и по тому месту, где она ведет деятельность, облагаемую налогом на вмененный доход, то в декларации нужно указать КПП, присвоенный компании как плательщику этого налога, а не КПП филиала.

В титульном листе не произошло изменений. Его нужно заполнить по старым правилам. Указать основную информацию о бизнесе: название или ФИО, налоговый период, отчетный код, код по месту представления, каким ОКВЭД соответствует ваш бизнес и т.п.

Первый раздел обычно заполняют в последнюю очередь. Он отражает обязательства по уплате ЕНВД в бюджет.

Во втором разделе нужно рассчитать сумму налога. Второй раздел заполняется отдельно для каждого вида деятельности и по каждому ОКТМО. Укажите в разделе 2 адрес работы, код ЕНВД, базовую доходность и коэффициенты К1 и К2. По строкам 070-090 укажите величину физического показателя по месяцам квартала. Укажите ставку налога 15% (или меньше, если в вашем регионе введены льготы) и рассчитайте налог за квартал.

В третьем разделе указывается финансовая информация по бизнесу, страховые взносы. Тут нужно объединить сведения из второго и четвертого раздела, чтобы подсчитать итоговую сумму налога. Сначала налог уменьшается на страховые взносы, а затем на вычет за покупку кассы.

Четвертый раздел нужно заполнить для каждой единицы ККТ, приобретенной для работы на ЕНВД. Сумма расходов на приобретение экземпляра ККТ принимается к вычету и указывается в строке 040 Раздела 3.

Случаи, когда нельзя наложить штраф

За неуплату ЕНВД нельзя наложить штраф на компанию в следующих ситуациях:

- у фирмы есть переплата по налогу за прошлые периоды. В такой ситуации сумма переплаты переходит на оплату за текущий период и перекрывает задолженность;

- срок давности для наложения штрафа истек.

Важно! Перед тем как зарегистрировать ИП или прочее юрлицо, необходимо внимательно ознакомиться со всеми сроками уплаты налогов в соответствии с выбранной системой по действующему законодательству. Немаловажным является и знание ответственности налогоплательщика в случае нарушения требований закона.

Как рассчитать ЕНВД

Для расчета налога используется следующая формула:

Сумма налога = Налоговая база × Налоговая ставка.

Для расчета налоговой базы (суммы вмененного дохода) используется следующая формула:

Вмененный доход за месяц = Базовая доходность × К1 × К2 × Физический показатель

Базовая доходность определяется по типу бизнеса согласно п. 3 ст. 346.29 НК РФ. Там же можно найти физические показатели по ЕНВД.

Физический показатель зависит от вида деятельности. Если вы оказываете бытовые услуги и являетесь ИП, то ваш физический показатель — это сотрудники. А для предпринимателя на своем автобусе, который перевозит пассажиров, физический показатель — это посадочные места в авто. Соответственно, налоговая база будет другой.

Что касается корректировочных коэффициентов-дефляторов К1 и К2, то их можно посмотреть в Приказе от 30.10.2018 № 595 (K1) и в решении местного органа власти по месту регистрации бизнеса (K2). К1 с 2022 года увеличился до 2,005.

Блокировка банковского счета

Согласно статье 76 НК РФ, если предприниматель-«вмененщик» не предоставляет отчетный документ в налоговую на протяжении 10 рабочих дней с момента, установленного законодательством, ФНС в праве произвести обращение в банк, который обслуживает ИП, с целью заблокировать его банковские счета.

При этом блокировка счетов затрагивает только расходные операции. Средства могут поступать на лицевой счет налогоплательщика в прежнем порядке, однако, он не сможет ими распорядиться. Так же учитываются такие моменты как:

- Блокировка банковского счета происходит без предварительного предупреждения об этом предпринимателя в соответствии с Письмом ФНС России от 28.07.2016 N АС-3-15/[email protected]

- Блокировка распространяется не только на сумму средств на банковском счете, но и на все формы депозитов, независимо от суммы долга налогоплательщика (письмо Минфина от 15.04.2010 № 03-02-07/1-167)

Также Минфин определяет ряд денежных списаний, исключенных из общей картины:

- алименты, компенсации и иные формы обязательств, назначенные в судебном порядке;

- оплата труда наемного персонала, и исчисленные страховые взносы;

- выплаты по другим исполнительным документам.

Прочие выплаты, в том числе и налоги, не могут осуществляться с заблокированного банковского счета.

Нулевая декларация по ЕНВД

Даже если компания/ИП не вели никакой деятельности в отчетном квартале, сдавать пустую (нулевую) ЕНВД не стоит. Налог вам все равно начислят, но за последний период, когда была ненулевая отчетность.

Дело в том, что налог рассчитывается на основе физического показателя, а не фактического дохода. Отсутствие физических показателей — повод сняться с учета, а не отказываться от уплаты налога. Даже если плательщик какое-то время не работал по ЕНВД, он должен сдать декларацию с указанием суммы налога, исчисленной на основе физического показателя и нормы доходности.

Какие санкции за несданный вовремя отчет полагаются по КоАП РФ

Нарушение законодательства о налогах влечет за собой не только налоговые санкции, но и административную ответственность. В случае несдачи налоговой декларации к нарушителям применяются нормы ст. 15.5 КоАП РФ.

По ст. 15.5 КоАП РФ должностным лицам (ответственным за сдачу отчетов и уплату налогов) может быть вынесено предупреждение или наложен штраф, который составляет от 300 до 500 рублей за каждое нарушение.

ОБРАТИТЕ ВНИМАНИЕ! По КоАП РФ штрафы должны быть уплачены в течение 60 дней с момента вынесения постановления о правонарушении. Такие штрафы в случае неуплаты могут быть взысканы через суд. Если дело о неуплате штрафа по рассматриваемой ст. 15.5 КоАП РФ дошло до суда, то по решению судьи может быть взыскан еще один штраф, в 2-кратном размере от исходной суммы, но не менее 1000 рублей. А также могут быть назначены:

- административный арест на срок до 15 суток;

- принудительные общественные работы длительностью до 50 часов.

Следует помнить, что в определенных случаях (повлекших недополучение бюджетом налога в размере, определенном как особо крупный) помимо административной ответственности может применяться еще и уголовная.

В подробностях узнать, какая и когда налагается уголовная ответственность на нерадивых налогоплательщиков, можно в нашей рубрике.