ИП, избравшие в качестве налогового режима общую систему налогообложения, должны выплачивать в бюджет три обязательных налога:

- Налог на добавленную стоимость (НДС). При этом возможно три варианта налоговой ставки: 18% — самая распространенная и широко применяемая, 10% — используется тогда, когда ИП работает с определенным перечнем товаров, прописанным в законе, например, медицинскими, детскими и продуктовыми товарами и 0% — эта ставка применяется крайне редко, в основном в тех случаях, когда производится экспорт товаров.

- Налог на доход физического лица (НДФЛ) – 13%, но только при условии, что ИП является резидентом РФ, если нет, то этот налог будет равен 30%.

- Налог на имущество физического лица – 2%, в тех случаях, если имущество используется в предпринимательских целях.

Кроме вышеперечисленных налогов, иногда индивидуальные предприниматели бывают обязаны оплачивать местные и региональные налоги, такие как:

- транспортный налог;

- земельный налог;

- налог за добычу полезных ископаемых;

- налог за использование водных объектов;

- налог за использование биологических ресурсов;

- акцизные сборы;

- таможенные пошлины.

Сроки оплаты налогов ИП на общей налоговой системе

Находящиеся на ОСНО ИП должны помнить о сроках налоговых выплат.

- По НДС – ежеквартально, но не позднее 25 числа месяца, следующего за отчетным кварталом. Выплаты по НДС можно также разбить на помесячный режим – тогда НДС надо оплачивать в равных долях, также до 25 числа месяца, следующего за отчетным включительно;

- НДФЛ – по итогам квартала, полугодия и 9 месяцев, но не позже 15 числа месяца, следующего за отчетным периодом. Окончательный расчет должен производиться не позднее 15 июля следующего года;

- налог на имущество – до 1 декабря года, следующего за отчетным.

Сроки уплаты местных налогов определяются законодательно на региональном уровне – уточнять сроки оплаты по ним нужно в территориальных ИФНС.

Зарплатные отчеты для ИП: когда сдаются и что в них входит

Индивидуальный предприниматель может затеять бизнес и самостоятельно вести все дела. Однако часто случается, что человек в одиночку перестает справляться с работой и ему приходится нанимать людей по трудовым договорам или договорам гражданско-правового характера. В этом случае ИП начинает выступать в роли работодателя, что связано с выплатой заработной платы, расчетом и удержанием НДФЛ, начислением страховых взносов со всех выплат, произведенных в пользу наемных работников. В подобных ситуациях состав отчетности ИП на ОСН значительно расширяется. Что она в себя включает, расскажем далее.

Отчеты в налоговую инспекцию

Отчетность, предназначенная для сдачи ИП-работодателем в налоговые органы, будет состоять:

- из расчета 6-НДФЛ, введенного в оборот приказом ФНС России от 15.10.2020 № ЕД-7-11/[email protected] Он содержит общие сведения о начисленных работникам доходах и суммах НДФЛ, рассчитанных и удержанных с таких доходов. Отчетными периодами являются: 1 квартал, полугодие, 9 месяцев и год. Оформить и сдать расчет за первые три перечисленных периода нужно до последнего числа месяца, следующего за отчетным периодом. Годовой должен сдаваться до 1 марта следующего года, квартальные — не позднее последнего дня месяца, следующего за соответствующим периодом;

До конца 2022 года совместно с 6-НДФЛ ИП должен был сдавать справки 2-НДФЛ. Но с 2022 года они отменены. Сведения из справок с 1-го квартала включаются в 6-НДФЛ.

- Единого расчета по страховым взносам, утвержденного приказом ФНС от 18.09.2019 № ММВ-7-11/[email protected] в редакции приказа ФНС России от 15.10.2020 № ЕД-7-11/[email protected] Отчет содержит информацию о выплатах в пользу работников и рассчитанных взносах на ОПС, ОМС, ВНиМ. Он очень объемный и состоит из титульного листа, трех разделов, десяти приложений к разделу 1 и одного приложения к разделу 2. Но сдавать необходимо только те части, в которые вносятся данные. Расчет сдается по итогам 1 квартала, полугодия, 9 месяцев и года. Последний срок подачи — 30-е число месяца, следующего за отчетным периодом.

Отчетность в Пенсионный фонд

Основные отчеты, которые ждет Пенсионный фонд от работодателей, и ИП в том числе, это:

- ежемесячная СЗВ-М— направляется в ПФР по окончании каждого месяца до 15-го числа следующего. Бланк этого отчета утвержден постановлением Правления ПФР от 01.02.2016 № 83п. Он содержит информацию о лицах, с которыми у работодателя были заключены договоры (трудовые и гражданско-правовые). Здесь приводятся Ф.И.О., СНИЛС, ИНН по каждому работнику;

- ежегодная СЗВ-СТАЖ совместно с формой ОДВ-1 — сдается по окончании года до 1 марта следующего. За 2022 год нужно отчитаться по форме, утвержденной постановлением Правления ПФР от 06.12.2018 № 507п. Отчет предназначен для представления сведений о стаже застрахованных лиц. Он также должен быть сдан предпринимателем при выходе его работников на пенсию;

- с 2022 года — форма СЗВ-ТД (утв. постановлением Правления ПФР от 25.12.2019 № 730п).

Помимо перечисленных существуют еще такие отчеты, как СЗВ-КОРР, СЗВ-ИСХ, ДСВ-3 и СЗВ-К, которые подаются при обнаружении ошибок или при представлении дополнительных сведений.

Отчет в Фонд соцстрахования

Вся отчетность, которую надлежит передать в Фонд соцстраха предпринимателям, использующим наемный труд, состоит из одной-единственной формы 4-ФСС по страховым взносам от несчастных случаев на производстве и профзаболеваний. Бланк указанного отчета был закреплен приказом ФСС РФ от 26.09.2016 № 381 и отредактирован приказом от 07.06.2017 № 275.

С отчетности за квартал 2022 года ожидаются поправки в форму 4-ФСС в связи с переходом всех регионов на прямые выплаты. Проект формы и указаний по ее заполнению можно посмотреть на Федеральном портале проектов НПА.

Форма включает титульник и 6 таблиц, но обязательно нужно сдавать лишь титульный лист и таблицы 1, 2, 5. В них содержатся сведения:

- о выплатах, образующих базу для начисления взносов НС и ПЗ;

- выплатах, с которых взносы не начисляются;

- тарифах взносов, присваиваемых Фондом соцстрахования на основании видов деятельности, включенных в выписку из ЕГРИП;

- величине исчисленных взносов;

- прохождении работниками предпринимателя медосмотров и проведении у ИП специальной оценки условий труда.

Таблицы 1.1, 3 и 4 оформляются и сдаются лишь при наличии данных.

Представляется отчет по итогам отчетных периодов: 1 квартала, полугодия, 9 месяцев, года. Сроки для сдачи отчета зависят от формы представления. Если отчет сдается на бумаге, то отчитаться надо до 20-го числа месяца, следующего за отчетным периодом; если отчет передается электронным способом — то до 25-го числа.

Обязательные платежи на ОСНО

Помимо вышеперечисленных налогов, все ИП, находящиеся на общем налоговом режиме, должны оплачивать страховые взносы во внебюджетные фонды. Это:

- выплаты в Пенсионный фонд РФ в размере 22% (для формирования будущей пенсии);

- выплаты в ФСС – 2,9% (на оплату больничных листов), 0,2%( на случай производственных травм и несчастных случаев, а также развития профессиональных заболеваний);

- выплаты в ФФОМС – 5,1% (на различные медицинские цели).

Все эти взносы ИП должен производить как за себя лично, так и, при найме персонала, за каждого из наемных сотрудников. При этом взносы в ПФР можно оплачивать как единовременно в любой момент календарного года, так и поквартально. Последний вариант наиболее удобен, поскольку позволяет контролировать своевременность и полноту выплат во все внебюджетные фонды. В ФСС и ФФОМС взносы нужно делать каждый месяц, не позднее 15 числа.

Какую отчетность должен сдавать ИП по налогам на ОСНО

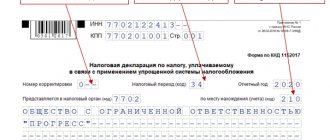

При применении общего налогового режима, предприниматели должны предоставлять в налоговую инспекцию следующие декларации:

- по налогу на добавленную стоимость (НДС) – по истечении каждого квартала, но не позже 20 числа месяца, следующего за отчетным периодом;

- по НДФЛ – форму 3 НДФЛ раз в год, но не позже 30 апреля следующего года. При этом, налог надо оплатить не позже середины июля также следующего года.

Кроме этих двух документов до 1 апреля следующего же года надо передавать налоговым специалистам справку по форме 2 НДФЛ о доходах наемных сотрудников и информацию по среднесписочному количеству работников – до 20 января следующего за отчетным года. В фонд социального страхования ИП, имеющий наемный персонал, обязан предоставлять справку по форме 4-ФСС ежемесячно.

Внимание! Если по каким-либо объективным причинам ИП на какой-то период времени приостановил свою деятельность, из-за чего у него не стало движения финансовых средств ни по счетам, ни в кассе, он может заменить декларации по НДС и налогу на прибыль на одну — Единую упрощенную декларацию. При этом НДФЛ в Единую декларацию включать нельзя.

К сведению. Эксперты подсчитали, что за год индивидуальные предприниматели на общей системе налогообложения должны сдавать в контролирующие органы не менее 21 отчетного документа.

Как отчитываться предпринимателю без работников

Для предпринимателей, которые не используют наемный труд, основные отчеты на ОСНО в 2022 году:

- декларация 3-НДФЛ по итогам года;

- декларация по НДС ежеквартально.

Дополнительно сдаются другие формы по налогам и сборам, бухгалтерская отчетность ИП на ОСНО законодательством не предусмотрена.

Декларация 3-НДФЛ

ОСНО для ИП означает обложение его доходов, полученных от предпринимательской деятельности, НДФЛ по ставке 13%. Налог ИП обязан исчислить и уплатить самостоятельно по итогам года. Так как налогообложению подлежат чистые доходы, их уменьшают по аналогии с налогом на прибыль, предусмотренным для юрлиц, на расходы. Но у ИП это определено нормами статьи 221 Налогового кодекса РФ, и это профессиональный вычет, который отражает отчетность ИП на ОСНО за год (форма 3-НДФЛ).

Сумма профессионального вычета состоит из всех расходов ИП за отчетный период:

- затрат на приобретение товаров;

- зарплаты;

- амортизации основных средств;

- прочих материальных затрат;

- уплаченных за себя и работников страховых взносов;

- прочих затрат, указанных в главе 25 НК РФ.

Определение налоговой базы и суммы НДФЛ к уплате указывают в декларации 3-НДФЛ. Ее ИП сдают ежегодно, в соответствии с требованием статьи 227 НК РФ, не позднее 30 апреля года, следующего за отчетным. При совпадении даты с выходным или нерабочим днем годовая отчетность для ИП по НДФЛ сдается на следующий рабочий день.

Форма и порядок заполнения декларации 3-НДФЛ утверждены Приказом ФНС от 15.10.2021 № ЕД-7-11/. ИП отчитывается по НДФЛ один раз в год, но в течение всего периода он платит авансовые платежи.

Подробнее: «Как заполнить новую форму 3-НДФЛ»

НДС

Предприниматели, зарегистрированные в качестве плательщиков налога на добавленную стоимость, сдают в ИФНС налоговую декларацию по форме, утвержденной Приказом ФНС № ММВ-7-3/ от 29.10.2014. Сдавать ее необходимо в электронном виде ежеквартально не позднее 25-го числа месяца, следующего за отчетным кварталом. Вместе с декларацией сдают журналы выставленных и полученных счетов-фактур, формы отчетности и порядок сдачи отчетности ИП по НДС не отличаются от предусмотренных для юридических лиц. Предприниматель, который не является плательщиком НДС, а выступает в роли агента или посредника, не освобожден от обязанности отчитываться по НДС. Агенты сдают декларации, а посредники — только журналы.

Подробнее: «Новая форма декларации по НДС»

Дополнительно предприниматель сдает статистическую отчетность (уточнить, какие отчеты сдает ИП без работников, следует в Росстате или на его сайте), формы по другим налогам и сборам, плательщиком которых является.

Эксперты КонсультантПлюс сравнили ОСНО и УСН: где лучше и проще, в том числе по отчетности. Используйте эту инструкцию бесплатно.

Ведение учета ИП на ОСНО

Хотя закон не требует обязательного ведения ИП бухгалтерского учета в полном объеме, но некоторые правила соблюдать все же необходимо. В числе прочего ИП обязан:

- вести книгу учёта доходов и расходов. Все расходы надо подтверждать документально, в частности собирать и хранить чеки, квитанции, договоры и другие бумаги, доказывающие затраты. Данные из КУДиР используются для расчета налогооблагаемой базы ИП по налогу на доходы физических лиц;

- вести книгу покупок и продаж. Необходимость ведения этого документа вызвана тем, что ИП на ОСНО обязаны исчислять и выплачивать НДС;

- вести журнал регистрации выставленных и полученных счетов-фактур;

- если ИП нанимают персонал, то они должны вести обязательный учет заработной платы и кадровый учет.

Важно! Все первичные документы ИП на ОСНО должны хранить не менее 4 лет. В противном случае при внезапных налоговых проверках, могут последовать неудобные вопросы со стороны налоговиков, а также штрафы и административные санкции.

Налоговый вычет по НДФЛ ИП на общем режиме

По Налоговому кодексу РФ, ИП могут применить налоговый вычет по НДФЛ на сумму произведенных в рамках коммерческой деятельности затрат. Правда, все эти расходы должны быть в обязательном порядке подтверждены документально. В тех случаях, когда расходы доказать невозможно, можно воспользоваться профессиональным налоговым вычетом, который будет равен 20% от общей суммы доходов ИП.

К сведению! К расходам ИП относятся страховые взносы во внебюджетные фонды, госпошлины, уплаченные в связи с выполнение профессиональной деятельности и некоторые виды налогов.

Совмещение ИП ОСНО и ЕНВД: правила учета

Если индивидуальный предприниматель сочетает два налоговых режима, общий и «вмененку», он должен обязательно вести по ним раздельный учет. Несмотря на то, что такое требование не прописано в НК РФ, это позволяет правильно разделить налогооблагаемую базу и верно высчитать и выплатить в бюджет полагающиеся налоги по ОСНО.

Таким образом, для ИП, находящихся на общей системе налогообложения, процесс ведения учета по налоговым отчислениям и бухгалтерии является очень непростым и трудоемким делом, во многом как раз из-за большого количества оплачиваемых налогов. Поэтому, несмотря на то, что ИП по закону не обязаны нанимать бухгалтера, им все равно приходится на постоянной основе прибегать к специализированной бухгалтерской помощи. Однако возможность развивать бизнес, не делая оглядки на всевозможные ограничения, которые есть в других налоговых режимах, с лихвой компенсирует это небольшое неудобство.

Налоговая система для ИП с НДС

НДС — это налог, который платит бизнес, выбравший общую систему налогообложения. Это может быть как юридическое лицо, так и индивидуальный предприниматель. Работать с НДС могут все ИП, которые:

- не подавали заявление на применение одного из спецрежимов: УСН, ПСН, НПД;

- работали на спецрежиме, но потеряли право на его применение;

- совмещает ОСНО с ЕНВД или ПСН.

ИП сразу после регистрации оказывается на общем режиме и платит НДС. Чтобы перестать уплачивать налог, он должен подать заявление о применении одного из спецрежимов, на котором его освободят от уплаты НДС:

- УСН «Доходы» и «Доходы минус расходы»;

- ПСН;

- Налог на профессиональный доход (НПД);

Иногда предприниматель на специальном режиме тоже может платить НДС. Это происходит, если:

- ИП выставил покупателю счет-фактуру с НДС;

- ИП является налоговым агентом по НДС;

- ИП занимается импортом.