Прямые и косвенные расходы в налоговом учете

Налоговый кодекс не содержит четкого определения терминов «прямые» расходы и «косвенные» расходы. Однако из формулировок статей 318 и 320 НК РФ можно сделать вывод, что прямые расходы — это те, которые имеют явную связь с процессом производства товаров (выполнения работ, оказания услуг). Косвенные расходы такой непосредственной связи не имеют.

Состав прямых и косвенных затрат в каждой организации будет индивидуальным. Необходимо определить исчерпывающий перечень прямых расходов, и закрепить его в учетной политике. О том, как ее составить и утвердить см. «Учетная политика организации: образцы на 2021 год, как составить, примеры».

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО и ИП

Расходы, не указанные в учетной политике как прямые, будут считаться косвенными (ст. 318 НК РФ). При этом внереализационные затраты делить на прямые и косвенные не нужно (п. 1 ст. 318, абз. 3 ст. 320 НК РФ).

Важно

Распределять расходы на прямые и косвенные должны только те организации, которые работают по методу начисления. Налогоплательщики, определяющие доходы и расходы кассовым методом, такое деление не делают.

Алгоритм распределения косвенных затрат

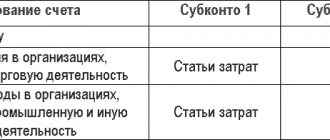

При закрытии месяца счет 25 распределяется на счет 20:

Шаг 1.

Распределение косвенных затрат по Номенклатурным группам внутри

одного Подразделения.

База в УП:

прямые расходы Дт 20

- прямые-прямые +

- прямые-косвенные

Шаг 2.

Распределение косвенных затрат общего подразделения между

всеми Подразделениями

и Номенклатурными группами.

База в УП:

прямые расходы Дт 20

- прямые-прямые +

- прямые-косвенные

Что делать, если в текущем месяце не оказалось, утвержденной в Учетной политике базы Прямые затраты

для распределения косвенных производственных затрат, учитываемых по счету 25?

Выбранная база – это основная база для распределения затрат:

- если нет данных по ней – 1С автоматически подбирает другую базу, например, количество выпущенной ГП;

- если нет никаких данных для распределения (отсутствуют затраты, выручка, выпуск ГП и не используется плановая себестоимость): вручную распределить Дт 20 Кт 25 и сформировать НЗП;

- зарегистрировать технический документ реализации на 0,01 руб.

Какие настройки нужны в 1С, чтобы счет 25 закрывался на 90.02 или 90.08? По счету 25 не должно быть сальдо, что делать в месяцы простоя?

Порядок закрытия счета 25 зависит от настроек УП:

- если указано, что не ведется учет на счете 20,

счет 25 автоматически будет закрываться в Дт 90.02;

- если установлен хоть один флажок, т.е. указано, что ведется учет на счете 20,

то настроить автоматическое закрытие счета 25 в дебет 90.02 в 1С не получится – только проводкой введенной вручную

.

В месяцы простоя можно поменять настройку УП – убрать все флажки с производства и работ, услуг по учету прямых затрат на счете 20,

тогда 25 счет будет закрываться в Дт 90.02. После того, как простой закончится – флажки вернуть, как

было.

Если необходимо, чтобы затраты закрывались в Дт 90.08, то учитывайте их по Дт 26.

Как в 1С распределить электроэнергию, аренду, зарплату лаборатории и складских работников между производственными подразделениями (цехами) и очень большим ассортиментом продукции?

Учитывайте косвенные производственные затраты по Дт 25 по подразделению Лаборатория и Склад. В конце месяца косвенные расходы по данным «общим» подразделениям будут распределены пропорционально базе распределения, установленной в УП, между всеми производственными подразделениями и номенклатурными группами.

Строительная организация, вредное производство, работникам выдаются СИЗ СПИ <12 мес. (маски, респираторы, перчатки). Если указать в УП, что относим их к несущественным активам (счет 10.21), то появляются трудности:

- учет ведется по подразделениям (монтажное, футеровочное производство и т.д. (счет 20, 23) и по МОЛ);

- трудно проследить сколько при оприходовании списалось в БУ перчаток на подразделение и столько же списать документом Расход материалов в НУ на это же подразделение.

Возможны варианты:

Вариант 1.

Оставить, как было.

Не признавать в УП СИЗ активами, чья стоимость несущественна и продолжать учитывать их на счете 10.01 «Сырье и материалы» — путаницы с Подразделениями в НУ и БУ не будет.

Вариант

2.Учитывать на счете10.21.

Признать в УП СИЗ активами, чья стоимость несущественна, но при их оприходовании указывать в БУ счет расходов Дт 90.02 (не разбивая по 20 и 23), т.к. в результате затраты в ОФР попадут туда в периоде понесения.

Вариант 3.

Включить в косвенные производственные затраты (Дт 25).

Отразите затраты БУ по Дт 25 по общему Подразделению. Тогда при процедуре

Закрытия месяца они будут распределены пропорционально базе распределения в Дт 20.

Для доступа к разделу авторизируйтесь на сайте.

См. также:

- Разъяснения по обязательному применению ФСБУ 5/2019 «Запасы» с 2021 года

- Закрытие затратных счетов с 2022 года с учетом ФСБУ 5/2019 (ПРОФ)

- Закрытие затратных счетов с 2022 года с учетом ФСБУ 5/2019 (КОРП)

- Пример учетной политики для производства, торговли, работ, услуг (упрощенные способы) (ОСН)

- [08.06.2021 запись] Практика применения ФСБУ 5/2019 Запасы в 1С — Часть 3

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Прямые производственные затраты (счет 20) с 2022 …

- Затраты на ремонт оборудования — прямые или косвенные? Верховный Суд не одобрил отнесение затрат на ремонт оборудования, участвующего…

- Лист 02 Приложение 2. Прямые и косвенные расходы в декларации по налогу на прибыль 2022 …

- Управленческие затраты (счет 26) с 2022 …

Что такое прямые расходы

Прямые расходы — это те затраты, которые можно отнести к конкретным товарам, работам или услугам. Например, на производстве таковыми обычно являются стоимость сырья и материалов, зарплата рабочих, а также амортизация производственного оборудования (станков, машин, цехов). В торговле прямыми расходами можно считать стоимость товаров и их доставки, затраты на страхование, таможенные пошлины и прочие транспортно-заготовительные затраты.

Проверить финансовое состояние своей организации и ее контрагентов

Что относится к косвенным расходам

Косвенными можно считать все затраты, которые не закреплены в учетной политике в качестве прямых, и не являются внереализационными (п. 1 ст. 318 НК РФ).

Внимание

Решение о невозможности отнесения того или иного расхода к прямым (и, соответственно, о признании его косвенным) нужно принимать в каждом конкретном случае с учетом экономически обоснованных показателей и особенностей технологического процесса. Это неоднократно разъясняли контролирующие органы (письма Минфина от 05.09.18 № 03-03-06/1/63428, от 13.03.17 № 03-03-06/1/13785, от 19.05.14 № 03-03-РЗ/23603 и письмо ФНС от 24.02.11 № КЕ-4-3/[email protected]). Аналогичной позиции придерживаются суды (определение Конституционного суда РФ от 25.04.19 № 876-О).

Перечень косвенных расходов для налога на прибыль

Налоговый кодекс не содержит четкого перечня косвенных затрат. Единственный расход, который прямо назван в НК РФ в качестве косвенного — амортизационная премия. Таковой признается часть стоимости основного средства, которая списывается единовременно в периоде ввода объекта в эксплуатацию (п. 9 ст. 258, абз. 2 п. 3 ст. 272 НК РФ).

На практике косвенными расходами обычно считают заработную плату управленческого персонала и сотрудников подразделений, не занятых непосредственно в производстве. К этой же категории затрат можно отнести расходы на ремонт и аренду непроизводственных объектов, затраты на командировки или рекламу. Амортизация по основным средствам, которые не используются для производства продукции (например, оргтехники, компьютеров, мебели, транспорта, предназначенных для управленческого персонала) также является косвенным расходом.

Вести налоговый и бухгалтерский учет основных средств по актуальным правилам Попробовать бесплатно

Примеры прямых и косвенных расходов (таблица)

Приведем примеры наиболее распространенных прямых и косвенных расходов

| Прямые | Косвенные |

|

|

Бесплатно заполнить, проверить и сдать через интернет декларацию по налогу на прибыль

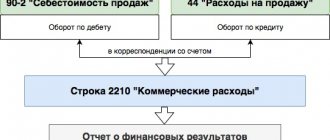

Что такое косвенные расходы

Согласно ФСБУ 5/2019 косвенные расходы — это затраты, которые нет возможности отнести на конкретные товары, работы, услуги. Компания сама устанавливает классификацию прямых и косвенных затрат и механизм разделения косвенных затрат между видами товаров, работ, услуг (пп. 23-25 ФСБУ 5/2019).

Соответственно, практика остается прежняя, но по п. 26 ФСБУ 5/2019 установлено, что нельзя включать в фактическую себестоимость незавершенки и готовой продукции:

- затраты, которые образовались в результате неправильной организации процесса производства. Например, к ним относятся сверхнормативные расходы ТМЦ, электроэнергии, труда, расходы от брака и т.д.;

- затраты на хранение, и при этом исключение — если представляет собой часть технологического процесса, например, сушка древесины;

- управленческие расходы, и при этом исключение — если затраты произведены для изготовления продукции, осуществления работ и услуг.

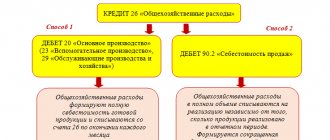

По обновленным правилам, введенным на основании ФСБУ 5/2019 в 1С:Бухгалтерии 8 начиная с версии 3.0.89 поменялись настройки разделения косвенных затрат и закрытия затратных счетов (20, 23, 25, 26, 28).

Косвенные затраты, включаемые в стоимость готовой продукции, работ или услуг, отражаются на сч. 20.01, 23 или 25. Сч. 26 с текущего года в программе предназначен лишь для учета управленческих расходов, к примеру, расходов на канцтовары, связь, консультационные услуги, аудит и т.д., то есть они не включаются в себестоимость незавершенки и готовой продукции. Если ранее на сч. 26 учитывались общехозяйственные расходы, связанные с производственным процессом в целом, то учет таких затрат теперь требуется вести на сч. 20, 23 или 25. А на сч. 28 учитывается брак в производстве.

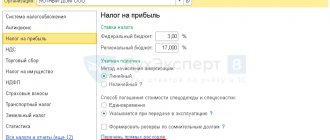

Для исчисления налога на прибыль все затраты делятся на прямые и косвенные на основании списка прямых расходов, который компания задает в настройках по налогу на прибыль. Для установки списка нужно зайти в меню «Главное», выбрать «Налоги и отчеты», перейти во вкладку «Налог на прибыль» и далее «Перечень прямых расходов».

В связи с этим себестоимость продукции в бухгалтерском и налоговом учете может быть не одинаковой, что приводит к появлению временных разниц и отложенного налога на основании ПБУ 18/02, регламентированного Приказом Минфина от 19.11.2002 г. № 114н.

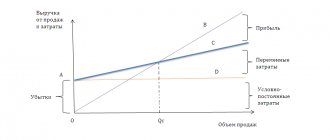

Для чего нужно разделение на прямые и косвенные затраты

Признать в расходах текущего периода можно прямые расходы, которые приходятся на реализованные в этом же периоде товары, работы, услуги. Это значит, что в большинстве случаев прямые расходы, понесенные за квартал, не будут полностью учтены при налогообложении прибыли в этом периоде. Неучтенными останутся затраты, приходящиеся на незавершенное производство, остатки готовой продукции на складе, а также на отгруженную, но не реализованную продукцию (п. 2 ст. 318, ст. 319 НК РФ).

Важно

Прямые расходы списываются постепенно — по мере реализации продукции, работ, услуг. Косвенные расходы можно учесть в полном объеме в периоде их осуществления. Ждать реализации не нужно (п. 2 ст. 318 НК РФ).

Прямые затраты

Прямые затраты формируют себестоимость только одного вида продукции. В учетной политике вы должны самостоятельно определять затраты, относимые к прямым.

Примеры прямых затрат:

- материально-производственные запасы, комплектующие и полуфабрикаты;

- зарплата работников основного производства и социальные выплаты;

- амортизация оборудования основного производства.

Перечень прямых затрат представлен в ст. 318 НК РФ, он открытый и может включать другие расходы по вашему усмотрению. Однако перед тем как включить затраты в список прямых, обратите внимание: они должны быть непосредственно связаны с производством и реализацией товаров, работ и услуг.

Для торговых организаций есть отдельный список прямых расходов, который строго регламентирован и не подлежит изменениям. К ним относятся стоимость приобретенных товаров и затраты на транспортировку.

Что выгоднее для организации

Очевидно, что налогоплательщикам выгоднее признать косвенными как можно большее число расходов. Это позволит быстрее списать соответствующие затраты и уменьшить текущие налоговые обязательства. Однако, как уже отмечалось, разделять расходы нужно обоснованно, с учетом технологии производства. Признать тот или иной вид затрат косвенным допустимо лишь в том случае, если его действительно нельзя отнести к прямым. Если организация нарушит это требование, ей грозят налоговые доначисления (определения Верховного суда РФ от 24.11.17 № 303-КГ17-17016 и от 19.09.18 № 306-КГ18-13685).

Исключение составляют организации, занимающиеся оказанием услуг. Им разрешено полностью списывать в периоде осуществления как косвенные, так и прямые расходы (п. 2 ст. 318 НК РФ). Это означает, что, хотя такие налогоплательщики и должны делить расходы на прямые и косвенные, каких-либо негативных последствий ошибочного отнесения затрат к косвенным у них не возникнет.

Совет

Организации, оказывающие услуги, могут использовать общий принцип, списывая прямые расходы только в том периоде, когда реализованы услуги, в стоимости которых учтены эти расходы. Выбранный вариант признания прямых расходов при оказании услуг желательно закрепить в учетной политике.

В заключение напомним, что правильное деление расходов на прямые и косвенные позволит налогоплательщикам не только избежать претензий со стороны налоговых органов, но и оптимизировать текущие налоговые обязательства.

Прямые затраты в смете

Более подробную информацию о том, что входит в прямые затраты в смете, можно получить из методического документа в строительстве МДС81-35.2004. Кроме этого, в составе указанного документа также присутствует и краткое описание прочих сметных затрат.

Определение тому, что такое прямые затраты в смете, в упрощенной форме было приведено выше по тексту. При этом следует отметить, что данное определение характерно для всех сметных форм: будь то смета по форме №4, локальная ресурсная смета или другая форма сметной документации.

На рисунке 1 приведена схема прямых затрат, на основании которой становится понятно, что прямые затраты включают в себя следующие статьи в смете: фонд оплаты труда (ФОТ), эксплуатация машин и механизмов (ЭММ) и материалы (МАТ).

Рисунок 1. Состав прямых затрат в смете

Фондом оплаты труда является общая стоимость заработной платы рабочих (ЗПР) и машинистов (ЗПМ). То есть в данном случае этот элемент прямых затрат включает в себя в смете две статьи.

Следует также отметить, что заработная плата машинистов хоть и является частью ФОТ, но ее стоимость в смете учитывается в составе показателя стоимости эксплуатации машин. Но в любом случае это никак не влияет на тот факт, что данный показатель входит в прямые затраты в смете.

Оплата труда, как рабочих, так и машинистов, определяется на основании трудоемкости. Трудоемкость — это количество часов, необходимое для выполнения того или иного вида строительно-монтажных работ. Трудоемкость измеряется в человеко-часах (чел.-ч).

Кроме того, данная статья прямых затрат в смете имеет характерную особенность, которая заключается в распределении стоимости в зависимости от разряда рабочего. Дело в том, что в любой расценке в сметной форме в части показателя по оплате труда указывается еще и разряд, который должен иметь рабочий, чтобы выполнить тот или иной вид СМР с соблюдением всех норм и требований строительства. Чем выше разряд рабочего, тем выше показатель оплаты труда.

Показатель эксплуатации машин (ЭММ) вычисляется на основании времени использования машин, механизмов и инструментов. Прямые затраты в смете в данной статье определяются на основании такого показателя, как машино-часы (или маш.-ч).

Как правило, стоимость эксплуатации машин является частью нормы из сборников сметных нормативов ГЭСН или ФЕР. Однако в упоминавшемся выше методическом документе МДС81-35.2004 допускается возможность вычисления данного показателя в составе прямых затрат в смете методом калькулирования или методом ресурсно-технологических моделей. Конечно же, подобные расчеты должны быть обоснованы и оправданы соответствующими разрешающими документами.

Стоимость материалов также является важной статей, что входит в состав прямых затрат в смете. При этом важно отметить, что стоимость материальных ресурсов должна быть включена в состав локальной сметы, сметы по форме №4, локального сметного расчета, акта о выполненных работах по форме КС-2 и в состав прочих сметных форм независимо от того, кто приобретал эти ресурсы.

Потребность в материалах определяется, как правило, на основании проекта на объект. Также количество материалов на каждый вид работ может быть учтено в смете на основании дефектной ведомости, ведомости материалов и пр.

Измерение объема материалов, необходимых для производства каждого отдельного вида работ, производится в физических единицах, то есть в метрах, килограммах, кубах и т.д. В прямые затраты в смете включается общая стоимость всех материальных ресурсов из всех расценок сметной формы.

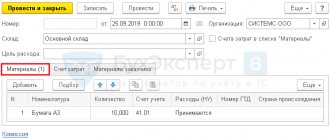

На рисунке 2 приведен пример расценки, на основании которой продемонстрировано, что входит в прямые затраты в смете. Подобной структурой обладает большинство норм из сборников сметных нормативных баз ГЭСН и ФЕР.

Рисунок 2. Пример расценки с прямыми затратами

Кроме того, следует отметить, что в состав прямых затрат в смете могут быть включены показатели энергозатрат при использовании электромеханизмов во время производства строительно-монтажных работ.