Транспортный налог (ТН) – это налог, предназначенный для возмещения вредного влияния транспортных средств на дорожные покрытия и окружающую среду. Он регламентируется как 28 главой Налогового Кодекса Российской Федерации (при федеральных рассчетах), так законодательными актами, принимаемыми в каждом отдельном регионе (при региональных рассчетах). Принятые регионами законодательные акты влияют на ставку налогу, поряд и сроки оплаты и так далее.

Рассмотрим подробнее информацию по налоговым ставкам на автомобильный транспорт, которые будут действовать в 2022 году.

Основы расчета налога на транспортное средство

Транспортному налогу посвящена гл. 28 НК РФ. Она определяет плательщиков транспортного налога как лиц (юридических и физических), на которых зарегистрированы транспортные средства. Определяющим при этом является факт регистрации, а не право собственности. Так, например, фирма может получить автомобиль в лизинг, и на период действия лизингового договора этот автомобиль будет зарегистрирован на нее, хотя собственником останется лизингодатель.

О транспортном налоге при лизинге читайте здесь.

Транспортным налогом облагаются машины и механизмы, как самоходные, так и буксируемые. Подавляющее большинство среди них составляют автомобили. При этом некоторые виды авто освобождены от обложения налогом (п. 2 ст. 358 НК РФ):

- легковые, оборудованные для инвалидов;

- легковые мощностью до 100 л. с., приобретенные через органы соцзащиты;

- машины сельскохозяйственного назначения, зарегистрированные на сельхозпроизводителей и используемые ими по назначению;

- машины федеральных военных служб;

- находящиеся в розыске, при этом факт розыска должен подтверждаться документально соответствующими органами.

Налоговой базой по налогу на транспорт для автомобиля является мощность его двигателя в лошадиных силах. Базовые ставки установлены гл. 28 НК РФ.

Для отдельных водных и воздушных транспортных средств в качестве налоговой базы по транспортному налогу применяются иные показатели (валовая вместимость, статическая тяга реактивного двигателя и др.).

Подробнее об этом узнайте в материале «Как определяется налоговая база по транспортному налогу?».

Транспортный налог рассчитывается отдельно по каждому автомобилю умножением его мощности на ставку, относящуюся к этому типу авто. Если автомобиль был зарегистрирован или снят с учета в расчетном году (т. е. числился за налогоплательщиком неполный год), то при расчете применяется коэффициент, снижающий налог в пропорции с долей месяцев владения транспортным средством в течение года. При этом полным считается тот месяц, в котором авто приобретено до 15 числа или выбыло после 15 числа (п. 3 ст. 362 НК РФ).

О том, надо ли начислять налог на транспорт, поставленный на учет и снятый с него в один и тот же день, читайте в статье «Как платить транспортный налог, если ТС зарегистрировано и снято с учета в один день?».

Транспортный налог, базовые правила которого установлены НК РФ, является региональным налогом. Он вводится в действие законами субъектов РФ, которые вправе внести следующие изменения в правила, установленные Налоговым кодексом:

- ставки транспортного налога могут быть изменены как в сторону увеличения, так и в сторону уменьшения (с отклонением не более чем в 10 раз от базовых), при этом ограничение по уменьшению не относится к легковушкам с мощностью двигателя до 150 л. с. включительно;

- может быть введена собственная система льгот по налогу;

- может быть установлен собственный порядок и сроки уплаты налога.

Это обстоятельство делает важным для налогоплательщика не только изучение текста гл. 28 НК РФ, но и знание действующего закона о транспортном налоге того региона, где зарегистрирован транспорт.

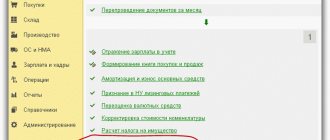

Организации рассчитывают транспортный налог к уплате самостоятельно на основании имеющихся у них данных, а по транспорту физлиц расчет делает ФНС.

Оплата налога организациями может производиться как 1 раз за год по итогам декларации, так и путем перечисления авансовых платежей (если их предусмотрел субъект РФ). Физические лица платят налог 1 раз за прошедший год.

О сроках уплаты налога читайте здесь.

Узнайте, какие КБК по транспортному налогу в 2022 — 2022 годах для организаций.

Подробнее о росте стоимости топлива

Несправедливость действующей системы по которой начисляется транспортный налог в России в 2022 году (за 2022 год) очевидна и легко демонстрируется на примере.

Пример:

- пожилая семья пенсионеров взяла в кредит внедорожник для поездок на дачу в сезон. Среднее число поездок за год не превышает 10, тогда как размер ежегодной суммы, уплачиваемой рамках транспортного налога равен сумме, которую платит руководитель компании с многомиллионной зарплатой приобретший аналогичный автомобиль как статусный.

При этом нельзя забывать, что транспортный налог в России в 2019 году необходимо уплатить по старой схеме, то есть в стоимость бензина он пока не включен. В то же время рост цен на бензин не останавливается с первых месяцев 2022 года. Фактически каждый автомобилист платит двойную сумму по основному сбору и по акцизу за бензин.

В настоящее время владельцы ТС мощностью от 200 до 300 л. с. платят в год порядка 714 рублей за единицу мощности, транспортный налог в России в 2022 году составит около 743 рублей, а еще через год повысится до 773 рублей. Сумма к оплате актуальна даже в том случае, если автомобиль неисправен и не эксплуатируется.

Некоторые функционеры в попытках привлечь сторонников, пытаются пролоббировать отмену транспортного налога. Но данная популистская риторика остается без внимания коллегами по кабинетам, так как транспортный налог в России в 2022 году планируемо принесет в казну более 150 млрд рублей. Также противники отмены обращают внимание, что уже сегодня задолженность россиян перед бюджетом, по транспортному налогу превысила 2 трлн рублей. Потеря имеющегося дохода недопустима для казны в настоящих экономических условиях.

Кроме предложения отменить транспортный налог в России в 2019 году, думцы выносили на слушания проекты замены ТН на дополнительные топливные пошлины, предлагали привязать расчеты к объему двигателя и степени вреда экологии. Наибольшее число сторонников нашлось у проекта, предлагающего замену ТН на так называемый экологический налог, начисляемый по показателю уровня загрязнения транспортного средства.

Вопрос о том, заменят ли транспортный налог в России в 2022 году экологическим налогом, остается открытым. Председатель Госдумы Е. Москвичев заявляет, что готовый законопроект по внедрению «экологического налога» поступит на рассмотрение уже вначале 2019 года. Высока вероятность единогласного одобрения проекта после его изучения думцами. Широкой публике детали проекта неизвестны.

В том случае если транспортный налог в России в 2022 году заменят экологическим сбором, владеть старыми машинами, не соответствующими последним экологическим стандартам «ЕВРО», станет попросту невыгодно. В то же время, высока вероятность отнесения транспортных средств с двигателями «Евро»-4,5 и 6 к категории льготных.

Большинство россиян с доходом ниже среднего, имеют в распоряжении старые отечественные или иностранные автомобили далекие от соответствия евро стандартам. В том случае если налог будет добавлен к стоимости топлива, больше прочих пострадают компании и частные лица, использующие для работы энергоемкие транспортные средства.

Как определяет сумму дорожного налога ФНС

Данные о регистрации и снятии с нее транспортных средств в ФНС поступают из ГИБДД. Они служат для налоговой инспекции источником информации для проверки данных деклараций, составленных организациями, и для расчета налога по транспорту, зарегистрированному на физических лиц. В отношении рассчитанного с учетом особенностей региона транспортного налога физическим лицам направляются уведомления о его уплате.

ВНИМАНИЕ! Начиная с налога за 2022 год юрлица тоже будут получать от налоговой сообщения с рассчитанной суммой. А подавать в ИФНС декларации по ТН перестанут. Однако это не означает, что им больше не потребуется рассчитывать налог. Эта обязанность сохранится за организациями и далее. Ведь они должны знать сумму, чтобы в течение года вносить авансовые платежи (если таковые установлены в регионе). А сообщение от налоговой носит скорее информационный характер, чтобы компания могла сверить свои начисления с теми, что сделаны по данным налоговиков. И получит она его уже после сроков уплаты авансов (см., например, письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

Стоимость налога за авто: сколько стоит содержать дорогую машину

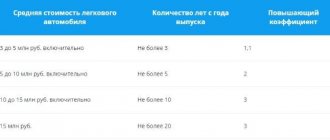

Владельцам дорогих авто (со средней стоимостью от 3 000 000 руб.) придется уплачивать транспортный налог с учетом повышающего коэффициента, величина которого (от 1,1 до 3,0) определяется, согласно п. 2 ст. 362 НК РФ, в зависимости от средней стоимости автомобиля и года его выпуска. Перечень таких автомобилей ежегодно публикуется Минпромторгом.

Есть ли повышающий коэффициент для вашего авто, читайте в статье «Как считать возраст дорогого авто для применения повышающего коэффициента по транспортному налогу».

С 2022 года для автомобилей стоимостью от 3 млн до 5 млн руб. не старше 3 лет применяется единый коэффициент 1,1.

Подробнее о повышающем коэффициенте читайте здесь.

Повышающий коэффициент транспортного налога в 2021–2022 годах

Повышающий коэффициент по транспортному налогу следует учитывать при расчете не только суммы налога за год, но и авансов по нему (п. 2.1 ст. 362 НК РФ).

О процедуре расчета налога на транспорт подробнее читайте в статье «Как рассчитать транспортный налог на автомобиль?».

Если на вашу компанию зарегистрирован дорогой автомобиль, прежде чем рассчитать транспортный налог, проверьте:

- Включен ли ваш автомобиль в перечень, размещенный на сайте Минпромторга. Используйте только актуальный перечень (он обновляется ежегодно).

- Не превышает ли срок использования автомобиля срок, установленный в НК РФ для целей применения повышающего коэффициента. При подсчете срока необходимо начинать с года спуска автомобиля с конвейера и заканчивать годом, за который уплачивается налог (письмо ФНС России от 02.03.2015 № БС-4-11/[email protected]).

Если хотя бы одно из условий не выполняется, повышающий коэффициент не применяется.

О том, применяется ли повышающий коэффициент к налогу, если автомобиль не указан в опубликованном Минпромторгом перечне, читайте в материале «Как платить транспортный налог, если дорогого авто нет в перечне Минпромторга?».

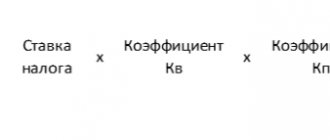

Если условия выполняются, при расчете транспортного налога по легковому автомобилю средней стоимостью более 3 млн руб. необходимо применить формулу:

ТН = ТПоп × Кп,

где ТПоп — сумма транспортного налога, рассчитанная по общим правилам (произведение налоговой базы на ставку налога и коэффициент владения транспортным средством);

Кп — повышающий коэффициент.

РАЗЪЯСНЕНИЯ от КонсультантПлюс: Для определения срока применения повышающего коэффициента ояень важен год выпуска автомобиля. В Перечне указаны: количество лет, прошедших с года выпуска. Например «2 года». В этом случае применять повышающий коэффициент надо в отношении… Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Платить налог с учетом повышающего коэффициента нужно и в тех случаях, когда описание модели (версии) для соответствующей марки легкового автомобиля в перечне Минпромторга содержит меньше либо больше сведений по сравнению со сведениями из ГИБДД (письмо ФНС от 18.07.2017 № БС-4-21/[email protected]).

Транспортный налог — 2019–2020: тарифы

Ставки транспортного налога на 2019–2020 годы различаются в зависимости от регионов. От года к году ставки могут меняться, поэтому стоит следить за региональным законодательством в части транспортного налога.

Таблицу ставок транспортного налога по регионам на 2019-2020 гг. вы найдете здесь.

Налог на транспортное средство в 2019–2020 годах рассчитывается по тем же правилам, которые действовали ранее (а точее с 2016 года). Особые льготы по налогу в сравнении с НК РФ есть только в Москве (закон г. Москвы от 09.07.2008 № 33) и Московской области (закон Московской области от 16.11.2002 № 129/2002-ОЗ).

Транспортный налог по большегрузам

До 1 января 2022 года в случае осуществления платы Платону в отношении транспортного средства, имеющего разрешенную максимальную массу свыше 12 т, авансовые платежи по транспортному налогу организация не уплачивала. Это было предусмотрено абзацем 2 пункта 2 статьи 363 НК РФ. Кроме того, организация уменьшала на сумму, уплаченную Платону за соответствующий налоговый период, транспортный налог по итогам года. Если в случае уменьшения транспортного налога на платеж Платону сумма налога, подлежащая уплате в бюджет, принимала отрицательное значение, то транспортный налог не уплачивался.

Но, согласно пункту 4 статьи 2 Федерального закона от 03.07.2016 N 249-ФЗ, такой порядок действовал до 31.12.2018 года. В связи с чем с 01.01.2019 года такие организация уплачивают транспортной налог в общем порядке, то есть уплачивать авансовые платежи, если иное не установлено законами субъектов РФ, и сам налог.

Что изменилось в налоге на транспорт в последние годы

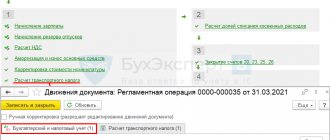

Пожалуй, самым значимым последним изменением по транспортному налогу для юрлиц стала отмена его декларирования. В последний раз отчитываемся за 2022 год.

Кроме того новшествами последних лет стали введенные:

- с июля 2016 года возможность применения в 2016–2018 годах к налогу, начисленному по большегрузным автомобилям, вычета (вплоть до получения нулевого значения налога) в сумме уплаченной за соответствующий год платы за вред, причиняемый дорогам этим транспортом (п. 2 ст. 362 НК РФ);

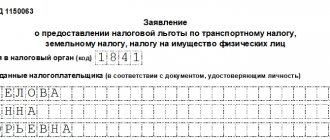

- с 2022 года упрощение для плательщиков-физлиц: они не обязаны документально подтверждать льготы на транспортный налог, достаточно подать заявление, а подтверждение налоговики запросят сами в компетентном органе (и только если на запрос им не ответят, они попросят документы у самого «физика»);

- с 2022 года — новые обязанности по налогу для юрлиц, связанные как раз с отменой декларирования;

- с 2022 года — новые правила и сроки уплаты налога организациями.

Итоги

Плательщиками транспортного налога являются юридические и физические лица, на которых зарегистрированы транспортные средства. Налоговой базой по налогу на транспорт для автомобиля является мощность его двигателя в лошадиных силах. Ставки налога установлены в НК РФ и могут корректироваться региональными законами. За последние годы в части транспортного налога внесены разнообразные изменения, ключевым из которых является отмена налоговых деклараций для юрлиц.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.