Наличие транспортного средства (ТС) значительно увеличивает потенциал владельца: в скорости и дальности передвижения, в разнообразии мест отдыха, в повышении доходности бизнеса. Но помимо дополнительных возможностей такая собственность накладывает и обязанности, в частности, по выплате ежегодного транспортного налога.

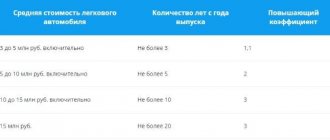

Напомним, что при расчете налога принимается во внимание категория транспорта, его мощность и региональная налоговая ставка. Даже для автомобилей одного назначения, например, для легковых машин, владельцы которых – довольно большой процент наших сограждан, разброс по суммам налога весьма велик. Чем дороже и мощнее автомобиль, тем большую сумму налога необходимо отчислять его владельцу. В то же время для социально значимого транспорта, а также для автовладельцев из наименее защищенных слоев населения предусмотрены льготы.

Представленный материал будет полезен в первую очередь физлицам. Разумеется, организации также выплачивают транспортный налог, но юридическое лицо даже при наличии льготы обязано ежегодно подавать декларацию с указанием причин, по которым выплаты не проведены. А частникам достаточно единожды внести данные в образец заявления на льготу по налогу, если у них есть права на привилегию.

Льготные категории

Законодательство допускает целый ряд оснований для получения налоговых послаблений. Так, некоторые транспортные средства вовсе не рассматривается в качестве объекта налогообложения по федеральным нормам. Сюда относятся весельные лодки, оборудованные для использования инвалидами легковые авто, промысловые суда, сельскохозяйственный транспорт, медицинская авиация и др. Полный список приведен в п.2 ст.358 НК РФ.

В свою очередь преференции для льготных категорий граждан устанавливаются на региональном уровне, так как сборы транспортного налога пополняют именно региональный бюджет. Большинство регионов предоставляет льготы:

- Пенсионерам.

- Героям СССР и РФ.

- Инвалидам I и II групп.

- Многодетным семьям.

- Ветеранам (инвалидам) боевых действий.

- Ветеранам труда.

- Представителям ребенка-инвалида.

- Чернобыльцам и другим лицам, перенесшим лучевую болезнь из-за работы с ядерными установками.

Конечно же, не во всех субъектах РФ подобные льготы введены, а в некоторых, если и введены, то дифференцированы в зависимости от тех или иных факторов. К примеру, заявление на льготы по налогам пенсионерам Москвы писать бесполезно – в столице не предусмотрено налоговых привилегий в отношении личного транспорта этой категории населения. А в Санкт-Петербурге льгота коснется лишь пенсионеров, владеющих отечественным авто мощностью до 150 л. с.

Уточнить наличие льгот по транспортному налогу в своем регионе можно в этой статье.

Какие документы понадобится предоставить?

Для получения льготы по транспортному налогу заявителям необходимо предоставить следующий общий перечень документов:

- заявление по официально установленной форме;

- удостоверение личности (паспорт гражданина РФ);

- доверенность от представителя налогоплательщика (предоставляется в том случае, если заявитель не может самостоятельно подать документы для получения льготы по транспортному налогу);

- технический паспорт транспортного средства (ПТС).

В зависимости от основания получения льготы потребуется приложить и другие документы.

Дополнительные документы

В п. 3 ст. 361.1 НК РФ написано, что лица, имеющие право претендовать на получение налоговых послаблений, вместе с заявлением могут предоставить документы, являющиеся подтверждением такого права. При этом данные бумаги будут отличаться в зависимости от категории льготников, к которой относится конкретный налогоплательщик.

К основному перечню бумаг могут добавиться следующие:

- Справка из ПФР о размере пенсии (для лиц, находящихся на пенсии). О льготах на транспортный налог для пенсионеров дана информация в этом материале.

- Справка, доказывающая наличие инвалидности (предоставляют нетрудоспособные категории налогоплательщиков). Особенности взимания транспортного налога с инвалидов и информацию о получении льготы найдете здесь.

- Удостоверение, подтверждающее статус многодетной семьи (предоставляется одним из многодетных родителей). О том, есть ли льготы на транспортный налог для многодетных и как их получить, читайте здесь.

- Документ, подтверждающий статус ветерана войны (требуется от лиц, которые в прошлом участвовали в ВОВ, в боевых действиях на территории СССР, РФ и т.д.);

- Удостоверение ветерана труда (для категорий налогоплательщиков, которым положена льгота по транспортному налогу, как Героям Социалистического труда, носителям ордена Трудовой Славы и т.д.). Правила оформления льготы и оплаты транспортного налога для ветеранов труда и боевых действий приведены тут.

- Справка об участии в операции по ликвидации последствий радиации (требуется предоставить гражданами, подвергшимися радиации из-за катастрофы на Чернобыльской АЭС, участвовавшим в испытаниях ядерного оружия и т.д.).

- Иные документы.

При обращении в налоговый орган следует учесть один весьма важный момент. Льготы, действующие в одном регионе РФ, могут не применяться на территории другого. Например, в г. Санкт-Петербург пенсионеры освобождаются от уплаты транспортного налога (если автомобиль отечественного производства с мощностью до 150 л.с), а для Москвы такое освобождение не предусмотрено.

Налоговый вычет по системе «Платон»

Особое место в числе льготников занимают владельцы большегрузных автомобилей с максимальной массой больше 12 тонн, зарегистрированные в реестре транспортных средств системы взимания платы (так называемый «Платон»).

Напомним, что одной из основных целей транспортного налога является пополнение бюджета в целях восстановления автодорог. Система «Платон» занимается тем же: взимает средства в счет ущерба, который неизбежно наносят автомобильным магистралям тяжелые грузовики. Чтобы избежать ситуации двойных выплат, было разрешено вычесть платежи по «Платону» из суммы транспортного налога (Федеральный закон № 249-ФЗ от 03.07.2016). В результате:

- Налог не перечисляется вовсе, если платежи в счет возмещения вреда автодорогам превысили (или были равны) сумму налога за тот же период;

- Налог снижается на сумму платежа, если последний был меньше суммы исчисленного транспортного налога.

Вычет действителен как для физических лиц, так и для компаний.

Новые правила в НК РФ

Порядок расчета суммы транспортного налога и авансовых платежей по нему регламентирует ст. 362 Налогового кодекса РФ. С 1 января 2022 года Федеральный закон от 02.07.2021 № 305-ФЗ дополнил её новыми пунктами 3.2 – 3.4.

Когда перестанут начислять налог

Согласно п. 3.4, в отношении транспортного средства, право собственности на которое прекращено в связи с его принудительным изъятием по основаниям, предусмотренным федеральным законом, исчисление налога прекращается с 1-го числа месяца, в котором оно изъято у собственника.

Куда подавать заявление

Основанием служит заявления налогоплательщиком. Причём его можно подать в любой налоговый орган по своему выбору.

Документы к заявлению

К заявлению можно приложить документы, подтверждающие принудительное изъятие транспортного средства. Физлица могут подать всё это через МФЦ («Мои документы»).

Налоговая сама запросит такие документы по своим каналам, если:

- их нет у ИФНС;

- плательщик не подал их сам.

Срок исполнения такого запроса – 7 дней со дня получения.

О неполучении по запросу сведений налоговая должна проинформировать налогоплательщика в течение 3-х дней. Тогда он должен сам представить подтверждающие документы в налоговый орган.

Срок рассмотрения заявления

Заявление о прекращении исчисления налога в связи с принудительным изъятием транспортного средства налоговая рассматривает в течение 30 дней со дня его получения.

Если был сделан запрос, руководитель (его зам) налогового органа вправе продлить срок не более чем на 30 дней, уведомив об этом налогоплательщика.

Результат рассмотрения

Способом, указанным в заявлении, из налоговой придёт один из двух документов:

- уведомление о прекращении исчисления налога в связи с принудительным изъятием транспортного средства (помимо прочего, должен быть указан период, с которого исчисление налога прекращается);

- сообщение об отсутствии основания для этого (с основаниями отказа).

Как оформить заявление на льготу по транспортному налогу

По умолчанию рассылаемые налоговой службой уведомления не учитывают ваши индивидуальные льготы. Их необходимо активировать самостоятельно, обратившись в налоговую инспекцию по месту регистрации. Для оформления пакет документов, куда входят:

- Личное заявление;

- Удостоверение личности;

- ИНН;

- Документы на ТС (техпаспорт, свидетельство о регистрации права собственности);

- Документы, подтверждающие право на льготу (пенсионное удостоверение, справка об установлении инвалидности, удостоверение многодетной семьи или др.).

С 1 января 2022 года свободную форму сменило официальное заявление на льготы по налогам (приказ от 14 ноября 2022 года № ММВ-7-21/[email protected]).

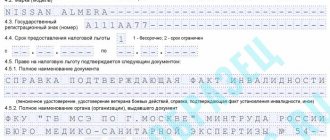

Образец заявления на льготу по транспортному налогу

В том случае, если льгота относится к участнику системы «Платон», в заявлении указывается:

в строке 4.5.1 – «запись в Реестре взимания платы»;

в строке 4.5.2 – «оператор системы взимания платы»;

в строке 4.5.3 – дата внесения платежа оператору по данным Реестра (последняя по времени для налогового периода, за который заявлена налоговая льгота);

в строке 4.5.4 – период, за который в отношении ТС внесена плата (по данным Реестра);

в строке 4.5.5 – ничего не указываем (прочерк).

Для подачи заявления можно выбрать наиболее удобный способ:

- Через личный кабинет налогоплательщика на сайте ФНС;

- По почте в территориальное отделение налогового ведомства;

- Через уполномоченный МФЦ;

- Лично.

Электронная форма

В абц. 5 п. 3 ст. 361.1 НК РФ написано, что при желании налогоплательщик может подать заявление на получение послабления по транспортному налогу в электронном виде. При этом формат передачи сведений данным образом прописан в Приложении № 3 к Приказу ФНС РФ.

Условия подачи

Подача заявления в электронном виде производится через личный кабинет налогоплательщика (ЛКН) на сайте ФНС. При этом, если гражданин ранее не пользовался таким способом, то ему придется предварительно явиться в налоговый орган и получить доступ к своему кабинету.

Войти в ЛКН также можно через сайт «Госуслуги» или же воспользовавшись электронной подписью.

Кроме того, сформированное электронное заявление на получение льготы необходимо будет подписать усиленной электронной подписью.

Пошаговая инструкция

Направление электронного заявления для получения льготы по транспортному налогу производится в следующем порядке:

- Первым делом необходимо перейти на официальный сайт ФНС РФ и зайти в свой ЛКН, вписав в специальное окно свой логин (или ИНН) и пароль.

- После успешного входа следует выбрать раздел «Заявление о предоставлении льготы по имущественным налогам».

- Отобразится новая страница, на которой надо будет последовательно пройти 3 этапа: редактирование, отправка и результаты.

- Во вкладке «Редактирование» часть сведений уже будут заполнены (ФИО налогоплательщика, данные налоговой инспекции, куда будет направлен запрос, и т.д.). Необходимо только выбрать:

- вид сбора (в данном случае это транспортный налог);

- указать реквизиты документов, подтверждающих право на льготу, а также приложить их отсканированный вариант.

- Далее следует перейти в раздел «Отправка», подписать документ усиленной неквалифицированной (квалифицированной) электронной подписью и направить в налоговый орган, нажав на кнопку «Отправить».

- После успешной отправки откроется вкладка «Результаты», в которой отобразится дата направления заявления.

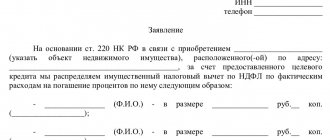

Оформление льготы на землю и имущество

Аналогичным образом оформляется заявление на льготу по земельному налогу и заявление на льготу по имущественному налогу.

Титульный лист для указанных обращений идентичен, как и поля для указания документа, дающего право на налоговые преференции. Разница лишь в обозначении налогооблагаемой собственности, в отношении которой будет применена льгота.

Так, заявление на льготу по земельному налогу пенсионера будет содержать кадастровый номер земельного участка и подтверждаться номером пенсионного удостоверения налогоплательщика.

Заявление на льготу по налогу на имущество будет отличаться лишь уточнением вида недвижимого имущества и его инвентарным, условным или кадастровым номером.

Заполняем заявление

Общая информация:

- Форма документа утверждена Приказом ФНС России от 14.11.2017 №ММВ-7-21/[email protected]

- Заполнять бланк необходимо аккуратно, вписывая каждую букву или число в отдельную клетку.

- Вносить сведения можно от руки или на компьютере. При втором варианте важно помнить, что подпись налогоплательщика должна быть «живой».

- В бланке 4 листа, но для получения льготы по нужному нам налогу заполняется только титульный и лист, в котором заявлена указанная льгота. Пустые листы прикреплять к документу не требуется.

Лист 1 (титульный)

Эта часть документа должна содержать такие сведения:

- ИНН. Если физлицо не знает свой номер, то может воспользоваться сервисом на сайте налоговой по ссылке: https://service.nalog.ru/inn.do (смотрите нашу инструкцию как узнать ИНН через сайт ФНС). Если нет возможности узнать ИНН, можно оставить строку свободной, но придется заполнить дополнительные строчки в заявлении (о них речь пойдет позже).

- Код ФНС по месту нахождения недвижимости, по которой и запрашивается льгота. Его можно узнать вот здесь: https://service.nalog.ru/addrno.do.

- ФИО. Каждое слово необходимо писать в отдельной строке: 2.1 — фамилия, 2.2 — имя, 2.3 — отчество.

- Данные о дате и месте рождения (строки 2.5 и 2.5). Заполняются, если не была заполнена строка с ИНН.

- Данные о документе, удостоверяющем личность (раздел 2.6). Также заполняются, если не был вписан ИНН. При заполнении поля 2.6.1 (код вида документа) нужно выбрать код своего документа. Для паспорта гражданина РФ — это «21», паспорта СССР — «01», свидетельства о рождении — «02».

- Номер телефона. Его нужно вписывать в формате 8(900)0000000, без пробелов и тире.

- Способ получения ответа с результатом рассмотрения заявления. «1» — в налоговом органе, «2» — по почте.

- Число листов документа. Их должно быть как минимум 2 — «002».

- Количество листов-приложений к документу. Формат аналогичен пункту выше.

- Подтверждение достоверности внесенной информации. Здесь ставим «1», если физлицо сдает документы лично, в этом случае остальные данные, кроме подписи и даты, заполнять не нужно. Нужно внести цифру «2», если документы сдает доверенное лицо. В этом случае пишут его ФИО и реквизиты доверенности, дату. И доверенное лицо должно поставить свою подпись.

На этом мы закончили заполнять первый лист.

Лист 2

Это четвертый лист в бланке. Если пенсионер запрашивает льготу только по имущественному налогу, то заполнять нужно только этот лист, второй и третий — пропустить. Если нужно оформить льготу по другим налогам (транспортный, земельный), то вносят данные и в соответствующие листы.

Итак, для льготы по имущественному налогу лист заполняют, внося следующую информацию:

- Снова ИНН.

- Номер страницы. Если это второй лист заявления, то ставят «002».

- Фамилию и инициалы пенсионера.

- Данные об объекте недвижимости. Здесь указывают коды вида имущества, его номер (кадастровый, условный или инвентарный).

- Информацию о льготе. Срок предоставления, начало срока действия льготы, наименование документа, на основании которого наступила льгота (пенсионное удостоверение или иной документ — они перечислены в бланке). Далее вносят название органа, выдавшего документ, дату выдачи и срок его действия.

- Подпись пенсионера, дата заполнения документа.

Внимание! Можно также указать несколько объектов недвижимого имущества. На бланке выделены разделы для двух объектов. Если их больше, то можно просто взять дополнительный лист, указав при этом и его номер.

Когда нужно подавать заявление на предоставление льготы по налогу

Рекомендуем заявлять свои права на снижение налоговых сборов до апреля-мая. То есть до начала формирования и массовой рассылки уведомлений о размере транспортного налога за предыдущий период. В таком случае заявление будет учтено при составлении уведомления, что избавит вас от необходимости перерасчета.

Обновлять заявление на льготу ежегодно не нужно. Если вы уже заявляли свои права на льготу и не указывали временных ограничений, она будет автоматически пролонгирована.

Если заявление на льготу было подано постфактум, Налоговый кодекс допускает перерасчет. Но только в отношении последних трех лет (п.3 ст.363 НК РФ).

Отмена транспортного налога

О скорой отмене этого вида налога немало писали в начале 2018 года, более того, в поддержку его ликвидации неоднократно высказывались Минтранс и Президент РФ. Но пока дальше намерений дело не зашло.

По инициативе ряда депутатов 5 июня 2022 года был подан законопроект № 480908-7 «О внесении изменений в Налоговый кодекс Российской федерации в части отмены транспортного налога». Для компенсации выпадающих доходов документ предлагает повышение топливных акцизов. Гипотетически это позволило бы решить, как минимум, две проблемы:

- снижение налогового бремени для тех, кто редко пользуется своим транспортным средством;

- снятие проблемы неуплаты (собираемость данного налога в субъектах РФ не превышает 50%).

Впрочем, дальше предварительного рассмотрения Госдумой законопроект не прошел. 2 июля 2022 года профильный комитет вернул проект на доработку. Таким образом, говорить об отмене налога преждевременно. Подробнее об этом читайте в нашей статье.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.