Код бюджетной классификации (КБК) нужно знать, для того, чтобы отчитаться по налогам и заплатить их. В платежном поручении на уплату того или иного налога в обязательном порядке указывается КБК. Его следует отразить в поле 104 платежного поручения. Благодаря верному указанию кода КБК конкретный платеж зачисляется по назначению.

Если в платежном поручении на уплату налога неверно указать код бюджетной классификации, то платеж не будет зачислен. Следовательно, сумма «повиснет» как недоимка, несмотря на то, что она была уплачена налогоплательщиком. Поэтому крайне важно при заполнении «платежки» правильно заполнить все цифры КБК.

Информация о КБК понадобится и при заполнении декларации по тому или иному налогу.

Изменения в КБК по НДФЛ в 2016 году

Указания о порядке применения бюджетной классификации Российской Федерации утверждены приказом Минфина России от 1 июля 2013 г. № 65н. КБК представляет собой комбинацию из 20 цифр, разделенных на несколько блоков. Каждому налогу соответствует свой код бюджетной классификации. Более того, по одному и тому же налогу может быть свой код в зависимости от ситуации.

В 2016 году плательщики и налоговые агенты по НДФЛ должны использовать те же КБК, что и в 2015 году, то есть изменений по кодам бюджетной классификации не произошло.

Состав КБК 2016

На что указывает код бюджетной классификации

1) Код подразделяется на 4 основных блока доходов:

- Шифр администратора

- Вид

- Подвид

- Код КОСГУ

| Шифр администратора | Вид | Подвид | Код КОСГУ | ||||||||||||||||

| разряд | разряд | разряд | разряд | ||||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 | 20 |

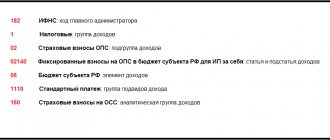

2) Первые 3 цифры определяют администратора поступлений. Каждому главному распорядителю присвоен свой шифр. Обозначение 182 закреплено за Федеральной налоговой службой, 392 – за Пенсионным фондом России, 393 – за Фондом обязательного социального страхования РФ.

3) Шифр вида доходов самый длинный — десятизначный. Четвертый разряд кода означает принадлежность к группе: 1 – доходные перечисления, 2 – безвозмездные поступления, 3 – поступления от занятий предпринимательством.

4) Дальше перечисления детализируются на подгруппы – 5 и 6 разряд:

- 01 — налоги на прибыль;

- 02 – социальные отчисления;

- …

- 06 – имущественные налоги;

- 07 – взносы за природопользование;

- …

- 13 – поступления по платным услугам.

5) Следующие пять знаков указывают на статью, подстатью бюджета. Их значение можно найти в справочнике КБК 2016. Это достаточно длинный перечень, а приводить весь список полностью здесь нецелесообразно.

6) Двенадцатый с тринадцатым разряды шифра соответствуют уровню бюджета — получателю налога (федеральный, региональный или муниципальный).

7) Шифр подвида дохода (программ) призван разделить различные виды поступлений: 1000 – налог, 2000 – означает пеню, 3000 – соответственно штраф.

Последние 3 разряда показывают код классификации операций сектора госуправления (КОСГУ):

110 – налоговые поступления;

120 – средства от собственности;

130 – поступления по платным услугам;

140 – суммы, изъятые принудительно;

160 – социальные отчисления, взносы.

Таким образом, каждый сотрудник может прочесть любой, малопонятный поначалу, шифр.

Возвращаясь к нашему примеру, КБК на 2016 год 182 1 01 02010 01 1000 110 означает:

- 182 – получатель – Федеральный налоговый орган;

- 1 – поступил налог;

- 01 – относится к налоговым поступлениям;

- 02010 – статья и подстатья бюджета;

- 01 – поступление в федеральный бюджет;

- 1000 – вид поступления – налоговый платеж;

- 110 – платеж относится к налоговым доходам.

Более подробно об изменениях в КБК, их причинах и, непосредственно, о применении кодов бюджетной классификации в данном видео:

Какие КБК за сотрудников указывать в 2016 году?

Для НДФЛ существует несколько КБК, которые используются в зависимости от ситуации. Например, для НДФЛ, уплаченного компанией или индивидуальным предпринимателем с зарплаты своих сотрудников, КБК будет 182 1 0100 110. Причем, неважно, гражданином какой страны является работник. Иными словами, КБК по НДФЛ с зарплаты сотрудников одинаков для всех: и для сотрудников, являющихся гражданами РФ, и для сотрудников-иностранцев.

А вот для уплаты фиксированного авансового платежа по НДФЛ, который вносится иностранным лицом при оформлении патента, КБК другой: 182 1 0100 110. Этот авансовый платеж по НДФЛ перечисляет не работодатель, а непосредственно сам иностранный гражданин в порядке, описанном в статье 227.1 НК РФ. На сумму фиксированного авансового платежа будет уменьшен НДФЛ, который будет исчислять компания, куда трудоустроится иностранец (п. 6 ст. 227.1 НК РФ).

Где искать

Самые актуальные КБК для 3-НДФЛ за 2016 год утверждены приказом Минфина России от 01 июля 2013 года № 65н. В обновленной редакции он действует с 7 декабря 2016 года.

Коды бюджетной классификации из данного документа Минфина берут не только для заполнения декларации по форме 3-НДФЛ (утв. приказом ФНС России от 24.12.2014 № ММВ-7-11/671), но и в целом перечисления в казну подоходного налога. В том числе, пеней и штрафов по нему.

Как реквизит КБК в декларации 3-НДФЛ за 2016 год фигурирует в самом начале Раздела 1 этого бланка (поле 020):

Обратите внимание: нужный код бюджетной классификации для 3-НДФЛ за 2016 год нигде искать не нужно, если вы заполняете эту декларацию с помощью программы с официального сайта ФНС России. Ее алгоритм работы построен таким образом, что она сама проставит необходимый и правильный КБК в зависимости от ситуации, по которой человек сдает 3-НДФЛ.

Также см. «Специальная программа ФНС для 3-НДФЛ за 2016 год».

КБК: пени и штрафы по НДФЛ

КБК при уплате пени по НДФЛ, который необходимо указать в платежном поручении, будет свой: в зависимости от того, кто перечисляет пени. Если пени перечисляет:

- налоговый агент, то КБК 182 1 0100 110;

- физическое лицо, то КБК 182 1 0100 110;

- индивидуальный предприниматель, то КБК 182 1 0100 110.

В отношении КБК по штрафам за неуплату НДФЛ действует тот же принцип. Код зависит от того, кто перечисляет штрафные суммы:

- налоговый агент, то КБК 182 1 0100 110;

- физическое лицо, то КБК 182 1 0100 110;

- индивидуальный предприниматель, то КБК 182 1 0100 110.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Что такое КБК?

КБК это сокращенное наименование, расшифровывается как «код бюджетной классификации». Представляет собой специальный код для совершения платежей по налогам, сборам, пени и штрафам в налоговую инспекцию.

Фактически код необходим ФНС для внутренней сортировки поступающих сумм в бюджет и отнесение их на соответствующие налоги. После чего можно провести анализ собираемости налогов. Код позволяет установить назначение платежа, откуда он поступил, на какие цели в последствии могут быть переведены денежные средства и кто является их адресатом.

Так, например, если брать транспортный налог, то коду можно отследить ко совершил платеж — физическое или юридическое лицо. Налоги собранные с физических лиц направляются на ремонт существующих и прокладку новых дорог, а юридические лица финансируют безопасность транспортной инфраструктуры, а также за счет них происходит улучшение экологической обстановки.

Код ОКАТО позволяет определить территориальную принадлежность платежа, что позволяет распределять его по регионам. Применение бюджетных кодов помогло существенно автоматизировать процесс анализа поступающих налогов, а также оказало помощь в формировании бюджета.

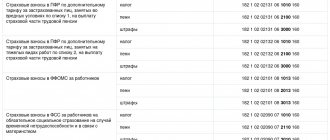

Новые КБК по страховым взносам с 2017 года

С 2022 года страховые взносы (кроме взносов «на травматизм») будет администрировать Федеральная налоговая служба. См. «Страховые взносы с 2022 года: обзор изменений».

В связи с этим страховые взносы нужно будет перечислять на новые КБК. При этом если говорить про уплату страховых взносов за декабрь 2016 года, то формирование платежных поручений и КБК зависит от того, когда производится уплата:

- если страховые взносы за декабрь 2016 года перечисляются досрочно (в декабре 2016 года), то указывайте в платежке «старые» КБК, а в качестве получателя указывайте внебюджетные фонды;

- если страховые взносы за декабрь 2016 года перечисляются в январе 2022 года, то в платежках по некоторым взносам нужно показывать новые специальные КБК, а в качестве получателя указывать налоговую инспекцию.

С 1 января 2022 года действуют новые КБК по страховым взносам в ФНС. В частности, изменились коды администратора (первые три цифры КБК) — 182 вместо 392. Все взносы нужно платить в налоговую инспекцию, а не фонды (кроме взносов на травматизм).

Покажем в таблице, как изменились КБК по страховым взносам с 2017 года:

| Вид взносов | КБК в декабре 2016 года | КБК с января 2022 года |

| Пенсионные взносы | Взносы 182 1 0200 160 | Взносы 182 1 0210 160 |

| Пени 182 1 0200 160 | Пени 182 1 0210 160 | |

| Штрафы 182 1 0200 160 | Штрафы 182 1 0210 160 | |

| Взносы в ФФОМС | Взносы 182 1 0211 160 | Взносы 182 1 0213 160 |

| Пени 182 1 0211 160 | Пени 182 1 0213 160 | |

| Штрафы 182 1 0211 160 | Штрафы 182 1 0213 160 | |

| Взносы в ФСС РФ | Взносы 182 1 0200 160 | Взносы 182 1 0210 160 |

| Пени 182 1 0200 160 | Пени 182 1 0210 160 | |

| Штрафы 182 1 0200 160 | Штрафы 182 1 0210 160 | |

| Взносы «на травматизм» | Взносы 393 1 0200 160 | Взносы 393 1 0200 160 |

| Пени 393 1 0200 160 | Пени 393 1 0200 160 | |

| Штрафы 393 1 0200 160 | Штрафы 393 1 0200 160 | |

| Дополнительные пенсионные взносы по тарифу 1 | Взносы: — 182 1 0210 160, если тариф не зависит от спецоценки; — 182 1 0220 160, если тариф зависит от спецоценки | Взносы: — 182 1 0210 160, если тариф не зависит от спецоценки; — 182 1 0220 160, если тариф зависит от спецоценки |

| Дополнительные пенсионные взносы по тарифу 2 | Взносы: — 182 1 0210 160, если тариф не зависит от спецоценки; — 182 1 0220 160, если тариф зависит от спецоценки | Взносы: — 182 1 0210 160, если тариф не зависит от спецоценки; — 182 1 0220 160, если тариф зависит от спецоценки |

Также см. «Сроки уплаты страховых взносов за декабрь 2016 года».

Оплата пени: КБК ЕНВД — 2020–2021

Регистрация «вмененщиков» и последующая сдача отчетности осуществляется в налоговой инспекции по месту деятельности или по месту регистрации налогоплательщика. Отчетность сдается поквартально до 20-го числа месяца, следующего после отчетного квартала. А единый налог уплачивается в этом же месяце, но позже: до 25-ого числа.

Образец платежки на перечисление ЕНВД, а также комментарии от экспертов К+ по ее заполнению, вы можете увидеть в Путеводителе по ЕНВД. Получите бесплатный пробный доступ к КонсультантПлюс и переходите в материал.

За несвоевременную сдачу декларации налагается штраф, за оплату налога позже установленной законом даты начисляются пени.

Рассчитать пени по ЕНВД можно, используя наш вспомогательный сервис «Калькулятор пеней».

Изменений в КБК на 2020–2021 годы по пени, уплачиваемым при работе на вмененке, не вносилось. Для ЕНВД КБК по пени остался таким: 182 1 0500 110.

Новый КБК

Интересно, что периодическое обновление налоговиками формы декларации 3-НДФЛ напрямую влияет и на состав кодов бюджетной классификации по подоходному налогу. Так, например, череда последних обновлений этого бланка касалась заграничных доходов физических лиц. В связи с этим Минфин с 07.12.2016 ввёл новый КБК налога. Для 3-НДФЛ за 2016 год он имеет следующее значение:

| 1 0100 110 |

Также см. «3-НДФЛ в 2022 году: что изменилось».

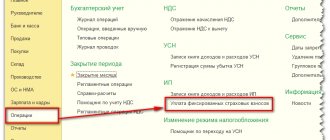

Медицинские взносы

В январе 2022 года медицинские взносы за декабрь 2016 года направляйте на новый специальный КБК 182 1 0211 160, а сам платеж направляйте в налоговую инспекцию. ИФНС в качестве получателя укажите в поле «Получатель платежа». В поле 107 укажите МС.12.2016. Тем самым вы укажите, что платите декабрьские медицинские страховые взносы. Приведем образец платежного поручения.

В 2022 года медицинские взносы за декабрь 2016 года перечисляйте в рублях и копейках.

Новый КБК по медицинским взносам 182 1 0213 160 начинайте проставлять в платежном поручении начиная с уплаты страховых взносов за январь 2022 года.

Взносы по нетрудоспособности и материнству

В январе 2022 года страховые взносы по временной нетрудоспособности и в связи с материнством за декабрь 2016 года направляйте на новый специальный КБК 182 1 0200 160, а сам платеж направляйте в налоговую инспекцию. ИФНС в качестве получателя укажите в поле «Получатель платежа». В поле 107 укажите МС.12.2016. Тем самым вы укажите, что платите декабрьские страховые взносы на социальное страхование. Приведем образец платежного поручения.

Новый КБК по страховым взносам по временной нетрудоспособности и в связи с материнством 182 1 0210 160 начинайте проставлять в платежном поручении начиная с уплаты страховых взносов за январь 2017 года.

Взносы на «травматизм»

В 2022 году страховые взносы от несчастных случаев на производстве и профессиональных заболеваний (взносы «на травматизм» продолжит администрировать ФСС. Поэтому указывать новые КБК в платежных поручениях по этому виду взносов не потребуется, Используйте прежние коды. Более того, платежи, как и раньше, направляйте не в ИФНС, а в ФСС.

В 2022 году в поле 101 платежного поручения по страховым взносам за работников организациям и ИП Федеральная налоговая служба советует проставлять код 14. Такую информацию можно найти на официальном сайте ФНС. Если же ИП платить страховые взносы «за себя», то следует показывать код 09. Такую информацию можно найти на официальном сайте ФНС. Однако официального подтверждения этому пока нет. Вместе с этим, по нашей информации, если организации и предприниматели перечислили страховые взносы с кодом 01, то инспекция расценивает такой платеж правильным и недоимки не возникнет.