Статус плательщика в платежке на страховые взносы

В начале 2022 года при заполнении платежного поручения на перечисление страховых взносов предметом многочисленных споров и разногласий между плательщиками и ФНС стал номер статуса.

Некоторые плательщики продолжили было придерживаться привычного статуса «08», который расшифровывается как «плательщик, осуществляющий уплату страховых взносов в бюджетную систему РФ» (приложение № 5 приказа Минфина от 12.11.2013 № 107н «Правила указания информации в реквизитах о переводе денежных средств…»).

В то же время ФНС в поступлениях по взносам за работников поначалу хотела видеть статус «14», о чем и писала в письме от 26.01.2017 № БС-4-11/[email protected]/НП-30-26/947/02-11-10/06-308-П.

Однако банки не пропускали платежки с указанными статусами. И в конце концов все сошлись на статусе «01», означающем «налогоплательщик (плательщик сборов) — юридическое лицо». То есть в 2022 году в платежках по взносам компаниям нужно ставить именно его.

См. об этом:

- «ФНС — о поле 101 в платежном поручении по взносам»;

- «Банк России высказался по заполнению поля «101» при уплате страховых взносов».

С информацией об исправлении ошибок, допущенных в статусе плательщика, ознакомьтесь в нашей мини-статье «КБК и статус плательщика в платежке — ошибка не критична».

ИП, нотариусы, адвокаты, фермеры при уплате страховых взносов в ФНС с 01.01.2017 до 30.09.2021 указывают статусы «09», «10», «11», «12» соответственно, а с 01.10.2021 — статус «13», который для обычных «физиков».

Мы очень много пишем про учет различных операций в программах линейки 1С для юридических лиц и все нам некогда рассказать о том, что предлагают разработчики фирмы 1С для индивидуальных предпринимателей. А ведь для них разработан очень удобный помощник, позволяющий сформировать платежные поручения или квитанции на оплату страховых взносов.

Рассмотрим работу с фиксированными страховыми взносами ИП на примере УСН с объектом налогообложения «Доходы». Уплатить фиксированные страховые взносы индивидуальный предприниматель должен до 31 декабря текущего года. При этом периодичность уплаты он выбирает сам: ежемесячно, ежеквартально или один раз в год. Встроенный в программу 1С:Бухгалтерия предприятия 8, ред. 3 помощник покажет суммы взносов, которые необходимо уплатить в заданном нами периоде. На вкладке Операции в разделе ИП и находится этот помощник:

В открывшемся окне мы видим суммы страховых взносов к уплате в текущем квартале.

Каждую из этих сумм, мы можем проанализировать. Для этого нам надо кликнуть левой кнопкой мыши по интересующей нас сумме и программа откроем окно с подробным анализом суммы:

Т.е. программа дает нам подсказку, что в этом году фиксированный взнос в ПФР составляет 23400,00 руб. Нами уже оплачено на данный момент 11700,00. При этом мы сразу же видим информацию о документе уплаты платежа в бюджет. В нашем случае мы платили страховые взносы с р/с дважды – в марте и июне. Программа предлагает к уплате сейчас 5850,00 руб. и еще столько же останется к уплате, но при желании мы можем изменить сумму платежа и оплатить всю сумму до конца года. В этом случае окно помощника станет выглядеть вот так:

Аналогично можно расшифровать и фиксированные взносы в ФФОМС:

Теперь давайте разбираться со второй строкой: ПФР с доходов. Это тот самый 1%, который индивидуальный предприниматель должен уплачивать с доходов, превышающих 300000,00. Эту строку тоже можно расшифровать и проанализировать расчет:

Т.е. программа «видит» все поступления на р/с и в кассу ИП и рассчитывает сумму взноса с доходов, свыше 300000,00. Обратите внимание, что в данном случае программа берет в расчет ВСЕ поступления денежных средств с начала года до текущего дня, когда вы запускаете помощника. Т.е. 982550,20 – это не доход за 1 полугодие, а за полугодие и частично за июль, так как я пишу статью в июле. После того, как мы проанализировали и скорректировали все суммы к уплате можно автоматически сформировать платежные поручения или расходные кассовые ордера, на основании которых распечатать квитанции. При оплате с р/с нажимаем соответствующую кнопку в окне помощника:

В программе будут созданы соответствующие платежные поручения и этот факт сразу будет отражен в помощнике.

Если же индивидуальный предприниматель оплачивает взносы по квитанции, то при нажатии соответствующей кнопки в окне помощника:

При этом буду сформированы три расходных кассовых ордера, на основании которых можно распечатать квитанцию на оплату по форме ПД-4сб:

Фиксированные страховые взносы в программе автоматически начисляются регламентной операцией в результате процедуры закрытия месяца в конце года в декабре:

Однако, если индивидуальный предприниматель уплачивает фиксированные взносы в течение года, то в конце каждого квартала при закрытии месяца программа автоматически учитывает эти расходы для уменьшения УСН и затем делает расчет налога УСН:

Здесь же можно посмотреть отчет по расходам, учтенным при расчете УСН. Кликнув левой кнопкой мыши по операции Расчет расходов, уменьшающих налог УСН откроем соответствующий отчет:

В результате мы видим даты и номера платежных поручений по уплате страховых взносов:

При закрытии июня программа начислила авансовый платеж по налогу в связи с применением УСН с учетом всех уплаченных взносов:

Конечно, вполне вероятно, что сам индивидуальный предприниматель не очень хорошо разбирается в бухгалтерских проводках и его больше интересует откуда взялась именно такая сумма к уплате. Аналогично предыдущей регламентной операции можно кликнуть по операции Расчет налога УСН и открыть справку-расчет налога УСН:

Здесь подробно расписаны суммы поступивших доходов за полугодие, начисленный налог, суммы уплаченных страховых взносов, а также авансовый платеж за 1 квартал, который должен был быть уплачен до 25 апреля 2022. Более подробный анализ расчета авансовых платежей по УСН можно получить с помощью еще одного помощника. Найти его можно на начальной странице экрана в списке задач:

В открывшемся списке находим УСН, авансовый платеж:

Кстати, обратите внимание. Здесь есть также задача по уплате страховых взносов ИП, она откроет помощника, о котором мы говорили в начале статьи. А в интересующем нас сейчас отчете представлена подробная информация расчета авансового платежа за 2 квартал. Можно детализировать большинство показателей (все что является гиперссылкой). Также отсюда можно сформировать платежное поручение или расходный кассовый ордер для печати квитанции на оплату налога:

Для того, чтобы все необходимые вам отчеты, обработки и помощники были всегда под рукой можно добавить их в избранное. Как настроить панель избранных можно прочитать здесь.

Каждому предпринимателю необходимо уметь правильно рассчитывать все налоги, в зависимости от выбранной им системы налогообложения. А с программами линейки 1С этот процесс становится автоматизированным, понятным и увлекательным. Уважаемые предприниматели, уплачивайте все налоги вовремя с программой 1С:Бухгалтерия предприятия 8. С вами была Виктория Буданова. Спасибо что Вы с нами. Успешных вам отчетных кампаний. Подписывайтесь на нашу рассылку, вступайте в группы в соц.сетях и будьте в курсе наших новостей.

| Руководитель службы заботы Буданова Виктория |

Социальные кнопки для Joomla

Получатель в платежках по страховым взносам

В части, где должны быть проставлены сведения о получателе (его название и банковские реквизиты), в платежках на страховые взносы нужно вписывать реквизиты ИФНС по местонахождению организации (местожительству ИП). Узнать реквизиты, актуальные на дату совершения платежей по взносам, можно через онлайн-сервис ФНС «Адрес и платежные реквизиты вашей инспекции». Самостоятельно найти его довольно просто.

Для этого заходим на главную страницу сайта ФНС: nalog.ru. Справа увидим кнопку «Сервисы». Нажимаем ее и попадаем на страницу с перечнем онлайн-услуг ФНС. Чтобы не искать нужный нам сервис в этом списке, в строке «Поиск по разделу» вводим словосочетание «платежные реквизиты», нажимаем кнопку «Найти», и под поисковой строкой появляется название нашего сервиса.

Далее ставим галочку на нужный вид налогоплательщика (юрлицо или ИП) и либо вводим адрес своей организации (ИП), либо выбираем 4-значный номер своей ИФНС (если он уже известен).

Нажимаем на кнопку «Далее», и в ответ появляется окно с достоверными на текущую дату платежными реквизитами выбранной нами ИФНС, которые можно смело заносить в формируемые платежки по взносам.

Как заполнять платёжку по взносам: общие правила для компаний и ИП

Платежное поручение на оплату страховых взносов нужно заполнять по правилам, которые изложены:

- в Приложениях № 1, 2 4 и 5 к приказу Минфина России от 12.11.2013 № 107н;

- Приложении 1 к Положению Банка России от 29.06.2021 № 762-П.

Сразу скажем, что с 2022 года изменений в отношении заполнения платёжного поручения по взносам в законодательстве не произошло.

Главное, чтобы в распоряжении о переводе денежных средств в уплату взносов была указана информация, идентифицирующая:

- плательщика взносов (юрлицо или ИП за себя + работников, если есть);

- получателя средств;

- сведения о платеже;

- лицо, составившее платёжку.

Также обязательно укажите цифрами порядковый номер (поле 3) платёжки и дату составления (поле 4).

В бумажной платежке должны быть:

- подписи уполномоченных лиц компании или ИП – в поле 44;

- печать, если она есть – поле 43.

Поля 45, 62, 71 оставляют пустыми: их заполнит сотрудник банка.

По каждому виду взносов должна быть отдельная платежка.

Далее обратим внимание на общие правила заполнения некоторых полей, которые могут вызывать трудности. Если в следующем разделе про особенности для платёжек по взносам ИП не указано иное, то действует общее правило заполнения поля.

| РЕКВИЗИТ (ПОЛЕ, СТРОКА) | КАК ЗАПОЛНИТЬ |

| Поля 8 – 12, 60, 101, 102 | Нужно указать плательщика и его банковские реквизиты – так же, как в платежке на уплату налогов. Исключение – поле 101 “Статус плательщика” (см. далее). |

| Поле 101 «Статус плательщика» | Код статуса плательщика берут из Приложения № 5 к приказу Минфина от 12.11.2013 № 107н:

|

| Поле 102 “КПП” | Укажите КПП организации по тем же правилам, что и в платежке на уплату налогов |

| Поля 13 – 17, 61, 103 | Это реквизиты получателя и его банка. Их нужно указать в зависимости от вида страховых взносов. При уплате взносов на ОПС, ОМС и по ВНиМ в налоговый орган – те же реквизиты ИФНС, что при перечислении налогов. При уплате взносов на травматизм в ФСС укажите:

Эти сведения можно найти на официальном сайте вашего отделения ФСС или уточнить непосредственно в его отделении. |

| Данные получателя платежа | Можно посмотреть на сайте ФНС в сервисе “Адрес и платежные реквизиты Вашей инспекции” или в вашей ИФНС |

| Поля 5 – 7, 18, 21, 22, 24, 104 – 109 | Это данные о платеже Отразите в том же порядке, что при уплате налогов, кроме нескольких полей:

Подробнее см. «Новые КБК по страховым взносам в 2022 году».

Также есть особенности при заполнении полей 105 “ОКТМО” и 24 “Назначение платежа”. |

| Поле 22 | Укажите УИН (уникальный идентификатор начисления), если он вам известен. Например, указан в требовании ИФНС или регионального отделения ФСС. УИН состоит из 20 или 25 знаков. В остальных случаях в поле 22 – “0”, в том числе:

|

| Поле 105 “ОКТМО” | Укажите восьмизначный код ОКТМО по месту уплаты страховых взносов. Его можно уточнить на сайте ФНС в сервисе “Узнай ОКТМО” и в своем отделении ФСС. |

| Поле 106 “Основание платежа” | При уплате взносов на ОПС, ОМС и по ВНиМ – в том же порядке, что и в платежке по налогам. Если перечисляете взносы на травматизм, укажите “0”. |

| Поле 107 “Период” | Если перечисляете взносы на травматизм, в поле 107 укажите “0”. При уплате взносов на ОПС, ОМС и по ВНиМ заполните так. При уплате текущих платежей или добровольном погашении задолженности (“ТП” или “ЗД” в поле 106) укажите период, за который их перечисляете. Отразите его в формате “XX.NN.ГГГГ”, где:

Например, при перечислении взносов на ОМС за октябрь 2022 г. в поле 107 укажите “МС.10.2022”. В остальных случаях укажите дату уплаты согласно документу – основанию платежа, если она есть. Так, если платите взносы по требованию ИФНС (“ЗД” в поле 106), укажите цифрами срок уплаты взносов по требованию. Например, “12.10.2022”. |

| Поле 108 “Номер документа” | При уплате взносов на ОПС, ОМС и по ВНиМ заполните так же, как и в платежке по налогам. При уплате текущих платежей и добровольном погашении задолженности (то есть не на основании документа ИФНС) – “0” (ноль), в остальных случаях номер документа-основания платежа. Первые два символа номера указывают на вид документа. Например: “ТП” – требование об уплате, “АП” – решение по проверке. Взносы на травматизм – “0”. |

| Поле 109 “Дата документа” | Взносы на ОПС, ОМС и по ВНиМ – заполните в том же порядке, что и при уплате налогов. Взносы на травматизм – “0”. |

| Поле 110 “Код выплат” | Оставьте пустым |

| Поле 24 “Назначение платежа” | Кратко сведения о платеже, которые его могут идентифицировать. В частности:

При уплате взносов на травматизм можно также привести регномер страхователя в ФСС, а при уплате взносов на ОПС – номер в ПФР. Например: “Страховые взносы в ФСС РФ на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за октябрь 2022 г. Регистрационный номер в ФСС РФ – 7755123456”; “Страховые взносы на обязательное пенсионное страхование за октябрь 2022 г. Регистрационный номер в ПФР 087 – 456 – 789100”. Количество символов в этом поле не должно быть больше 210. |

Если неправильно укажите номер счета и наименование банка получателя, взносы могут не поступить в бюджет. Тогда возникнет задолженность, и при просрочке уплаты начислят пени.

ОКТМО в платежках по страховым взносам

Если местонахождение организации (местожительство ИП) не менялось, то ОКТМО в платежках на взносы останется прежним. Перенос места поступления взносов из ПФР в ФНС не влияет на ОКТМО, поскольку этот код присваивается по местонахождению организации (месту жительства ИП). Узнать его или проверить правильность применяемого кода вам поможет наш специальный сервис. Здесь достаточно ввести ИНН, если вы ИП или организация, либо адрес. Система быстро обработает запрос и выдаст нужный код.

Хотите узнать интересную историю о том, как два друга-предпринимателя искали ОКТМО? Тогда добро пожаловать на прочтение нашей приключенческой статьи «ОКТМО в платежном поручении (нюансы)».

Введены ли новые КБК по страховым взносам в 2021-2022 годах?

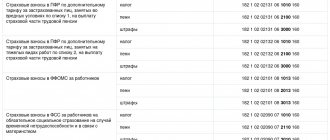

Перечни КБК утверждает Минфин. На 2022 и на 2022 год эти перечни установлены разными приказами. Но несмотря на это коды в 2022 и 2022 годах нужно использовать одинаковые:

| Вид страхвзноса | КБК |

| на ОПС | 182 1 0210 160 |

| на ВНиМ | 182 1 0210 160 |

| на ОМС | 182 1 0213 160 |

| на травматизм | 393 1 0200 160 |

| на ОПС в фиксированном размере для ИП (в т.ч. и 1% взносы) | 182 1 0210 160 |

| на ОМС в фиксированном размере для ИП | 182 1 0213 160 |

| Допвзносы на ОПС (для работников, трудящихся во вредных условиях), если | |

| — тариф не зависит от спецоценки | 182 1 0210 160 |

| — тариф зависит от спецоценки | 182 1 0220 160 |

| Допвзносы на ОПС (для работников, трудящихся в тяжелых условиях), если | |

| — тариф не зависит от спецоценки | 182 1 0210 160 |

| — тариф зависит от спецоценки | 182 1 0220 160 |

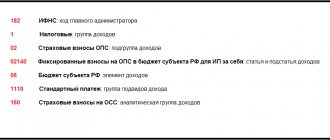

КБК для взносов по дополнительному тарифу ОПС

Изменения коснулись и КБК для пенсионного доптарифа по «вредным» работам. В 2016 году КБК доптарифа различались по выполняемой работе, а точнее, по отнесению работы к 1 или 2 списку, указанным в ст. 30 ФЗ «О страховых пенсиях». Размеры взносов в зависимости от списка устанавливались в 6% и 9%. При этом результаты оценки труда, проводимой для некоторых работ, сильно влияли на размер итогового взноса, а вот на цифры в КБК не влияли.

Это делало учёт и разноску средств плательщика неудобными и медленными. Часто совершались ошибки в доначислениях, вызываемые понижением взноса после оценки.

Проблема решена в 2022 году введением в качестве обязательных 2 дополнительных КБК по доптарифу – также по спискам, но с учётом результатов спецоценки персонала.

Теперь, если уплачиваете по доптарифу, выбирать следует из приведённых ниже КБК:

| Список 1 | Без оценки сотрудника – 6% | 182 1 0210 160 |

| После спецоценки | 182 1 0220 160 | |

| Список 2 | Без спецоценки сотрудника – 9% | 182 1 0210 160 |

| После спецоценки | 182 1 0220 160 |

Инструкция по оформлению платежных документов на перечисление страховых взносов

Итак, мы ознакомились с правилами внесения платежных реквизитов в документы на оплату взносов. Переходим к разъяснениям о том, как заполнить платежное поручение по страховым взносам быстро и без ошибок.

Какие ошибки налоговики чаще всего находят в платежках по взносам, см. здесь.

Чтобы вам были более понятны наши дальнейшие разъяснения, предлагаем изучить подготовленный пример заполнения платежки по страховым взносам с заранее пронумерованными частями.

Начнем с шапки нашей платежки.

Ячейки, пронумерованные цифрами «1» и «2», предназначены для отметок банков, плательщикам взносов их заполнять не надо.

В ячейке «3» ставим номер платежки, присваиваемый плательщиком взносов.

В ячейке «4» вписываем дату формирования платежки. Дата должна быть представлена строго по шаблону: ДД.ММ.ГГ, где ДД — день, ММ — месяц, ГГ — год.

В ячейке «5» проставляем способ оплаты:

- «Электронно» — когда оплата будет проведена электронным способом, например, через клиент-банк;

- «Срочно» — когда платеж нужно провести в срочном порядке;

- «Почтой» — при проведении платежа почтовым способом.

В иных случаях эту ячейку оставляем пустой (например, в случае, когда платежка оплачивается при личном посещении банка).

В ячейке «6» указываем статус «01».

В ячейках «7» и «8» прописываем сумму платежа прописью и цифрами соответственно.

В части, пронумерованной цифрой «9», вносим следующие сведения о плательщике взносов:

- ИНН (10 цифр для организаций и 12 для ИП);

- КПП (если плательщиком является ИП, то ячейку с КПП оставляем незаполненной);

- название организации (ИП);

- номер счета, с которого планируется осуществить платеж по страховым взносам;

- название банка, в котором зарегистрирован счет плательщика, БИК банка и его корреспондентский счет.

Переходим к части, обозначенной номером «10». Здесь мы вводим сведения о получателе: налоговом органе, в который должен быть перечислен взнос. В частности:

- название банка, в котором числится счет ФНС;

- БИК банка;

- ячейку по корреспондентскому счету не заполняем;

- название налогового органа и номер его счета в банке.

Обратите внимание! С 01.05.2021 при уплате налогов и взносов обязательно нужно заполнить поле № 15 «Номер счета банка получателя средств». С января по апрель 2022 года — переходный период. Это означает, что до 01.05.2021 платежки можно заполнять как по старым правилам, так и по новым. Подробности см. здесь.

Скачать таблицу счетов можно в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

В части «11» нашей платежки заполняем следующие ячейки:

- «Вид операции». Вписываем «01», что означает вид формируемого нами документа: «Платежное поручение».

- «Очередность платежа». Ставим «5» (п. 2 ст. 855 ГК РФ).

- «Код» (или уникальный идентификатор платежа). Проставляем «0».

В остальных полях ничего не указываем.

Заполняем часть под номером «12»:

- КБК.

- ОКТМО.

- Основание платежа. Здесь ставим нужное нам буквосочетание:

- С 01.10.2021 это:

- ТП — текущие платежи;

- ЗД — погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам, как добровольное, так и принудительное;

- До 30.09.2021:

- ТП — текущие платежи;

- ЗД — платежи за прошедшие расчетные периоды (используется при доплате по уточненным расчетам);

- АП — платеж по акту налоговой проверки;

- ТР — платеж по требованию ФНС.

- МС.01.20ХХ — используется при ежемесячных платежах по взносам;

- КВ.01.20ХХ — используется при доплате взносов по уточненным расчетам;

- ГД.00.20ХХ — применяется при доплате взносов по уточненным расчетам и по решениям налоговых проверок.

- «ТР0000000000000» — номер требования ИФНС об уплате налога, сбора, страховых взносов;

- «АП0000000000000» — номер решения о привлечении к ответственности за налоговое правонарушение или об отказе в привлечении к ответственности.

- Дата документа. Также указываем «0». Но если платежка оформляется по результатам сдачи уточненного расчета или доначислений по проверкам, то указываем дату сдачи уточненного расчета (или дату принятия решения по проверке).

Последнюю ячейку не заполняем.

В ячейке «13» вписываем назначение платежа, т. е. указываем, взнос по какому виду страхования и за какой период мы собираемся оплачивать.

В итоговой ячейке «14» ставятся электронные или собственноручные подписи лиц, которые вправе подписывать платежки. Если платежка передается в банк на бумажном носителе, то на месте букв «М. П.» нужно поставить печать организации (ИП). Если платеж отправляется в электронном виде, то печать не нужна. Также она не ставится в случае, если организация (ИП) отказалась от нее в добровольном порядке, руководствуясь положениями закона «Об отмене обязательности печати…» от 06.04.2015 № 82-ФЗ (для ООО и АО), п. 3 ст. 23 ГК РФ и постановления ФАС от 12.09.2008 № Ф03-А51/08-2/3390 (для ИП).

На этом заполнение платежки можно считать законченным.

Следует учитывать, что при уплате в ИФНС в 2021-2022 годах взносов по одному и тому же виду страхованию, но за разные периоды сведения в реквизитах будут различаться. Какие именно — смотрите в двух нижеприведенных примерах платежек.

Как заполнить квитанции на обязательные страховые взносы ИП “за себя” в 2022 году?

Важная информация! Обратите особое внимание на то, что обещают списать налоги и взносы за второй квартал 2022 года для тех ИП, которые относятся к наиболее пострадавшим областям экономики. Также для таких ИП обещают уменьшить страховые взносы на 12130 рублей (подробнее читайте по этой ссылке). О других мерах поддержки ИП в связи с пандемией читайте по этой ссылке. Важное обновление. Обратите внимание, что с 1 января 2022 года необходимо указывать новые реквизиты Федерального казначейства при оплате налогов и взносов (правда, будет переходный период, но об этом читайте в статье по ссылке ниже). Более того, появится еще один обязательный реквизит, который необходимо будет заполнить в платежном поручении.

Подробнее читайте в статье:

Важно: Новые реквизиты с 2022 года при оплате налогов и взносов

Добрый день, уважаемые ИП!

Предположим, некий ИП без сотрудников решил заплатить обязательные взносы “за себя” за полный 2022 год. Наш ИП хочет платить обязательные взносы поквартально, наличными, через отделение “СберБанка России”.

Также наш ИП из примера хочет заплатить 1% от суммы, превышающей 300 000 рублей в год по итогам 2022 года, но об этом случаем мы поговорим в самом конце этой статьи. Разумеется, ИП на УСН “доходы” с нулевым годовым доходом, или меньшим, чем 300 000 рублей в год не должны платить этот 1%.

В этом случае, наш ИП должен заплатить государству за 2020 год:

- Взносы в ПФР “за себя” (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС “за себя” (на медицинское страхование): 8426 руб.

- Итого за полный 2022 год = 40874 руб.

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода (но об этом чуть ниже)

Небольшая подсказка. Чтобы понимать, откуда вообще взялись эти суммы платежей, советую прочитать полную статью по взносам ИП “за себя” на 2022 год:

Но вернемся к статье… Наш ИП хочет платить поквартально, чтобы равномерно распределить нагрузку в течение 2022 года.

А значит, он каждый квартал платит следующие суммы:

- Взносы в ПФР: 32448 : 4 = 8112 руб.

- Взносы в ФФОМС: 8426 : 4 = 2106,5 руб.

То есть, наш ИП каждый квартал печатает две квитанции на оплату страховых взносов и ходит с ними в “Сбербанк” для оплаты наличными.

Причем сроки по квартальным платежам установлены такие:

- За первый квартал 2022 года: с 1 января до 31 марта

- За второй квартал 2022: с 1 апреля до 30 июня

- За третий квартал 2022: с 1 июля до 30 сентября

- За четвертый квартал 2022: с 1 октября по 31 декабря

В нашем примере мы рассмотрим именно тот случай, когда ИП платит поквартально. Именно такие сроки платежей по взносам предлагают почти все бухгалтерские программы и онлайн-сервисы. Таким образом нагрузка по обязательным страховым взносам для ИП распределяется более равномерно.

А ИП на УСН 6% еще может делать вычеты из авансов по УСН. Обратите внимание, что если у вас открыт счет ИП в банке, то настойчиво рекомендуется платить взносы (и налоги) только с него. Дело в том, что банки, начиная с июля 2022 года и этот момент контролируют. И если у вас открыт счет в банке для ИП, то обязательно платите все налоги и взносы только со счета ИП, а не наличными.

Как заполнить квитанции?

Переходим по ссылке:

https://service.nalog.ru/payment/payment.html?payer=ip#paymentEdit

Даем согласие на обработку персональных данных и жмем на кнопку “Продолжить”.

Выбираем способ оплаты «Заполнение всех платежных реквизитов документа»

Так как мы платим как ИП, то расставляем “галочки” следующим образом:

Кликаем на кнопку «Далее» и попадаем на следующий шаг.

В поле “Код ИФНС” вводим код своей налоговой инспекции. Пусть наш ИП живет в гор. Иваново, код его налоговой инспекции 3702 , а код ОКТМО 24701000 (см. скриншот ниже).

Разумеется, Вы введете код своей налоговой инспекции и свой ОКТМО. Если не знаете их, то можете уточнить в своей налоговой инспекции.

Или попробуйте определить код своей налоговой инспекции + ОКТМО при помощи функции “Определить по адресу”.

Ставите галочку напротив надписи “Определить по адресу” и вводите свой адрес по прописке. Но, все-таки, рекомендую еще раз сверить эти данные со своей налоговой инспекцией, если не до конца уверены.

Причем, обратите внимание на два переключателя:

- ИФНС и ОКТМО находятся в одном регионе

- ИФНС и ОКТМО находятся в разных регионах

Пусть в нашем примере они находятся в одном регионе, поэтому была выбрана такая настройка:

Если сомневаетесь, что выбрать, то лучше уточните в своей налоговой инспекции. Дело в том, что действительно, иногда налоговая инспекция может находиться в другом регионе, нежели ОКТМО. Такое бывает, когда одна налоговая инспекция ставит на учет предпринимателей из нескольких регионов РФ. Например, из отдаленных поселков и небольших поселений. А еще лучше использовать программы и сервисы для ведения бухгалтерского/налогового учета ИП. Эти квитанции автоматически формируются в них за несколько кликов.

А мы жмем кнопку “Далее”…

И сразу указываем нужный нам КБК

- Если платим обязательный взнос на пенсионное страхование “за себя”, то вводим КБК за 2022 год: 18210202140061110160

- Если платим обязательный взнос на медицинское страхование “за себя”, то вводим другой КБК за 2022 год: 18210202103081013160

Важно: вводим КБК БЕЗ ПРОБЕЛОВ и сразу жмем на кнопку “Далее”!

То есть, когда будете оформлять эти две квитанции на пенсионное и медицинское страхование проделаете эту процедуру два раза, но на этом шаге укажете разные КБК и разные суммы платежей на пенсионное и медицинское страхование ИП «за себя».

Еще раз напомню по суммам платежей за полный 2022 год:

- Взносы в ПФР “за себя” (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС “за себя” (на медицинское страхование): 8426 руб.

Если будете платить поквартально, то суммы будут такими:

- Взносы в ПФР: 32448 : 4 = 8112 руб.

- Взносы в ФФОМС: 8426 : 4 = 2106,5 руб.

Понятно, что если ИП работал неполный год, то придется пересчитать взносы самостоятельно, с учетом даты открытия (или закрытия ИП). А не за полный год платить взносы.

И опять жмем на кнопку “Далее”.

- Выбираем статус лица оформившего платеж как “09”- налогоплательщик (плательщик сборов) – индивидуальный предприниматель.

- ТП – платежи текущего года

- И указываем налоговый период: ГД-годовые платежи 2020

- Вводим сумму платежа (разумеется, у вас может быть другая сумма)

И снова жмем на кнопку “Далее”.

Далее указываем свои данные. А именно:

- Фамилия

- Имя

- Отчество

- ИНН

- Адрес по прописке

Обращаю внимание, что нужно платить взносы от своего имени.

Жмем кнопку “Далее” и снова все внимательно проверяем…

После того, как убедились, что данные внесены корректно, нажимаем на кнопку “Уплатить”.

Если хотите оплатить наличными, при помощи квитанции, то выбираем “Сформировать квитанцию” и жмем на кнопку “Сформировать платежный документ”

Все, квитанция готова

- Так как мы вводили КБК 18210202140061110160 , то у нас получилась квитанция на оплату обязательных взносов на пенсионное страхование ИП “за себя”.

- Для того, чтобы оформить квитанцию на оплату обязательного взноса на медицинское страхование ИП «за себя» повторяем все шаги, но на этапе ввода КБК указываем другой КБК: 18210202103081013160

Пример квитанции для квартального платежа на обязательное пенсионное страхование:

Пример квитанции для квартального платежа на обязательное медицинское страхование (обратите внимание, что КБК в квитанции другой):

Печатаем эти квитанции, и идем платить в любое отделение “Сбербанка” (или в любой другой банк, где принимают такие платежи).

Квитанции об оплате и чеки нужно обязательно сохранить!

Важно: Лучше не затягивать со сроками оплаты обязательных взносов «за себя» до 31 декабря, так как деньги могут просто “зависнуть” в недрах банка. Такое бывает. Оплатите, как минимум, за 10 дней до истечения срока.

А как сформировать квитанцию на оплату 1% от суммы, превышающей 300 000 рублей в год?

Действительно, те ИП, у которых в 2022 г. годовой доход составит БОЛЕЕЕ чем 300 000 рублей, обязаны еще заплатить 1%, от суммы, превышающей 300 000 рублей. Чтобы не повторяться, отправляю Вас прочитать более подробную статью про взносы ИП “за себя” в 2020 году:

Нас же сейчас больше интересует другой вопрос: где взять квитанцию на оплату этого 1%?

Еще раз напомню, что этот платеж необходимо совершить строго до 1 июля 2022 года (по итогам 2022 года, разумеется).

Так вот. В отличие от 2016 года, отдельного КБК для оплаты 1% не предусмотрено. Это означает, что когда настанет пора платить этот 1%, то Вам нужно будет сформировать точно такую же квитанцию, как и для оплаты взносов на обязательное пенсионное страхование.

То есть, при оформлении квитанции на оплату 1%, указываете КБК 18210202140061110160 (но не исключено, что этот КБК изменится в 2022 году. Поэтому, следите за новостями и своевременно обновляйте свои бухгалтерские программы).

Фактически, у вас получится точно-такая же квитанция, как и при оплате обязательного взноса на пенсионное страхование. Только будет другая сумма платежа, разумеется.

Вот, собственно, и все

Но напоследок я еще раз повторюсь, что такие платежки нужно оформлять в бухгалтерских программа и сервисах. Не нужно все вести в ручном режиме в надежде сэкономить несколько тысяч рублей…

Например, эти две квитанции можно оформить в «1С. Предприниматель» буквально за три клика. Без вдумчивого изучения столь занудных инструкций =)

С уважением, Дмитрий Робионек.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку «Подписаться!», Вы даете согласие на рассылку, обработку своих персональных данных и соглашаетесь с политикой конфиденциальности.

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

https://www.youtube.com/c/DmitryRobionek

Заполняем платежное поручение по страховым взносам в режиме онлайн на сайте ФНС

Не хочется тратить время на изучение правил по заполнению платежек на взносы и поиск бланка платежки? Тогда предлагаем воспользоваться онлайн-. О том, как при помощи этой услуги заполнить платежку на взносы, вам покажут картинки-инструкции, представленные ниже.

Итоги

В платежках на уплату страховых взносов с 2022 года нужно указывать номер счета банка получателя средств. Особое внимание следует обратить на 3 реквизита: КБК, сведения о получателе и номер статуса плательщика. Остальные реквизиты платежного документа по взносам остались прежними.

Если у вас остались вопросы, заходите в нашу группу в ВК. Мы как раз обсуждаем проблемы заполнения статуса платежного поручения и делимся опытом.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Сроки уплаты фиксированных взносов в 2022 году

Страховые взносы за себя с доходов до 300 000 руб. ИП должны успеть уплатить не позднее 31 декабря текущего календарного года.

Если же доход превысил 300 000 руб. за расчетный период, то тогда страховые взносы уплачиваются в срок не позднее 1 июля, следующего за истекшим расчетным периодом.

Жесткого требования о необходимости поквартальной уплаты взносов нет — можно это делать в любые сроки любыми суммами, главное — уложиться в срок до 31 декабря 2022 года. Тем не менее желательно перечислять взносы заранее — хотя бы за 10 дней, чтобы платеж успел пройти, и банк его принял.

Ведите бизнес по закону – пользуйтесь удобными сервисами для ИП и ООО

Если физлицо прекращает деятельность в качестве ИП, уплата страховых взносов производится не позднее 15 календарных дней с даты снятия с учета в налоговом органе.

Предприниматель вправе выбрать удобный для него способ перечисления страховых взносов: всю сумму сразу за весь год или по частям.

Страховые взносы за 2022 год уплачиваются не позднее 1 июля 2022 года.

Заполните платежку на уплату взносов в Эльбе. Автоматически подгрузит актуальные КБК и реквизиты, укажет на ошибки.

Попробовать

Какой день считать стартовым для расчета взносов

Согласно Письму Минтруда РФ от 01.04.2014 № 17-4/ООГ-224, первый день регистрации для начисления взносов не учитывается, то есть расчет страховых взносов следует осуществлять со дня, следующего за днем государственной регистрации ИП. Однако некоторые эксперты рекомендуют его учитывать и начинать расчет именно с этого дня, чтобы избежать возможных споров с Пенсионным фондом.