Что входит в строку 1250

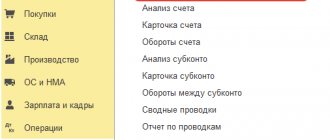

По строке 1250 бухгалтерского баланса отражают высоколиквидные активы, которые служат для исполнения краткосрочных обязательств компании. Показатель этой строки складывается из суммы дебетового сальдо по следующим счетам.

- Счет 50 «Касса». Это наличные деньги в кассе фирмы, включая наличную иностранную валюту.

По строке 1250 не учитывается сальдо субсчета «Денежные документы». Оно отражается в составе строки 1260 «Прочие оборотные активы.

- Счет 51 «Расчетные счета» — суммы безналичных денег на расчетных счетах в банках, подтвержденные банковскими выписками.

- Счет 52 «Валютные счета» — это безналичные деньги в иностранной валюте, находящиеся на валютных счетах в банках, в оценке по курсу ЦБ на отчетную дату.

Также в показатель по строке 1250 включают прочие денежные средства:

- дебетовое сальдо по счету 55 «Специальные счета в банках»;

- дебетовое сальдо по счету 57 «Переводы в пути»;

- денежные эквиваленты, учитываемые на специальном субсчете второго порядка к счету 58 «Финансовые вложения».

Вот о них поговорим подробнее.

Долгосрочные финвложения: на какой выдаются срок, к какому счету относятся, какая строка в балансе?

Долгосрочные финансовые вложения в балансе – это финвложения со сроком, превышающим 12 месяцев. Их аналитический учет ведется также на сч. 58. Сумма долгосрочных финансовых вложений в балансе – это строка 1170. Как и в случае с краткосрочными финвложениями, сумма, отражаемая в балансе, включает не только дебетовое сальдо сч. 58. Сюда же необходимо прибавить дебетовые остатки по сч. 55 и 73 в части активов, относимых к числу долгосрочных финвложений. На указанных счетах к таким активам можно отнести:

- депозиты со сроком от 12 месяцев (Дт сч. 55.3);

- займы, предоставленные работникам организации со сроком погашения более 12 месяцев (Дт сч. 73.1).

Сумма остатков по дебету сч. 58 (субсч. «Долгосрочные финвложения»), 55.3, 73.1 перед тем, как она будет отражена в стр. 1170 баланса, должна быть уменьшена на сальдо по кредиту сч. 59 (резервы по долгосрочным вложениям).

Подробнее о бухгалтерском учете данного вида активов можно узнать в материале «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

Таким образом, главное различие в характеристике долгосрочных и краткосрочных вложений — это их срок. Иных различий между краткосрочными и долгосрочными финвложениями нет. Ценные бумаги, приобретаемые предприятием, могут быть долгосрочным источником инвестиций, а могут использоваться в спекулятивных целях и приобретаться на недолговременный период. Депозиты тоже могут быть размещены на разные сроки, с выданными займами — аналогичная ситуация.

Прочие денежные средства

Дебетовое сальдо по счету 57 «Переводы в пути», входящее в показатель строки 1250, — это суммы, «ожидающие» зачисления на счет. К ним относят:

- выручку, переданную инкассаторам в последний день отчетного периода;

- суммы, израсходованные на приобретение иностранной валюты, которые после конвертации будут зачислены на валютный счет.

По строке 1250 отражают также остаток по дебету счета 55 «Специальные счета в банках». Это денежные средства, числящиеся в аккредитивах, ссудных счетах, чековых книжках, иных платежных документах (кроме векселей), на текущих, особых и иных специальных счетах. Исключение — сальдо по субсчету 55-3 «Депозитные счета». Их отражают не по строке 1250, а в составе строк 1170 «Финансовые вложения» или 1240 «Финансовые вложения (за исключением денежных эквивалентов)» — в зависимости от того, являются эти вложения долгосрочными или краткосрочными).

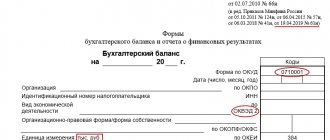

Краткосрочные финансовые вложения: определение и строка в балансе

Вложения в финансовые активы со сроком, не достигающим 12 месяцев (приобретенные права на дебиторку, краткосрочные процентные займы, депозиты, ценные бумаги, прочие финансовые вложения) — это краткосрочные финансовые вложения. Они отражаются в стр. 1240 баланса предприятия. Напомним, что 1240-я — одна из строк актива баланса, характеризующая оборотные активы предприятия.

ВАЖНО! П. 20 ПБУ 4/99 «Бухгалтерская отчетность организации» указывает на то, что к числу краткосрочных финансовых вложений необходимо относить и собственные выкупленные акции предприятия. Однако это прямо противоречит абз. 4 п. 3 ПБУ 19/02 «Учет финансовых вложений». Как быть? Существует общий юридический принцип, по которому противоречие между нормативными актами одного уровня (ПБУ 4/99 и ПБУ 19/02 — это нормативные документы одного уровня), разрешается в пользу того, который имеет более поздний срок принятия. В нашем случае следовать надлежит именно нормам ПБУ 19/02, так как оно вступило в силу в 2003 году, а ПБУ 4/99 — в 2000 году. Следовательно, не стоит относить собственные выкупленные акции предприятия к числу финансовых активов.

В стр. 1240 отражается сумма сальдо по Дт 58 (в части краткосрочных финансовых вложений), сальдо по Дт 73 (в части краткосрочных займов персоналу) и сальдо по Дт 55 (в части краткосрочных депозитов). Эта сумма должна быть уменьшена на сальдо по Кт 59 в части формирования резервов под краткосрочные финансовые вложения.

Сложность представляет тот факт, что для сч. 58 современного плана счетов (приказ Минфина РФ от 31.10.2000 № 94н, далее — приказ № 94н) отсутствует деление на долгосрочные и краткосрочные финансовые вложения. При этом предприятие самостоятельно имеет право открывать субсчета первого и второго порядка в соответствии с целями своей учетной политики.

Кроме того, в инструкции по применению плана счетов (приказ № 94н) относительно сч. 58 прямо сказано, что предприятие обязано «обеспечить возможность получения данных о краткосрочных и долгосрочных активах». Такое детальное деление к тому же значительно упростит процесс составления баланса предприятия.

ПРИМЕР от КонсультантПлюс: По договору банковского вклада организация 31 марта перечислила на депозитный счет в банке денежные средства в сумме 3 650 000 руб. сроком на 91 день под 5% годовых. По договору выплата процентов производится одновременно с возвратом суммы вклада по окончании срока действия договора. По истечении установленного срока депозитный счет закрыт, денежные средства и начисленные проценты перечислены банком на расчетный счет организации. Начисление процентов начинается с… Получите пробный доступ к системе К+ и продолжите изучение примера бесплатно.

Подробнее о том, как работать с планом счетов, можно узнать из статьи «План счетов для бухгалтерского учета».

Что относится к денежным эквивалентам

Денежные эквиваленты – это по своей природе краткосрочные финансовые вложения, но с особыми свойствами.

Это высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств. Их особенность также в том, что они подвержены незначительному риску изменения стоимости. В этом и состоит смысл приобретения денежных эквивалентов.

К денежным эквивалентам могут быть отнесены:

- открытые в банках депозиты до востребования;

- финансовые вложения, приобретаемые с целью их перепродажи в краткосрочной перспективе (как правило, в течение 3 месяцев);

- суммы займа, исходя из сроков и порядка возврата заемщиком полученной суммы. Например, с условием возврата по первому требованию заимодавца (см. письмо Минфина от 6 февраля 2015 г. № 07-04-06/5027);

- банковские векселя, приобретенные в качестве средства платежа.

Какие именно объекты считать денежными эквивалентами, фирма определяет самостоятельно и закрепляет это управленческое решение в учетной политике. Но иностранная валюта денежным эквивалентом считаться не может.

Примеры по учету краткосрочного инвестирования

Пример 1

В 2022 году ООО «Акция» решило временно изъять определенное количество денежных средств из обращения и разместить в качестве банковского депозита. Условия сделки: сумма вклада –500 тыс. рублей, срок действия договора – 3 месяца.

Так как в договоре банковского вклада оговорен срок возврата денежных средств и он составляет 3 месяца, то по итогам отчетного года ООО «Акция» отобразит сумму вложенных денежных средств в строке 1240 бухгалтерского баланса.

Пример 2

ООО «Солнышко» и ООО «Код» 12.12.2017 года заключили договор о предоставлении заемных денежных средств:

- сумма займа: ООО «Солнышко» предоставляет займ на сумму 250 тыс. рублей;

- срок погашения обязательств: согласно соглашению, займ должен быть полностью возвращен, включая все начисленные проценты по нему, не позднее 12.10.2018 года;

- заемные денежные средства выданы под 10% годовых.

Проводка в бухгалтерском учете ООО «Солнышко»: Дт58.03 Кт51.

Так как условиями договора займа оговорены сроки погашения обязательств, а также присутствует доказательство того, что данные средства переданы с целью получения дополнительного дохода, данная сделка отображается в бухгалтерском учете ООО «Солнышко» в составе финансовых вложений. Так как срок действия договора составляет 10 календарных месяцев, информацию о краткосрочном размещении денежных средств компания отобразит в строке 1240 бухгалтерского баланса по итогам 2022 года.

Бухгалтерский баланс, строка 1240: что сюда входит

Поскольку рассматривается 2-й раздел баланса, значит, речь идет исключительно об оборотных средствах, т. е. суммы подобных вложений не могут быть направлены непосредственно на приобретение ОС или НМА, возведение зданий или модернизацию производства. В понятие краткосрочного инвестирования включаются только операции по размещению денег фирмы в активы, не имеющие материальной формы, но способные приносить доход, например, проценты по займам или разница в цене перепродаваемых акций.

Таким образом, в балансе строка 1240, расшифровка ее, включает финансовые вложения, под которыми понимают приобретение:

различных ценных бумаг (ЦБ) – государственных, муниципальных или коммерческих;

долговых ЦБ, в частности, векселей с установленной стоимостью и датой погашения в пределах 12 месяцев;

долей в уставных фондах сторонних фирм, в том числе дочерних либо зависимых;

Бухгалтерские проводки при поступлении финансовых вложений

Финансовые вложения могут поступить в организацию различными способами:

- в качестве вклада в уставный капитал;

- в результате дарения;

- в результате внесения взноса в совместную деятельность в рамках простого товарищества;

- в результате покупки и так далее.

Ниже приведены основные проводки поступления.

| Дебет | Кредит | Описание |

| 58 | 76 | Купили финансовое вложение и отразили затраты на его покупку, в том числе затраты по договору, вознаграждение посредников и прочие |

| 58 | 75 | Учредители пополнили уставный капитал за счет финансовых вложений |

| 58 | 91 | Стоимость финвложений увеличена после дооценки |

| 58 | 01 / 04 / 10 41 / 43 / 50 / 51 / 52 | Внесли вклад в уставный капитал сторонней фирмы основными средствами, нематериальными активами, сырьем и так далее |

| 58 | 50 / 51 / 52 | Выдали заем наличными, с расчетного или валютного счета |

Понятие и учет финансовых вложений

Согласно п. 43 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации от 20.07.1998 г. (с изменениями и дополнениями)(далее, ПБУ), финансовыми вложениями являются:

- инвестиции хозяйствующего субъекта в акции (облигации, другие ценные бумаги), выпущенные различными акционерными предприятиями и государством;

- заемные средства, предоставленные иным предприятиям.

Взятие на учет финансовых вложений осуществляется на основании документов, подтверждающих право-обладание ими.

Цели финансовых вложений:

- получение дохода (в виде процентов, дивидендов);

- перепродажа;

- прочая выгода.

Вместе с выгодами предприятию переходят и все финансовые риски, связанные с финансовыми вложениями.

П.44 ПБУ предписывает принимать к учету финансовые инвестиции (вложения) в размере расходов, фактических понесенных на их приобретение.

Коммерческое предприятие может относить на счета финансовых результатов (некоммерческое — в увеличение расходов) суммовую разницу между фактическими затратами на приобретение долговых ценных бумаг (векселей) и их номинальной стоимостью (равными долями в период обращения ценных бумаг после начисления предусмотренного ими дохода).

Профессиональные участники рынка ценных бумаг вправе производить переоценку инвестиций в ценные бумаги, приобретенные с целью последующей реализации, согласно биржевым котировкам.

Все предприятия регулярно проводят инвентаризацию товарно-материальных ценностей. Узнайте как это делать правильно.

Кто такой принципал в агентском договоре можно узнать здесь.

Примеры финансовых вложений

Объектами финансовых вложений могут быть:

- акции других организаций,

- облигации государственных и муниципальных займов,

- другие долговые ценные бумаги,

- вклады в уставные капиталы организаций (в том числе зависимых и дочерних),

- банковские депозиты,

- дебиторские задолженности, полученные в качестве уступок прав требования.

Виды финансовых вложений

Финансовые вложения делятся на:

- краткосрочные (до 1 года),

- долгосрочные (срок владения превышает 1 год).

Бухгалтерский учет и проводки

В момент приобретения финансовые инвестиции (вложения) оцениваются по покупной стоимости, включая непосредственные расходы, связанные с приобретением (оплата брокерского посредничества; вознаграждения за банковские, консультационные и другие услуги).

Синтетический учет ведется на счете 58 «Финансовые вложения»

Субсчета, открываемые к данному счету для ведения аналитического учета:

- 58-1 «Паи и акции»

- 58-2 «Долговые ценные бумаги»

- 58-3 «Предоставленные займы»

- 58-4 «Вклады по договору простого товарищества».

Предприятие может предусмотреть создание резервов, при устойчивой тенденции стоимости финансовых вложений к снижению. Резервные суммы учитываются на счете 59 «Резервы под обесценение».

Типовые проводки

| Дебет | Кредит | Наименование хозяйственной операции |

| 58 | 76 | Отражено приобретение (акции; облигации) |

| 51 | Предоставлен краткосрочный заем | |

| Предоставлен заем под проценты | ||

| 91 | Отражено увеличения рыночной стоимости акций | |

| Ежемесячное отнесение (равными долями) разницы между покупной и номинальной стоимостями облигаций при цене приобретения ниже номинала | ||

| 76 | 91 | Начислены причитающиеся проценты по облигациям (ежемесячно) |

| Начислены проценты по предоставленному процентному займу (ежемесячно) | ||

| Отнесена разница между договорной и балансовой стоимостями передаваемого имущества (вклад в простое товарищество) | ||

| Списана кредиторская задолженность при погашении облигаций | ||

| Отражена сумма договора продажи акций | ||

| 91 | 76 | Учтены посреднические услуги по приобретению финансовых вложений (брокера, консультационные, прочие) |

| 58 | Отражено уменьшение рыночной стоимости акций | |

| Ежемесячное отнесение (равными долями) разницы между покупной и номинальной стоимостями облигаций при цене приобретения выше номинала | ||

| Выбытие облигаций (погашение) | ||

| Списана фактическая стоимость проданных акций | ||

| 99 | ||

| 59 | Образован резерв под снижение стоимости финансовых вложений | |

| 51 | 76 | Поступил платеж за проданные акции |

| Погашены облигации (по номинальной стоимости) | ||

| Получены проценты по предоставленному займу | ||

| 58 | Возврат предоставленного займа | |

| 59 | 91 | Отнесено повышение стоимости финансовых вложений |

| Списание резерва (выбытие финансовых вложений, под обесценение которых создавался резерв) |

Узнайте, кто рассчитывает лимит остатка денег в кассе, и кто его утверждает.

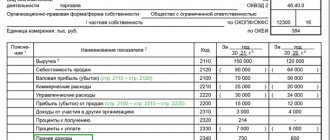

По какой формуле рассчитывается валовая прибыль можно прочитать в этой статье.

Бухгалтерские проводки при выбытии финансовых вложений

Выбытие финансовых вложений связано с погашением должником своих денежных обязательств. Первоначальную стоимость выбывающего актива списывайте в состав прочих расчетов. В таблице собраны основные проводки выбытия.

| Дебет | Кредит | Описание |

| 90 / 91 | 58 | Стоимость выбывших вложений списали на прочие расходы / Отразили переоценку акций, по которым определяется текущая рыночная стоимость |

| 91 | 58 | Уценка финансового вложения |

| 50 / 51 | 58 | Должник вернул заем, погасил вексель |

| 50 / 51 / 52 / 01 / 04 / 10 / 41 | 58 | Получен возврат имущества, внесенного ранее в уставный капитал другой организации |

| 76 | 58 | Уменьшена доля участия в уставном капитале другой компании |

Стоимость финансовых вложений

Например, ООО «Альфа» купило 350 акций «Сбербанка», которые за месяц со 100 рублей выросли до 110 рублей. Рассчитаем, насколько возросла стоимость пакета:

350 акций × (110 рублей — 100 рублей) = 3 500 рублей.

Бухгалтер ООО «Альфа» строит проводку:

Дебет Кредит Сумма Описание 58 91.1 3 500 Дооценка акций

Финансовые вложения, которые на биржевом рынке не обращаются, учитывайте по первоначальной стоимости. Кроме затрат по приобретению актива, в стоимость финансовых вложений включайте:

- затраты на оплату услуг, связанных с покупкой финансовых вложений;

- сумму вознаграждения посредникам;

- прочие затраты, связанные с приобретением активов.

Например, 350 акций Сбербанка были куплены за 35 000 рублей. Для покупки бумаг «Альфа» прибегла к помощи брокера, которому за услуги заплатили 2 000 рублей, и посредника, услуги которого стоили 1 000 рублей.

Бухгалтер «Альфы» строит проводки:

Дебет Кредит Сумма Описание 58 76 35 000 Отразили покупку акций 58 60 2 000 Получили консультацию брокера 58 76 1 000 Отразили услуги посредника Стоимость финансовых вложений составит: 35 000 рублей + 2 000 рублей + 1 000 рублей = 38 000 рублей.