Как правильно указать код 327 в 3-НДФЛ

Налогоплательщик, производящий добровольные отчисления в вышеуказанные фонды, имеет право на возврат уплаченного налога через ФНС. Он относится к разделу социальных налоговых вычетов. Для этого гражданин должен заполнить декларацию 3НДФЛ.

Куда поставить этот код? Его следует указать на листе Е1, предназначенном для вычетов:

- стандартные льготы родителям на детей до достижения дохода в 350 тыс. руб. указываются в строках 030-060;

- социальные вычеты (327) записываются в 150, 160 строчках;

- взносы, предусмотренные договорами страхования, нужно указать в строке 140;

- отчисления в НПФ следует отразить в строке 150, сюда же суммируются и добровольные отчисления на накопительную пенсию.

Кроме того, в декларации необходимо заполнить и лист Е2, где нужно расшифровать расходы, отраженные на листе Е1. То есть, заполнив строку 150, в подразделе 1.1 придется указать реквизиты вашего договора с НПФ, а в 2.2 – все отчисления, уплаченные в этот фонд.

Эти данные нужно обязательно заполнять, если вы оформляете отчетность в программе Декларация. Здесь же указываются реквизиты страховой компании – наименование, ИНН, КПП, номер договора.

Разъяснение ситуаций, связанных с кодом 327

Порядок получения вычета

Процедура возврата налогов по кодификатору 327 у налогового агента или в ФНС, вызывает массу вопросов. Наиболее часто налогоплательщики спрашивают, как они могут воспользоваться льготой по расходам на взносы? Действовать нужно согласно инструкции:

- Заполните декларацию, указав персональную информацию, сведения о полученном доходе и всех расходах, а также произведенные в фонды отчисления;

- У работодателя возьмите справку 2-НДФЛ за прошлый год, где указаны удержанные налоги;

- Подготовьте копию договора с фондом, при страховании этот документ может отсутствовать, его роль играет полис;

- Возьмите чеки или квитанции, где содержатся фактически произведенные расходы – могут уплачиваться, как единовременно, так и ежегодно (второй вариант предпочтительней, если совокупная сумма страхового вознаграждения превышает 15 600);

- В налоговый орган предоставьте пакет документов – не забудьте взять оригиналы с собой для обозрения инспектором. Делать это нужно в территориальном отделе по месту жительства.

Если договор на отчисления оформлен на ближайшего родственника, потребуются документы, подтверждающие родство.

Излишне удержанная сумма налога будет возвращена после проверки информации. Если же ждать окончания календарного периода вы не хотите, в ФНС можно взять уведомление и оформить социальный вычет непосредственно у работодателя.

Несколько социальных вычетов в одном году

Другая ситуация, связанная с получением вычета, возникает, если налогоплательщик хочет воспользоваться сразу несколькими льготами в одном периоде. Максимальная сумма к снижению налоговой базы ограничена 120 тыс. руб., то есть, вернуть свыше 15 600 руб. в год не получится. Даже если вы уплачивали взносы в НПФ, проходили платное лечение и одновременно – тратились на образовательные услуги.

Таким образом, информация по 327 коду будет полезна налогоплательщикам, заключившим договоры со страховыми компаниями или на добровольное пенсионное обеспечение. Вы должны указывать сумму произведенных расходов в декларации для возврата части налогов, а если льгота предоставляется работодателем, можете найти эти сведения в справке о доходах 2-НДФЛ.

Что означает код вычета 327

ФНС присвоила коды всем вычетам и доходам, учитываемым в базе по НДФЛ. Коды вычетов приведены в приказе от 10.09.2015 г. № ММВ-7-11/[email protected] (в ред. от 24.10.2017). Эти коды указывают работодатели, когда заполняют справки 2-НДФЛ.

Под кодом 327 значится вычет в сумме уплаченных гражданином в налоговом периоде:

- пенсионных взносов по договорам негосударственного пенсионного обеспечения, заключенным с НПФ в свою пользу, в пользу членов семьи или близких родственников, детей-инвалидов, находящихся под опекой (попечительством);

- страховых взносов по договорам добровольного пенсионного страхования, заключенным со страховой организацией в свою пользу, в пользу супруга (в том числе вдовы, вдовца), родителей (в том числе усыновителей), детей-инвалидов (в том числе усыновленных, находящихся под опекой (попечительством);

- страховых взносов по договорам добровольного страхования жизни на срок не менее пяти лет, заключенным со страховой организацией в свою пользу, в пользу супруга (в том числе вдовы, вдовца), родителей (в том числе усыновителей), детей (в том числе усыновленных, находящихся под опекой (попечительством).

При этом сумма льготы равна расходам налогоплательщика, но не может быть больше 120 000 руб. (п. 2 ст. 219 НК).

- Как заполнить и сдать отчетность за полугодие

- отчетностиНовые контрольные точки для полугодовой

- по НДСКак убедить инспекцию принять отчетность

- за полугодиеКак заполнить раздел 3 в расчете по взносам

- к тарифуПочему опасно врать в 4-ФСС про спецоценку ради скидки

- зарплатуКак показать в 6-НДФЛ досрочную и переходящую

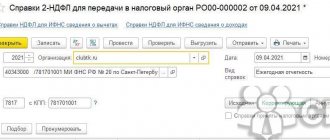

Таким образом, если вы получаете социальный вычет на пенсионное страхование у работодателя на основании уведомления из ИФНС, при удержании НДФЛ налоговую базу уменьшают. И справка 2-НДФЛ за год заполняется с кодом 327. Тогда бухгалтер указывает доходы, сумму и вид вычета (кодом). Фрагмент справки 2-НДФЛ смотрите ниже.

Фрагмент справки 2-НДФЛ

Код в справке 2-НДФЛ

Начиная с 2022 года такого понятия, как «справка 2 НДФЛ» не существует в качестве самостоятельного документа. Справка стала частью годового расчета 6-НДФЛ. Вместо справки 2 НДФЛ используется две разные справки о доходах физических лиц— для ИФНС (приложение №1 к расчету 6 — НДФЛ) и граждан (приложение №4). Эти приложения утверждены Приказом ФНС от 28.09.2021 № ЕД-7-11/[email protected]

Подробнее: Справка 2 НДФЛ —изменения

Обе новые справки называются «Справка о доходах и суммах налога физического лица» , поэтому далее будем называть их по-старинке справкой 2 ндфл.

Справка 2-НДФЛ отражает данные об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код в справке 2 НДФЛ. Эти коды утверждены Приказом ФНС РФ от 10.09.2015 №ММВ-7-11/[email protected]

В конце 2022 года налоговая служба изменила список кодов (Приказ от 24.10.2017 № ММВ-7-11/[email protected]).

Последний раз список кодов доходов ФНС был дополнен в 2022 году. Приказ ФНС России от 28.09.2021 N ЕД-7-11/[email protected] «О внесении изменений в приложения N 1 и N 2 к приказу ФНС России от 10.09.2015 N ММВ-7-11/[email protected] «Об утверждении кодов видов доходов и вычетов». Этим приказом были введены новые коды доходов и вычетов, а также отменили и скорректировали часть действующих кодов.

Новая редакция приказа отменяет коды 1400 и 2400, которые предназначены для доходов от сдачи в аренду, но взамен добавляет семь новых кодов видов дохода. Эти коды действуют с 1 января 2018 года по настоящее время.

В статье приведены актуальные коды и показано, какие коды проставлять в справке 2-НДФЛ за 2022 год в 2022 году.

Где указать социальный вычет с кодом 327 в декларации 3-НДФЛ

Вы подаете декларацию 3-НДФЛ, если хотите получить социальный вычет в налоговой инспекции. Тогда заполняйте код вычета 327 в декларации 3-НДФЛ 2022 года в следующем порядке.

Возьмите бланк налоговой декларации 3-НДФЛ, который утвержден приказом ФНС от 24.12.2014 г. № ММВ-7-11/[email protected] (ред. от 25.10.2017). В нем заполните:

- титульный лист;

- разделы 1 и 2. Их заполняют все физические лица;

- лист А. На нем запишите все доходы (главные по основному месту работы и все дополнительные), а также исчисленный и удержанный работодателем НДФЛ;

- лист Е1. На нем вы укажете социальный вычет с кодом 327.

Подробнее остановимся на листе Е1. Здесь вы укажете стандартные и социальные вычеты.

Если у вас есть ребенок, вы получаете стандартный вычет по НДФЛ до месяца, в котором сумма доходов превысит 350 000 руб. (подп. 3 п. 1 ст. 218 НК). Укажите такую льготу в строках 030 – 060 листа Е1.

Для социальных вычетов ФНС отвела на листе Е1 строки 080 – 180. Вычеты с кодом 327 вы запишете в строках 150 или 160 листа Е1.

Если вы платили страховые взносы по договорам добровольного личного страхования, а также по договорам добровольного страхования супруга (супруги), родителей или детей (подопечных в возрасте до 18 лет), сумму запишите в строке 140.

Если же вы перечисляли пенсионные и страховые взносы по договорам негосударственного пенсионного обеспечения, добровольного пенсионного страхования и добровольного страхования жизни, а также допвзносы на накопительную пенсию, заполните строку 150.

Пример:Как отразить социальный вычет с кодом 327 в декларации 3-НДФЛ

А.И. Иванов оплатил взносы по договору добровольного личного страхования в сумме 15 000 руб. Прочих стандартных и социальных вычетов в 2022 году не было. Покажем, как Иванов отразит сумму льготы в декларации 3-НДФЛ.

Фрагмент декларации 3-НДФЛ смотрите далее.

Вычет по коду 327 в 3-НДФЛ

- Новые разъяснения чиновников!

- По новому исправляйте первичку — налоговики ужесточили правила

- У чиновников изменились требования к подотчетным: как теперь считать НДФЛ и взносы

- Кому банк заблокирует счет за НДС, чтобы угодить ЦБ

Код вычетов справке 2 НДФЛ 2022 год

Применяются следующие коды вычетов в справке 2 НДФЛ за 2021 год:

Стандартные детские вычеты (подп. 4 п. 1 ст. 218 НК РФ)

— Вычет на ребенка в возрасте до 18 лет, а также на учащегося очной формы обучения в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок:

- 126 — при предоставлении вычета на первого ребенка;

- 127 — при предоставлении вычета на второго ребенка;

- 128 — при предоставлении вычета на третьего и каждого последующего ребенка;

- 129 — при предоставлении вычета на ребенка, являющегося инвалидом 1 или 2 группы.

— Вычет в двойном размере на ребенка в возрасте до 18 лет, а также на учащегося очной формы обучения в возрасте до 24 лет – единственному родителю, усыновителю:

- 134 — при предоставлении вычета на первого ребенка;

- 136 — при предоставлении вычета на второго ребенка;

- 138 — при предоставлении вычета на третьего и каждого последующего ребенка;

- 140 — при предоставлении вычета на ребенка, являющегося инвалидом 1 или 2 группы.

— Вычет в двойном размере на ребенка в возрасте до 18 лет, а также на учащегося очной формы обучения в возрасте до 24 лет – одному из родителей, если другой родитель отказался от получения своего детского вычета

- 142 — при предоставлении вычета на первого ребенка;

- 144 — при предоставлении вычета на второго ребенка;

- 146 — при предоставлении вычета на третьего и каждого последующего ребенка;

- 148 — при предоставлении вычета на ребенка, являющегося инвалидом 1 или 2 группы.

Коды имущественных вычетов: (ст. 220 НК РФ)

- 311 — Расходы на строительство/приобретение жилья на территории РФ, приобретение земельных участков для индивидуального жилищного строительства (ИЖС), земельных участков, на которых расположены приобретаемые жилые дома.

- 312 — Расходы на проценты по целевым займам, полученным на строительство/приобретение жилья на территории РФ, приобретение земельных участков для индивидуального жилищного строительства, земельных участков, на которых расположены приобретаемые жилые дома.

Коды социальных вычетов (подп. 2 и подп. 3 п. 1 ст. 219 НК РФ):

- 320 — Расходы налогоплательщика на свое обучение, обучение брата, сестры в возрасте до 24 лет по очной форме в образовательных учреждениях в пределах установленного лимита.

- 321 — Расходы налогоплательщика-родителя (опекуна, попечителя) за обучение своих детей (подопечных, бывших подопечных) в возрасте до 24 лет по очной форме в образовательных учреждениях в пределах установленного лимита.

- 324 — Расходы за медицинские услуги, оказанные самому налогоплательщику, его супругу (супруге), родителям, детям (в т. ч. усыновленным), подопечным в возрасте до 18 лет, а также расходы на лекарства, назначенные лечащим врачом и приобретаемые налогоплательщиком за счет собственных средств в пределах установленного лимита.

- 325 — вычет по взносам, уплаченным на добровольное медицинское страхование себя, супруга(-и), родителей или детей (в т. ч. приемных или опекаемых) в возрасте до 18 лет;

- 326 — вычет по расходам на дорогостоящее лечение;

- 327 — вычет по расходам на оплату взносов в негосударственные пенсионные фонды или по договорам долгосрочного добровольного страхования жизни за себя, членов своей семьи, близких родственников;

- 328 — вычет по дополнительно оплачиваемым налогоплательщиком накопительным взносам в ПФР.

Коды профессиональных вычетов: (ст. 221 НК РФ)

- 403 — документально подтвержденные расходы, возникшие при выполнении работ (оказании услуг) по договорам гражданско-правового характера;

- 404 — документально подтвержденные расходы, связанные с получением авторских вознаграждений;

- 405 — сумма в пределах нормативов затрат, связанных с получением авторских вознаграждений (в процентах к сумме дохода).

Коды вычетов по доходам, не облагаемым НДФЛ в пределах определенных сумм (подп. 8 и подп. 28 ст. 217 НК РФ)

- 501 и 502 — вычет из стоимости подарков, полученных от организаций и ИП;

- 503 и 504 — вычет из материальной помощи, оказываемой работникам, а также бывшим работникам, уволившимся в связи с выходом на пенсию;

- 505 — Вычет из стоимости выигрышей и призов, выданных по итогам конкурсов, игр и других мероприятий, проведенных в целях рекламы;

- 506 — вычет из единовременной материальной помощи, выплачиваемой инвалиду общественной организацией инвалидов;

- 507 — вычет вычет из единовременной материальной помощи или подарка, выданному участнику Великой Отечественной Войны;

- 508 — Вычет из единовременной материальной помощи работникам-родителям (усыновителям, опекунам) при рождении (усыновлении, удочерении) ребенка;

- 509 — вычет по доходам, выданным продуктами работнику организации-сельхозпроизводителя;

- 510 — вычет по оплачиваемым работодателем за налогоплательщика дополнительным накопительным взносам в ПФР.

Налоговая система

Система по налогам и сборам представляет собой некую совокупность основных элементов, определяющих данный вид обязательных платежей. Она включает в себя определение:

- налогов;

- плательщиков;

- объектов;

- законодательных актов;

- элементов налога.

Вся совокупность сборов делится на группы в зависимости от различных оснований. Так, они могут быть (в зависимости от уровня поступления в бюджет):

- федеральные;

- региональные;

- местные;

- смешанные.

Виды социальных налоговых вычетов.

В зависимости от объекта:

- доходные;

- имущественные;

- прочие.

В зависимости от субъекта:

- с граждан;

- с юридических фирм и индивидуальных предпринимательств.

В зависимости от порядка взимания:

- прямые;

- косвенные.

Субъектами правоотношений выступают:

- плательщики – физические лица, организации и предпринимательства;

- государство – как основной получатель денежных средств;

- налоговые ведомства – как основной контролирующий орган, действующий от имени государства.

Последние подотчетны главному отделению ФНС, деятельность которого, в свою очередь, зависит от Министерства финансов.

Налоговый кодекс – основной сборник законов в данной сфере.

Все действия участников, их права и обязательства содержатся в следующих законодательных актах:

- конституция;

- Налоговый кодекс;

- Указы президента;

- Постановления Правительства;

- Приказы ФНС;

- прочие правовые акты.

Помимо соблюдения законов, для нормального функционирования системы необходимо обеспечение присутствия основных признаков: правомерности, соразмерности, равноправности, законности и прочих.

Что обозначает код 327?

В соответствии с установленными правилами в справку 2-НДФЛ вычеты по налогу вносятся под цифровыми кодами, означающими их вид.

Код 327 предназначен для учета расходов, указанных в подп. 4 п. 1 ст. 219 НК РФ. Включает платежи на негосударственное пенсионное обеспечение (страхование) или страхование жизни, внесенные налогоплательщиком за себя или своих родственников. Это социальный вычет.

Получить социальные вычеты по коду 327 можно в налоговой инспекции по окончании года или у работодателя. Однако уменьшение налога по месту работы возможно только при наличии уведомления из налогового органа.

Сумма расходов, включаемых в социальный налоговый вычет, ограничена 120 тысячами рублей (кроме платы за обучение детей и дорогостоящее лечение).

Лимит социального вычета = 120 тыс. р. * 13% = 15,6 тыс. руб.

Получить вычет можно только при наличии облагаемого дохода. Вычет действует в течение налогового периода, в котором были оплачены взносы. Не переносится на следующие годы.

Если в течение года у работодателя налог не уменьшался, гражданин имеет возможность получить вычет, подав декларацию в инспекцию по месту регистрации.

Посмотреть вычитались ли расходы на пенсионное обеспечение и страхование жизни при расчете налога и в каком размере можно в справке 2 НДФЛ. Если вычеты не производились или произведены в неполном размере, следует подать отчет 3-НДФЛ в налоговую службу.

Код доходов в справке 2 НДФЛ 2022 год

Применяются следующие коды доходов в справке 2 НДФЛ за 2021 год:

- 1010 — перечисление дивидендов;

- 1401 — доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества;

- 1402 — доходы от сдачи в аренду или иного использования имущества, кроме доходов, относящихся к группе 1401;

- 1500 — доходы по договорам купли-продажи (мены) ценных бумаг, которые облагаются налогом на основании абз. 2 п. 1 ст. 226 НК РФ;

- код 2000 — это заработная плата, включая доплаты и надбавки (за вредные и опасные работы, за труд в ночное время или совмещение);

- 2001 — это вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров и т.п.);

- код 2002 — премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами, коллективными договорами или нормами закона;

- 2003 — вознаграждения, выплачиваемые за счет средств прибыли организации, средств специального назначения или целевых поступлений;

- 2004 — ежемесячные денежные вознаграждения из средств федерального бюджета педагогам — классным руководителям из государственных и муниципальных общеобразовательных организаций;

- 2010 — доходы по гражданско-правовым договорам, исключая авторские договоры;

- код 2012 — отпускные;

- код 2013 — для компенсации неиспользованного отпуска;

- 2014 — выходные пособия, компенсационные выплаты в виде среднемесячного заработка на период трудоустройства после увольнения, компенсации руководителям, замам руководителей, главбухам сверх заработка за 3 или 6 месяцев (районы Крайнего Севера и приравненные местности);

- 2015 — суточные свыше 700 рублей за каждый день нахождения в служебной командировке по РФ и не более 2 500 рублей за каждый день командировки за пределами РФ;

- код 2300 — больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку. При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно;

- 2301 — штрафы и неустойки, выплаченные компанией по решению суда за неудовлетворение требований потребителей в добровольном порядке;

- код 2510 —доход в виде оплаты за физическое лицо и в его интересах организациями или ИП товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения;

- 2520 — доходы в натуральной форме, полученные в виде полной или частичной оплаты товаров, работ, услуг, выполненных в интересах налогоплательщика;

- 2530 — оплата труда в натуральной форме;

- 2610 — обозначает материальную выгоду работника, полученную от экономии на процентах по займам;

- 2611 — Суммы прекращенных обязательств по уплате задолженности в связи с признанием такой задолженности безнадежной к взысканию, за исключением случаев, перечисленных в п. 62.1 ст. 217 НК РФ;

- 2763 — суммы материальной помощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам;

- 2790 — Сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных ветеранами Великой Отечественной войны, тружениками тыла Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны;

- 3010 — доходы в виде выигрышей, полученных от участия в азартных играх, проводимых в букмекерской конторе и тотализаторе

- 3011 — выигрыши от участия в лотерее;

- 3020 — проценты по банковским вкладам;

- 3023 — доходы в виде процента (купона), полученные налогоплательщиками с рублевых облигаций отечественных организаций,эмитированным после 1 января 2022 года;

- код 4800 — «универсальный» код для иных доходов сотрудника, которым не назначены специальные коды. Например, суточные сверх необлагаемого налогом лимита, доплата больничных, стипендии;

Коды доходов, которые облагаются НДФЛ при превышении лимита

- 2720 — денежные подарки работнику. Если сумма превышает 4 000 рублей, то с превышения взимается налог. В справке сумму подарка показывают с кодом дохода 2720 и одновременно с кодом вычета 501.

- 2760 — материальная помощь сотруднику или бывшему работнику, который вышел на пенсию по инвалидности или возрасту. Если сумма помощи превышает 4 000 рублей, то с превышения взимается налог. В справке сумму матпомощи показывают с кодом дохода 2760 и одновременно кодом вычета 503.

- 2762 — единовременная выплата в связи с рождением или усыновлением ребенка. Если сумма превышает 50 000 на каждого ребенка, но на обоих родителей, то с суммы превышения взимается налог. В справке эту сумму показывают с кодом дохода 2762 и кодом вычета 504.