Что означают коды НДФЛ

Налоговый кодекс обязывает налоговых агентов вести учет доходов, выплачиваемых физическим лицам, не в произвольной форме, а с использованием специальных кодов. Так, в пункте 1 статьи 230 НК РФ сказано, что каждый налоговый агент должен составлять регистры налогового учета. В них нужно фиксировать выплаченные физлицам доходы в соответствии с кодами, которые утверждает ФНС.

Действующие коды приведены в приказе ФНС от 10.09.15 № ММВ-7-11/[email protected] (далее — приказ № ММВ-7-11/[email protected]). Они применяются, в том числе для заполнения справки о доходах и суммах налогах физического лица (приложение № 1 к расчету 6-НДФЛ). А значит, неправильное присвоение доходу цифрового шифра приведет к ошибке в справке о доходах. Это, в свою очередь, грозит налоговому агенту штрафом в размере 500 руб. за каждую неверно оформленную справку (ст. 126.1 НК РФ, п. 3 письма ФНС от 09.08.16 № ГД-4-11/14515).

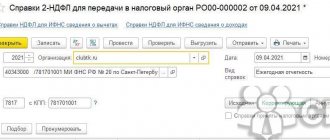

Справка

За 2022 год и ранее налоговые агенты сдавали отдельные справки о доходах по форме 2-НДФЛ. Начиная с отчетности за 2022 год, справка о доходах — это приложение № 1 к годовому расчету 6-НДФЛ (утв. приказом ФНС от 15.10.20 № ЕД-7-11/[email protected]; см. «Новая форма 6‑НДФЛ, в которую включили 2‑НДФЛ: как заполнять и когда сдавать»). Официального названия «2-НДФЛ» у справки о доходах больше нет, хотя по привычке многие продолжают называть ее именно так. Сдать справки о доходах за 2022 год в составе расчета 6-НДФЛ надо не позднее 1 марта 2022 года.

Бесплатно заполнить и сдать через интернет 6‑НДФЛ с актуальными кодами

Кроме того, во многих бухгалтерских программах на коды выплат «завязано» определение даты фактического получения дохода, а от нее зависит, нужно ли включать выплату в расчет 6-НДФЛ за конкретный период (письмо ФНС от 09.08.21 № СД-19-11/[email protected]; см. «ФНС сообщила, как отразить в расчете 6-НДФЛ и справке о доходах зарплату за декабрь 2022 года»). Следовательно, из-за ошибки в кодировке доходов налоговый агент может неверно заполнить расчет 6-НДФЛ. За данное нарушение штраф также составляет 500 руб. (ст. 126.1НК РФ).

Наконец, эта же самая кодировка выплат используется в большинстве бухгалтерских программ для расчета среднего заработка. Поэтому неправильное присвоение кода может стать причиной неверного расчета с работниками по отпускным, командировочным, больничным и т.п. Если выплата окажется занижена, организация может быть оштрафована на сумму от 30 000 до 50 000 руб., должностное лицо — от 10 000 до 20 000 руб., а ИП — от 1 000 до 5 000 руб. (ч. 6 ст. 5.27КоАП РФ). Если же работнику будет перечислено больше, чем полагается, возможны проблемы с выплатами различных пособий, компенсируемых за счет бюджета.

Важно

Ошибки в применении кодов могут повлечь занижение или завышение отпускных, командировочных, больничных и прочих выплат, «завязанных» на средний заработок. Поэтому данные выплаты лучше рассчитывать в веб-сервисах, где актуальные коды устанавливаются и подставляются в отчетность автоматически.

Рассчитать зарплату и НДФЛ со стандартными вычетами в веб‑сервисе

Цель составления справки по форме 2-НДФЛ.

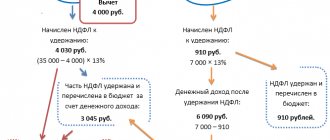

Все граждане России, которые официально ведут трудовую деятельность, обязаны платить подоходный налог. В законодательных документах данный налог носит наименование налог на доходы физических лиц. Также широко применяется общепринятая аббревиатура этого удержания, а именно НДФЛ.

Важно! Документом, который позволяет максимально точно отобразить информацию о доходах, которые были выплачены сотруднику предприятия, является справка по форме 2-НДФЛ.

Данный документ имеет установленную законодательством форму. При этом срок действия справки не ограничен. При составлении справки работодатель может столкнуться с рядом нюансов, которые необходимо учитывать, так как этот документ подлежит предоставлению в различные инстанции. Составлять справку могут не только юридические лица и индивидуальные предприниматели, но и физические лица, которым присвоен статус самозанятых.

Обязанность по предоставлению отчетности носит регулярный характер, а именно каждый год. При этом срок предоставления ограничивается датой 1 апреля года, следующего за годом, который является отчетным.

Обязательным условием составления справки по форме 2-НДФЛ возникает в следующих случаях:

- При оформлении налогового вычета;

- При оформлении субсидии;

- При получении кредита в финансово-кредитном учреждении, в том числе ипотеки;

- При приобретении недвижимости в пользу ребенка;

- При оформлении льгот в фонде социальной поддержки;

- В других установленных законодательством ситуациях.

Особого внимания требует составление справки, которая подлежит предоставлению в Федеральную налоговую службу. Это связано с тем, что при предоставлении ложной информации, ошибка может быть расценена как попытка сокрыть свои реальные доходы. Результатом такой оплошности может быть назначение штрафов, а также пени. Размер последней устанавливается в индивидуальном порядке.

Лица, которые зачастую непосредственно составляют справку по форме 2-НДФЛ:

| При наличии официального трудоустройства у гражданина. | Составлением справки занимается налоговый агент, в обязанности которого входит удержание и перечисление всех налоговых платежей. |

| Если гражданин является самозанятым | Составлением справки в таком случае занимается сам гражданин. Однако ему стоит заранее тщательно проработать этот вопрос, так как данная процедура является достаточно трудоемкой. |

Код дохода 4800 с расшифровкой

Начнем с самого универсального кода — 4800 «Иные доходы». Ему соответствуют любые доходы, для которых в приказе № ММВ-7-11/[email protected] нет более подходящего кода (письмо ФНС от 06.07.16 № БС-4-11/12127). Например, этим шифром обозначается доход в виде суммы единовременной доплаты к отпуску (письмо ФНС от 16.08.17 № ЗН-4-11/[email protected]).

Кроме того, код 4800 можно использовать, в частности, в отношении следующих доходов сотрудников:

- средний заработок, сохраняемый за дни прохождения диспансеризации;

- оплата времени простоя, возникшего по независящим от сторон причинам;

- компенсация за задержку выдачи трудовой книжки уволенному сотруднику;

- средний заработок, сохраняемый за донорами в дни сдачи крови и в дни предоставляемого им отдыха;

- сумма прощенной задолженности по авансовому отчету.

Важно

Ранее по коду 4800 нужно было отражать также сверхнормативные суточные. С 9 ноября 2022 года действует приказ ФНС от 28.09.21 № ЕД-7-11/[email protected] (далее — приказ № ЕД-7-11/[email protected]), которым, помимо прочего, введен новый код 2015. Его надо применять для кодирования «суточных, превышающих 700 рублей за каждый день нахождения в служебной командировке на территории РФ и не более 2 500 рублей за каждый день нахождения в служебной командировке за пределами РФ». Также см. «В расчете 6-НДФЛ обновлены коды доходов и вычетов».

Также код 4800 применяется для отражения расчетов с физлицами, которые не являются работниками организации или ИП, если для выплаты не предусмотрено специального кода. Этот же код используется при «переквалификации» промежуточных дивидендов, если по итогам года сумма прибыли оказалась ниже расчетной.

Раздел «Код дохода» в справке 2-НДФЛ

Для чего нужны коды доходов в справке 2-НДФЛ? Столбец «Код дохода» обязателен для заполнения. Классификация доходов достаточно подробна, они маркируются четырехзначными числами от 1010 до 4800. Очень часто применение списка кодов вызывает сложности, потому что не всегда сразу можно понять, куда отнести тот или иной вид дохода. Например, каким кодом обозначить премии к праздникам, дням рождения, юбилеям? Ранее они отражались под общим кодом 4800 «Иные доходы», но в 2022 году перечень доходов был обновлен.

За ошибку в выборе кода никаких санкций не предусмотрено. Однако правильный код очень важен, потому что указание неверного кода повлияет на порядок выплаты налога. Коды доходов можно посмотреть в приложении № 1 к приказу ФНС России от 10.09.2015 № ММВ-7-11/[email protected]

Приказом ФНС России от 28.09.2021 № ЕД-7-11/[email protected] в перечень кодов доходов были внесены дополнения и изменения. Отчитываясь о доходах сотрудников за 2022 год, нужно учитывать именно эту редакцию приказа.

ВНИМАНИЕ! С доходов 2022 года справка 2-НДФЛ, как отдельный документ, отменена. Сведения о доходах сотрудников, начиная с 2021 года, передаются в составе 6-НДФЛ, бланк которого утвержден приказом ФНС России от 15.10.2020 № ЕД-7-11/[email protected]

Подробно о некоторых изменениях в НДФЛ в 2022 году читайте в аналитическом Обзоре от экспертов КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Код дохода 2000 с расшифровкой

Следующий по распространенности код — 2000. Этому коду соответствует «вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей».

Обычно применение этого кода не вызывает сложностей — все, что отражается в учете работодателя как зарплата, начисляемая по трудовому договору за выполнение должностных обязанностей, «проходит» по коду 2000. Это же значение присваивается среднему заработку, сохраняемому на период командировки, поскольку он также является зарплатой (письмо Минфина от 12.11.07 № 03-04-06-01/383).

Рассчитывайте зарплату и пособия с учетом повышения МРОТ в 2022 году Рассчитать бесплатно

Пониженный тариф страхвзносов

С 2022 года субъекты МСП в общепите при среднесписочной численности сотрудников больше 250 чел. будут вправе применять пониженные тарифы страхвзносов. В Письме ФНС от 27.08.2021 г. № БС-4-11/[email protected] разъяснены условия применения пониженных тарифов:

- размер доходов компании не больше 2 млрд. руб. в совокупном объеме;

- удельный вес доходов от реализации услуг общепита в общем размере доходов больше 70%;

- среднемесячная зарплата не ниже МРОТ.

Правила расчета страхвзносов остаются прежними, а МРОТ в 2022 году будет 13 890 руб.

Предельная величина облагаемой базы по пенсионным взносам повысится до 1 565 000 руб., а по социальным взносам — до 1 032 000 руб.

Коды дохода 2002 и 2003 с расшифровкой

А вот премии для цели кодировки доходов заработной платой не признаются, хотя и названы в статье 129ТК РФ как часть оплаты труда. Более того, премии отражаются в регистрах налогового учета и в справках о доходах тремя различными шифрами.

Основной код — 2002. Он используется в отношении премий, которые удовлетворяют одновременно трем условиям:

- выплата производится не за счет прибыли, целевых поступлений или средств специального назначения;

- выплата предусмотрена нормами законодательства, трудовым или коллективным договором;

- основанием для выплаты являются определенные производственные результаты или иные подобные показатели (т.е. показатели, связанные с выполнением сотрудником своих трудовых обязанностей). Это обстоятельство должно подтверждаться приказом о выплате премии.

По коду 2003 отражаются премии (вне зависимости от критериев их назначения) и иные вознаграждения (в т.ч. доплаты за сложность, напряженность, секретность и проч., не являющиеся премиями), которые выплачиваются за счет средств специального назначения, целевых поступлений или прибыли организации.

Для остальных премий нужно применять шифр 4800.

Также см.: «Премируем работников правильно: как оформить премии в организации».

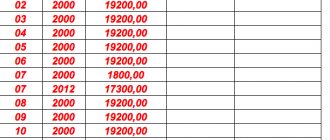

Коды дохода 2012 и 2013 с расшифровкой

Шифру 2012 соответствуют суммы отпускных, то есть среднего заработка, сохраняемого за работником на период отпуска. По данному коду «проходят» выплаты как по очередным отпускам, так и по дополнительным, в том числе учебным.

Код 2012 можно применять в отношении только тех отпускных, которые выплачиваются действующим сотрудникам. Если же работодатель перечисляет увольняемому сотруднику компенсацию за неиспользованный отпуск, этому доходу нужно присвоить код 2013.

Внимание

Трудовой кодекс допускает предоставление отпуска с последующим увольнением (ч. 2 ст. 127 ТК РФ). В этом случае работник получает окончательный расчет и трудовую книжку перед отпуском, и не возвращается к прежнему работодателю после отдыха. Однако с точки зрения трудового законодательства перечисленные суммы является отпускными, а не компенсацией за неиспользованный отпуск. Поэтому к такой выплате нужно применять шифр 2012.

В каких случаях его указывают

2012 — шифр, который присваивают отпускным выплатам. Но по строке 2012 отражают выплаты к ежегодному оплачиваемому отпуску — с сохранением зарплаты по статье 114 Трудового кодекса. Если сотрудник увольняется и ему перечисляют компенсацию за неиспользованный отпуск, эту сумму отражают по строке 2013.

А вот код вычета 2012 в справке 2-НДФЛ невозможен: 2012 — это денежные поступления, отпускные. Кодировка вычетов тоже приведена в приказе № ММВ-7-11/[email protected] — в приложении № 2, но у них другие значения. Основные вычеты таковы:

- 126 — стандартный, на первого ребенка в возрасте до 18 лет и до 24 лет, учащегося на дневном отделении;

- 127, 128 — стандартный, на второго и третьего детей соответственно;

- 311 — имущественный, расходы на строительство или приобретение жилья;

- 312 — имущественный, проценты по кредиту;

- 320 — социальный, за собственное обучение;

- 324 — социальный, за медицинские услуги;

- 325 — социальный, за ДМС.

Код дохода 2300 с расшифровкой

С помощью кода 2300 в НДФЛ-отчетности обозначаются пособия по временной нетрудоспособности. Этот шифр нужно присвоить не только пособию, которое выплачивается в случае болезни самого работника, но и тем суммам, которые перечисляются в случае ухода за больными детьми или другими членами семьи.

Справка

Формально под этот код попадает также пособие по беременности и родам, так как основанием для его начисления является больничный лист. Но поскольку декретное пособие не облагается НДФЛ (п. 1 ст. 217 НК РФ), эту выплату можно вообще не фиксировать в регистрах и справке о доходах (п. 1 ст. 230 НК РФ, письмо Минфина от 02.04.19 № 03-04-05/22860).

Сформировать и сдать в ФСС документы для выплаты пособий Сдать через интернет

Коды дохода 2762 и 2760 с расшифровкой

По коду 2762 в регистрах налогового учета и справках о доходах нужно указать всю сумму материальной помощи, выданную работнику при рождении ребенка. Напомним, что такая матпомощь не облагается НДФЛ в пределах 50 000 руб. на каждого ребенка при условии, если выплата перечислена не позднее одного года после его рождения (п. 8 ст. 217НК РФ).

В случае выплаты работникам других видов материальной помощи используется шифр 2760. При этом основание для перечисления денег значения не имеет. Так, если в компании принято решение выдавать матпомощь к отпуску, то эту сумму надо отделить от основных отпускных и отразить с кодом 2760. Также этот код нужно присвоить матпомощи, выплачиваемой бывшим работникам-пенсионерам. Напомним, что такой доход не облагается НДФЛ в пределах 4 000 руб. в год (п. 28 ст. 217 НК РФ).

Коды дохода 2720 и 2721 с расшифровкой

Согласно приказу № ЕД-7-11/844, для отражения стоимости имущества, полученного в качестве подарка, используются два разных шифра. Если налоговая база определяется по правилам пункта 6 статьи 210 НК РФ (то есть с учетом вычетов, предусмотренных пп. 1 и 2 п. 1 ст. 220 НК РФ, или с учетом особенностей, установленных ст. 213, 213.1 и 214.10 НК РФ), то надо применять код 2720. Для остальных подарков — 2721. Напомним, что ранее стоимость презентов для работников «проходила» в НДФЛ-отчетности только по коду 2720.

Внимание

Подарки, стоимостью не более 4 000 руб. за год, освобождаютсяот НДФЛ (п. 28 ст. 217НК РФ). Данный доход нужно отражать в регистрах налогового учета независимо от суммы подарка. А вот в справках о доходах стоимость презентов, не превышающую 4 000 руб. за год, можно не показывать (письма ФНС от 02.07.15 № БС-4-11/[email protected] и от 19.01.17 № БС-4-11/[email protected]).

Также см.: «Налоговый учет подарков и премий, или что делать бухгалтеру после 23 февраля и 8 марта».

Обновленные формы РСВ и 4-ФСС

С 2022 года будет действовать обновленная форма РСВ, регламентированная Приказом ФНС от 06.10.2021 г. № ЕД-7-11/[email protected] Корректировки внесли из-за перехода на прямые выплаты от ФСС.

В разд. 1 больше не нужно указывать суммы превышения расходов страхователя над рассчитанными страхвзносами (стр. 120-123). Кроме того, в стр. 070 в Приложении № 2 к разд. 1 требуется указывать возмещение суммы ФСС.

В связи с изменением порядка выплат пособий напрямую из ФСС введены такие особенности заполнения 4-ФСС за 2022 год:

- в табл. 2 не нужно заполнять стр. 15;

- табл. 2 не нужно заполнять и сдавать.

В 1С:Предприятие в обновленных версиях в разд. 3.2.1 по персональным сведениям застрахованных лиц в РСВ добавили пустую строчку без суммы дохода с указанием категории работника и даты начала договора в текущем квартале, даже если зарплата не выплачивалась в текущем периоде.

Коды дохода 2400, 1400, 1401 и 1402 с расшифровкой

Чтобы обозначить доходы от аренды, нужно выбрать один из четырех кодов (в зависимости от объекта, который передан по договору). Так, доходы от предоставления в аренду любых автомобилей, а также морских, речных и воздушных судов отражаются в НДФЛ-отчетности по специальному коду 2400. По нему нужно показывать плату за предоставление в аренду указанных видов транспорта, даже если она выплачивается работнику (в т.ч. руководителю). Этот же код охватывает доходы и от иного использования автотранспорта. Поэтому под него подпадают доходы по договорам о предоставлении услуг по управлению собственным автомобилем, договорам аренды с экипажем и т.п.

Справка

Компенсация за использование личного авто, выплачиваемая в рамках трудовых отношений в размере, установленном их сторонами, не облагается налогом на доходы физлиц. Для этой выплаты не предусмотрен код дохода, и ее не надо указывать в НДФЛ-отчетности. Также см.: «Как выгоднее оформить использование сотрудником своего автомобиля (новая редакция)».

Кроме того, код 2400 применяется в отношении арендной платы за линии оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети.

Доходы от предоставления в аренду или иного использования жилой недвижимости отражаются по коду 1401, а остальных объектов недвижимости — по коду 1402 (оба кода введены приказом № ЕД-7-11/[email protected]).

Если доход получен от сдачи в аренду любого другого имущества, то нужно применять код 1400 (напомним, что ранее этим шифром кодировались все «арендные» доходы, не подпадающие под код 2400).

Отметим, что при выборе кода для арендных платежей не имеет значения, кто именно получает от организации или ИП данный доход: руководитель, простой работник или постороннее лицо.

Также см. «Договор аренды: в каких случаях его можно заключить и как правильно составить».

Код вычета на ребенка

Детские вычеты могут предоставляться на каждого несовершеннолетнего ребенка или на детей до 24 лет, обучающихся очно, на детей инвалидов полагаются дополнительные вычеты. Если родитель единственный, ему дается возможность воспользоваться удвоенным вычетом. В каждом из случаев процесс уменьшения налоговой базы будет отражаться разными кодировками.

Код вычета НДФЛ на детей в зависимости от очередности их появления в семье может иметь следующие значения:

- по первому ребенку – код 126 (для опекунов, попечителей, приемных родителей – 130);

- по второму ребенку – код 127 (для опекунов, попечителей, приемных родителей – код 131);

- по третьему или последующему ребенку – код 128 (для опекунов, попечителей, приемных родителей — 132).

Код вычета на ребенка-инвалида 129 применяется в сочетании с вычетом в зависимости от очередности рождения. Если ребенок с инвалидностью находится на попечении у налогоплательщика или является ему приемным, проставляется код 133.

Вычеты в удвоенном размере с учетом очередности рождения характеризуются кодами 134 (на первого ребенка), 136 (на второго), 138 (на третьего и последующих). Для опекунов, попечителей и приемных родителей используются коды 135 (на первого), 137 (на второго), 139 (на третьего и последующих).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Код дохода 2610 с расшифровкой

Материальной выгоде, которая образуется от экономии на процентах при представлении работникам беспроцентных займов, либо займов под низкий процент, нужно присвоить код 2610.

Напомним, что доход с этим кодом образуется на последнее число каждого месяца пользования займом (подп. 7 п. 1 ст. 223 НК РФ). А налог по нему исчисляется по повышенной ставке 35% (п. 2 ст. 224НК РФ).

Также см. «Договор беспроцентного займа: с кем его можно заключить, и как его правильно составить».

договора беспроцентного займа

Код дохода 2001 с расшифровкой

Код 2001 используется в отношении вознаграждений, которые выплачиваются директорам, входящим в состав совета директоров, и прочим членам коллегиального органа управления организации.

При этом зарплата руководителя по коду 2001 не «проводится», даже если соответствующая должность называется «директор». Однако если руководитель входит в состав совета директоров (правления, другого коллегиального органа) и получает за это дополнительное вознаграждение, то данную выплату нужно отделить от зарплаты и отразить для целей НДФЛ по коду 2001.

Код дохода 2014 с расшифровкой

Суммы выходного пособия, а также среднего месячного заработка, сохраняемого на период трудоустройства, в НДФЛ-отчетности отражаются с кодом 2014. Этим шифр применяется только к той части выплат, которая облагается НДФЛ (превышает в совокупности трехкратный размер средней зарплаты, а для «северян» — шестикратный). Необлагаемая налогом на доходы сумма выходного пособия и среднего заработка на период трудоустройства для целей НДФЛ не фиксируется и не кодируется.

Также см.: «Выплаты при сокращении работника в 2022 году».

Бесплатно подготовить соглашение об увольнении по готовому шаблону

Другие коды НДФЛ с расшифровкой

Достаточно часто на практике встречаются и другие коды доходов. Для удобства использования мы свели их в таблицу, снабдив необходимыми пояснения. В частности, в таблице показано, по каким трем кодам нужно отражать доход, полученный в натуральной форме.

| Код | Вид дохода | Пояснение |

| 1011 | Проценты по договору займа | С этим кодом отражаются суммы процентов по договору займа, которые организация получила от физических лиц. Он применяется как для займов, предоставленных «своими» лицами — учредителями, участниками, руководителями, работниками и т.п., так и другими лица. |

| 1300 | Доходы, полученные от использования авторских или иных смежных прав | По этому коду отражаются выплаты, которые производятся на основании лицензионных договоров, в рамках которых организация получает от физлиц права на пользование различными объектами интеллектуальной собственности (текстами, изображениями, программами и т.п.). Под шифром 1300 также показывается вознаграждение по договору авторского заказа, если он предусматривает только передачу прав пользования созданными объектами. Но этот код не применяется в отношении вознаграждений, выплачиваемых сотрудникам, в функции которых входит создание таких объектов. Для этих выплат предусмотрены коды 2201, 2202, 2204, 2209. |

| 1301 | Доходы, полученные от отчуждения авторских или иных смежных прав | Данный код пригодится, если организация выплачивает автору вознаграждение за объект интеллектуальной собственности (текст, изображение, программу и т.п.), права на который полностью переходят к организации, в том числе по договору авторского заказа. Как и в случае с кодом 1300, шифр 1301 не применяется при выплате вознаграждений авторам служебных произведений. |

| 2201 | Авторские вознаграждения (вознаграждения) за создание литературных произведений, в том числе для театра, кино, эстрады и цирка | Данные коды используются при выплате вознаграждений авторам служебных произведений, то есть работникам, в обязанности которых входит создание соответствующих объектов интеллектуальной собственности. |

| 2202 | Авторские вознаграждения (вознаграждения) за создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна | |

| 2204 | Авторские вознаграждения (вознаграждения) за создание аудиовизуальных произведений (видео-, теле- и кинофильмов) | |

| 2209 | Авторские вознаграждения за открытия, изобретения, полезные модели, промышленные образцы | |

| 1542 | Доходы в виде действительной стоимости доли в уставном капитале организации, выплачиваемые при выходе участника из ООО | Код применяется при выплате выходящему участнику действительной стоимости его доли, величина которой определяется по данным бухучета ООО на последнюю отчетную дату, предшествующую дате подаче заявления о выходе. |

| 2301 | Суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей | Этот код должны использовать розничные продавцы, а также другие организации и ИП, чья деятельность подпадает под действие Закона РФ от 07.02.92 № 2300-1 о защите прав потребителей. Выплаты отражаются по данному коду только в том случае, если они перечисляются по решению суда. При добровольном (досудебном) удовлетворении соответствующей претензии потребителя используется код 4800. Под код 2301 подпадают суммы штрафа и неустойки, предусмотренные статьями 13, 23 и 31 Закона о защите прав потребителей. Неустойка, которая выплачивается за нарушение срока передачи предварительно оплаченного товара, а также за нарушение срока выполнения работ (оказания услуг) по данному коду не отражается. Для этих сумм нужно применять код 4800. |

| 2510 | Оплата за налогоплательщика организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика | В отношении доходов, полученных в натуральной форме, нужно четко отслеживать суть соответствующей выплаты, так как для данного вида доходов существуют три отдельных кода. По коду 2510 отражаются доходы в виде стоимости товаров, работ, услуг, имущественных прав, которые получены физлицом от третьих лиц, а оплачены организацией-налоговым агентом. Речь идет о выполнении налоговым агентом обязательств, которые есть у физлица перед третьими лицами. По коду 2520 отражаются доходы в виде стоимости товаров, работ, услуг, имущественных прав, полученных налогоплательщиком бесплатно или с частичной оплатой от самого налогового агента. По коду 2530 отражается часть заработной платы, которая выдается в натуральной форме. То есть этот шифр является дополнительным к коду 2000, по которому «проходит» денежная часть зарплаты. |

| 2520 | Доход, полученный налогоплательщиком в натуральной форме, в виде полной или частичной оплаты товаров, выполненных в интересах налогоплательщика работ, оказанных в интересах налогоплательщика услуг | |

| 2530 | Оплата труда в натуральной форме |

Перекодирование доходов

Как уже было сказано, утвержденные приказом № ЕД-7-11/[email protected] новые коды (2015, 2721, 1401 и 1402) действуют с 9 ноября 2022 года. Как быть, если доходы, для которых предназначены эти шифры, были выплачены до этой даты и, соответствено, учтены в регистрах по старым кодам? Надо ли их перекодировать? На наш взгляд, не надо.

В пункте 5.8 Порядка заполнения 6-НДФЛ (утв. приказом ФНС от 15.10.20 № ЕД-7-11/[email protected]) сказано: «В поле «Код дохода» указывается код дохода, выбираемый в соответствии с «Кодами видов доходов налогоплательщика» (п. 1 ст. 230 НК РФ)». А в пункте 1 статьи 230 НК РФ говорится, что: а) налоговые агенты ведут учет доходов, вычетов, исчисленных и удержанных налогов в регистрах налогового учета; б) регистры должны содержать сведения, позволяющие идентифицировать вид выплачиваемых доходов в соответствии с утвержденными кодами, а также суммы дохода и даты их выплаты.

Из этого следует, что в тот момент, когда доход попадает в регистр (на дату его выплаты), ему присваивается один из утвержденных кодов. А затем доход с этим же кодом включается в справку о доходах (приложение № 1 к 6-НДФЛ). Новые коды применяются с 9 ноября 2022 года. Значит, если доход выплачен раньше, у него был другой утвержденный код. И оснований менять его, в том числе при переносе в расчет 6-НДФЛ, не имеется. Более того, если это сделать, получится, что доход отражен в регистрах не в соответствии с утвержденными кодами, так как на дату его выплаты новые коды, введенные приказом № ЕД-7-11/[email protected], еще не были утверждены.

В заключение отметим, что корректное присвоение кодов тем выплатам, которые организация или ИП производит в пользу физлиц, позволит избежать претензий со стороны налоговиков в части исчисления и уплаты НДФЛ, а также заполнения расчета 6-НДФЛ и справок о доходах. Знание правил кодировки доходов упростит работу бухгалтерии по расчету среднего заработка, а также различных компенсаций, пособий и прочих выплат, «завязанных» на данный показатель.

Распространенные ошибки по заданной теме.

Ошибка №1. Предоставлять справку 2-НДФЛ в Инспекцию федеральной налоговой службы должны исключительно работодатели за своих наемных работников. При наличии официального статуса «самозанятый», гражданин самостоятельно предоставляет справку по форме 2-НДФЛ в отношении полученных им доходов. Обязанность по предоставлению отчетности носит регулярный характер, а именно каждый год. При этом срок предоставления ограничивается датой 1 апреля года, следующего за годом, который является отчетным.

Ошибка №2. Выплата отпускных при уходе сотрудником в ежегодный оплачиваемый отпуск отображается в справке по форме 2-НДФЛ под кодом 2000. В соответствии с установленными обозначениями код 2012 отображает доход гражданина, который был получен им в виде отпускных выплат.