Понятие факторинга

Прежде всего, дадим определение факторинга. Современный экономический словарь (Райзберг Б. А., Лозовский Л. Ш., Стародубцева Е. Б.) дает следующую трактовку факторинговых операций – это способ финансирования торговых операций на основе предварительной оплаты счетов банками-комиссионерами, представляющий своеобразную форму кредитования торгового капитала.

По договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование (ст. 824 ГК РФ).

Таким образом, факторинг – это операция продажи организацией-продавцом дебиторской задолженности своих покупателей третьей стороне – факторинговой компании. Факторинговая компания получает от организации-продавца право требования задолженности клиентов и перечисляет денежные средства на сумму задолженности организации-продавцу, удерживая при этом свое комиссионное вознаграждение. Как правило, 70-80% выкупленной задолженности факторинговая компания перечисляет сразу же после уступки денежного требования и оставшуюся часть – после получения оплаты от клиента.

Данная схема применяется, как правило, организациями, которые работают со своими клиентами на условиях длительной отсрочки платежа. Такой способ взаиморасчетов позволяет им увеличить денежный поток и избежать кассовых разрывов.

Факторинг: бухгалтерский учет операций в целях налогообложения

Налог на прибыль Основание: статьи 265, 269 НК РФ.

При заключении договора факторинга, как правило, «Фактору» уплачиваются:

— комиссия за обработку документов,

— комиссия за выплату финансирования,

— комиссия за факторинговое обслуживание,

— в случае просрочки платежа дебитором – страхование риска несвоевременного платежа.

Стоимость услуг финансового агента может быть выражена в абсолютном выражении или в процентном отношении.

Если вознаграждение «Фактора» установлено в фиксированной сумме, то в налоговом учете его можно полностью отразить в составе прочих расходов (на основании подп. 25 п. 1 ст. 264 НК РФ) в случае, если дебиторская задолженность возникла по операциям, связанным с реализацией продукции. Данная комиссия признается внереализационным расходом (на основании подп. 15 п. 1 ст. 265 НК РФ), если дебиторская задолженность возникла по внереализационным операциям.

В отношении комиссионных вознаграждений, установленных в виде процентов от суммы уступленного денежного требования или суммы финансирования, налоговый кодекс не устанавливает норм учета расходов.

В связи с этим на практике существует две позиции по вопросу учета таких расходов:

1. Согласно подп. 25 п. 1 ст. 264 НК РФ в составе прочих расходов, связанных с производством и реализацией (не нормируемые расходы).

2. Согласно подп. 2 п. 1 ст. 265 НК РФ как внереализационные расходы, в составе расходов в виде процентов по долговым обязательствам любого вида с учетом особенностей, предусмотренных статьей 269 НК РФ (нормируемые расходы).

Налог на добавленную стоимость

2.1. Налоговая база Основание: статьи 154, 155 НК РФ.

Налоговая база по налогу на добавленную стоимость по операциям реализации товаров, услуг, денежные требования по которым уступаются клиентом «Фактору», определяется в общеустановленном порядке, т. е. как стоимость этих товаров, исчисленная исходя из цен, определяемых в соответствии со статьей 40 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога на добавленную стоимость.

2.2. Момент определения налоговой базы Основание: статья 167 НК РФ.

Моментом определения налоговой базы по налогу на добавленную стоимость является наиболее ранняя из следующих дат:

1. День отгрузки (передачи) товаров (работ, услуг), имущественных прав.

2. День оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

То, что клиент пользуется факторингом, не влечет за собой изменений в моменте определения налоговой базы по НДС, при этом клиент получает средства, необходимые для уплаты в бюджет налога по отгруженным, но еще не оплаченным покупателями товарам.

2.3. Налоговые вычеты Основание: статьи 171, 172 НКРФ.

Сумма налога на добавленную стоимость с комиссии «Фактора» подлежит вычету клиентом на основании счета-фактуры, выставленного «Фактором», в общеустановленном порядке.

Данные примера

Наша организация оказала клиенту «Любимый» услуги на сумму 500 000 рублей, в т.ч. НДС 76 271,19. Клиент обязуется оплатить оказанные услуги в течение 30 рабочих дней. Наша организация заключила договор с факторинговой компанией, по условиям которого 80% от суммы поставки фактор перечисляет в течение одного дня после передачи права требования долга, а оставшиеся 20% — в течение 2 дней после оплаты клиентом. Комиссия фактора составляет 0,5% от суммы поставки.

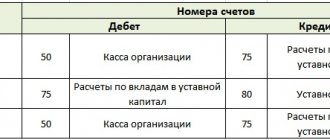

В бухгалтерском учете мы должны сформировать следующие проводки:

| № | Дт | Кт | Сумма | Содержание |

| 1 | 62 | 90 | 500 000 | Отражена дебиторская задолженность |

| 2 | 90 | 68 | 76 271,19 | Начислен НДС по оказанным услугам |

| 3 | 76 | 91.1 | 500 000 | Отражена передача задолженности фактору |

| 4 | 91.2 | 62 | 500 000 | Списана задолженность, переданная фактору |

| 5 | 51 | 76 | 400 000 | Фактор перечислил 80% суммы по договору |

| 6 | 91.2 | 76 | 2 118,64 | Отражена комиссия фактора |

| 7 | 19 | 76 | 381,36 | Отражен НДС с суммы комиссии |

| 8 | 51 | 76 | 97 500 | Фактор перечислил остаток суммы по договору |

…и у продавца

Признание финансового результата у организации, уступающей денежное требование, связано с некоторыми особенностями. Если финансирование получено в объеме «дебиторки», то никаких сложностей не возникает: в этом случае лишь с учетом вознаграждения финансового агента. А вот когда задолженность покупателя, как это обычно и бывает, реализуется с убытком, то возможны два варианта учета. Разночтение касается фактического состояния дел, а именно: наступил ли срок платежа до уступки права требования или еще нет.

Так, если исчисляющий доходы (расходы) по методу начисления продавец товаров (работ, услуг) уступает право требования долга третьему лицу до наступления предусмотренного договором купли-продажи товаров (работ, услуг) срока платежа, то отрицательная разница между доходом от реализации права требования долга и стоимостью товаров (работ, услуг) признается его убытком. При этом размер убытка для целей налогообложения не может превышать суммы процентов, которую налогоплательщик уплатил бы с учетом требований ст. 269 НК РФ по долговому обязательству, равному доходу от уступки права требования, за период от даты уступки до даты платежа, предусмотренного договором на реализацию товаров (работ, услуг). Напомним, ст. 269 НК РФ установлено, что предельная величина процентов, признаваемых расходом по долговым обязательствам, оформленным в рублях, принимается равной ставке рефинансирования ЦБ РФ, увеличенной в 1,5 раза (при отсутствии долговых обязательств перед российскими организациями, выданных в том же квартале на сопоставимых условиях). Поясним вышесказанное на примере.

Продолжение примера 2. Предположим, что дебиторская задолженность уступлена с 10-процентной скидкой до даты платежа, которая наступит через 45 дней. Очевидно, в таком случае клиент несет убыток в размере 354 000 руб. (3 186 000 руб. — 3 540 000 руб.), который признается в сумме 68 084 руб. (3 186 000 руб. x 19,5% / 365 x 45). Здесь 19,5% — это ставка рефинансирования ЦБ РФ 13%, увеличенная в 1,5 раза.

При этом возникает постоянная разница в бухгалтерском учете, которая в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утвержденным Приказом Минфина России от 19.11.2002 N 114н, учитывается по дебету счета 99 «Прибыли и убытки» и кредиту счета 68 «Расчеты по налогам и сборам».

Порядок учета вознаграждения финансового агента также имеет свои тонкости. Если комиссия фактора установлена в фиксированной сумме, то она включается в состав прочих расходов единовременно, если же в процентном отношении от размера дебиторской задолженности — ее нормируют в том же порядке, что и проценты по кредитным средствам.

В случае, когда продавец, исчисляющий доходы (расходы) по методу начисления, уступает право требования долга третьему лицу после наступления предусмотренного договором о реализации товаров (работ, услуг) срока платежа, отрицательная разница между доходом от продажи права требования долга и стоимостью реализованных товаров (работ, услуг) признается убытком по сделке уступки права требования. Продавец эту сумму включает в состав внереализационных расходов. При этом убыток принимается в целях налогообложения в следующем порядке:

- 50% от суммы убытка учитываются в составе внереализационных расходов на дату уступки права требования;

- 50% включаются в состав внереализационных расходов по истечении 45 календарных дней с даты уступки права требования.

Судебно-арбитражная практика. В отношении операций факторинга чиновники довольно четко придерживаются основной линии поведения, а именно: расходы, уменьшающие налогооблагаемые доходы, должны быть не только документально подтверждены, но и, главное, экономически обоснованны. В этом их поддерживают и арбитры. К примеру, в Постановлении ФАС Московского округа от 07.05.2007, 11.05.2007 N КА-А41/3646-07 по делу N А41-К2-6838/05 судьи указали, что если осуществление расходов не привело к получению прибыли, то такие затраты не могут быть признаны экономически обоснованными. В рассматриваемом случае стоял вопрос о правомерности включения обществом в состав расходов, уменьшающих налогооблагаемую базу, затрат по договору факторинга. Дело в том, что прибыль компании по профинансированной фактором сделке была в 240 раз меньше стоимости его услуг факторинга (22 400 руб. против 5 435 000 руб.). Апелляция общества не привела к успеху, поскольку сделка, совершенно очевидно, не имела экономического смысла.

Д.Васильев

Главный бухгалтер

ЗАО «Кун»

Настройки справочников в 1С:ERP

В 1С:ERP учет расчетов через факторинговую компанию не автоматизирован. Тем не менее, указанную схему все же можно отразить с помощью типовых документов системы.

Для начала, нам потребуется настроить статьи расходов и доходов для формирования проводок по счетам 91.01 и 91.02:

- Настройка статьи доходов по передаче задолженности фактору:

- Настройка статьи расходов по списанию задолженности клиента, переданной фактору:

- Настройка статьи расходов по комиссии фактора:

Также необходимо будет корректно настроить договор с контрагентом-фактором. Мы будем использовать договор с типом взаиморасчетов «С поставщиком» – этот вариант позволит нам избежать длинной цепочки документов по отражению комиссии фактора:

На закладке «Расчеты» укажем вариант детализации расчетов – «по договорам»:

И очень важный момент – на закладке «Учетная информация» в поле «Группа фин. учета расчетов» укажем группу финансового учета расчетов с контрагентами, в которой настроены счета учета расчетов по факторингу на 76 счет:

Итак, все основные настройки введены, можно приступать к отражению операций по факторингу.

Документы 1С:ERP для отражения операций по факторингу

Что такое факторинг

Слово «факторинг» обывателю, скорее всего, ничего не скажет. Да и не всякий специалист знает, что это такое и не пользовался этой услугой.

Между тем это прекрасный способ улучшения балансовых показателей фирмы.

Представим компанию-поставщика, продавшего товар или оказавшую услугу с постоплатой. В российских реалиях оплата эта зачастую задерживается, а деньги нужны — чтобы запустить новый цикл производства, выплатить зарплату сотрудникам и т.д. Деньги вроде и есть, их же должны заплатить, но фактически их нет.

Так вот, факторинг — это способ превратить задолженность в реальные деньги. Фактор (это специализированная фирма либо банк) выкупает её.

Виды факторинга

Факторинг бывает нескольких разновидностей:

- С регрессом. Фактор покупает право на все оплаты дебитора. Однако если эти суммы не удается взыскать, клиент возвращает деньги компании-фактору.

- Без регресса. Фактор берет на себя весь риск невыплаты долга дебитором. Если деньги получить не удается, он терпит убытки.

Вся информация об внеоборотных и оборотных активах.

Что такое БДР, вы можете узнать здесь.

Основания факторинга: законы, договор, схема работы

В отечественном законодательстве термина «факторинг» нет, оно заимствовано из западной практики. В нашей стране само понятие появилось в 1996 году с вступлением в силу части II Гражданского Кодекса РФ (далее, — ГК РФ).

Оно описано в статье 824 как финансирование под уступку денежного требования. Таким образом, договор факторинга называется договором финансирования под уступку денежных требований. Заключается он при предоставлении уставных документов, бух. отчетности, копий договоров фирмы с дебиторами.

Компания-поставщик передает документацию Фактору, подтверждающую отгрузку товара либо оказание услуг (счета-фактуры, товарные накладные), а Фактор оплачивает часть их стоимости. После получения денег от дебитора он отдает оставшуюся сумму за вычетом комиссии.

Бухгалтерские проводки факторинговых услуг

Строгого регламента проводки факторинговых услуг нет.

Делать её можно следующим образом:

- Сумма финансирования проводится днем выписки банка дебетом по 51 счету, кредитом по 76 (приказом вводим подпункт «Расчеты с финансовым агентом» — в дальнейшем при упоминании счета 76 мы будем иметь в виду именно его).

- Доход от уступки права требования причисляется к категории «Прочие доходы»: проводка суммы выплаты от Фактора (это 60-90% дебиторской задолженности) записывается дебетом по 76 счету — кредитом по 91/1 датой выплаты финансирования.

- Той же датой списывается уступленное право требования: дебет на сумму выплаты Фактором по счету 91/2 — кредит по 62.

- Фиксируется выплата вознаграждения Фактору на основании счета: сумма комиссии без НДС проводится датой выписки из банка как дебет по счету 76/Расчеты с финансовым агентом — кредит по 51.

- Признаются затраты на оплату комиссионных: на основании полученных акта и счета-фактуры от финансового агента делается проводка на сумму этой комиссии без НДС дебетом по счету 91/2 — кредитом по 76.

- Фиксируется НДС с комиссии: датой акта и счета фактуры сумма НДС проводится дебетом по счету 19 — кредитом 76.

- Списывается право требования по оставшейся части задолженности: дебет по 76 — кредит по 62 датой выписки банка.

- Фиксируется перечисление Фактором оставшейся части уступленного денежного требования: дебет по 51 — кредит по 76 датой выписки банка.

- Принимается уплаченный Фактору НДС из состава комиссии к зачету в бюджете: дебет 68 — кредит 19.

Бюджет движения денежных средств, или БДДС — это один из наиболее действенных инструментов управления финансами.

Как получить выписку из ЕГРЮЛ, вы можете узнать здесь.

По адресу: https://helpacc.ru/buhgalteria/personal/kak-rasschitat-bolnichnyjj.html можно узнать, как рассчитывается больничный с января 2013 года.

Преимущества факторинга

Благодаря факторингу денежные средства фирмы не замораживаются в виде отсрочек платежей, а постоянно работают. Можно увеличивать продажи, не боясь, что деньги не вернутся и запустить новый цикл производства будет не на что. Возрастает ликвидность товара или услуги. Это позволяет наращивать активы высокими темпами.

При использовании факторинговых услуг фирма может развиваться исключительно за счет собственных ресурсов, не прибегая к кредитам, для которых необходимо обеспечение.

Молодая фирма с большой дебиторской задолженностью ссуду на развитие в банке, скорее всего, не получит. А вот у Фактора добыть денег она сможет.

Кроме того, бремя управления дебиторской задолженностью снимается с плеч сотрудников фирмы и целиком переходит на Фактора.

При этом у нее значительно улучшается структура баланса, балансовые показатели.

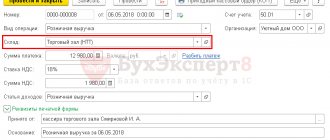

1.Реализация клиенту

05.09 клиенту «Любимый» были оказаны услуги на сумму 500 000 рублей. С данным клиентом наша компания работает на условиях отсрочки платежа, а потом срок платежа по договору – 17.10.

Документ после отражения в регламентированном учете формирует проводки по отражению дебиторской задолженности на 62 счете:

Проводки по факторингу в бухгалтерском учете

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 8 мая 2015 г.

журнала № 10 за 2015 г.

По данным Ассоциации факторинговых компаний, в 2014 г. услугами факторинга воспользовались свыше 5200 малых и средних компаний и ИПсайт Ассоциации Факторинговых Компаний.

Рассмотрим такую ситуацию. Ваша компания занимается перепродажей товаров. И в настоящее время у вас возникло затруднение с оборотными средствами на оплату закупаемого товара и вам требуется отсрочка платежа.

А поставщик не хочет ее предоставлять или вам не удается договориться о периоде отсрочки (допустим, продавец согласен максимум на 30 дней, а вам хотелось бы раза в 3—4 больше). Либо поставщик запросил слишком высокую плату за предоставление коммерческого кредита и в результате товар обойдется вам слишком дорого.

Да и занять деньги у банка по каким-то причинам у вас не получается. Но выход можно найти из любой трудной ситуации. Решить вопрос с финансированием вам поможет реверсивный (закупочный, или обратный) факторинг.

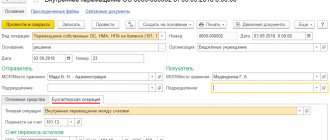

2.Передача дебиторской задолженности факторинговой компании

Наша компания заключила договор с фирмой-фактором, согласно которому мы передаем ей право требования долга с клиента «Любимый» и она перечисляет нам 80% от суммы реализации в течение дня после такой передачи.

Данная операция отражается в системе документом «Списание задолженности» по виду операции «Списание кредиторской задолженности» и по типу расчетов с контрагентом «Расчеты с поставщиками».

В качестве объекта расчетов выбираем договор с контрагентом, для которого мы настроили взаиморасчеты по факторингу:

На закладке «Доходы» указываем статью доходов от передачи задолженности:

Документ при отражении в регламентированном учете формирует проводки по 76 счету в корреспонденции со счетом 91.01:

Факторинговые операции в БП 3.0

В современных условиях хозяйствования все чаще используются новые финансовые инструменты, использование которых дает возможность предприятиям качественно управлять своей деятельностью и максимизировать прибыль. Одним из таких инструментов является факторинг — комплекс финансовых услуг для предприятий ведущих торговую деятельность на условиях отсрочки платежа.

Давайте рассмотрим пример факторинговой операции у поставщика товаров и услуг, оформим операцию в 1С:Бухгалтерия предприятия 3.0.

Мы — поставщик и продаем товар покупателю с отсрочкой в 3 месяца. Чтобы не ждать перевода денег, мы заключаем договор факторинга с банком, который фактически выкупает у нашей организации долг покупателя за вознаграждение

Банк сразу перечисляет нам деньги. А покупатель в дальнейшем погашает уже долг банку.

В факторинговой операции участвует три стороны:

- фактор — банк/факторинговая компания;

- поставщик — клиент банка/факторинговой компании;

- покупатель — дебитор поставщика, чей долг выкупил фактор.

Функциональность.

Сначала проверим функциональность программы и включим необходимые настройки.

Переходим в раздел Главное меню — Настройки — Функциональность (рис.1).

Рисунок 1 — Настройка функциональности программы.

Переходим на вкладку Расчеты и устанавливаем флажок Факторинговые операции (рис.2).

Рисунок 2 — Включение функциональности по факторинговым операциям.

Учет факторинга у поставщика товаров и услуг.

- Первым делом продадим товар покупателю оформив документ реализации товаров и услуг (рис.3). Укажем срок оплаты.

- Для передачи задолженности на факторинг переходим в раздел Продажи — Расчеты с контрагентами — Передача задолженности на факторинг (рис.5).

Рисунок 3 — Задолженность покупателя перед поставщиком.

Образуется дебиторская задолженность (рис.4). Дебет 62.01 Кредит 90.01.1 — общая сумму выручки от реализации товаров с НДС; Дебет 90.02.1 Кредит 41.01 — стоимость реализованных товаров; Дебет 90.03 Кредит 68.02 — сумма НДС по реализации товаров.

Рисунок 4 — Проводки реализации товаров и услуг

Рисунок 5 — Переход к документу Передачи задолженности на факторинг

Создаём новый документ. Указываем в шапке:

- дату передачи;

- покупателя — контрагент, для которого была оформлена реализация товаров и услуг;

- договор с покупателем (из реализации товаров и услуг);

- факторинговую компанию, которой передаем задолженность покупателя (банк);

- выбираем договор факторинга или создаем новый (рис.6) (между поставщиком и факторинговой компанией).

Рисунок 6 — Создание договора с факторинговой компанией.

В документе Передача товаров на факторинг заполняем табличную часть. Удобно воспользоваться кнопкой “Заполнить” (рис.7). Подтянуться все документы расчетов с покупателем по указанному договору. Оставляем только те документы расчетов, которые нас интересуют. Проводим документ.

Рисунок 7 — Создание документа передача на факторинг

Проверяем движение документа передача на факторинг (рис.8).

Дебет 76.13 Кредит 91.01 — сумма задолженности, передаваемой в факторинговую компанию;

Дебет 91.02 Кредит 62.01 — сумма задолженности покупателя, списываемой с учета.

Рисунок 8 — Проводки документа передача на факторинг

- Поступления денег от факторинговой компании отражается документом Поступление на расчетный счет с видом операции “Оплата от факторинговой компании” (рис.9).

Сумма перечисления по факторингу зависит от условий договора и может составлять от 80% до 90% долга покупателя. - Отражения вознаграждения банку/факторинговой компании за услуги по договору факторинга переходим в раздел Покупки (рис.11) создаем документ Поступление (акты, накладный) с видом операции “Услуги факторинга” (рис.11.1).

Рисунок 9 — Поступление на расчетный счет денежных средств по договору факторингу.

Проверяем движение документа поступления денег от факторинговой компании (рис.10). По Кт 76.13 погашена задолженность банка.

Рисунок 10 — Проводки документа поступления денег от факторинговой компании.

Рисунок 11 — Создание документа поступление (акты, накладный) с видом операции “Услуги факторинга”

Рисунок 11.1 — Создание документа поступление (акты, накладный) с видом операции “Услуги факторинга”

Проверяем проводки.

Дебет 91.02 Кредит 76.13 — стоимость услуг факторинга без НДС ;

Дебет 19.03 Кредит 76.13 — на сумму НДС по услугам факторинга.

Рисунок 12 — Проводки документа поступление (акты, накладный) с видом операции “Услуги факторинга”.

Учет факторинга у покупателя.

Оформляем документ поступления товаров и услуг, также это может быть документ Приобретение услуг и прочих активов (рис.13).

Рисунок 13 — Поступление товаров

Поле уступки права долга фактору, поставщик уведомляет покупателю о том, что денежные средства необходимо перечислить фактору. У себя покупатель отражает данную операцию документом Корректировка долга с видом операции “Перенос задолженности” (рис.14). Табличная часть может быть заполнена автоматически по кнопке Заполнить — Заполнить остатками по взаиморасчетам. Проводим документ.

Рисунок 14 -Корректировка долга

Проверяем проводки (рис.15).

Перенос кредиторской задолженности с одного на другого поставщика. Дебет 60.01 Кредит 60.01 на сумму задолженности с учетом НДС.

Рисунок 15 — Проводки документа корректировка долга.

Погашение кредиторской задолженности перед банком/факторинговой компанией отражается документом Списание с расчетного счета с видом операции Оплата поставщику (рис.16).

Рисунок 16 — Списание с расчетного счета с видом операции Оплата поставщику.

Проводки документа по погашению задолженности перед факторинговой компанией денежными средствами: Дебет 60.01 Кредит 51 на сумму имеющейся задолженности с учетом НДС (рис.17).

Рисунок 17 — Проводки документа Списание с расчетного счета с видом операции Оплата поставщику.

3.Списание дебиторской задолженности клиента

Мы уведомляем клиента о переуступке долга третьей стороне и списываем его задолженность на расходы.

Данная операция отражается в системе документом «Списание задолженности» по виду операции «Списание дебиторской задолженности» и по типу расчетов с контрагентом «Расчеты с клиентами». В качестве объекта расчетов выбираем документ реализации услуг клиенту:

На закладке «Расходы и активы» указываем статью расходов от списания задолженности:

Документ при отражении в регламентированном учете формирует проводки списанию задолженности со счета 62 в дебет счета 91.02:

Преимущества и недостатки

Факторинг, являясь современным финансовым инструментом управления дебиторским долгом организаций, на практике имеет как преимущества, так и недостатки.

Факторинг обладает следующими положительными характеристиками:

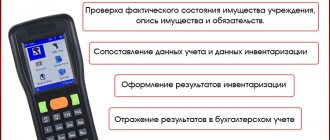

- Контроль над дебиторским долгом; Налоговое законодательство прямо указывает на то, что компании обязаны проводить инвентаризацию дебиторского долга не только перед составлением годовой отчетности. Факторинг позволяет отслеживать непогашенный долг и оперативно принимать меры по его устранению.

- Риски по оплате долга переходят компании-фактору;

- Возможность эффективного применения средств, выданных фактором на развитие компании;

- Повышение привлекательности в глазах партнеров и создание доверительных отношений с контрагентами в виде предоставления различных кредитных программ;

- Финансовые ресурсы не извлекаются из оборота в связи с заключением договора факторинга.

Финансирование, осуществляемое под уступку дебиторской задолженности, называется факторингом. В операции участвуют три стороны: факторинговая компания (банк), кредитор (поставщик), заемщик (покупатель).

Кредитор передает факторинговой компании свою и получает 80-90% средств за поставленный заемщику товар. После того, как заемщик погасит свои обязательства перед банком, поставщик получит остальную часть денег, а банк – комиссию.

4.Оплата фактором 80% суммы задолженности

На следующий день после передачи долга фирма-фактор перечисляет денежные средства в размере 80% от суммы долга.

В системе данную операцию можно зарегистрировать документом «Поступление безналичных денежных средств» с видом операции «Возврат от поставщика».

Выбрав данную операцию, на закладке «Расшифровка платежа» в качестве основания платежа мы можем указать договор с фактором:

При отражении в регламентированном учете документ сформирует проводки по взаиморасчетам с фактором по 76 чету:

Схема факторинга

Договор факторинга предусматривает следующий алгоритм взаимодействий между сторонами соглашения:

Этап-1. Подписание договора поставки товара

Первым этапом взаимоотношений между сторонами является заключение договора поставки товара (оказания услуг) между продавцом (кредитором) и покупателем (дебитором). Договор утверждает условия поставки товара и порядок его оплаты.

Как правило, на этапе заключения договора поставки, стороны редко планируют последующее заключение соглашения факторинга, так как предполагается, что покупатель будет оплачивать товар в полном объеме и в установленный срок.

Этап-2. Заключение договора факторинга

В отличие от договора поставки, подписантами соглашения факторинга выступают три стороны – покупатель, продавец и посредник. Условия соглашения регламентируют зону ответственности каждой из сторон, а также размер и порядок выплаты вознаграждения посреднику (фактору).

Этап-3. Отгрузка товара поставщиком и частичная оплата покупателем

В соответствие со сроками, указанными в договоре, продавец отгружает товар покупателю. Вместе с товаром поставщик передает заказчику:

- товарную накладную на общую стоимость отгрузки;

- счет-фактуру на сумму частичной оплаты за поставку (в соответствие с условиями договора факторинга).

Получив товар и документы, покупатель производит частичную оплату за товар в установленном размере (как правило – не более 10-15% от общей суммы поставки).

Этап-4. Контроль задолженности посредником

После того, как покупатель произвел частичную оплату за товар, фактор (посредник) перечисляет поставщику остаток суммы задолженности. Дальнейший контроль за взысканием долга в соответствие с установленными договором сроками является обязанностью посредника.

Фактор вправе уведомлять покупателя о необходимости погашения долга как письменно, путем направления соответствующих требований, так и устно, путем телефонных звонков. Также стороны могут производить сверку взаиморасчетов и подтверждать сумму долга путем подписания соответствующего акта.

Этап-5. Погашение задолженности дебитором

В соответствие со сроками, установленными договорам, покупатель обязан погасить остаток задолженности по полученным товарам (услугам). Так как поставщик получил полную оплату за товар на начальном этапе (частично – от покупателя, частично – от фактора), остаток долга покупатель оплачивает на счет фактора, на основании выставленного последним счета.

Этап-6. Оплата вознаграждения посреднику

Получив полную оплату задолженности от дебитора, фактор вправе предъявлять поставщику сумму вознаграждения к уплате. Как правило, посредник подает кредитору следующие документы:

- счет-фактуру на оплату вознаграждения в сумме, указанной в соответствие с договором;

- акт выполненных работ на оказание услуг посредника;

- акт взаиморасчетов, подтверждающий полное погашение задолженности дебитором.

5.Отражение комиссии фактора

05.10 клиент оплатил задолженность по услугам фактору и мы отражаем расходы по комиссии фактора. В системе для этого предназначен документ «Поступление услуг и прочих активов».

На закладке «Расходы и прочие активы» указываем статью расходов по комиссии фактора:

После отражения в регламентированном учете документ сформирует проводки по взаиморасчетам с фактором на 76 счете:

Виды

Выделяют несколько разновидностей факторинга в зависимости от того, какие отношения складываются между продавцом, компанией-фактором и покупателем, такие как факторинг с регрессом и факторинг без регресса.

Факторинг с регрессом представляет собой такой вид факторинга, при котором продавец долга обязан вернуть средства, полученные от фактора в случае неплатежеспособности дебитора и отсутствием у него финансовой возможности полностью погасить задолженность.

Разумеется, эта разновидность факторинга не очень выгода компаниям, в связи с тем, что, в конечном счете, она может понести серьезные убытки, но, тем не менее, такой факторинг стоит значительно дешевле и позволяет компании-кредитору не отзывать из оборота денежные ресурсы.

Как складывается из понятия, факторинг без регресса представляет собой разновидность факторинга, при которой компания-фактор полностью перекладывает на себя все риски, вызванные изменением финансовой устойчивости дебитора.

Для отечественной практики наиболее популярным является факторинг с регрессом.

Отчетность

После отражения всех операций в регламентированном учете в оборотно-сальдовой ведомости по бухгалтерскому учету:

В отчете «Ведомость расчетов с поставщиками» можно будет проконтролировать остаток задолженности поставщика:

Отличие договора факторинга и соглашения цессии

Многие предприниматели и субъекты хозяйствования путают правоотношения, которые возникают в рамках договора факторинга, с соглашением цессии.

Напомним, что в соответствие с договором цессии, кредитор передает посреднику не только право требования задолженности, но и сам долг. Иными словами, продавец, который отгрузил товар, но не получил оплату от покупателя в установленный срок и признал задолженность просроченной, передает права по взысканию задолженности и получению средств посреднику, в обмен на установленную плату. В подобном формате работают проблемную дебиторскую задолженность коллекторским фирмам.

Согласно договору факторинга, фактор не получает задолженность в собственность, а имеет лишь право ее контроля и оптимизации, в то время как право на взыскание задолженности сохраняется за поставщиком товара (услуг).

Виды факторинга

В международной правовой практике используются два вида факторинга – факторинг с регрессом и факторинг без регресса. В первом случае фактор, получая от кредитора право на контроль задолженности, в случае невозможности ее получает от клиента компенсацию в установленном размере. По данной схеме, посредник, оплативший долг кредитору, но не взыскавший ее у должника, вправе на погашение убытков путем получения оплаты от кредитора.

Правоотношения в рамках договора факторинга без регресса предусматривают, что в случае, если должник не погасил сумму долга, данные убытки относятся на счет фактора и не подлежат компенсации со стороны кредитора.

Кроме того, договора факторинга классифицируются как открытые и закрытые. Открытым факторингом называют трехсторонний договор, заключенный между дебитором, кредитором и фактором. При закрытом факторинге соглашение заключается только между кредитором и фактором, при этом должник о переуступке права требования долга не уведомляется.

Факторинг как обеспечение

Согласно ГК РФ денежное требование к должнику может быть уступлено клиентом финансовому агенту также в целях обеспечения исполнения обязательства клиента перед финансовым агентом. Факторинг как обеспечение представляет собой особую форму факторинга. Основное отличие от «обычного» факторинга состоит в том, что существует основное обязательство, например, по кредиту, а уступка права требования фактору является вторичной по отношению к основному обязательству. При этом налоговые последствия для поставщика и фактора будут определяться исходя из правил налогообложения, применяющихся к основному обязательству.