Код дохода, код вычета при заполнении отчетности по подоходному налогу берутся из Приказа ФНС от 10.09.2015 г. № ММВ-7-11/[email protected] в ред. от 24.10.2017 (приложения № 1 и 2). Эти шифры указываются налоговыми агентами в «Справках о доходах и суммах налога физлиц» (до 2022 года – Справки 2-НДФЛ). При оформлении налогоплательщиками налоговых деклараций по форме 3-НДФЛ коды вычетов указывать не требуется – суммы вычетов указывают в соответствующих описанию полях. Что касается 6-НДФЛ, коды по доходам и вычетам фигурируют в приложении к расчету, в роли которых и выступают Справки о доходах и налоге. В 2022 году коды вычетов не изменились, расскажем об основных из них подробнее.

Коды вычетов по НДФЛ: имущественные и социальные

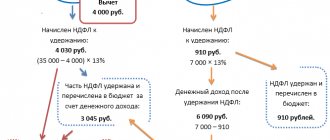

Физические лица при получении дохода от налогового агента вправе воспользоваться через работодателя двумя видами имущественного вычета (ст. 220 НК РФ) – на покупку или строительство жилья и на уплаченные ипотечные проценты. Первый вариант льготы будет отражаться работодателем в справках под кодом 311, для процентов по кредиту, полученному на приобретение жилья, предусмотрен отдельный шифр – 312.

Кодовых обозначений по социальным вычетам несколько (ст. 219 НК РФ):

- кодом 320 обозначается сумма вычета, полученного физлицом за собственное обучение, а также за обучение брата или сестры (до 24 лет);

- если налогоплательщик возвращает налоговые платежи, применяя вычет за обучение своих детей, опекаемых, подопечных, применяется код 321;

- по вычету на лечение (себя, родителей, супругов, детей, подопечных) суммы отражаются с кодом 324, если же речь идет о дорогостоящем лечении (в размере фактических расходов), применяется обозначение 326;

- взносы на ДЛС (добровольное личное страхование) для оплаты медуслуг за себя и своих родственников также дают право на социальный вычет – в этом случае ставится код 325;

- для вычета по взносам в НПФ (за себя, детей, родителей, супругов) предусмотрен шифр 327, а дополнительные страхвзносы на накопительную пенсию в ПФР отражаются комбинацией цифр 328.

Коды налоговых вычетов по необлагаемым доходам

Некоторые суммы доходов исключаются из налоговой базы полностью или частично. Если выплата не подлежит налогообложению в полном объеме, она не отражается в Справке о доходах и налоге, но при частичном освобождении от налога отразить такой доход и основания для его уменьшения необходимо.

Статьей 217 НК РФ предусмотрен вычет в размере 4000 руб. по следующим основаниям:

- если налогоплательщик получает доход в форме подарков от ИП или предприятия, необлагаемая налогом часть стоимости показывается под кодом 501;

- код 502 применяется при уплате налога с призов, получаемых победителями конкурсов, организованных государством (приз может быть в форме денежного выигрыша или в натуральной форме);

- код вычета 503 проставляется при уменьшении налоговой базы с суммы материальной помощи, оказываемой сотруднику его работодателем, а также бывшим сотрудникам, вышедшим на пенсию;

- код 504 актуален для компенсационных возмещений за купленные медикаменты (по назначению врача), если такие выплаты производятся работодателем;

- если приз получен на конкурсе, организованном в рамках рекламной кампании, вычет по нему обозначается кодом 505;

- при выплатах в пользу инвалидов, осуществляемых общественными организациями инвалидов, вычеты в налоговых регистрах фиксируются кодом 506.

Также могут применяться следующие вычеты:

- если получателем денежной помощи или подарка стал участник ВОВ, необлагаемая сумма выделяется кодом 507;

- при выплате матпомощи за рождение ребенка вычет обозначается кодом 508;

- если доход выдается сотруднику не деньгами, а в натуральной форме, частичное уменьшение налоговой базы в таком случае показывается кодом 509 (речь идет о расчетах сельхозпроизводителей со своим персоналом);

- для дополнительных страховых взносов на пенсионное страхование, уплаченных работодателем (до 12 тыс. руб. в год), предусмотрен код 510.

Коды расходов для 2-НДФЛ в 2022 году: расшифровка

Некоторые доходы, указанные в ст. 217 НК РФ, облагаются только в части, превышающей определенный лимит. Этот необлагаемый лимит в справке 2-НДФЛ называется вычетом. Коды таких вычетов нужно указывать в Приложении к справке в соответствии с Приложением N 2 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/, например:

- 501 — вычет в пределах 4 000 руб. за год с подарков физлицам;

- 503 — вычет в пределах 4 000 руб. за год с материальной помощи работнику или бывшему работнику, который вышел на пенсию по инвалидности или по возрасту;

- 508 — вычет в пределах 50 000 руб. с единовременной материальной помощи работнику при рождении (усыновлении) ребенка.

Код вычета НДФЛ: профессиональные вычеты

Профессиональные вычеты (ст. 221 НК РФ) представлены следующими видами:

- При работе на основании договора ГПХ налоговая база уменьшается на расходы, связанные с выполнением работ по договору, в этом случае в налоговом регистре вычет обозначается кодом 403.

- Вычет, предоставляемый по суммам расходов (документально подтвержденных) при выплате авторских вознаграждений, вознаграждений за создание, использование произведений науки, искусства, литературы, вознаграждений изобретателям обозначается шифром 404.

- Расходы в пределах нормативов, учитываемые при выплате вознаграждений — авторских, за создание, исполнение, использование произведений науки, литературы и искусства, изобретателям — уменьшают налоговую базу под кодом 405.

Новые коды доходов

В справке 2-НДФЛ налоговые агенты (организации или ИП) отражают только те доходы, источником выплаты которых является они сами. Причем вид выплаченных работнику доходов отражается в справке 2 НДФЛ в виде специального кода.

Какие доходы учитывать В справку по форме 2-НДФЛ нужно включить все доходы, которые облагаются налогом. Таким образом, учтите все суммы, которые выплатили гражданину, как по трудовому, так и по гражданско-правовому договору (п. 3 ст. 226, ст. 210 НК РФ).

Доходы физических лиц отражаются в разделе 3 справок 2-НДФЛ. В заголовке этого раздела отражается налоговая ставка, применяемая к доходам. Если в течение 2016 года один и тот же человек получал доходы, облагаемые НДФЛ по разным ставкам, то раздел 3 потребуется заполнить отдельно для каждой налоговой ставки.

При заполнении таблицы раздела 3 справки 2-НДФЛ нужно применять приложения 1 «Коды доходов» и 2 «Коды вычетов» к приказу ФНС России от 10.09.2015 № ММВ-7-11/387. Каждому виду доходов и каждому виду налоговых вычетов присвоены специальные коды. Например, доходам в виде зарплаты соответствует код 2000. При выплате вознаграждений по другим гражданско-правовым договорам – код 2010, при выплате пособий по временной нетрудоспособности – код 2300. Если для дохода нет специального кода – код 4800. Отражаются коды доходов в разделе 3, например, так:

Основные коды доходов не изменились. Однако с 26 декабря 2016 года значение некоторых кодов доходов обновлены, а также добавлен некоторые коды. В частности, появилось два новых кода, которые потребуется указывать в справках многим налоговым агентам, а именно:

| Новый код дохода | Когда применять |

| 2002 | Если премия связана с производственными результатами и является частью оплаты труда. |

| 2003 | Для премий и других вознаграждений, которые компания платит за счет чистой прибыли. |

Коды инвестиционных и дивидендных вычетов

Код вычета 601 характеризует налоговый вычет в отношении дивидендов (ст. 214 НК РФ).

Инвестиционный вычет, применяемый к положительному результату от реализации ценных бумаг, обозначается шифром 618. Вычет по прибыли от операций на ИИС (индивидуальном инвестиционном счете) соответствует коду 619.

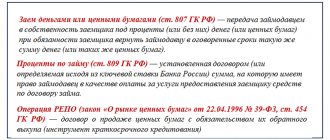

Отдельным блоком вычетов выделены суммы, которые могут корректировать налоговую базу по НДФЛ от операций с ценными бумагами и производными фининструментами не в фиксированном размере, а в сумме расходов (ст. 214.1 НК РФ). Например, код вычета 201 характеризует размер расходов, которые могут снизить фискальную нагрузку на налогоплательщика при условии, что такие затраты возникли при совершении операций с ценными бумагами, обращающимися на организованном рынке. Вычет 201 отражается в сумме фактически понесенных расходов на покупку ценных бумаг, на комиссионное вознаграждение посредникам, на погашение процентов по кредитам, оформленным для работы на фондовом рынке. Если расходы возникли по операциям с ценными бумагами, не обращающимися на организованном рынке, применяется код 202.

Когда указывать новые коды

Организации и ИП (являющиеся налоговыми агентами) ежегодно обязаны представлять в ИФНС сведения о доходах работников за истекший календарный год в виде справки 2-НДФЛ. Сдать справки 2-НДФЛ за 2016 год необходимо:

- с признаком 2 – не позднее 1 марта 2022 года;

- с признаком 1 – не позднее 3 апреля 2022 года (поскольку 1 апреля 2022 года выпадает на субботу, справки можно сдать в ближайший понедельник, п.7 ст. 6.1 НК РФ). См. «Срок сдачи справок 2-НДФЛ в 2022 году».

Также справки 2-НДФЛ может потребоваться выдать работникам «на руки», если они обратятся за ними. Справка может потребоваться им, например, для оформления кредита. Формой справки 2-НДФЛ предусмотрено, что в справках 2-НДФЛ нужно показывать коды доходов и вычетов, которые связаны с конкретным физическим лицом. Перечень новых кодов доходов и вычетов по НДФЛ утвержден Приказом ФНС от 22.11.2016 № ММВ-7-11/633. Применять новые коды вычетов следует уже при заполнении справок 2-НДФЛ с 26 декабря 2016 года. Теперь давайте посмотрим, что именно изменилось.

Форма справки о доходах физического лица (2-НДФЛ) и порядок ее заполнения утверждены приказом ФНС России от 30.10.2015 № ММВ-7-11/485. Эта форма применяется в 2022 года. Новой формы справки 2-НДФЛ на 2022 год не утверждалось.

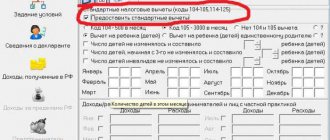

Код вычета на ребенка

Детские вычеты могут предоставляться на каждого несовершеннолетнего ребенка или на детей до 24 лет, обучающихся очно, на детей инвалидов полагаются дополнительные вычеты. Если родитель единственный, ему дается возможность воспользоваться удвоенным вычетом. В каждом из случаев процесс уменьшения налоговой базы будет отражаться разными кодировками.

Код вычета НДФЛ на детей в зависимости от очередности их появления в семье может иметь следующие значения:

- по первому ребенку – код 126 (для опекунов, попечителей, приемных родителей – 130);

- по второму ребенку – код 127 (для опекунов, попечителей, приемных родителей – код 131);

- по третьему или последующему ребенку – код 128 (для опекунов, попечителей, приемных родителей — 132).

Код вычета на ребенка-инвалида 129 применяется в сочетании с вычетом в зависимости от очередности рождения. Если ребенок с инвалидностью находится на попечении у налогоплательщика или является ему приемным, проставляется код 133.

Вычеты в удвоенном размере с учетом очередности рождения характеризуются кодами 134 (на первого ребенка), 136 (на второго), 138 (на третьего и последующих). Для опекунов, попечителей и приемных родителей используются коды 135 (на первого), 137 (на второго), 139 (на третьего и последующих).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.