Какие коды доходов и вычетов по НДФЛ в 2022 году:? Таблица с кодами и пояснениями приводится в данной статье. В разных таблицах с расшифровкой коды доходов и вычетов по НДФЛ на 2020 год.

Также см:

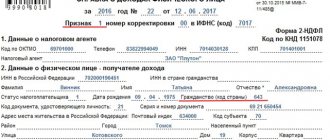

- Форма справки 2-НЛФЛ в 2022 году

- Новые сроки сдачи 2-НДФЛ в 2022 году

Приложение к справке 2-НДФЛ в 2022 году

Приложение к справке 2-НДФЛ нужно заполнять отдельно для каждой ставки налога (п. 1.19 Порядка заполнения справки 2-НДФЛ). В нем указываются:

- доходы, которые вы выплатили физлицу в денежной и натуральной форме, а также в виде материальной выгоды;

- налоговые вычеты из этих доходов, предоставленные физлицу (кроме стандартных, социальных и имущественных).

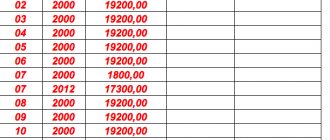

Поля Приложения к справке заполняются так:

- в поле “Месяц” – порядковый номер месяца;

- в поле “Код дохода” – код в зависимости от вида дохода физлица (например, код для зарплаты – 2000, код для отпускных – 2012);

- в поле “Сумма дохода” – вся сумма дохода, начисленная и фактически полученная физлицом в этом месяце;

- в поле “Код вычета” – код, соответствующий предоставленному вычету (например, код для вычета из стоимости подарка – 501);

- в поле “Сумма вычета” – сумма предоставленного вычета. Она не может превышать сумму соответствующего дохода.

Вот пример:

Кто должен платить НДФЛ с доходов в натуральной форме

Если доход в натуральном виде был получен от физлица, не зарегистрированного в качестве предпринимателя, то отчитываться по НДФЛ в налоговый орган и производить по нему оплату должно физлицо, получившее такой доход. Такой вывод основан на положениях п. 1 ст. 226 НК РФ, в котором указано, что физлица, являющиеся источником дохода, не относятся к налоговым агентам, а значит, они не обязаны удерживать и уплачивать НДФЛ с дохода, полученного другими физлицами.

Более подробно о том, кто признается налоговым агентом по НДФЛ и в чем заключаются его обязанности, читайте в материале «Налоговый агент по НДФЛ: кто является, обязанности и КБК».

Если натуральный доход был выдан физлицу организацией или предпринимателем, то здесь возможны 2 варианта развития событий:

- Организация или предприниматель, помимо дохода в натуральной форме, выплатила физлицу доход в денежной форме. В таком случае она должна выполнить обязанности налогового агента, т. е. исчислить НДФЛ с натурального дохода, удержать его за счет выплаченного в денежной форме дохода (п. 4 ст. 226 НК РФ), перечислить удержанный налог в бюджет и отчитаться в налоговые органы о суммах исчисленного, удержанного и уплаченного НДФЛ.

ОБРАТИТЕ ВНИМАНИЕ! Сумма НДФЛ, удерживаемая с денежных доходов физлица в счет погашения задолженности по НДФЛ, исчисленному с натуральных доходов того же физлица, не должна быть больше половины доходов физлица, выплачиваемых в денежном виде (п. 4 ст. 226).

Как правильно рассчитать сумму НДФЛ? Какую отчетность сдать по этому налогу? В какие сроки произвести его уплату в налоговые органы? Ответы на эти вопросы вы найдете в нашей статье «Общий порядок исчисления и уплаты НДФЛ».

- Доход был выплачен только в натуральной форме, или, если точнее, после выдачи натурального дохода выплата дохода в денежной форме физлицу до конца текущего года не производилась. В данной ситуации обязанность по уплате НДФЛ и сдаче декларации с его расчетом переходит к физическому лицу по причине того, что организация (ИП) физически не может удержать налог с натурального дохода в денежном эквиваленте.

Но при этом организация (ИП) обязана сообщить в налоговую инспекцию и налогоплательщику о сумме исчисленного налога и о невозможности его удержания. Сообщение должно быть передано в виде формы 2-НДФЛ с признаком 2. Срок подачи данного сообщения – до 1 марта года, идущего после налогового периода, в котором был выдан натуральный доход (п. 5 ст. 226 НК РФ). Налог в этом случае уплатит сам «физик», получив от налоговиков соответствующее уведомление.

Возможна и третья ситуация, когда для уплаты налога, исчисленного по натуральному доходу физлица, не хватает денежных средств, удержанных с дохода в денежной форме того же физлица. Разъяснения о том, как поступить в данном случае, мы решили дать в виде примера, представленного ниже.

Условие

В марте 2022 года ООО «Сигма» вручило С. П. Зайцеву в качестве подарка ноутбук стоимостью 35 000 руб. Т. е. работник получил доход в натуральной форме. С полученного дохода организация должна взыскать и уплатить НДФЛ. Но не со всей суммы дохода, а за вычетом 4 000 руб. (примечание: подарки стоимостью до 4 000 руб. не облагаются НДФЛ, п. 28 ст. 217 НК РФ). Помимо подарка, в марте 2020 года работник получил зарплату в денежной форме в размере 7 000 руб., а затем уволился. Стандартные вычеты С. П. Зайцеву, работающему в ООО «Сигма» по совместительству, не предоставляются. До конца года никаких денег работник больше не получал.

Расчет

Сумма НДФЛ, которую работодатель должен удержать с натурального дохода, полученного в виде ноутбука, составляет 4 030 руб.: (35 000 – 4 000) × 13%.

Сумма НДФЛ, которую работодатель должен удержать с денежного дохода, составляет 910 руб.: 7 000 × 13%.

Сумма денежного дохода за вычетом НДФЛ по нему составила 6 090 руб.: 7 000 – 910.

В марте работодатель удержал с дохода С. П. Зайцева в счет уплаты НДФЛ с натурального дохода (ноутбука) сумму 3 045 руб.: 6 090 × 50%.

Остаток задолженности по НДФЛ с ноутбука по состоянию на конец марта составил 985 руб.: 4 030 – 3 045.

По окончании налогового периода (2020 года) организация направила в налоговую инспекцию и Зайцеву С. П. сообщение о невозможности удержания суммы НДФЛ с натурального дохода в размере 985 руб. Об этом факте также следует уведомить налоговиков.

Как сообщить в ФНС о невозможности удержать НДФЛ с дохода работника, узнайте в КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Коды доходов для 2-НДФЛ в 2022 году: расшифровка

Вот основные коды доходов, которые нужно отразить в справке 2-НДФЛ:

- 2000 — зарплата;

- 2012 — отпускные;

- 2300 — пособие по временной нетрудоспособности;

- 2002 — премия за производственные результаты;

- 2010 — выплаты по договорам ГПХ (кроме авторских);

- 1010 — дивиденды;

- 2013 — компенсация за неиспользованный отпуск.

Полный перечень с расшифровкой приведен в Приложении N 1 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/

Нужно ли и в каких случаях указывать БЛ в документе?

Рассмотрим, входят ли больничные листы в справку 2-НДФЛ, нужно ли указывать БЛ в отчете и в каких случаях это делать. Средний заработок полагается только тем работникам, которые отсутствовали на рабочем месте по уважительной причине. Подтверждением заболевания и является больничный лист.

Важно! Бухгалтер просчитывает пособие в течение 10 календарных дней со дня представления документа, а выплачивает начисленную сумму вместе с ближайшей зарплатой.

Подобные выплаты облагаются налогом на доходы физических лиц и в обязательном порядке отражаются в отчете 2-НДФЛ.

Перечень следующих страховых случаев обязывает работодателя выплачивать пособие по временной нетрудоспособности и включать удержанные суммы налога в отчет:

- Обследование и сдача анализов.

- Лечение в санатории после стационара.

Почему иногда БЛ не попадает в отчетность?

Получить больничный в медучреждении можно не только по болезни, но и в случае беременности. Законодательно утверждено право женщины, работающей по трудовому договору, получать пособие по беременности и родам через своего работодателя. Согласно НК РФ, пособие по БиР включено в перечень выплат, не облагаемых никакими налогами. В отчет 2-НДФЛ включать подобные выплаты не требуется в полном объеме.

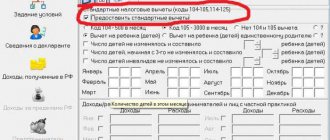

Коды вычетов в разделе 3 справки

В разд. 3 справки 2-НДФЛ отражаются стандартные, имущественные, социальные вычеты и данные по уведомлениям, выданным налоговым органом. Коды вычетов нужно выбирать из Приложения N 2 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/ Приведем примеры:

- 126 — стандартный вычет родителю (усыновителю) на первого ребенка;

- 127 — стандартный вычет родителю (усыновителю) на второго ребенка;

- 311 — имущественный вычет на покупку жилья;

- 312 — имущественный вычет по процентам по кредиту на покупку жилья;

- 320 — социальный вычет по расходам работника на свое обучение;

- 321 — социальный вычет по расходам работника на обучение детей.

Вот пример отражения вычетов в разделе 3 справки:

Коды расходов для 2-НДФЛ в 2022 году: расшифровка

Некоторые доходы, указанные в ст. 217 НК РФ, облагаются только в части, превышающей определенный лимит. Этот необлагаемый лимит в справке 2-НДФЛ называется вычетом. Коды таких вычетов нужно указывать в Приложении к справке в соответствии с Приложением N 2 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/, например:

- 501 — вычет в пределах 4 000 руб. за год с подарков физлицам;

- 503 — вычет в пределах 4 000 руб. за год с материальной помощи работнику или бывшему работнику, который вышел на пенсию по инвалидности или по возрасту;

- 508 — вычет в пределах 50 000 руб. с единовременной материальной помощи работнику при рождении (усыновлении) ребенка.

Какие доходы в натуральной форме облагаются НДФЛ

Для начала определимся с тем, какие именно выплаты относятся к натуральным доходам, облагаемым НДФЛ. За разъяснениями обратимся к п. 2. ст. 211 НК РФ, в котором сказано, что к доходам, полученным физлицом в натуральной форме и подлежащим обложению НДФЛ, относятся:

- зарплата, полученная от работодателя в виде товаров, продукции, услуг;

- товары и услуги, полученные физлицом от физических или юридических лиц бесплатно или с условием их частичной оплаты;

- товары и услуги (например, питание, обучение, отдых и др.), полученные физлицом, но оплаченные за него организациями или предпринимателями.

При этом не надо удерживать и уплачивать НДФЛ со стоимости товаров и услуг, которые были выданы физлицу для осуществления им его трудовых обязанностей (п. 3 ст. 217 НК РФ).

Как отразить доход работника, полученный в неденежной форме, в 6-НДФЛ, детально рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Пример

Суммы, выделяемые работодателем на проезд и проживание работников, причисляются к натуральным формам выплат. Соответственно, они считаются доходом работников-физлиц и облагаются НДФЛ (письма Минфина от 15.09.2014 № 03-04-06/46030, от 15.09.2014 № 03-04-06/46035). Но это правило не относится к расходам на проезд и проживание работника, произведенным во время его командировки: с них взыскивать НДФЛ не надо, так как эти затраты были осуществлены для исполнения трудовых обязанностей работника по отношению к работодателю.

С порядком обложения НДФЛ командировочных расходов предлагаем ознакомиться в отдельной статье «Платим НДФЛ с командировочных расходов в 2022 году».

НДФЛ не облагаются также натуральные доходы, которые невозможно персонифицировать. Например, питьевая вода, еда для перекуса (печенье, конфеты и др.) и иные предметы и услуги, предназначенные для потребления несколькими работниками и по которым трудоемко отследить, в каком количестве и какой работник воспользовался ими.

Ситуация

обеспечивает бесплатным питанием всех своих сотрудников, независимо от их должности и трудовых обязанностей. Услугами по предоставлению питания занимается сторонняя .

Вопрос

Нужно ли облагать НДФЛ бесплатное питание, полученное работниками?

Ответ

Да, нужно. Полученное работниками питание является их натуральным доходом, который должен облагаться НДФЛ (п. 2 ст. 211 НК РФ). Причем при расчете натурального дохода работников необходимо учесть сумму НДС, предъявленную (п. 1 ст. 211 НК РФ).

Расчет НДФЛ должна производить на дату получения от первичных документов, подтверждающих сумму расходов на предоставление бесплатного питания.

Размер дохода, полученного в виде бесплатного питания, по каждому работнику, рассчитывается исходя из графика его работы и выбранного им меню.

ОБРАТИТЕ ВНИМАНИЕ! Если работодатель должен обеспечивать своих работников бесплатным питанием в соответствии с законодательством, то в таком случае НДФЛ с натурального дохода, полученного в виде бесплатных продуктов или питания, удерживать не надо (п. 3 ст. 217 НК РФ).

Дополнительный вопрос

Нужно ли удерживать НДФЛ со стоимости бесплатного питания, если оно организовано по принципу шведского стола?

Ответ

Тут возможны 2 варианта ответов: да и нет.

С одной стороны, стоимость бесплатного питания, предоставленного в виде шведского стола, почти невозможно распределить на каждого сотрудника. Значит, НДФЛ с дохода в виде бесплатного питания не удерживается.

Но с такой позицией не согласны чиновники. Они считают, что доход в виде бесплатного питания, организованного по принципу шведского стола, должен облагаться НДФЛ. Причем расчет полученного натурального дохода нужно производить на основании табеля учета рабочего времени, стоимости питания и прочих документов (письма Минфина от 17.05.2018 № 03-04-06/33350, от 18.04.2012 № 03-04-06/6-117). К счастью, большинство арбитражных судов не поддерживает такую позицию, основываясь на том, что подобный расчет неверен из-за отсутствия индивидуализации (постановления ФАС Уральского округа от 20.08.2009 № Ф09-5950/09-С2, ФАС Дальневосточного округа от 15.06.2009 № Ф03-2484/2009, ФАС Северо-Кавказского округа от 12.03.2008 № Ф08-478/08-265А).

С другой стороны, были ситуации, когда суд поддерживал налоговиков по доначислению НДФЛ с бесплатного питания в виде шведского стола, не принимая во внимание тот факт, что расчет по табелю и стоимости питания не дает возможности определить точный размер натурального дохода, полученного каждым работником (постановление ФАС Поволжского округа от 22.06.2009 по делу № А55-14976/2008).

Совет от экспертов nalog-nalog.ru

При значительных ежемесячных суммах расходов по организации для своих работников бесплатного питания в виде шведского стола лучше все-таки позаботиться о том, чтобы они были индивидуализированы (например, при помощи специальных индивидуальных карточек), чтобы в дальнейшем можно было определить сумму дохода, полученного каждым работником, и рассчитать по нему сумму НДФЛ. В противном случае налоговые органы обязательно будут предъявлять претензии по неуплате НДФЛ и запрашивать всевозможные документы, чтобы самостоятельно определить сумму натурального дохода, полученного в виде бесплатного питания.

Если же расходы на бесплатное питание в виде шведского стола незначительны или носят разовый характер (например, при проведении банкетов), то в таком случае можно смело не рассчитывать сумму доходов, полученных каждым работником в виде бесплатного питания, и, соответственно, не облагать их НДФЛ.

Чтобы было легче определить, должен ли облагаться натуральный доход, выданный физлицу организацией или предпринимателем, предлагаем пройти тест из двух вопросов, представленный в виде схемы ниже.

Более подробно о доходах, не облагаемых НДФЛ, читайте в нашем материале «Доходы, не подлежащие налогообложению НДФЛ».