| № | Виды дохода | Ставка налога |

| 1 | Для всех видов облагаемых доходов, кроме указанных в п. 2, п. 3 и п. 4 | 13% |

| 2 | В отношении доходов:

| 35% |

| 3 | В отношении доходов свыше 5 млн рублей. Примечание: к доходам до 5 млн, а также доходам от продажи недвижимости и автомобиля применяется ставка 13%. Подробнее — Федеральный закон от 23.11.2020 N 372-ФЗ. | 15% |

| 4 | В отношении доходов:

| 9% |

| 5 | В отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами Российской Федерации. | 30% |

ФАЙЛЫ

НДФЛ относится к категории прямых, то есть не косвенных, налогов, взимающихся с основным и дополнительных доходов физических лиц. Ставки НДФЛ рассчитываются в процентном соотношении к совокупной сумме дохода с исключением из налогооблагаемой массы так называемых вычетов, то есть подтвержденных документально расходов, для которых законодательство предусматривает освобождение от налогообложения.

Налог на доходы физических лиц: порядок уплаты

Плательщиками подоходного налога являются физические лица, получающие доход. Но если вы получаете доход только в виде заработной платы, удержит и перечислит налог работодатель. Все лица, выплачивающие доход налогоплательщикам, являются налоговыми агентами. К таким выплатам относятся:

- заработная плата сотрудникам и работникам по гражданско-правовым договорам;

- дивиденды учредителям;

- проценты по договорам займа;

- иные выплаты, признаваемые объектом налогообложения.

С некоторых доходов налогоплательщик обязан сам исчислить и перечислить налог. Они перечислены в статье 228 НК РФ. К ним относятся поступления:

- от реализации имущества;

- полученные от физлиц и организаций, не являющихся налоговыми агентами (например, по договорам аренды);

- с которых не был удержан налог налоговым агентом;

- полученные от источников за пределами РФ;

- полученные наследниками авторов произведений литературы, искусства, науки;

- выигрыши менее 15 000 руб., выплачиваемые организаторами лотерей и букмекерскими конторами.

Налогооблагаемая база

Подлежат налогообложению доходы физических лиц, полученные:

- в результате отчуждения имущества, при условии, что это имущество находилось в собственности физического лица менее 3 лет;

- в результате деятельности, связанной с передачей имущества в аренду;

- из источников, находящихся за пределами Российской Федерации;

- в результате выигрышей в лотерею, азартные игры, в конкурсах и т.д.;

- в результате официальной трудовой деятельности;

- в результате иной деятельности или в результате стечения обстоятельств.

Не подлежат налогообложению следующие виды доходов:

- полученные в связи с отчуждением имущества, при условии, что имущество находилось в собственности продавца более трех лет;

- полученные в результате осуществления наследственных прав;

- полученные в дар от близких родственников или членов семьи;

- полученные в результате иных обстоятельств, которые законодательство расценивает как основание для освобождения от НДФЛ.

НДФЛ в 2022 году: какие изменения

Ставка налога не пересматривалась давно. Руководством страны принято решение о том, что изменения в области подоходного налога нецелесообразны. Изменение ставки НДФЛ в 2022 году не произошло, но небольшие перемены в порядок исчисления налога внесены были.

Изменился порядок обложения материальной выгоды от экономии на процентах за пользование заемными деньгами (пп. 1 п. 1 ст. 212 НК РФ). Теперь матвыгода признается, только если организация (или ИП) и физлицо являются взаимозависимыми или состоят в трудовых отношениях.

Дополнен перечень необлагаемых выплат (ст. 217 НК РФ). В него включены выплаты возмещения за счет средств фонда защиты прав дольщиков (п. 71), суммы уплаты части первого взноса по льготному кредитованию с господдержкой на приобретение автомобиля (п. 37.3), а также проценты по гособлигациям (п. 25).

Списанный безнадежный долг признается доходом, только если компания и гражданин были взаимозависимы (пп. 5 п. 1 ст. 223 НК РФ).

В случае реорганизации компании все обязанности по предоставлению отчетности по НДФЛ переходят к правопреемнику. То есть если до момента реорганизации не была сдана отчетность, то сдать ее обязана будет организация-правопреемник.

Доходы резидентов РФ

13%

35%

НДФЛ облагается разница между суммой процентов, исчисленной исходя из условий договора, и суммой процентов, исчисленной исходя из:

- 2/3 ставки рефинансирования на дату уплаты процентов – по кредитам (займам) в рублях;

- 9% годовых – по кредитам (займам) в иностранной валюте.

Исключение составляет материальная выгода, полученная:

- в течение установленного договором периода беспроцентного пользования кредитом при операциях с банковскими картами;

- по заемным (кредитным) средствам, привлеченным на новое строительство или покупку жилого дома (квартиры, комнаты, доли/долей в них), земельного участка, на котором он расположен, земельного участка для индивидуального жилищного строительства (ИЖС) в России, – при условии, что заемщик имеет право на имущественный вычет, предусмотренный подп. 2 п. 1 ст. 220 НК РФ;

- по заемным (кредитным) средствам, предоставленным банками, находящимися в России, для рефинансирования (перекредитования) займов (кредитов), полученных на новое строительство или покупку жилого дома (квартиры, комнаты, доли/долей в них), земельного участка, на котором он расположен, земельного участка для ИЖС в России, – при условии, что заемщик имеет право на имущественный вычет, предусмотренный подп. 2 п. 1 ст. 220 НК РФ.

Материальная выгода по льготному кредиту под 2% для пострадавших отраслей в связи с коронавирусом не облагается НДФЛ.

НДФЛ облагается разница между суммой доходов, исчисленной исходя из условий договора, и суммой доходов, исчисленной исходя из ставки рефинансирования, увеличенной на 5 процентных пунктов, действующей в течение периода, за который начислены указанные доходы.

Освобождены от НДФЛ доходы в виде платы за пользование денежными средствами членов (пайщиков) при одновременном выполнении следующих условий:

- на дату заключения либо продления договора ставка не превышала действующую ставку рефинансирования, увеличенную на 5 процентных пунктов;

- в течение периода начисления процентов размер процентов по вкладу не повышался;

- с момента, когда процентная ставка по займу превысила ставку рефинансирования, увеличенную на 5 процентных пунктов, прошло не более 3-х лет.

9%

30%

Ставка НДФЛ в 2022 году

Новые ставки НДФЛ в 2022 году не вводились. Все действующие тарифы и условия их применения перечислены в ст. 224 НК РФ. Величина ставки зависит от вида дохода, а также от того, является ли физическое лицо налоговым резидентом. Налоговое резидентство не зависит от наличия или отсутствия гражданства РФ. Налоговым резидентом РФ признается физическое лицо, которое за последние 12 месяцев находилось на территории РФ не менее 183 дней.

Ставки НДФЛ в 2022 году, таблица.

| Вид дохода | % | Статья НК РФ |

| Ставка для налогового резидента | ||

| Любые доходы, за исключением нижеперечисленных | 13 | П. 1 ст. 224 |

| Выигрыши, выплаченные организаторами лотереи или азартных игр | 13 | П. 1 ст. 224 |

| Выигрыши и призы в конкурсах и иных мероприятиях, проводимых с целью рекламы товаров и услуг | 35 | П. 2 ст. 224 |

| Ставка НДФЛ с дивидендов в 2022 году | 13 | П. 1 ст. 224 |

| Поступления от процентов по банковским вкладам, облигациям, вложениям в КПК при превышении размеров, установленных ст. 214.2 и 214.2.1 НК РФ (ставка рефинансирования плюс 5 %) | 35 | П. 2 ст. 224 |

| Экономия на процентах за пользование заемными средствами, если ставка не превышает 2/3 ставки рефинансирования | 35 | П. 2 ст. 224 |

| НДФЛ нерезиденты в 2022 году: ставка | ||

| Любые доходы, за исключением нижеперечисленных | 30 | Пункт 3 ст. 224 |

| Дивиденды | 15 | Абз. 2 п. 3 ст. 224 |

| Оплата труда высококвалифицированных иностранных специалистов | 13 | Абз. 4 п. 3 ст. 224 |

| Выплаты трудящимся у физических лиц для личных, домашних и иных нужд, не связанных с предпринимательством | 13 | Абз. 3 п. 3 ст. 224 |

| Оплата труда членам экипажей судов, плавающих под Государственным флагом РФ | 13 | Абз. 6 п. 3 ст. 224 |

| Заработная плата беженцам и добровольным переселенцам на постоянное место жительства в РФ в рамках соответствующей госпрограммы | 13 | Абз. 5 и 7 п. 3 ст. 224 |

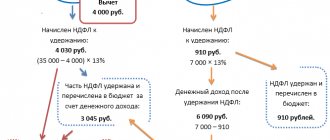

Пример 1

Семенову С.С. за январь начислен оклад 20 000 руб. и премия 10 000 руб. У него будет удержан НДФЛ по ставке 13 % в размере:

А сумма зарплаты к выплате составит:

Пример 2

Семенов С.С. при розыгрыше призов в магазине электроники выиграл пылесос стоимостью 10 000 руб. Семенов С.С. с суммы выигрыша должен будет уплатить НДФЛ по ставке 35 %. При этом 4000 руб. налогом не облагаются:

Актуальные ставки налога

В настоящий момент в России действует плоская шкала исчисления налога, установленная в целях равноценного налогообложения. Каждый налоговый резидент уплачивает обязательный взносы с доходов, полученных на территории РФ. К ним относят заработную плату, дивиденды с ценных бумаг, материальные вознаграждения, прибыль от продажи или сдачи в аренду имущества и другие поступления. Рассмотрим, сколько процентов составляет НДФЛ от зарплаты или другого дохода в нашей стране.

В уходящем году действуют следующие ставки подоходного налога:

- Работающие граждане уплачивают налог 13% с зарплаты. Но не только оклад сотрудника подлежит обложению. Бухгалтерия проводит удержания в том случае, если работники получают премиальное вознаграждение или отпускные.

- Человек, обладающий ценными бумагами и получающий дивидендный доход, обязан платить 13% с суммы поступлений.

- Резиденты стран, находящихся в составе ЕАЭС, и осуществляющие трудовую деятельность на территории РФ платят 13% с полученного заработка.

- Беженцы и эмигранты так же отчитываются перед принявшей их страной и, в случае получения финансовой прибыли, платят подоходный налог 13%.

- 15% платится с дивидендных доходов, полученных нерезидентами от вложения денежных средств в российские ценные бумаги.

- 30% от любых финансовых поступлений обязаны платить иностранные граждане, осуществляющие свою деятельность на территории нашего государства.

- Выигрыши и ценные призы свыше 4000 рублей облагаются по ставке 35%.

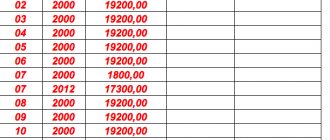

Срок уплаты НДФЛ в 2022 году: таблица

Сроки перечисления для налога, уплачиваемого налогоплательщиком самостоятельно, и налоговых агентов установлены различные. По общему правилу, налоговый агент перечисляет средства не позднее следующего дня за днем выдачи вознаграждения за труд сотруднику или иной выплаты. Но есть исключения. Чтобы не запутаться, используйте наш справочный материал.

Сроки перечисления НДФЛ в 2022 году (таблица).

| Доход | Срок перечисления |

| Зарплата, в том числе аванс за первую половину месяца | Не позднее для, следующего за днем перечисления оплаты труда за вторую половину месяца сотруднику |

| Окончательный расчет | На следующий день после выплаты расчета при увольнении |

| Отпускные, оплата больничных листов и иных пособий | Не позднее последнего дня месяца, в котором была произведена выплата сотруднику |

| Иные перечисления, по которым работодатель является налоговым агентом | Не позднее следующего за днем выплаты дня |

| Доходы, по которым налог уплачивается непосредственно налогоплательщиком | До 15 июля, следующего за годом получения дохода |

Изменился ли размер НДФЛ в 2022 году

Процент НДФЛ в 2022 году и, соответственно, размер этого налога не изменились. Некоторые изменения в налогообложении имели место в предшествующие периоды.

Так, изменения 2022 года коснулись платы за независимую оценку квалификации работника:

- она не попадает под НДФЛ, удерживаемый у работника, если оплачена работодателем (п. 21.1 ст. 217 НК РФ);

- на ее сумму можно заявить социальный вычет, если она оплачена самим работником (подп. 6 п. 1 ст. 219 НК РФ).

В 2022 году приняты изменения в п.60 ст. 217 НК РФ, которые позволяют не облагать при соблюдении определенных условий доходы, полученные физическим лицом при ликвидации иностранной компании (закон от 19.02.2018 № 34-ФЗ). Эти изменения распространяются на правоотношения, возникшие с 01.01.2016.

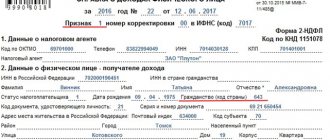

Сроки сдачи отчетности по НДФЛ в 2022 году

Плательщики НДФЛ и налоговые агенты должны не только исчислять и уплачивать налог по правильным ставкам, но и составлять и сдавать отчетность в ИФНС. Налогоплательщики, которые обязаны сами исчислять и уплачивать НДФЛ, предоставляют по окончании года декларацию по форме 3-НДФЛ.

Налоговые агенты сдают следующую отчетность:

- справки по форме 2-НДФЛ — один раз в год;

- отчет 6-НДФЛ — ежеквартально.

Сроки сдачи отчетов в 2022 году представлены в таблице:

| Отчет | Период, за который предоставляется | Дата сдачи в 2022 году |

| 6-НДФЛ | 2018 год | 01.04.2019 |

| 1 квартал 2020 | 30.04.2019 | |

| полугодие 2020 | 31.07.2019 | |

| 9 месяцев 2020 | 31.10.2019 | |

| 2020 год | 01.04.2019 | |

| 2-НДФЛ с признаком 1 | 2018 | 01.04.2019 |

| 2020 | 01.04.2019 | |

| 2-НДФЛ с признаком 2 | 2018 | 01.03.2019 |

| 2020 | 02.03.2019 | |

| 3-НДФЛ | 2018 | 30.04.2019 |

| 2020 | 30.04.2019 |

Вернемся к примеру 2

Так как Семенов С.С. получает выигрыш в натуральной форме, то магазин не может выполнить обязанность налогового агента и удержать у него НДФЛ. В соответствии с правилами российского налогового законодательства, магазин должен будет до 02.03.2019 уведомить ИФНС о невозможности удержания налога по ставке 35 %, сдав справку 2-НДФЛ с признаком 2. А Семенов С.С. должен будет предоставить в ИФНС декларацию по форме 3-НДФЛ до 30.04.2019 и уплатить НДФЛ в размере 2100 рублей до 15.07.2019.

Подробнее об НДФЛ

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

КонсультантПлюс ПОПРОБОВАТЬ БЕСПЛАТНО

Основные ставки по НДФЛ в 2021 году

Для налоговых резидентов РФ

- 13% – зарплата и другие доходы, кроме облагаемых по ставкам 15% и 35%;

- 15% – зарплата и другие доходы в части налоговой базы, превышающей 5 млн руб. в год, кроме облагаемых по ставке 35% или указанных в п. 1.1 ст. 224 НК РФ;

- 35% – выигрыши, призы и материальная выгода.

Для нерезидентов РФ

- 13% – зарплата не больше 5 млн руб. в год иностранцев с патентом, граждан из ЕАЭС, высококвалифицированных специалистов, беженцев и получивших в РФ временное убежище (письма Минфина от 25.08.2020 № 03-04-06/74275, от 24.01.2018 № 03-04-05/3543);

- 15% – зарплата в части, превышающей 5 млн руб. в год, иностранцев с патентом, граждан из ЕАЭС, высококвалифицированных специалистов, беженцев и получивших в РФ временное убежище;

- 30% – другие доходы нерезидентов.

Дивиденды резидентов не больше 5 млн руб. в год облагайте по ставке 13%, а в части превышения – по 15%. У нерезидентов по ставке 15% облагайте всю сумму.

Примеры расчета НДФЛ в 2022 году есть в системе Консультант Плюс

Полный и бесплатный доступ к системе на 2 дня.

Как можно уменьшить налог НДФЛ 2022

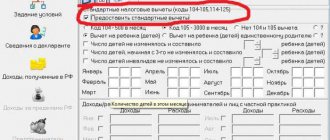

Каждый налогоплательщик имеет право на уменьшение уплачиваемого подоходного налогового платежа посредством использования налоговых вычетов:

- стандартных;

- социальных;

- имущественных;

- инвестиционных.

Сейчас стало возможным получение большинства из них непосредственно у работодателя. Для этого необходимо написать заявление и собрать подтверждающие право на вычет документы.

Кроме того, по окончании года для применения вычета можно подать декларацию 3-НДФЛ в налоговую инспекцию. Она будет проверена, после чего произведен возврат излишне уплаченного налога.

Ставки НДФЛ для резидентов в 2022 году: таблица

Налоговый резидент – человек, который на дату получения дохода находится в РФ не меньше 183 календарных дней в течение 12 месяцев подряд.

- по рублевым вкладам – сверх ставки рефинансирования, увеличенной на 5 процентных пунктов**, действующей в течение периода, за который начислены указанные проценты;

- по вкладам в иностранной валюте – сверх 9 процентов годовых;

- по облигациям, номинированным в рублях и эмитированным после 1 января 2022 года, – сверх ставки рефинансирования, увеличенной на 5 процентных пунктов, действующей в течение периода, за который начислены указанные проценты.

Изменение ставок в 2022 году

Процентные ставки подоходного налога в 2022 году в России не повышались. Тем не менее, в порядке исчисления, уплаты, отчетности по НДФЛ были внесены изменения:

- Нерезиденты освобождены от уплаты налога при продаже недвижимости, находившейся в собственности более трех или пяти лет. Аналогичное право появилось и у ИП. Ранее такая льгота предоставлялась только физлицам-резидентам.

- Увеличен перечень необлагаемых доходов: больше не нужно платить налог при продаже макулатуры, образующейся в быту.

- Изменен порядок определения доходов при продаже облигаций в иностранной валюте: пересчет в рубли производится по курсу на дату погашения.

- При работе в полевых условиях НДФЛ облагаются только суммы, превышающие 700 руб.

- Освобождается от налогообложения единовременная соцвыплата на приобретение или строительство жилого помещения.

- До конца 2022 года граждане, осуществляющие деятельность по уходу за детьми и пожилыми, репетиторству, уборке помещений, имеют право не регистрироваться в качестве ИП, но обязаны уведомить о своей деятельности ФНС.

- Теперь установлены две справки о доходах: форма 2-НДФЛ сдается в ИФНС, а новая справка о доходах выдается работнику.

Какой подоходный налог в России и кто должен его уплачивать?

НДФЛ — прямой налог, который рассчитывается с разницы между всеми доходами, полученными физическими лицами, и расходами, которые подтверждены документами, оформленными в соответствии с действующим законодательством, или налоговыми вычетами.

Об объектах, попадающих под этот налог, читайте в статьях рубрики по НДФЛ:

Плательщики НДФЛ — это физические лица, которые в целях расчета налога делятся на 2 группы:

- Резиденты РФ — те, кто получает доход и находится в России не менее 183 календарных дней в течение года без перерыва. Они уплачивают налог в размере 13% от зарплаты (о размере НДФЛ по иным доходам речь пойдет ниже).

- Нерезиденты РФ — те, кто находится в РФ менее 183 дней и получает доход на ее территории. Размер подоходного налога с их доходов в общем случае составляет 30%. Однако для некоторых видов нерезидентов ставка НДФЛ составляет 13%. К нерезидентам, чьи доходы от основной трудовой деятельности облагаются по ставке 13% относятся ( п.3 . ст. 224 НК РФ):

- работники из стран ЕАЭС (важный нюанс см. здесь);

- работающие по патенту;

- высококвалифицированные специалисты;

- иностранцы-беженцы или получившие убежище в России;

- участники Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию;

- члены экипажей судов, плавающих под Государственным флагом Российской Федерации.