Если данные по сотрудникам корректировать не нужно

В этом случае в отчёт входят только данные по организации с номером корректировки на титульном листе. Данные по сотрудникам в отчёт включать не нужно. Чтобы убрать сотрудников из отчёта, снимите с них галочки в Разделе 3.

Если Раздел 1 находится в режиме автоматического расчета, обязательно актуализируйте список сотрудников. Например, Контур.Экстерн рассчитывает суммы по всем сотрудникам в списке, независимо от того, выбраны они или нет галочками. Галочкой отметьте только тех сотрудников, которые должны попасть в корректирующий отчет.

Также в некоторых системах, например в Экстерне, суммы по сотрудникам и по организации сверяются только в исходном отчёте. Чтобы проверить корректировку, используйте следующий алгоритм.

Алгоритм проверки корректирующего отчета

- Уберите номер корректировки с титульного листа, если он там есть.

- Актуализируйте список сотрудников в Разделе 3.

- Переведите поля в приложениях Раздела 1 в автоматический режим.

- Проверьте актуальность данных в предыдущих периодах если расчёт не за первый квартал.

- Если данные не актуальны, загрузите отчёты в режиме доимпорта в сервис.

- Запустите проверку. Исправьте ошибки, если они есть.

- Поставьте номер корректировки на титульном листе.

- Сформируйте и отправьте отчёт.

Если вы отчитываетесь через Контур.Экстерн, задача проще. Система предупредит вас, если вы попытаетесь отправить отчет с реквизитами ранее отправленного отчета. Вот какие есть подсказки:

- Если ФНС приняла первичный отчёт и вы хотите отправить корректировку, система подскажет, какой номер нужно указать.

- Если первичный отчёт ещё не принят, Экстерн сообщит, что корректировку отправлять рано и посоветует дождаться ответа от ФНС.

- Если на первичный отчёт пришёл отказ, Экстерн предупредит, что перед отправкой корректировки надо сдать первичный отчёт с номером = 0.

Заполнить, проверить и бесплатно сдать РСВ через интернет

Попробовать

Ответственность за нарушение срока и способа подачи Расчета по страховым взносам

За нарушение срока и способа подачи расчета по страховым взносам предусмотрены штрафные санкции. Нарушение срока подачи расчета влечет такие последствия:

- штраф в размере 5% от неуплаченной (недоплаченной) суммы взносов, указанной в расчете, за каждый полный и неполный месяц просрочки, но не больше 30% от этой суммы и не меньше 1 000 руб. (ст. 119 НК РФ);

- штраф в размере 1 000 руб., если на момент подачи расчета страховые взносы полностью уплачены;

- предупреждение или административный штраф в размере от 300 до 500 руб. — для должностных лиц организации (ст. 15.5 КоАП РФ);

- блокировка счета из-за несвоевременной сдачи расчета по взносам и приостановление переводов электронных денежных средств. Последствия наступят, если расчет не представлен в течение 10 рабочих дней после завершения срока его подачи (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

Рассчитать штраф нужно отдельно по каждому виду обязательного социального страхования (письма ФНС России от 30.06.2017 N БС-4-11/[email protected], от 05.05.2017 N ПА-4-11/8641).

Штраф в размере 1 000 руб. распределяется в бюджеты государственных внебюджетных фондов в той же пропорции, что и тариф страховых взносов 30% на отдельные виды обязательного социального страхования (ст. 425 НК РФ, Письмо ФНС России от 30.06.2017 N БС-4-11/[email protected]).

Например, для организаций, которые выплачивают доходы физическим лицам, распределение штрафа выглядит так:

- 22%, то есть 22 / 30×1 000 = 733,33 руб. — на ОПС;

- 5,1%, то есть 5,1 / 30×1 000 = 170 руб. — на ОМС;

- 2,9%, то есть 2,9 / 30×1 000 = 96,67 руб. — на ВНиМ.

Перечислить штраф нужно тремя разными платежками на соответствующие КБК.

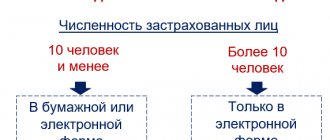

За нарушение способа подачи расчета, а именно представление на бумажном носителе, если для плательщика обязательно представление в электронной форме, предусмотрен штраф в размере 200 руб. (ст. 119.1 НК РФ).

Если нужно корректировать данные по сотрудникам в Разделе 3 (кроме ФИО и СНИЛС)

На титульном листе укажите номер корректировки (например, «1—», «2—» и так далее). Согласно порядку заполнения, включите в форму только тех сотрудников, по которым нужно откорректировать данные.

В 3 разделе в карточке сотрудника достаточно лишь скорректировать необходимые данные (кроме ФИО и СНИЛС).

Обратите внимание, что ИНН, дату рождения и паспорт надо корректировать таким способом, а не через аннулирование.

Если необходимо откорректировать суммы по сотруднику, то не забудьте внести изменения и в приложения раздела 1. В случае, если суммы остаются прежними, раздел 1 со всеми приложениями включается в отчёт без изменений.

Обратите внимание: проверки в сервисе работают на всех сотрудников, только если на титуле стоит номер корректировки = 0. Чтобы проверить отчёт, воспользуйтесь приведенным выше алгоритмом.

На титульном листе укажите номер корректировки. Например, «1—», «2—» и т.д. Включите в расчёт два раздела 3 с одинаковым ФИО сотрудника и отправьте их в одном расчёте:

- С неверным СНИЛС с нулевым (удалённым) Подразделом 3.2 и признаком аннулирования сведений о застрахованном лице в строке 010.

- С верным номером СНИЛС с правильными суммами в Подразделе 3.2, без признака аннулирования сведений о застрахованном лице в строке 010.

Если помимо ФИО и СНИЛС необходимо откорректировать суммы по сотруднику, то не забудьте внести изменения в раздел 1. В случае, если суммы остаются прежними, раздел 1 с приложениями включается в отчёт без изменений.

Пример 1: СНИЛС не тот, но реальный

В исходном отчёте вместо работающего в организации Иванова Ивана Ивановича со СНИЛС 001-001-002 13 был указан Иванов Иван Иванович со СНИЛС 001-001-001 12. Оба номера СНИЛС существуют, поэтому сведения загружены в базу ФНС.

Чтобы произвести корректировку, включаем в отчет две карточки сотрудников. Первая — с ошибкой, которую нужно исправить (удалить из базы ФНС), вторая — с данными, которые должны быть в базе ФНС.

В первой карточке в Разделе 3 Иванова Ивана Ивановича с номером СНИЛС 001-001-001 12 поставьте галочку в строке «Аннулировать карточку сотрудника». Удалить подраздел 3.2.

Во второй карточке в Разделе 3 Иванова Ивана Ивановича с номером СНИЛС 001-001-002 13 не ставьте галочку «Аннулировать карточку сотрудника» и заполните подраздел 3.2 верными суммами.

Пример 2: несуществующий СНИЛС

В исходном отчёте вместо работающего в организации Иванова Ивана Ивановича со СНИЛС 001-001-001 12 был указан Иванов Иван, Иванович со СНИЛС 001-001-002 18.

Такой СНИЛС не должен пройти проверку на контрольное соотношение, а ФИО — проверку по схеме. ФНС такой отчет не должна была принять. Если такое произошло, обратитесь за разъяснениями к инспектору.

Когда подают уточненку по РСВ

Когда представлять уточненные расчеты написано в статье 81 Налогового кодекса.

Плательщик страховых взносов обязан внести необходимые изменения и представить уточненный расчет:

- если в предоставленном РСВ выявлен факт не отражения или неполноты отражения сведений;

- если в предоставленном РСВ обнаружена ошибка, которая привела к занижению суммы страховых взносов, подлежащей уплате.

В уточненный расчет нужно включить разделы и приложения к ним, которые ранее были представлены плательщиком в налоговый орган, с учетом всех внесенных в них изменений.

Напомним, ФНС России приказом от 18 сентября 2022 года № ММВ-7-11/[email protected] утвердила новую форму расчета по страховым взносам, порядок его заполнения, а также формат представления в электронной форме. Впервые по новой форме нужно отчитаться за первый квартал 2020 года.

Если забыли включить сотрудника в исходный отчет

Включите в корректирующую форму забытого сотрудника с номером корректировки в карточке сотрудника = 0. Суммы в Разделе 1 и Приложениях 1 и 2 к Разделу 1 меняются с учетом этого сотрудника и указываются такими, какими должны быть по всей организации).

Обратите внимание, что при каждой отправке новой корректировки на титульном листе надо ставить новый номер.

Отчитывайтесь за сотрудников через Контур.Экстерн. Загрузка данных в РСВ из СЗВ-М. Нулевой РСВ в два счета.

Зарегистрироваться

Заполнение уточненного расчета

Уточненный РСВ отличается от первичного тем, что в определенных полях делается отметка о корректировке. В первичном расчете на титульном листе номер корректировки ставится «0», а подача уточненки отражается порядковым номером измененного отчета — 1,2,3 и т.д. Например, номер корректирующего РСВ «1» значит, что изменение делается первый раз. Аналогично заполняется строка 010 третьего раздела отчета.

Уточняющий расчет заполняется с учетом следующих положений:

- заполняются все листы РСВ, которые были представлены в первичном отчете, кроме раздела 3, с учетом изменений;

- данные о персонифицированном учете (раздел 3) заполняются только на физлиц, по которым корректируются данные;

- указываются только новые показатели (не суммы, на которые уменьшились или увеличились данные первичного отчета, а новые).

Если включили одного сотрудника вместо другого

В корректирующий отчёт должны попасть оба сотрудника:

- Ненужный — с нулевым (удаленным) Подразделом 3.2 и признаком аннулирования сведений о застрахованном лице в строке 010.

- Нужный — с верными данными, правильными суммами в Подразделах 3.2.1 и 3.2.2 и без признака аннулирования сведений о застрахованном лице в строке 010.

Раздел 1 с Подразделами 1 и 2 нужно откорректировать: вычесть из общих суммы организации суммы ошибочно добавленного сотрудника и добавить суммы по работнику, которого забыли включить.

Вопросы общего плана

Как сделать так, чтобы сотрудник не попал в расчет? Можно ли его удалить из списка?

Чтобы расчет был сформирован без учета конкретного лица, достаточно снять галочку против его ФИО в списке сотрудников:

Если сотрудник больше не работает, и все выплаты ему уже произведены, то можно его удалить из списка полностью. На расчеты это не повлияет.

Как перенести в отчетный период данные из прошлого периода?

Нужно войти в Разделе 3 в меню «Действия», выбрать «Загрузить данные по сотрудникам», а далее «Загрузить данные за предыдущий период для расчета сумм». Теперь нужно выбрать один из вариантов:

- Загрузить из файла.

- Загрузить из отчета за предыдущий период. При выборе этого пункта данные из прошлого отчета (если он был сделан в сервис или загружен в него) будут подгружены в текущий период.

Можно выгрузить список сотрудников, если он пустой. Для этого нужно воспользоваться ссылкой «Загрузить сотрудников из предыдущего отчетного периода».

Нужно удалить подраздел, который был создан ошибочно. Как это сделать?

Следует перейти на страницу этого подраздела и воспользоваться кнопкой «Действия с подразделом» — она расположена в верхнем правом углу. При нажатии появится меню, в котором нужно выбрать «Удалить подраздел».

Вопросы по Разделу 1

Каковы особенности заполнения Раздела 1, если регион участвует в проекте «Прямые выплаты»?

В таком случае особенности следующие:

- в Приложении 2 к Разделу 1 должен быть указан признак «1»;

- затраты на социальное страхование не отражаются в Приложении 2 по строке 070;

- не заполняются Приложения 3 и 4 к Разделу 1.

Нужно ли указывать в Приложении 3 Раздела 1 суммы за 2-4 квартал нарастающим итогом? Как исправить, если сумма указана и только за квартал?

Поскольку расчетным периодом является год, то суммы нужно указывать нарастающим итогом. Если РСВ уже сдан, то нужно направить корректирующий расчет.

В отчетном периоде сотрудник не работал, начислений нет. Нужно ли его учитывать при заполнении Приложения 1 Подраздел 1.1 по строке 020? Могут ли не совпадать сроки 010 и 020 по соответствующим графам?

Поскольку выплаты сотруднику не производились, то в строке 020 его отражать не нужно. В этой строке учитываются физические лица, с выплат которым за последние три месяца расчетного периода начислены страховые взносы. Значения строк 010 и 020 могут не совпадать, но должно выполняться неравенство: строка 010 > строка 020.

Физическое лицо нанято по ГПХ, но выплаты производятся нерегулярно. В определенные месяцы их может не быть. Нужно ли учитывать этого работника по строке 010 Подраздела 1.1 за те месяцы, когда выплаты ему не производятся?

Согласно части 1 статьи 7 закона № 167-ФЗ, гражданин, работающий по ГПХ, является застрахованным на все время действия договора. Поэтому в течение всего периода действия договора его нужно учитывать при заполнении строки 010 Подраздела 1.1. А вот по строке 020 учитывается он только в те месяцы, когда ему производятся выплаты.

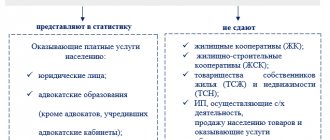

Вопросы по ИП и главам КФХ

ИП на патенте оказывает услуги населению. Какой тариф плательщика ему следует выбрать?

В соответствии с подпунктом 9 пункта 1 статьи 427 НК РФ, ИП на патенте могут рассчитывать на применение пониженных тарифов страховых взносов. Это возможно, если предприниматель не занимается сдачей в аренду недвижимости, розничной торговлей и оказанием услуг общественного питания.

Если ИП применяет льготный тариф, то в Приложении 1 к Разделу 1 он должен указать код тарифа «12».

Индивидуальный предприниматель совмещает УСН и ЕНВД, работники есть на обеих системах. Должен ли он заполнять один РСВ?

Расчет должен заполняться один. Однако поскольку применяются разные коды тарифа (02 и 03), то может понадобиться заполнение 2 вариантов Приложения 1 к Разделу 1. Рекомендуем уточнить в своей инспекции, нужно ли разделять в данном случае налоговые системы с учетом того, что взносы уплачиваются по одинаковому тарифу.

Какова периодичность сдачи расчета главой КФХ?

Главы КФХ сдают расчет раз в год, если не имеют наемных работников. Если работники есть, расчет подается ежеквартально.