Корректировка Расчета по страховым взносам 2022

→ → Актуально на: 20 февраля 2022 г.

Представить новый Расчет придется, если (): в разделе 3 указаны недостоверные персональные данные физлица; в разделе 3 обнаружены ошибки в числовых показателях (в сумме выплат, базы, взносов); сумма числовых показателей разделов 3 по всем физлицам не совпадает с данными по организации в целом, отраженными в подразделах 1.1 и 1.3 приложения № 1 к разделу 1 расчета; сумма взносов на ОПС (исходя из базы, не превышающей предельную величину)

Как изменить данные в личном кабинете Сбербанка?

Автор вопроса: Нестеров М. Создано: 24.02.22

Также актуализировать свои персональные данные

вы можете самостоятельно в личном кабинете

СберБанк Онлайн

. В главном меню нажмите «Профиль» → «Документы».

Изменить

можно номер мобильного телефона, электронную почту, паспорт, ИНН, СНИЛС, СТС и водительское удостоверение.

Ответил(а): Орлов Е. 24.02.22

Консультация по Вашему вопросу

8

звонок с городских и мобильных бесплатный по всей России

Как сделать уточненную декларацию по НДС в 2022 — 2019 годах?

> > > Налог-налог 05 февраля 2022 Уточненная декларация по НДС в обязательном порядке подается при выявлении ошибок, приведших к занижению налога или завышению его суммы, начисленной к возмещению.

Подача уточненной декларации по НДС в иных случаях является правом налогоплательщика, а не его обязанностью. Расскажем, как сделать и подать уточненку.

Подача в ИФНС уточненной или корректирующей декларации по НДС позволяет налогоплательщику исправить ошибки, допущенные в ранее сданном варианте этого документа. У налоговой инспекции при проведении

Как заполняется уточненная декларация

Как исправить декларацию по НДС? Как сделать корректировочную декларацию по НДС? Если возникает вопрос, как сделать декларацию по НДС, уточняющую значения уже ранее поданной, то ответ прост: надо составить новую декларацию с правильными суммами. Как заполнить уточненную декларацию по НДС? Нужно внести в нее все значения полностью, а не отобразить лишь разницу между ошибочно поданными и правильными. Таким образом, образец уточненной декларации по НДС — это обычная декларация, только содержащая правильные (уточненные в сравнении с ранее сданным документом) цифры.

Обратите внимание! Уточненная декларация заполняется по той форме, которая действовала в периоде, за который вносятся изменения (п. 5 ст. 81 НК РФ). С 3 квартала 2022 действует новый бланк декларации по НДС в редакции приказа от 26.03.2021 № ЕД-7-3/[email protected]

Пошаговую инструкцию по заполнению обновленной декларации по НДС, начиная с отчетной кампании за 3 квартал 2022 года, см. в КонсультантПлюс, получив пробный демо-доступ к системе К+. Это бесплатно.

Что касается налоговых агентов, то в уточненке они отображают сведения лишь по тем налогоплательщикам, по которым были обнаружены ошибки.

Признаком уточненного документа является специальный код (номер корректировки), который в декларации по НДС необходимо указать на титульном листе в отдельном поле. Номер корректировки соответствует порядковому номеру подаваемой уточненки за налоговый период, в котором были обнаружены ошибки.

Еще один момент, отличающий уточненную декларацию по НДС, — указание в ней признака актуальности в разделах 8 и 9. Код актуальности в уточненной декларации по НДС имеет 2 значения (пп. 46.2, 48.2 Порядка заполнения, утвержденного приказом ФНС России от 29.10.2014 № ММВ-7-3/[email protected]):

- 0 — если в исходном варианте декларации разделы 8, 9 не заполнялись или в них вносятся изменения;

- 1 — если эти разделы не требуют корректировки данных.

Внесение изменений требует заполнения приложений к разделам 8, 9. Особенности оформления этих разделов и приложений к ним описаны в письме ФНС России от 21.03.2016 № СД-4-3/[email protected]

О часто встречающихся ошибках в заполнении декларации читайте в статье «Налоговики обобщают ошибки: проверьте свою декларацию по НДС».

ВАЖНО! Следует учесть при подаче уточненки, по которой можно будет судить о переплате налога, что налоговая возмещает излишне уплаченную сумму налога (или делает зачет) только в том случае, если еще не прошло три года с даты уплаты «лишнего» налога (п. 7 ст. 78 НК РФ).

Подать уточненку для получения вычета по НДС можно в пределах 3 лет после того, как товары (работы, услуги, имущественные права) приняты на учет или ввезены на территорию России (п. 1.1 ст.172 НК РФ).

В случае подачи уточнений за тот период, в котором подавалась единая (упрощенная) форма декларации, следует подать обычную (полную) форму декларации, но указать на ней, что это уточненка. Это делается, если указываются подлежащие налогообложению операции, по которым раннее (в отчетном периоде) подавалась информация об их отсутствии. Эту норму разъяснил Минфин России в своем письме от 08.10.2012 № 03-02-07-1-243.

Если налогоплательщик изменил адрес регистрации и перешел на обслуживание в другую ИФНС, то уточненка подается в новую налоговую, но в самом бланке указывается код ОКТМО (ОКАТО) прежней территориальной налоговой службы (письмо УФНС РФ по г. Москве от 30.10.2008 № 20-12/101962).

Налогоплательщик ЮЛ версии 4.62 от 11 апреля 2022 года

18948 Налогоплательщик Юридических Лиц — программа, помогающая предпринимателям, бизнесменам, а также физическим лицам в формировании отчётности в налоговые органы.

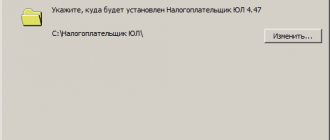

Сохраните страницу в закладки, чтобы всегда иметь актуальное обновление! Запустите программу, дважды кликнув на скаченный установочный файл. Скорее всего, Windows спросит вас, согласны ли вы открыть исполнительный файл, нажмите да или ок.

Далее перед вами откроется окно с лицензионным соглашением:

Раздел 3 подлежит включению в отношении тех ФЛ, в которых производятся изменения (дополнения). Таким образом, уточненный Расчет плательщика СВ, производящего выплаты, должен содержать обязательно:-раздел 1. Обязательный. Сведения должны быть актуализированы взамен ранее представленным.-приложение 1 к разделу 1.

Обязательный. Когда необходимо подавать уточненный

Важные нюансы, связанные с подачей уточненки

Подавая уточненку, в которой сумма налога к уплате увеличилась по сравнению с ранее представленной декларацией, плательщику нужно иметь в виду, что ему грозит штраф (п. 1 ст. 122 НК РФ). Однако его можно избежать:

- если уточненка подана после срока, установленного для представления декларации, но до наступления срока уплаты (например, уточненная декларация по НДС за I квартал 2022 года представлена 10.05.2017), и до момента подачи плательщиком уточненки в отношении него не была назначена выездная проверка или налоговики сами выявили занижение базы, но плательщик об этом еще не знал (п. 3 ст. 81 НК РФ);

- если корректирующая налоговая декларация представлена после наступления крайнего срока уплаты налога, но до подачи уточненки плательщик уплатил налог и пени (пп. 1 п. 4 ст. 81 НК РФ);

- если плательщик после проведенной у него выездной проверки подает уточненку за период, который был охвачен этой проверкой, но инспекторы в ее ходе не обнаружили занижения базы (пп. 2 п. 4 ст. 81 НК РФ).

Как сделать корректировку в налогоплательщике юл по страховым взносам

НК РФ нет точных сроков её подачи.

- Если ошибка выявлена сотрудниками налоговой, то страхователю даётся 5 дней на то, чтобы подать корректировку. При нарушении этого срока налагается штраф в размере 5 000 рублей.

- Чтобы не выплачивать штраф размером 20 % от суммы недоплаченных взносов (п.1 ст. 122 НК РФ), до сдачи корректировки следует заплатить недоимку по страховым взносам и начисленные пени (п.4 ст. 81 НК).

Подаётся корректировка также, как и начальный отчёт РСВ.

- Если численность сотрудников больше 25 человек, то отчёт передаётся в электронном виде.

- Если штат меньше 25 человек, то допускается сдать расчёт в бумажном варианте.

Расчёты по суммам начисленных и уплаченных взносов передаются в налоговую по месту регистрации предприятия по итогам каждого квартала в срок до 30 числа месяца, следующего за отчётным периодом.

Как подать корректировку по НДС: три подводных камня

Сдана декларация по НДС за I квартал, скоро отчитываться за II квартал. Для многих эта «пересменка» — время, чтобы подать уточненку за прошлые периоды. Дмитрий Шаповалов, эксперт техподдержки Экстерна, проанализировал самые частые причины отказов по корректировкам, и подготовил мануал, который поможет сделать все правильно с первого раза.

Корректировку по НДС необходимо представить в следующих случаях:

- Если вы обнаружили, что допустили ошибки в первичной декларации НДС, отразили в ней не все данные или уменьшили сумму налога к уплате. Если недоимка по налогу есть, то следует погасить ее вместе с уплатой пени до момента подачи уточненной декларации.

- Если поступило требование от налоговой о представлении пояснения по сданной декларации (п. 3 ст. 88 НК РФ). Пояснения должны включать обоснование изменений, внесенных в уточненную декларацию по НДС. Представить пояснения надо в течение 5 дней после получения требования.

Как сделать корректировку декларации по НДС

Чтобы избежать распространенных ошибок при подготовке корректировки, используйте эту памятку:

Раздел корректировки Как скорректировать правильно

| Номер корректировки | В декларации и приложениях номер корректировки должен совпадать. Если вы абонент Экстерна, нажмите на кнопку «Перейти к отправке» и номера в приложениях проставятся из декларации автоматически. |

| Поле «Признак актуальности» | Заполняйте данное поле только в приложениях. Ставьте «0», если в составе уточненки есть новая версия книги покупок, книги продаж и других приложений. Ставьте «1», если новую версию приложения отправлять не нужно. Обратите внимание: cостав корректировки должен быть таким же, как и состав первичной декларации. Например, вы подали декларацию по НДС, в составе: декларациия, книга покупок и книга продаж. И вам нужно обновить только книгу продаж.

При этом для книги продаж вам надо проставить признак актуальности «0», чтобы обновить данные по ней в базе ИФНС, а по книге покупок — проставить признак актуальности «1», так как в ней ничего обновлять не нужно. |

| Дополнительные листы книги покупок (раздел 8.1) и книги продаж (раздел 9.1) | Если внесены изменения в приложение к книге покупок, например в раздел 8.1, то сведения из книги покупок в составе корректировки идут с признаком «1» — сведения актуальны, а приложение — раздел 8.1 с признаком актуальности «0» — сведения неактуальны. Аналогично можно скоррректировать книгу продаж. Доплисты прикладывать не надо, если ошибка появилась при переносе данных из первичной книги покупок/продаж в раздел 8 или 9. В этом случае скорректируйте сами книги (раздел 8 или 9):

|

Пользуйтесь Экстерном, чтобы отчитываться с первого раза. 3 месяца бесплатно.

Отправить заявку

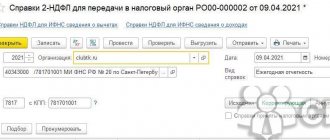

Отправка корректировки в Экстерне

Чтобы подготовить корректировку в системе:

- Откройте отчет по НДС, в нем сохранятся данные, которые вы передали при первичной отправке.

- Нажмите «Редактировать» и внесите нужные изменения в декларацию.

Если вы загружаете в Экстерн готовые файлы из другой программы:

- Удалите из черновика имеющиеся файлы декларации и приложений.

- Кликните на «Загрузить декларацию», выберите один или несколько файлов и нажмите «Открыть».

Порядок подачи уточненки в 2022 году

Уточненные декларации подаются в электронном виде (письмо ФНС России от 20.03.2015 № ГД-4-3/[email protected]). Как именно отправлять уточненки по НДС, описано в пункте 2 Порядка заполнения (Приказ ФНС от 29.10.2014 № ММВ-7-3/[email protected]).

Уточненная НДС состоит из ранее отправленных приложений или других разделов с внесенными изменениями, а также самой декларации (даже если в ней ничего не изменилось).

Ввод данных

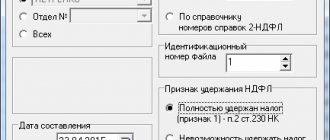

Ввод налоговой декларации по НДС в программе от ФНС разделен на отдельные вводы разделов.

Ввод Разделов 1-7 предполагает обычный ввод декларации, а ввод разделов 8-12 и приложений Разделов 8 и 9 – табличный ввод.

Для ввода соответствующего раздела воспользуйтесь кнопкой, относящейся к данному разделу.

Ввод итоговых сведений для Разделов 8 и 9 и их приложений также предполагает ввод по соответствующим кнопкам (итоговые данные тоже можно ввести при вводе сведений в разделах). Если есть введенные сведения по разделу, то их количество будет показано в наименовании кнопки в скобках.

Как заполнить код корректировки в декларации 3-НДФЛ

Формируется уточненная отчетность на том же бланке, что и изменяемая декларация, и по тем же правилам.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2022 год нужно сдавать по новой форме из приказа ФНС от 15.10.2021 № ЕД-7-11/[email protected] вы можете ниже, кликнув по картинке.

Заполняя этот бланк, следует оформлять его так, как если бы отчет делался впервые, но только с правильными данными. То есть единственным отличием корректирующей отчетности станет указание на то, что она уже не первая, подаваемая за тот же период.

Это указание делается путем приведения на титульном листе в специально отведенном для этого поле, состоящем из 3 ячеек, номера корректировки. При подаче первого (исходного) отчета номер там тоже ставится, но обозначается цифрой 0 в первой из ячеек. В остальные ячейки вносятся прочерки.

Если же подается уточненный отчет, то вместо нуля начинают проставляться цифры, соответствующие порядковому номеру корректировки, начиная с 1.