Учредители организации, вложив в свое время денежные средства или имущество в уставной капитал, получают право на доход в размере части прибыли пропорциональной величине вложения. В статье расскажем, облагаются ли страховыми взносами дивиденды, ответим на распространенные вопросы по этой теме.

Решение о том, как распределить чистую прибыль организации, принимает совет учредителей. Это может быть как перечисление денег в специальные фонды, развитие производства, выплата дивидендов и т.д.

Порядок уплаты дивидендов

Порядок уплаты дивидендов пошагово выглядит так:

| Шаг | Действие | Комментарий |

| 1 | Рассчитать чистую прибыль | Базой для выплаты дивидендов является прибыль, определенная после закрытия отчетного периода и уплаты всех налогов |

| 2 | Принятие решения о выплате | Решение принимает общее собрание учредителей по результатам отчетного периода. Решение должно быть подтверждено документально посредством составления специального протокола собрания и приказа о выплате дивидендов |

| 3 | Распределить дивиденды | После выполнения предыдущих шагов, необходимо определить, сколько выплатить каждому участнику. Обычно распределяют пропорционально в зависимости от доли участия каждого отдельного лица. Хотя выплата может быть и больше, но это чревато определёнными последствиями и может отразиться на уплате налогов |

| 4 | Уплатить налоги | После того как все формальности соблюдены, приказ издан, суммы определены, следующий этап – это уплатить налоги. По сути, дивиденды являются доходами, поэтому и налоги с них уплачиваются соответствующие:

|

Выплаты участникам дивидендов в случае убытка

Когда субъект бизнеса принимает решение осуществлять свою хозяйственную деятельность в качестве юрлица, то его собственники могут получать свой доход от участия в деятельности фирмы через процедуру выплаты дивидендов, которая регулируется законодательно. Как происходит выплата дивидендов учредителям ООО в 2022 году, рассмотрим пошаговую инструкцию.

Дивидендами принято называть часть полученной компанией чистой прибыли, которая по решению участников юрлица, направляется на выплату им пропорционально доли их вклада в уставный капитал или иным способом распределения, установленном в уставе компании.

Чистой прибылью является прибыль, которая осталась в распоряжении компании после осуществления всех обязательных платежей в бюджет.

Выплата дивидендов учредителям ООО возможна при определенных условиях из чистой прибыли, которые определены в соответствующих нормах законодательства.

Поэтому источником осуществления учредителям дивидендов является прибыль. Она исчисляется на основании сведений бухгалтерского учета. Чтобы принять решение о выплате дивидендов ООО, собственники сначала должны утвердить бухгалтерскую отчетность, в которой отражено наличие чистой прибыли.

Законодательством предусматривается возможность выплаты промежуточных дивидендов. Источником их выступает нераспределенная прибыль текущего года. Однако, такая возможность существует, если за выбранный промежуток времени (квартал, полугодие) предприятие ее получило.

Внимание! Так как действующий алгоритм расчета прибыли определяет необходимость ее определения нарастающим итогом за год, окончательный ее размер может быть определен только по результатам прошедшего года. Тогда, если учредители решат производить выплату дивидендов, необходимо будет учесть суммы, полученные ими промежуточно в течение года.

Не считаются дивидендами следующие выплаты, производимые собственниками:

- Выплаты в ликвидируемой организации, по размеру не превышающие взноса собственника в уставный капитал.

- Выплаты учредителям в виде выкупа организацией их доли в компании в собственность.

- Выплаты некоммерческой организации на ведение ею деятельности, предусмотренной ее уставом, если она является одним из собственником фирмы.

Основанием для выплаты дивидендов является либо решение собственника компании или протокол собрания участников его. Поэтому, для принятия этих документов необходимо собрать собственников компании. К самому собранию также нужно подготовить бухгалтерскую отчетность за соответствующий период, в которой будет установлен факт получения хозяйствующим субъектом прибыли.

Нужно помнить, что решение о выплате дивидендов принимается не руководством фирмы, а ее собственниками, которых к тому же может быть более одного человека.

Предлагаем ознакомиться: Вернуть верхнюю одежду качественную и бракованную в магазин

Так как годовая отчетность представляется в контролирующие органы не позднее 31 марта, то собрание проводится в период с 01 марта по 30 апреля следующего после отчетного года.

Решение или протокол, в которых отражается воля собственников по вопросу выплаты таких доходов, должно обязательно содержать:

- Год, за который будет осуществляться такая выплата.

- Часть прибыли, которую собственники направили на выплату дивидендов.

- В какой форме будут осуществляться выплаты, а также их график с указанием окончательного срока осуществления таких выплат.

Внимание! При этом в решении или протоколе достаточно указать только общую сумму дивидендов к выплате. Связано это с тем, что порядок распределения их определяется в уставе компании или пропорционально доли участия каждого собственника.

Законодательством определены условия, при которых организация имеет право осуществлять своим собственникам выплаты дивидендов:

- Сумма чистых активов превышают его собственный капитал и резервный капитал. – Данное условие необходимо соблюдать как до осуществления выплаты, так и после ее осуществления.

- Задолженность учредителей по формированию уставного капитала должна быть полностью погашена, то есть он должен быть оплачен в полном объеме.

- Прошла выплата полной стоимости доли участия выбывшему участнику.

- Если у компании отсутствуют признаки банкротства или в отношении нее не ведется уже данная процедура.

Важно! Выплату дивидендов можно осуществлять, если все условия соблюдены. В противном случае руководство компании должно отказать своим собственникам в выплате дивидендов.

Компания может производить выплаты своим учредителям при осуществлении деятельности, в результате которой был получен положительный финансовый результат. Он может определяться промежуточно на основании данных промежуточной бухгалтерской отчетности, то есть за 1 квартал, полугодие, 9 месяцев.

Производить выплаты за более короткий промежуток времени запрещено. Главное, чтобы данный порядок был предусмотрен уставом фирмы. Окончательный же финансовый результат за год может быть определен после его окончания.

Так как к концу года может быть получен убыток, то рекомендуется проводить выплаты учредителям в течение года, только при уверенности, что в итоге за год будет получена прибыль. Чаще всего промежуточные выплаты дивидендов наблюдаются у небольших предприятий.

Внимание! Как только принято решение о произведении выплаты дивидендов, в соответствии с нормами права, их нужно провести в течение 60 дней. Однако, иные сроки выплаты могут быть установлены в уставе организации.

Собственниками компании могут быть как одно лицо так и несколько участников. В первом случае необходимость распределения дивидендов не возникает. Однако, если учредителей несколько, то тогда приходится определять порядок распределения дивидендов.

Протокол собрания участников компании может содержать только общую сумму чистой прибыли, которую учредители направили на выплату дивидендов. Метод распределения дивидендов определяется в уставе.

Чаще всего этим документом предусмотрено осуществление распределения пропорционально доли участия собственника в уставном капитале. То есть у каждого учредителя существует процентное отношение (например, 50%).

Общую сумму дивидендов умножают на данный процент, в результате чего определяется в денежном выражении причитающиеся к выплате суммы собственникам.

Внимание! Уставом может быть предусмотрен и иной порядок распределения дивидендов. Если производить выплаты собственникам без соблюдения процедуры распределения, данные суммы нельзя будет считать дивидендами.

Для компании это может привести к тому, что ей придется осуществлять обложение выплаченных сумм страховыми взносами. Так как в этом случае выплаты будут рассматриваться ни как дивиденды, а доходы, выплаченные физлицу (если собственник физлицо).

Налог при выплате дивидендов взимается как с физических, так и юридических лиц.

Расчет налога с физических лиц зависит от того, считаются ли они резидентами страны либо нет:

- НДФЛ для резидентов — 13%;

- НДФЛ для нерезидентов — 15%.

Статус определяется исходя из того, какое число дней за последний год лицо находилось на территории России (не обязательно дни должны идти подряд). Если ней наберется не меньше 183, то лицо считается резидентом.

Кроме этого, получателем дивидендов могут быть и юридические лица. Порядок расчета налога для них устанавливает НК.

Предлагаем ознакомиться: Налогообложение выплат по договорам гражданско правового характера

Размер налога установлен в следующих размерах:

- Для российской компании — 13%;

- Для российской компании, если она не меньше 365 дней до даты принятия решения о выплате дивидендов, владела не меньше 50% количества акций – 0%;

- Иностранная компания — 15% либо иная ставка, когда она устанавливается иностранным налоговым законодательством в целях избежания двойного обложения.

Для подтверждения российской компанией права на льготу, она обязана один из бланков, входящих в следующий перечень документов:

- Соглашение о купле-продаже;

- Решение о разделении, преобразовании и т. д.

- Решения суда;

- Учредительный договор;

- Акт передачи

- И т. д.

Внимание! Налог на дивиденды должны платить не только лица, находящиеся на ОСНО, но также и использующие спецрежимы (при УСН, ЕНВД, ЕСХН). Это указано в соответствующих главах НК.

Организация может производить выплату дивидендов в случае, если ее чистые активы больше уставного капитала. Размер капитала известен, необходимо выполнить расчет чистых активов.

Этот показатель можно рассчитать согласно данным из бухгалтерского баланса.

Чистые активы=(стр. 1600- Задолженность учредителей)-(стр. 1400 стр. 1500-Доходы буд. периодов).

Важно! Если полученный итог окажется меньше, чем размер уставного капитала (а такое может быть, если в балансе отражен убыток прошлых лет), то выплату дивидендов производить нельзя.

Если условия для выплаты соблюдаются, то необходимо собрать всех учредителей, и принять решение — выплачивать дивиденды или нет. В последнем случае их можно отправить на развитие фирмы.

Кроме этого собственники должны решить, в качестве дивидендов выплачивать всю чистую прибыль, либо какую-либо ее часть. Еще один вопрос, который необходимо решить на собрании — как распределять прибыль между участниками. Это можно сделать пропорционально имеющимся долям, либо по какому-либо алгоритму (его необходимо зафиксировать в Уставе).

Решение о выплате должно быть принято большинством. Если собственник у фирмы один, то он принимает решение единолично.

По итогам собрания оформляется протокол. Он должен содержать название компании, список собственником общества и размера из долей, повестку дня, принятое решение, сумма, сроки, формат выплаты.

В протоколе можно указать срок выплаты. Если он не обозначен, то это необходимо сделать в течение 60 дней с даты принятия решения.

Делопроизводитель, секретарь либо иное ответственное лицо оформляет приказ на выплату дивидендов. В нем руководитель дает поручение главному бухгалтеру либо иному лицу обеспечить выполнение решения, принятого на собрании и оформленного в виде протокола. Последний идет в качестве приложения к распоряжению.

Расчет дивидендов производится согласно выбранному алгоритму. Одновременно определяется размер налога, который удерживается с каждой суммы.

Выплата дивидендов может выполняться как из кассы, так и с расчетного счета. После этого не позднее следующего дня хозяйствующий субъект выполняет перечисление налога в бюджет.

ООО по итогам года имеет чистую прибыль в размере 313440 руб. Уставный капитал сформирован тремя участниками: Ивановым с долей 20%, Петровым с долей 35% и Сидоровым с долей 45%.

Налоги, подлежащие уплате с дивидендов

С дивидендов следует уплачивать следующие налоги:

| Резидент/Нерезидент | Лица | Налог | Ставка |

| Резиденты | Физические лица | НДФЛ | 13% |

| Юридические лица | Налог на прибыль | 13% | |

| Юридические лица с долей более 50% | Налог на прибыль | 0% | |

| Нерезиденты | Физические лица | НДФЛ | 15% |

| Юридические лица | Налог на прибыль | 15% |

Ограничения по выплате дивидендов учредителям

Никогда нельзя забывать, что каждая операция в рамках деятельности любой организации подпадает под четкую регламентацию со стороны соответствующих органов власти. Поэтому прежде чем принимать решение о распределение прибыли необходимо убедиться имеет ли организации право на данное действие. Существует ряд ограничений, при которых дивиденды не могут быть выплачены:

- не оплачен полностью уставный капитал, в зависимости от ситуации доля может быть перераспределена между оставшимися учредителями или в худшем случае организация может быть ликвидирована по претензии налоговых органов;

- организация не погасила задолженность перед одним из долевых вкладчиков, изъявившим желание выйти из долевого владения;

- организация по каким-то условиям находится на грани банкротства или существуют очевидные причины, которые могут к нему привести;

- величина чистых активов после закрытия отчетного периода по данным бухгалтерского учета оказалась меньше величины уставного капитала, данное условие является обязательным для всех организаций и закреплено положением, утвержденным Минфином;

- по итогам отчетного периода имеется непокрытый убыток.

НТВП «Кедр — Консультант»

ООО «НТВП «Кедр — Консультант» » Право-инфо » Статьи из журналов » НЕПРОПОРЦИОНАЛЬНЫЕ ДИВИДЕНДЫ: ЧТО С НДФЛ И ВЗНОСАМИ

Распечатать

По материалам журнала «Главная книга»

Н.Мацепуро

С 2015 г. ставка НДФЛ в отношении доходов физлиц — резидентов РФ в виде дивидендов сравнялась с общей налоговой ставкой 13% <1>. Участники некоторых ООО посчитали, что теперь нет никаких препятствий к тому, чтобы распределять чистую прибыль непропорционально их долям в уставном капитале. Ведь резидентам РФ уже не смогут доначислить НДФЛ с суммы превышения над пропорциональным распределением, которая дивидендами не является. Посмотрим, действительно ли в такой ситуации ООО и его участникам уже можно ничего не опасаться.

НДФЛ

Если дивиденды выплачены непропорционально, то та часть выплат, которая пропорциональна доле в уставном капитале, — это дивиденды, а та, что свыше, — уже иной доход <2>. К таким иным доходам применяется та же налоговая ставка по НДФЛ, что и к дивидендам, — 13% <3>. При этом ООО и в том и в другом случае выступает налоговым агентом <4>. Поэтому самому считать и перечислять НДФЛ участнику не придется.

ООО нужно помнить лишь о следующем:

— в справке 2-НДФЛ выплаченные суммы нужно разделить на два вида дохода: дивиденды с кодом 1010 и иные доходы с кодом 4800 <5>;

— к дивидендам не применяются стандартные и другие налоговые вычеты <6>. А вот в отношении суммы превышения таких ограничений нет.

Страховые взносы

На дивиденды, в том числе непропорциональные, страховые взносы не начисляются. Поскольку это выплаты на основании решения общего собрания участников, а не за исполнение трудовых обязанностей и гражданско-правовых договоров <7>. Однако если участники являются работниками ООО, то проверяющие из фондов могут посчитать, что «сверхдивидендные» суммы выплачены в рамках трудовых отношений. Чтобы разубедить их в этом, покажите решение общего собрания и устав. Эти документы подтвердят назначение выплат.

* * *

Иногда распределенные по решению дивиденды пропорциональны, а вот фактические выплаты — нет. Так, если один из участников откажется от своих дивидендов в пользу другого участника, то у отказавшегося участника все равно возникнет доход, налог с которого должно удержать ООО <8>. Вдобавок и участник-получатель должен уплатить НДФЛ с такого подарка (если участник-даритель не является его близким родственником), но уже самостоятельно <9>.

———————————

<1> п. 3 ст. 214, п. 1 ст. 224, п. 5 ст. 275 НК РФ (в ред. Закона от 24.11.2014 N 366-ФЗ)

<2> п. 1 ст. 43, подп. 10 п. 1 ст. 208 НК РФ; Письма Минфина от 30.07.2012 N 03-03-10/84; ФНС от 16.08.2012 N ЕД-4-3/[email protected]; Постановления ФАС СЗО от 28.04.2012 N А13-7191/2010, от 18.04.2012 N А13-13347/2010

<3> п. 1 ст. 224 НК РФ

<4> п. 1 ст. 226 НК РФ

<5> приложение N 3 к Приказу ФНС от 17.11.2010 N ММВ-7-3/[email protected]

<6> п. 3 ст. 210 НК РФ

<7> ч. 1 ст. 7 Закона от 24.07.2009 N 212-ФЗ; п. 1 ст. 20.1 Закона от 24.07.98 N 125-ФЗ; Письмо ФСС от 17.11.2011 N 14-03-11/08-13985

<8> п. 1 ст. 210, подп. 1 п. 1 ст. 223 НК РФ; Письмо Минфина от 04.10.2010 N 03-04-06/2-233

<9> подп. 7 п. 1, пп. 2, 4 ст. 228 НК РФ

Впервые опубликовано в журнале «Главная книга» 2015, N 10

Бухгалтерский учет отражения дивидендов

При обложении начисляются следующие проводки:

| Дебет | Кредит | Описание |

| 84 | 70 (75) | Начисление дивидендов учредителям организации |

| 70 (75) | 68 | Начислены налоги, в зависимости от того работает ли физическое лицо в данной организации или нет. Для работающего сотрудника – это НДФЛ, для неработающего – налог на прибыль. |

| 70 (75) | 50 (51) | Выплачены дивиденды |

| 70 (75) | 90 | Выручка от выплаты дивидендов продукцией |

| 90 | 41 (43) | Отражение себестоимости продукции переданной в качестве дивидендов |

| 90 | 68 | Начисление НДС на имущество, переданное в качестве дохода от долевого участия |

Пример расчета удержания налогов с дохода от долевого участия

Исходные данные: Баланов О.П. владеет долей ООО «Северный ветер» в размере 10%, Баланов О.П. является сотрудником данной организации. владеет долей ООО «Северный ветер» в размере 20 %. Размер чистой прибыли за 2016 год составил 4 млн. рублей. На совете учредителей было принято решение всю чистую прибыль направить на выплату дивидендов.

Расчет:

- Сумма выплат для О.П. Баланова = 4 000 000,00 * 10% * (100% – 13%) = 348 000,00 рублей

- Сумма выплат для ЗАО «Ватная палочка» = 4 000 000,00 * 20% * (100% – 13%) = 696 000,00 рублей

- Пояснения: Ставка налога на прибыль для дохода от долевого участия в других предприятиях составляет 13%.

Уплата страховых взносов с дивидендов

Распространенный вопрос, активно обсуждаемый последнее время – это надо ли платить страховые взносы с дивидендов. Как уже говорилось, дивиденды являются доходом от долевого участия, с которого в рамках российского законодательства получатели должны платить соответствующие налоги. При этом надо понимать, что дивиденды не являются вознаграждением учредителей за выполнение ими каких-либо обязанностей в качестве управляющих компаний, это их доход от вложения в денежной либо имущественной форме.

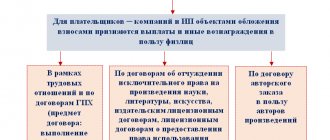

В соответствии с существующим законодательством, основанием для начисления взносов во внебюджетные фонды являются:

- Доходы, полученные в рамках трудового договора, заключённого для выполнения оговоренных работ и оказания услуг организации работником;

- Выплаты и вознаграждения в рамках выполнения контрактных заказов, договоров лицензирования и т.д.

Обобщая, можно сделать вывод о том, что страховыми взносами облагаются только выплаты за выполнение конкретных работ и услуг.

То есть, если учредитель, не имеет трудового договора с организацией, то выплаты, причитающиеся ему, не могут быть основанием для начисления взносов во внебюджетные фонды. Следовательно, доходы от долевого участия не являются объектом для начисления страховых взносов, перечисляемых во внебюджетные фонды.

Облагаются ли дивиденды страховыми взносами в 2022 году

Нет. Страховые отчисления с дивидендов в прошлом не производились, в 2022 году ничего не поменялось. Ст. 420 НК РФ определяет объекты, облагаемые страховыми взносами, и дивиденды к ним не относятся.

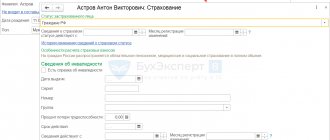

Начисляются ли страховые взносы на дивиденды, если получатель – сотрудник компании

Директор компании одновременно – ее учредитель, акционер работает в компании, акциями которой он владеет. Это не такая уж и редкость. Почему бы не прибавить проценты за вклад в организацию к начислению зарплаты? В таком случае они бы облагались отчислениями в обязательном порядке.

Но! Нельзя путать прибыль за инвестиции и оплату труда. В состав фонда оплаты труда выплаты по акциям не входят, их нужно учитывать отдельно. Взносами они тоже не облагаются.

Направления использования прибыли индивидуальным предпринимателем

Доходом индивидуального предпринимателя является его чистая прибыль, которая остается после удержания всех расходов, выплаты всех предписанных налогов и других обязательных платежей. Согласно существующему законодательству предприниматель имеет полное право свободно распоряжаться своим доходом, так как он является единственным владельцем всех заработанных на предпринимательской деятельности денег. Также и не существует какой-либо регламентации направлений использования прибыли, соответственно и выплаты дохода от долевого участия самому себе в данной ситуации быть не может.

Типовые ошибки начисления дивидендов

Ошибка №1. Освобождение от уплаты налогов для организаций применяющих специальные режимы

Применение любого специального режима налогообложения не является основанием для освобождения от уплаты соответствующих налогов, установленных на доход от долевого участия. Хотя спецрежим, сам по себе и выступает альтернативой по уплате трех налогов, включая и налог на прибыль, но это касается только основной деятельности. Исключением может выступать ситуация, когда дивиденды выплачиваются в натуральной форме и являются по сути реализацией.

Ошибка №2. Возврат НДФЛ, уплаченного в бюджет

С дивидендов, которые обязаны выплатить нерезиденту, организация должна исчислить НДФЛ по ставке 15%. В ситуации, когда нерезидент изменил свой статус пребывания в нашей стране и оформил все документы на получение резидентства, он имеет право подать заявление на перерасчет налога за текущий год, в котором он получил новый статус, по ставке 13%. Однако пересчитывать и возвращать его будет налоговая инспекция.

Ошибка №3. Выплата дохода от долевого участия в натуральной форме организацией использующей специальный налоговый режим (ЕНВД)

В случае, когда организация применяет ЕНВД, то операция по передаче имущества в качестве дохода от долевого владения должна облагаться в рамках, установленных для специального режима.

Налог на дивиденды для юридических лиц в 2022 году

Участником общества с ограниченной ответственностью может быть не только физическое, но и юридическое лицо (российская или иностранная фирма). Налогообложение выплаченных дивидендов юридических лиц в 2022 году производится по нормам, установленным статьей 284 НК РФ.

| Ставка налога на дивиденды в 2022 году для организаций | |

| Российская организация | 13 процентов |

| Российская организация, если она не менее 365 календарных дней до принятия решения о выплате дивидендов владеет долей не менее 50% в уставном капитале организации-источнике выплаты. | нулевая |

| Иностранная организация | 15 процентов или другая ставка, если она предусмотрена международным соглашением об избежании двойного налогообложения |

Как видим, если российская организация имеет не менее 50% в уставном капитале другой российской компании, то налог на прибыль с полученных дивидендов не взимается (нулевая ставка). Чтобы подтвердить эту льготу, участник-юридическое лицо должен представить в инспекцию документы, подтверждающие право на долю в капитале организации, выплачивающей доход.

Такими документами могут быть:

- договор купли-продажи или мены;

- решения о разделении, выделении или преобразовании;

- судебные решения;

- договор об учреждении;

- передаточные акты и др.

Налог на прибыль с дивидендов в 2022 году установлен и для юридических лиц, которые работают на специальных режимах (УСН или ЕСХН). В отношении доходов, которые они получают от своей деятельности, такие юрлица налог на прибыль не платят. Однако в отношении доходов, получаемых от участия в других организациях, сделаны исключения:

- для фирм на УСН действуют положения пункта 2 статьи 346.11 НК РФ;

- для фирм на ЕСХН действует нормы пункта 3 статьи 346.1 НК РФ.

В этих статьях прямо говорится, что специальный налоговый режим не распространяется на прибыль, полученную от участия в других предприятиях.

Таким образом, налог с дивидендов юридического лица 2022 года выплачивается в виде налога на прибыль (по ставкам, указанным в таблице), даже если в общем случае общество на спецрежиме от уплаты этого налога освобождена.

Как и в случае с участником-физлицом, налоговым агентом, обязанным удержать и перечислить налог на прибыль, является организация, которая выплатила дивиденды. Срок уплаты налога — не позднее дня, следующего за днем выплаты (статья 287 НК РФ).