Зачем платить страховые взносы

Прежде чем рассказывать куда, кто, в какие сроки и на каких основаниях должен выплачивать страховые взносы, необходимо коротко обозначить их смысл.

Суть обязательных фиксированных страховых платежей заключается в том, что плательщику приходится регулярно перечислять определенные средства страхователям, которые впоследствии, при наступлении страховых случаев, производят по ним необходимое возмещение. Это гарантирует гражданам РФ бесплатную помощь в сложных жизненных ситуациях, а также оплачиваемую пенсию.

Взносы, уплачиваемые в Фонд социального страхования

Начисление страховых взносов на случай утраты трудоспособности происходит по законодательно установленным тарифным ставкам и зависит от категории страхователя. Именно с данных взносов впоследствии выплачивают пособия во время больничного листа или пособие на рождение ребенка.

Данный тип взносов выделяется отдельно, потому что начисление и уплата его регулируется отдельным законом федерального уровня. Уровень тарифной ставки определяется в зависимости от класса профессиональной опасности осуществляемой страхователем деятельности.

Куда платить страховые взносы

Адресатами страховых взносов являются:

Внимание! На данный момент единственным адресатом страховых взносов является ИФНС!

- ПФР или Пенсионный фонд РФ. В данном случае деньги, отчисляемые в ПФР, накапливаются на специальных пенсионных счетах граждан и служат основой для будущей пенсии;

- ФФОМС или Федеральный фонд обязательного медицинского страхования — сюда производятся выплаты на всевозможные медицинские цели;

- ФСС или Фонд социального страхования – еще один фонд, выплаты в который являются обязательными. Отсюда в дальнейшем идет возмещение средств, полагающихся к выплатам работницам организаций, ушедших в отпуск по беременности и родам, а также уходу за ребенком. Сюда же, в случаях предусмотренным трудовым законодательством, идут отчисления по страховке от различных травм, полученных в процессе выполнения трудовых задач и профессиональных заболеваний.

Как правило, выплаты в ФФОМС и ФСС по большей части покрывают затраты государственных медицинских учреждений на медикаменты, оборудование, транспортные расходы, зарплату персонала и т.д.

При этом, обязательная страховка необходима для бесплатной реализации услуг населению. по:

- базовой поликлинической помощи;

- стоматологии;

- скорой помощи;

- вакцинации;

- протезированию;

- некоторых других видах медицинской помощи.

Нюансы

В уплате страховых взносов есть ещё много тонкостей. Прежде всего, это различные тарифы. Специальные тарифы предусмотрены для:

- малого и среднего бизнеса;

- ИТ-организаций РФ;

- участников «Сколково»;

- НКО на УСН;

- некоторых территорий: Крым, ТОСЭР, ОЭЗ, порт Владивостока;

- создателей мультфильмов, аудио- и видеопродукции.

Вообще не платят взносы работодатели за членов экипажей судов РФ.

Кроме того, важно, работает сотрудник по договору ГПХ или трудовому договору: в первом случае работодатель освобождается от взносов на временную нетрудоспособность и травматизм, но платит взносы на пенсионное и медицинское страхование.

Плательщики страховых взносов

Как уже говорилось выше, граждане не обязаны оплачивать за себя взносы во всевозможные государственные страховые фонды. Вместо них это должны делать их работодатели. В частности:

- организации, предприятия, юридические лица, использующие труд наемного персонала;

- индивидуальные предприниматели, не привлекающие к своему бизнесу других людей — в этом случае они должны отчислять страховые выплаты за себя лично;

- индивидуальные предприниматели при наличии наемных сотрудников или подрядчиков по договорам, должны в полном объеме вносить взносы за каждого из них;

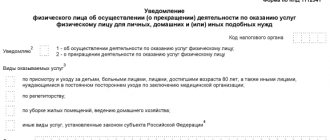

- физические лица, не имеющие статуса ИП, но занимающиеся профессиональной деятельностью. Этом могут быть адвокаты, врачи или юристы;

- граждане, нанимающие работников для повседневных услуг, например, домработниц, водителей, садовников, нянь или гувернанток.

Важно! Встречаются ситуации, когда работодатель или плательщик по данным страховкам относится сразу к нескольким вышеозначенным категориям. К примеру, индивидуальный предприниматель в частном порядке пользуется услугами горничной и охранника. В этом случае обязательство по оплате страховых взносов разграничивается и наступает по каждому отдельному основанию.

К сведению! Оплачивать страховые взносы должны коммерческие организации и ИП, независимо от того, на какой системе налогообложения они работают.

Юридические лица должны начислять и оплачивать страховые взносы ежемесячно, а вот индивидуальные предприниматели в данном случае имеют более широкий выбор: они могут производить страховые выплаты ежемесячно, поквартально или единовременно по итогам года. Каждый ИП самостоятельно определяет тот режим выплаты, который ему наиболее удобен.

Объекты по статье 420 НК РФ

Налоговое законодательство предусматривает наборы объектов для каждой из трех групп плательщиков взносов:

Группа 1: работодатели — компании и ИП

Объектами обложения страховыми взносами в 2022 году для работодателей являются:

Группа 2: работодатели-физлица (не предприниматели)

Для этой группы плательщиков взносов законодательство предусматривает следующее:

Группа 3: ИП, адвокаты, оценщики, медиаторы, частнопрактикующие нотариусы и иные аналогичные категории лиц, занимающиеся частной практикой, не производящие выплаты физлицам

Что является объектами для этой группы плательщиков взносов, смотрите на рисунке:

При этом ряд выплат не признается объектом обложения страховыми взносами (пп. 4-8 ст. 420, ст. 422 НК РФ).

С каких выплат производятся страховые взносы

Перечень тех выплат, с которых происходит начисление страховых взносов, строго определен законодательством. Это:

- заработная плата сотрудников;

- ежемесячные, поквартальные и годовые премии;

- компенсации за отпуск, не использованный работником;

- отпускные.

Кроме того, страховые отчисления должны производиться с выплат гражданам, являющихся подрядчиками индивидуальных предпринимателей и организаций, но только в тех случаях, если они не имеют статуса ИП. Основанием для выплат частным подрядчикам являются авторские и гражданско-правовые договоры.

Однако надо помнить, что есть виды выплат, с которых страховые взносы не производятся. Исключения составляют:

- командировочные расходы (в полном объеме: на оплату проезда, наем жилья, питание и т.д.);

- пособия, выплачиваемые беременным женщинам, а также молодым мамочкам;

- компенсации по больничным листам;

- материальная помощь, выплаченная работодателям сотруднику, но только в случае, если ее размер не превышает 4 тыс. руб.

Взносы по другим законам

Не только налоговое законодательство определяет объекты обложения страховыми взносами:

Далее расскажем об объектах обложения страховыми взносами, взимаемыми с работодателей (компаний, ИП и физлиц), а также частнопрактикующих лиц (нотариусов, оценщиков и др.), не привлекающих наемный труд.

Следует отметить, что выражения «объекты налогообложения для исчисления страховых взносов» или «объект налогообложения страховыми взносами» не совсем корректны — взносы и налоги являются разными самостоятельными понятиями. Поэтому далее мы будем использовать выражение «объект обложения страховыми взносами».

Узнайте больше об объектах налогообложения по разным налогам:

- «Что является объектом налогообложения по НДС»;

- «Объект налогообложения по налогу на имущество организаций»;

- «Что является объектом налогообложения по НДПИ».

Размеры страховых выплат

Размер страховых взносов в каждый фонд является строго фиксированным и закреплен в процентном соотношении к зарплате сотрудников.

- Пенсионный фонд России. С 2014 года этот вид страховки не надо делить на накопительную и страховую части, а необходимо оплачивать в размере 22 % по страховой составляющей одной платежкой;

- Федеральный фонд обязательного медицинского страхования. Здесь фиксированный размер выплат сотставляет 5,1% от выплаченной работнику заработной платы;

- Фонд социального страхования. В данном случае размер взноса составляет 2,9% от начисляемой з/п. Отдельно страхователи должны отчислять еще два взноса в ФСС:

- на случай ухода сотрудницы в отпуск по беременности и родам, или для присмотра за ребенком;

- на случай травм, полученных на производстве, а также развития профессиональных заболеваний.

Стоит отметить, что некоторые категории плательщиков могут рассчитывать на пониженные страховые тарифы. К примеру, предприятия и ИП, занимающиеся текстильным производством или изготовлением пищевых продуктов, платят в Пенсионный фонд РФ взносы по ставке в 20%.

И, напротив, некоторые работодатели обязаны делать взносы в более высоком размере, например за тех сотрудников, которые работают во вредных и опасных условиях труда, горячих цехах и т.п.- за них отчисления в ПФР должны быть на 9% выше стандартного тарифа.

Общие суммы по годам и более подробную информацию смотрите на странице страховых взносов ИП.

Сделать онлайн-расчет конкретно вашей суммы вы можете в специальном калькуляторе страховых взносов ИП.

Страховые взносы: виды, ставки, сроки начисления и уплаты

Оплата труда сотрудника – это вознаграждение за его трудовую деятельность, которое исчисляется исходя из его квалификационных качеств, сложности выполняемой работы, количества отработанных часов, качества труда и других критериев. Помимо заработной платы, к таким вознаграждениям относят выплаты стимулирующего и компенсационного характера.

По законодательству Российской Федерации с таких выплат работодатель выплачивает обязательные суммы, которые идут в бюджет страны. Они называются страховыми взносами (далее – СВ).

Что такое страховые взносы?

Налоговый кодекс, а точнее его восьмая статья говорит, что это платежи, которые государство взимает с работодателей на финансовое обеспечение реализации прав застрахованных лиц на получение обеспечения по тому или иному виду обязательного социального страхования.

Виды страховых взносов: какие бывают?

Статья 8 Налогового кодекса различает такие виды взносов на обязательное страхование:

—

на пенсионное (ОПС);

—

на медицинское (ОМС);

—

на социальное — на случай временной нетрудоспособности и в связи с материнством (ВНиМ);

—

на травматизм (от несчастных случаев и профзаболеваний).

СВ рассчитываются с зарплаты и иных выплат сотрудникам, к которым относятся (ст. 420 Налогового кодекса):

—

премии;

—

отпускные и компенсации за неистраченный отпуск;

—

материальная помощь более 4000 руб. на одного сотрудника за год.

Плательщики страховых взносов: кто они?

СВ должны уплачивать все работодатели, выплачивающие зарплату и другие выплаты работникам (п.1 ст. 419 НК РФ).

Уплату взносов производят непосредственно из денежных средств организации: данная сумма не вычитается из зарплаты сотрудника.

Плательщиками могут быть как юридические лица (организации и ИП), так и физические лица.

Важный момент: ИП уплачивают СВ не только за своих сотрудников, но и за самих себя (п.2 ст. 419 НК РФ).

Взносами облагаются выплаты сотрудникам, нанятым по трудовому договору и (или) договору гражданско-правового характера (ГПХ).

Если сотрудник нанят по договору ГПХ, то работодателю за него не нужно уплачивать СВ на ВНиМ и по травматизму. Но на ОМС и ОПС всё равно придётся платить.

Выплаты, не подлежащие обложению

Согласно 422 статье Налогового кодекса обложению взносами не подлежат:

—

Пособия от государства: по безработице, по временной нетрудоспособности, беременности и родам и прочие.

—

Компенсационные выплаты: возмещение вреда, причинённого здоровью, плата за аренду жилого помещения, возмещение затрат на питание, спонсирование повышения квалификации и т.д.

—

Единовременно выплачиваемая материальная помощь – из-за ЧС, стихийного бедствия, смерти члена семьи, рождения ребёнка.

—

Доходы (кроме з/п), полученные членами общин малочисленных коренных народов РФ.

—

Материальная помощь – до 4 000 руб. на сотрудника.

—

Возмещение трат сотрудников на погашение кредитов и займов на покупку или строительства жилья.

—

Прочие виды выплат компенсационного характера.

Предельная база страховых взносов

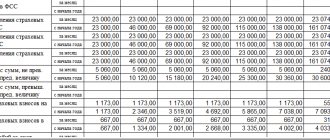

При расчёте суммы взносов значение имеют не только ставки, но и предельная величина базы по ним – то есть максимальные лимиты. Лимит базы устанавливается только по взносам на ОПС и ВНиМ. По СВ на ОМС и на травматизм – нет. В 2022 году предельные величины базы по СВ следующие:

—

на ОПС – 1 292 000 руб.

—

на ВНиМ – 912 000 руб.

Ставки страховых взносов

В 2022 году установлены следующие ставки (тарифы) СВ.

| Вид СВ | Ставки СВ | |

| Доходы сотрудника В ПРЕДЕЛАХ установленной предельной величины базы | Доходы сотрудника СВЫШЕ установленной предельной величины базы | |

| На ОПС | 22% | 10% |

| На ОМС | 5,1% | |

| На ВНиМ | 2,9% | Не начисляются |

Для некоторых компаний установлены пониженные (льготные) ставки СВ. Право использовать их есть у компаний, соблюдающих условия из п. 5 ст. 427 НК РФ. Например, у ИТ-компаний, которые разрабатывают ПО для ЭВМ. Они могут использовать ставки СВ 8% — на ОПС, 4% — на ОМС, 2% — на ВНиМ.

А если выплаты сотруднику превысят предельные базы (лимиты), то СВ на ОПС и на ВНиМ с выплат этому сотруднику начислять не требуется.

Что касается СВ на травматизм, то ставки по этому виду в 2020 году остаются на прежнем уровне. Размер ставки зависит от класса профессионального риска деятельности компании. Для расчёта СВ в 2020 году организации нужно было в срок до 15 апреля 2022 года подтвердить свой основной вид деятельности – так ФСС установит ей тариф на текущий год.

Всего существует 32 тарифа, они сформированы с учётом разных сфер деятельности (ст. 1 Закона № 179-ФЗ). Минимальная ставка – 0,2%, она соответствует первому классу профриска. Максимальная ставка – 8,5%, соответствующая тридцать второму классу.

Приведём примеры ставок на травматизм в 2022 году.

| Класс профессионального риска | Ставка СВ на травматизм |

| Первый | 0,2% |

| Пятый | 0,6% |

| Десятый | 1,1% |

| Двадцать пятый | 4,5% |

| Тридцать второй | 8,5% |

Порядок и сроки начисления и уплаты

СВ на ОПС, ОМС и ВНиМ уплачиваются в ИФНС по месту нахождения плательщиков, СВ на травматизм – в ФСС. Взносы в Пенсионный фонд в 2020 году не уплачиваются вовсе.

Если у компании есть обособленные подразделения в других городах, то СВ уплачиваются по месту нахождения головной компании, за исключением случаев, когда «обособка» наделена специальными полномочиями.

Начисление СВ происходит ежемесячно по каждому работнику на последнее число месяца, исходя из базы для исчисления СВ. А уплачиваются они не позднее 15-го числа следующего календарного месяца. Если 15 число попадает на выходной день (сб/вс/праздник), то взносы платятся в следующий за выходным рабочий день. Например, СВ за октябрь необходимо оплатить не позднее 16 ноября.

Можно оплатить раньше, позже – нельзя. За каждый день просрочки начисляются пени.

Уплаченные СВ оформляются в виде отдельных платёжных документов.

Отчётность по страховым взносам

Итак, сдавать отчётность по страховым взносам обязан работодатель, который заключил трудовой договор и (или) договор ГПХ с физическим лицом и выплачивает ему вознаграждение. При начислении вознаграждений он обязан исчислить с них и страховые взносы, уплатить их, а затем предоставить отчётность в госорганы.

Организации отчитываются по страховым взносам в любом случае: вне зависимости от того, производились ли выплаты физлицам в отчётном периоде или нет. Если выплат не было, сдаются так называемые нулевые отчёты.

С индивидуальными предпринимателями дело другое. Если ИП не имеет сотрудников и не зарегистрирован как работодатель, то отчёты по страховым взносам он не сдаёт.

Отчётные периоды для всех видов страховых взносов одинаковые: это квартал, полугодие, девять месяцев. Расчётный период – год. По завершению каждого из указанных периодов плательщики СВ должны отчитаться о базе, размере, в котором были исчислены страховые взносы, и о том, какие выплаты не подпали под обложение взносами.

Формы отчётности в 2020-2021 годах состоят из 4-ФСС и единого расчёта по страховым взносам. 4-ФСС предназначен для расчёта базы и взносов на травматизм, он сдаётся в ФСС. В едином же расчёте рассчитываются СВ на пенсионное, медицинское страхование и на случай нетрудоспособности. Этот документ сдаётся в налоговую службу.

Сроки сдачи отчётности

Сроки сдачи 4-ФСС зависят от способа подачи – в бумажном или электронном виде. Если отчёт сдаётся на бумаге (для компаний, где среднесписочная численность (ССЧ) или число сотрудников менее 25 человек), то крайний срок – до 20-го числа месяца, следующего за отчётным периодом. Если отчёт отправляется в электронном виде (для компаний с ССЧ или числом сотрудников свыше 25 человек), то сроки увеличиваются на 5 дней.

Единый расчёт по страховым взносам работодатели сдают до 30-го числа месяца, следующего за отчётным периодом. Здесь срок сдачи не зависит от способа отправки. Однако требование к численности сотрудников также есть. Сдавать отчёт в электронном виде должны работодатели с ССЧ или числом сотрудников более 10 человек.

С сервисами для сдачи отчётности в электронном виде компании Такском вы не пропустите ни одного отчёта. Персональный календарь бухгалтера напомнит вам о сроках сдачи, а система проверки на ошибки не даст отправить неправильно заполненный отчёт. При заполнении есть система подсказок, которая поможет заполнить форму.

Такском предлагает на выбор три сервиса для электронной отчётности, в зависимости от масштабов бизнеса, его нужд и используемых учётных и информационных систем.

Так, малому и среднему бизнесу отлично подойдёт облачное решение ]Онлайн-Спринтер[/anchor]. Это веб-кабинет, для работы в котором нужен лишь любой ПК и доступ в интернет. Онлайн-Спринтер представляет собой дополнительную вкладку в браузере, через которую можно сдавать отчётность и переписываться с ФНС. Данные надёжно хранятся в облачном архиве.

Обновлять сервис не придётся: пользователям всегда открывается только актуальная версия ПО.

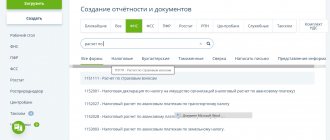

Форма 4-ФСС в Онлайн-Спринтере:

Форма единого расчёта по СВ в Онлайн-Спринтере:

Решение Доклайнер подойдёт предприятиям покрупнее и тем, кто склоняется в пользу выбора программных решений, устанавливаемых на рабочий компьютер. Хранение данных осуществляется на ПК пользователя. При этом работа в сервисе так же проста, как в Спринтере.

В Доклайнере может работать сразу несколько сотрудников одновременно, что удобно для компаний с несколькими бухгалтерами, отвечающими за разные направления отчётности. Можно настроить разные права доступа для них.

У Доклайнера предусмотрен фоновый режим обновлений, который не отвлекает пользователя ПК. Также программа автоматически умеет определять тип документа, отправителя и получателя – достаточно перенести документ из папки на компьютере в окно Доклайнера. Сервис моментально запускается даже с большой базой документов.

А тем, кто привык работать в системе 1С, Такском предлагает напрямую из неё сдавать отчётность. Решение 1С: Электронная отчётность поддерживает большинство популярных конфигураций семейства 1С. Таким образом, решение позволяет работать из привычного интерфейса всем знакомой программы, не перенося данные, и без повторного их ввода.

отчетность

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

Возмещение налоговых выплат за счет страховых взносов

Фиксированные страховые взносы, выплачиваемые регулярно и без задержек могут в дальнейшем сослужить представителям бизнеса хорошую службу. Например:

- ИП, не имеющие наемных работников могут возместить оплаченные налоги в 100% размере суммы, выплаченной по страховым взносам;

- ИП, пользующиеся трудом наемных сотрудников, имеют право уменьшить налоговые выплаты на 50% от общей суммы внесенных страховых взносов за сотрудников;

- предприятия и организации, также при своевременной оплате взносов в государственные страховые фонды, могут зачесть их в качестве компенсации по налогам в 50% размере от выплат за всех работников.

То есть, производить страховые выплаты в полном размере и в правильные сроки работодателям крайне выгодно.

Таким образом, при начислении и внесении страховых взносов нужно помнить про множество факторов. Тем не менее, первое, о чем точно не следует забывать – то, что все предприятия, ИП, ровно как и обычные граждане РФ, пользующиеся услугами наемного персонала, или говоря иначе, являющиеся работодателями, обязаны оплачивать во все внебюджетные фонды соответствующие фиксированные страховые взносы.