3 февраля 2022 #Начало бизнеса #Оптимизация налогов

Эта статья впервые была опубликована в начале 2022 года. Но с тех пор случилось много всего, патент стал во многом похож на ЕНВД, а сам вменённый доход канул в Лету — поэтому мы привели материал в соответствие с новыми реалиями. Текст актуален на 3 февраля 2021 года.

Что выбрать предпринимателю, если он шьёт одежду, занимается грузоперевозками, стрижёт или разрабатывает дизайн-проекты? Патентную систему налогообложения. Она введена не так давно, чтобы облегчить учёт. Патентная система — режим налогообложения с фиксированной суммой налога за ограниченный период. Кто может пользоваться, как и стоит ли — разберём в статье.

Внизу есть ссылка на видео. Не любишь читать — посмотри

Какие преимущества налога

- Фиксированный налог на весь период действия патента: предприниматель платит часть потенциально возможного годового дохода (в большинстве случаев 6%). Размер такого дохода и ставку определяют региональные законы, поэтому стоимость патента на один и тот же вид деятельности в двух соседних областях может отличаться.

Считается так:

— если патент на 12 месяцев: потенциально возможный годовой доход умножаем на 6 % налоговой ставки;

— если меньше 12 месяцев: (налоговую базу делим на 365 дней, умножаем на количество дней, на которое выдан патент) умножаем на 6%.

- Можно совмещать с другими режимами налогообложения. И такое совмещение режимов позволяет законно сэкономить на налогах.

Давайте посмотрим на примере. В Екатеринбурге патент на разработку программ для ЭВМ без наёмных работников стоит 13500 ₽ в год. То есть ИП заплатит 13500 ₽ за патент и 36238 ₽ страховых взносов. Итого — 49738 ₽. Если у ИП фактический доход за год 1 000 000 ₽, и ИП применяет УСН 6%, то в итоге он заплатит налогов — 60000 ₽. То есть патент выгоднее на 10262 ₽.

Если у вас будет несколько режимов налогообложения, то по каждому нужно вести раздельный учёт. По деятельности на патенте ведётся книга доходов ИП, при УСН сдается декларация. Раздельный учёт — это когда необходимо разделять доходы и расходы по разным видам деятельности. Например, вы можете открыть парикмахерскую — это патент. А потом решить в ней же торговать косметикой. Торговля косметикой уже не попадает под патент для парикмахерской, поэтому необходимо отдельно учитывать доходы и расходы от услуг и от торговли косметикой.

- Патент получить легко. Если будете получать в регионе, где прописаны, обратитесь в налоговую по месту регистрации. Если патент нужен в другом регионе, обратитесь в любую налоговую. Помните, что стоимость одних и тех же патентов для разных территорий отличается.

- Патент заменяет несколько налогов сразу: НДФЛ, НДС, налог на имущество физических лиц. Правила распространяются на доход от деятельности, на которую распространяется патент, и имущество, используемое в рамках такой деятельности.

- Упрощенная отчётность: нет налоговой декларации, но есть книга доходов ИП. Её вести крайне желательно, поскольку налоговая может запросить для анализа. А вам нужно следить за доходом, чтобы его не превысить.

- Можно получить патенты в разных регионах на разные виды деятельности. Закон не запрещает несколько патентов. Ограничений по количеству нет. Выбирай сколько хочешь Чтобы узнать, на какие виды деятельности можно купить патент в вашем регионе, воспользуйтесь сервисом.

- Тут же в автоматическом режиме можно сразу рассчитать и оценить свои будущие расходы на патент. На стоимость, например, влияет количество работников, площадь торгового зала или количество транспортных средств.

Если вы решили стать парикмахером без работников в Екатеринбурге, а патент нужен на 8 месяцев, то стоимость составит 9 000 ₽. Формула расчета: 150 000 ₽ (номинальный доход) х 6% = 9 000 ₽.

- Оплачивать патент удобно. Если он оформлен на срок до 6 месяцев, стоимость уплачивается до конца срока действия патента. Если срок составляет больше 6 месяцев, патент оплачивается двумя частями: 1/3 в течение 90 дней после начала действия патента, 2/3 — до окончания срок действия патента.

- Налоговые каникулы — это период, во время которого ИП не платит налог. По ним действует нулевая ставка — вместо 6% будет ставка 0%. Другие налоги и страховые взносы он платит, как все. Нулевую ставку можно применять впервые зарегистрированным ИП в течение 2 налоговых периодов. Налоговый период — срок действия патента. Условия применения налоговых каникул определяются законами регионов России и могут отличаться, поэтому следует обязательно проверять на сайте налоговой раздел «Особенности регионального законодательства» по патентной системе.

Все о патентной системе налогообложения: как ИП работать с ПСН?

Оглавление

Прежде чем зарегистрировать бизнес и приступить к работе, предпринимателю предстоит выбрать налоговый режим. Как подобрать систему налогообложения, чтобы платить меньше налогов? Ответ однозначен: нужно изучить все существующие режимы, рассчитать налоговую нагрузку по каждому из них и выбрать оптимальный вариант. Для некоторых предпринимателей это — патентный режим. Разберемся, как он работает.

Как работает патентный режим

Патентная система — это льготный спецрежим, на который предназначен только для ИП. Юрлица этот режим применять не могут.

Работает система следующим образом: для того, чтобы заняться определенным видом бизнеса, ИП покупает спецразрешение — патент. А его стоимость и является тем налогом, который предприниматель платит за право работать в конкретной сфере. Если у ИП несколько направлений бизнеса, он покупает патент на каждую сферу деятельности.

Региональные органы власти сами устанавливают фиксированный размер годового дохода, который может получить бизнесмен. Плату за патент они считают исходя из этой суммы. Сколько предприниматель заработает по факту — неважно.

Например, ИП открывает парикмахерскую в Москве и планирует, что доход в первый месяц работы составит около 100 тысяч рублей. При удачном стечении обстоятельств в дальнейшем выручка будет расти. Патент на один месяц стоит 5 031 рубль. Даже если ИП в последующие месяцы заработает на порядок больше, стоимость патента до конца текущего года останется прежней.

Патент, как льготный спецрежим, избавляет ИП от уплаты сборов и налогов по тому виду бизнеса, на который он получен. Предприниматель, который приобрел патент, не платит:

- подоходный налог;

- налог на добавленную стоимость, за исключением некоторых особенных ситуаций, например, ввоз товаров из-за границы;

- налог на имущество;

- торговый сбор.

А вот страховые взносы бизнесмен все равно платить обязан как за себя, так и за свой наемный персонал. Также он обязан перечислять в бюджет подоходный налог с вознаграждений работников и уплачивать местные налоги. Например, транспортный или земельный.

Виды бизнеса, которые можно перевести на патент

Список видов бизнеса, которыми можно заниматься на патентном режиме, приведен в пункте 2 статьи 346.43 Налогового кодекса. Этот список включает 63 вида бизнеса.

Местные органы власти могут дополнять список или ограничивать количество физических показателей. Например, в Санкт-Петербурге патент на услуги общепита выдают в том случае, если площадь зала для посетителей на каждом объекте составляет не больше 50 квадратных метров.

Чтобы понять, попадает ли конкретный вид деятельности под патентный режим, следует прочитать региональный закон или обратиться в местную налоговую службу. Например, в Москве под патент попадает 80 видов бизнеса. Основание — закон от 31.10.2012 № 53.

Ознакомьтесь с местным нормативным актом, чтобы понять, подойдет ли вам патентный режим. Если возможный размер дохода из закона выше ожидаемого дохода, который вы планируете получить от вашего бизнеса, покупать патент невыгодно.

Ограничения по применению патента

Патентный режим предназначен для начинающих предпринимателей или владельцев бизнеса со скромными оборотам. Поэтому Налоговый кодекс устанавливает строгие лимиты по применению патента в зависимости от размера бизнеса.

ИП может работать на патенте до тех пор, пока:

- общее количество его сотрудников, которые заняты в патентном бизнесе, не превысит 15 человек;

- его доход с начала года от всех видов бизнеса на патенте не превысит 60 миллионов рублей.

Кроме того, предпринимателям, которые торгуют на патенте в розницу, запрещено продавать маркированные товары.

На какой срок можно купить патент

Разрешение можно купить на любое количество месяцев, но в рамках одного календарного года.

Если ИП решит закрыть бизнес до того, как истечет срок действия патента, излишне уплаченные деньги можно вернуть.

Сколько будет стоить патент

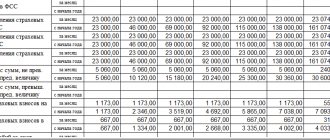

База для расчета — величина вероятного дохода, который устанавливают власти региона. Ставка патентного налога составляет 6 %. Исключение — Крым и Севастополь. У этих регионов ставка ниже — 4 %.

В некоторых регионах до конца 2022 года установлены налоговые каникулы: начинающие предприниматели, которые планируют открыть производство, работать в научной или социальной сфере, могут получить патент бесплатно. Например, в Москве каникулы распространяются на виды бизнеса, которые перечислены в части 2 статьи 1 закона от 18 марта 2015 г. № 10.

Пример. ИП решил оказывать услуги по созданию сайтов, баз данных и разработке ПО в Москве и приобрести патент на три месяца: с 15.04.2020 по 14.07.2020.

Возможный годовой доход по этому направлению деятельности, согласно пункту 79 статьи 1 закона от 31.10.2012 № 53, составляет пять миллионов рублей. Этот вид бизнеса не попадает под налоговые каникулы, значит, ставка налога составляет 6 %.

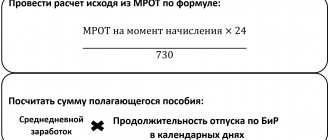

Плату за патент считаем по формуле:

\[Стоимость\;патента\;=\;\frac{Потенциально\;возможный\;доход\;за\;год}{Кол-во\;дней\;в\;году}\;\times{Налоговая\;ставка}\times{Срок\;действия\;патента}\]

В нашем примере. Стоимость патента = 5 000 000 рублей / 366 дней * 6 % * 91 день = 74 590 рублей.

Для удобства бизнесменов ФНС запустила калькулятор для расчета патентного налога. Он прост в использовании: пользователю достаточно указать исходные данные и нажать кнопку «Рассчитать».

Расчет на портале ФНС по данным нашего примера

Нужно ли сразу платить всю стоимость патента?

Нет, не нужно. Если ИП покупает патент на период до шести месяцев, он должен перевести деньги одним платежом до конечной даты действия патента.

Например, предприниматель приобрел патент на четыре месяца. Патент действителен до 30.06.2020. Значит, его стоимость можно внести в любой день в течение срока действия патента, но не позже 30.06.2020.

Если ИП приобрел патент со сроком действия от шести месяцев до одного года, он может разбить платеж на две части:

- одну треть от суммы нужно внести в течение 90 дней со дня начала действия патента;

- две трети — до окончания срока действия патента.

Как оплатить патент

Сумму налога, сроки и размеры выплат инспекторы указывают прямо в патенте. Вместе с патентом ИП также выдают квитанции на оплату. Все необходимые реквизиты в них уже есть, самостоятельно искать ничего не нужно.

Внести плату можно любым удобным способом. Например, самостоятельно заполнить платежное поручение на основе реквизитов квитанции в своем клиент-банке и отправить деньги электронно. Или прийти с квитанцией в любой банк и провести платеж через оператора.

Если квитанция утеряна, можно сформировать новый платежный документ через сервис ФНС.

Где и как получить патент

Чтобы получить патент, нужно подать в налоговую инспекцию заявление по установленной форме. Если ИП собирается вести несколько видов бизнеса, то для получения патентов на каждый вид деятельности надо заполнить отдельное заявление.

Физлицо, которое только регистрируется в статусе ИП и собирается вести бизнес по месту жительства, может приложить заявление на патент к документам на регистрацию.

Если ИП уже прошел регистрацию, а потом решил применять патентный режим, он должен подать заявление не позже, чем за десять дней до начала ведения патентной деятельности.

В ситуации, когда ИП открывает направление бизнеса в другом регионе, то есть не по месту жительства, заявление на патент можно подать в любой налоговый орган этого субъекта РФ. Но из этого правила есть исключение: если закон субъекта РФ устанавливает разные суммы возможного дохода в разных муниципальных образованиях, то подать заявление нужно в налоговую того образования, где ИП будет вести деятельность.

На города федерального значения это исключение не распространяется. Если ИП из другого региона открывает бизнес на патенте в Москве, Севастополе или Санкт-Петербурге, он может обратиться в любую инспекцию этого города.

Подать заявление можно тремя способами:

- лично или через представителя по нотариальной доверенности;

- почтовым отправлением с описью вложения;

- электронно, если ИП подключен к электронному документообороту через оператора.

Налоговая служба обязана выдать патент в течение пяти дней со дня подачи заявления.

Учет и отчетность

Никаких деклараций по патентному режиму сдавать в налоговую не нужно. Но предприниматель должен заполнять книгу учета доходов, чтобы вовремя заметить превышение лимита в 60 миллионов рублей.

Если ИП привлекает наемный персонал, он должен вести учет оплаты труда, взносов, подоходного налога и сдавать отчетность за работников.

Совмещение налоговых режимов

Патентная система распространяется только на определенные виды деятельности и ее можно совмещать с любым другим налоговым режимом: общим, упрощенным, вмененным, системой для сельхозпроизводителей. На патент переводятся не все виды деятельности, а только те, которые указаны в местном законе. Если вид деятельности не попадает под патент, то придется его вести на другом налоговом режиме. Бывает так, что у ИП один и тот же вид бизнеса, но в разных регионах: в одном регионе этот вид переводится на патент, а в другом — нет. Тогда и получается совмещение.

Совмещение с ОСНО встречается, когда один из видов деятельности связан с работой с юрлицами, которым нужен НДС на вычет. Если ИП работает без НДС, с ним будет невыгодно подписывать договоры. Например, ИП может перевозить грузы от завода на оптовые склады с НДС и вместе с тем иметь сеть закусочных на патенте.

Плюсы и минусы патентного режима

Как и любой другой режим патент имеет свои плюсы и минусы.

Плюсы

- Нет налоговой отчетности. Не нужно составлять декларации, соблюдать сроки их подачи.

- Размер налога не зависит от размера дохода. Если бизнес наращивает обороты, то, несмотря на рост дохода, налоговая нагрузка остается неизменной.

- Страховые взносы в размере 1% нужно платить с потенциально возможного дохода. ИП, годовой доход которых превышает 300 тысяч рублей, должны дополнительно уплачивать страховые пенсионные взносы с суммы превышения. Если ИП применяет патент, то за базу для расчета суммы превышения принимается потенциально возможный, а не реальный доход.

Например, ИП занимается разработкой ПО в Москве и заработал за год восемь миллионов рублей. Потенциально возможный годовой доход по патенту — пять миллионов рублей. Это значит, что взносы с суммы превышения ИП будет считать не с восьми миллионов рублей, а с пяти.

(5 000 000 рублей – 300 000 рублей) * 1 % = 47 000 рублей

Минусы

- Страховые взносы не уменьшают стоимость патента. ИП, которые работают на других льготных режимах, могут уменьшить налог на сумму страховых взносов. Для патентного режима такое положение еще не принято, хотя соответствующий законопроект уже есть.

- Возможность применения патента строго ограничена. Количество персонала и размер дохода лимитированы. Местные власти могут дополнительно ограничивать количество физических показателей. Например, общую площадь сдаваемых в аренду помещений, количество автомобилей или торговых точек.

- Патент действует на протяжении определенного срока. Как только срок подходит к концу, нужно вновь обращаться в инспекцию с заявлением. По умолчанию налоговики патент не продлят.

Итоги

Патентная система налогообложения подходит начинающим предпринимателям, которым сложно заранее рассчитать рентабельность бизнеса. Этот режим упрощает работу, так как не требует сложного налогового учета и сдачи декларации. Стоимость патента зависит не от реального дохода, а потенциально возможного, размер которого утверждают власти региона. Если размер ожидаемого дохода ниже планки, установленной властями, покупать патент невыгодно.

Минусы

- Патент могут получить только индивидуальные предприниматели. Для компаний такого налога не предусмотрено.

- Страховые взносы нужно платить. Стоимость патента с 2022 года можно уменьшать на сумму уплаченных страховых взносов по аналогии с УСН «Доходы». ИП без работников можем уменьшить стоимость патента на 100% страховых взносов, а если работники есть, то наполовину. Важное условие: сотрудники должны были заняты именно в том виде деятельности, на который выдан патент.

- Патент можно получить на срок от 1 до 12 календарных месяцев. Если вы планируете работать на патенте несколько лет, каждый год нужно получать новый патент.

- Патент распространяется на услуги для населения, грузоперевозки, розничную торговлю с торговой площадью до 150 кв.м. Могут быть и другие виды деятельности, но единообразия больше нет: у регионов есть право вводить патентную систему налогообложения в отношении любых видов деятельности, поименованных в ОКВЭД, а также устанавливать любые физические показатели для расчёта стоимости патента.

- Патент выдается только на один вид деятельности.

- Если предприниматель занимается розничной торговлей и общепитом, то зал торговли или обслуживания не может быть более 150 кв.м. Не так уж и мало, но если хотя бы на метр больше, то уже не дадут.

- Патент не дадут на деятельность, осуществляемую в рамках договора товарищества или договора доверительного управления имуществом. А также тем, кто занимается

- производством, добычей и реализацией подакцизных товаров;

- оптовой торговлей и торговлей по договорам поставки;

- сделками с ценными бумагами;

- грузопассажирскими перевозками, если транспортных средств больше 20.

- Работы можно выполнять как собственными силами, так и привлекать других. Но этими «другими» могут быть только физические лица — по трудовому договору или по договору ГПХ (не забудьте, что есть тонкости). Иными словами, ИП, у которого есть патент на какой-то вид на патенте не может заключить договор подряда с ООО или другим ИП на патенте — иначе налог придётся считать по ставке той системы налогообложения, которая заявлена в качестве основной, а это может быть куда более существенная сумма.

Оплата с телефона

Оплатить патент возможно и использовав мобильный телефон, если на устройстве имеется действующее приложение Сбербанка-Онлайн. Тогда действия будут подобные как в предыдущем варианте. Следует совершить переход в платежи, зайти в соответствующий раздел, ввести все данные форму и завершить операцию.

Главное отличие в том, что вывести готовую квитанцию возможно только с персонального компьютера. Для этих целей открыть историю операций и найдя нужный направить его на печать также, как и было представлено выше.

Условия перехода

— Быть индивидуальным предпринимателем.

— В законодательстве региона разрешается получить патент по выбранному вами виду деятельности.

— Средняя численность наёмных работников не может быть больше 15 человек за налоговый период.

— Реальный доход не должен превышать 60 млн ₽ в год.

С патентом нужно быть аккуратным, поскольку с него легко слететь. Какие могут быть причины: сотрудников стало больше 15 человек, доходы от всей патентной деятельности составили больше 60 млн руб. в год.

Как получить патент

— Заполнить заявление на получение патента по форме № 26.5-1 и передать его в налоговую.

— Подать заявление в налоговую за 10 рабочих дней до начала применения патентной системы налогообложения.

— В течение 5 дней налоговая принимает решение выдать патент или отказать в выдаче. Ответ можно получить лично или по почте. Датой постановки на учёт будет дата начала действия патента. В заявлении будет номер патента, срок действия, сумма потенциально возможного годового дохода, сроки уплаты налога и реквизиты.

Как оплатить патент в Сбербанк Онлайн

Через телефон

Для осуществления оплаты патента с помощью мобильного приложения необходимо соблюдать следующую последовательность действий:

- Осуществить вход в личный кабинет, для чего необходимо будет подтвердить авторизацию посредством отправленного на номер сообщения;

- Открыть вкладку «Переводы и платежи» в главном меню, из появившегося ряда выбрать пункт «Государство» или «Бизнес и Работа», и через данный раздел уже открыть вкладку с Федеральной налоговой службой. Важно помнить о том, что оплата патента осуществляется исключительно в конкретном региональном отделении, а не через головной центр инспекции;

- В открывшемся окне необходимо перейти к оплате патента. Для этого необходимо нажать на соответствующую строчку, после чего система произведет перенаправление пользователя в форму платежа;

- Во вкладке с формой платежа пользователю нужно будет указать орган инспекции в необходимом регионе и нажать на кнопку для продолжения процедуры;

- В дальнейшем осуществляется введение личных данных. В частности потребуется указание ФИО, ИНН и ОКТМО;

- В данном же разделе с личными данными необходимо выбрать банковскую карту, с которой будет реализовано списание денежных средств. Важно помнить о том, что в данном случае подойдет исключительно дебетовая карта — с помощью кредитных и корпоративных карт произвести оплату патента не получится;

- Перед нажатием на кнопку подтверждения платежа пользователю будет предложено снова внимательно перепроверить указанные ранее данные. Если все сведения были введены правильно, следуют подтвердить платеж и ввести код, который придет на мобильный телефон в течение ближайших двух минут.

Через Компьютер

Если говорить о том, как оплатить патент ИП через Сбербанк с помощью компьютера, в первую очередь потребуется прохождения авторизации в системе интернет-банкинга. Клиентам, которым уже приходилось пользоваться данным сервисом, достаточно будет указать пароль и логин, а затем подтвердить вход паролем из сообщения, которое будет отправлено на мобильный телефон.

Если регистрационная процедура в Сбербанке Онлайн ранее не осуществлялась, то необходимо сделать это. Верификация пользователя может быть произведена с использованием номера банковской карты. В дальнейшем вводится полученный пароль, а также указываться логин и пароль для личного кабинета.

Пошаговая инструкция для оплаты через персональный компьютер:

- На стартовой странице, которая содержит сведения по каждому продукту клиента, нужно найти раздел «Переводы и платежи» и перейти в него;

- В разделе штрафов, пошлин, налогов, бюджетных платежей необходимо отыскать раздел Федеральной налоговой службы. Главное здесь, чтобы регион поиска услуги соответствовал региону, в котором работает гражданин, поскольку оплата должна быть внесена в региональное отделение;

- В появившейся вкладке необходимо выбрать специальный раздел для оплаты патента и начать заполнять реквизиты;

- После этого выбирается требующая оплаты услуга, где в появившемся окне пользователю будет предложено более точное определение регионального отделения получателя. Важно помнить о том, что оно в обязательном порядке должно совпадать с местом пребывания;

- Дальше нужно выбрать банковскую карту, с которой будет осуществлена оплата. Важно понимать то, что для данного платежа не подойдут кредитные карты или сберегательные счета. Поэтому понадобится дебетовая карточка Сбербанка, так как только с её помощью может быть совершена оплата;

- Данный шаг потребует внесения сведений о налогоплательщике. Он и определяет возможность уплаты по патенту за конкретного человека третьим лицом с указанием ФИО.

- На последнем этапе производится указания данных клиента ФНС для успешной идентификации. В частности потребуется указание ИНН. Данные сведения можно заранее уточнить при обращении в налоговую службу. Там же можно получить сведения об ОКТМО.

Почему можно получить отказ в получении патента

- Неверное заполнили заявление.

- Просрочили по оплате действующего патента.

- Превысили лимиты в сотрудниках и реальных доходах.

- Оформляете патент на вид деятельности, который не подпадает под него.

Если ИП утратил право на применения патента, то оформить новый патент на этот же вид деятельности можно со следующего календарного года. Поэтому, например, когда необходимо внезапно перенести торговую точку в течение года, то следует сначала получить патент по новому адресу, а потом отказываться от патента по старому адресу. Если сделать наоборот, то в патенте по новому адресу откажут.

Ответственность

Если ИП утрачивает право на применение патента, то он обязан платить налог по общей системе налогообложения за период, в котором утрачено указанное право. При этом не уплачиваются пени в случае несвоевременной уплаты авансовых платежей по налогам с общей системой налогообложения в течение того периода, на который был выдан патент. А так же сумма НДФЛ, подлежащая уплате за налоговый период, в котором предприниматель утратил право на применение патента, уменьшается на сумму налога, уплаченного в связи с применением патентной системы налогообложения.

Если изначально ИП подавал заявление на применение УСН или другого спецрежима, то при утрате права на применение ПСН, он переходит на тот спецрежим, который он совмещал с патентом. И в таком случае налог по спецрежиму также уменьшается на сумму, уплаченную по патенту.

Когда нужно оплачиватьпатент на работу иностранному гражданину?

Иностранный гражданин, прибывший на территорию Российской Федерации по безвизовому режиму с целью дальнейшего трудоустройства, обязан подать документы на получение миграционного патента, разрешающего ему работать здесь.

Важно! Предоставление патента подразумевает для иностранца уплату ежемесячных взносов в Федеральную налоговую службу в виде фиксированных авансовых платежей по НДФЛ (налог на доходы физических лиц). Данная сумма законодательно фиксирована, но для каждого региона она своя.

Таким образом, взносы по патенту необходимо оплачивать ежемесячно в размере указанном в квитанции. Оплату необходимо производить не позднее чем за три дня до истечения срока действия патента, при этом за начало отсчета берется дата выдачи патента, указанная на обратной стороне документа.

Свою очередь в интернете можно встретить советы о том, что вносить взносы НДФЛ «запатентованным» работникам необходимо отталкиваясь от даты оплаты патента при обращении за его выдачей. Однако, этот совет не верен, посколькумногиеиз этих советчиков сами воспользовались противоречивым мнением друга, родственника или постороннего человека, юристы же в один голос утверждают что оплачивать патент нужно ориентируясь именно на дату выдачи. Так или иначе это неразбериха с датами связана с отсутствием законодательного регулирования.

При оплате также можно учитывать, что взнос может быть равен и сумме взносов за несколько месяцев. Это зависит от желания человека заранее оплатить определённый период действия патента, например, два месяца. При этом максимальной суммой может быть взнос не более чем за 12 месяцев.