Срок подачи декларации 3-НДФЛ

Налоговая декларация 3-НДФЛ подаётся в налоговый орган по месту жительства или месту пребывания.

За 2022 год декларацию необходимо сдать в срок не позднее 30 апреля

2022 года.

Физлица, которые хотят получить налоговые вычеты, могут сдать декларацию 3-НДФЛ в течение всего 2022 года

.

Штрафы

за несвоевременную сдачу декларации:

- Если налог был уплачен – 1 000 рублей

. - Если налог не был уплачен – 5%

суммы налога, подлежащей уплате на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но

не более 30%

указанной суммы и

не менее 1 000 рублей

.

Дополнительные сопроводительные документы

| Любой пользователь сможет заполнить 3-ндфл онлайн на нашем сайте буквально за 15 – 20 минут и заказать ее бесплатную проверку нашими специалистами. Нам очень важно, чтобы Вы в итоге получили налоговую декларацию без ошибок и с максимально возможными вычетами согласно Вашей ситуации. Ниже приведена инструкция по подаче налоговой декларации в инспекцию, а также перечень дополнительных документов, которые также могут понадобиться. Заполнить декларацию 3-ндфл онлайн |

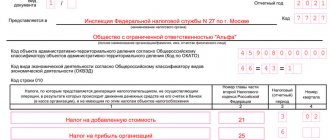

Распечатайте заполненную налоговую декларацию 3-НДФЛ в 2-ух экземплярах (допускается только односторонняя печать) и обратите внимание на следующее:

- на Титульном листе декларации, почти в самом низу, справа, над блоком «Заполняется работником налогового органа», Вам необходимо проставить количество листов подтверждающих документов, которые Вы будете подавать вместе с декларацией;

- на Титульном листе декларации, в самом низу, слева, в блоке «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» — необходимо проставить Подпись и Дату;

- на каждом распечатанном листе декларации, в самом низу, начиная с Раздела 1, необходимо проставить Подпись и Дату.

Узнать, какие документы необходимо приложить к декларации, Вы можете в разделе нашего сайта Налоговые вычеты.

В большинстве случаев, если целью подготовки декларации является возврат налога, Вам необходимо приложить Заявление на возврат налога (бланк и заполненный образец ниже, в пункте 1), а также справку по форме 2-НДФЛ и документы, подтверждающие расходы.

Подать декларацию в налоговую инспекцию Вы можете лично, через представителя по доверенности или почтой РФ с описью вложения.

Обратите, также, внимание на нашу статью: В каких случаях инспектор вправе отказать в приемке декларации 3-ндфл

Дополнительные документы, которые также могут понадобиться вместе с декларацией:

1. Заявление о возврате налога

ВНИМАНИЕ!!!

Начиная с декларации за 2022 год, заявление о возврате налога интегрировано в саму форму 3-ндфл, оно является ее составной частью. По декларациям за другие годы оно все также необходимо и заполняется на отдельном бланке.

В случае подготовки налоговой декларации 3-НДФЛ с целью получения налоговых вычетов (возврата налога), вместе с декларацией также подается Заявление о возврате налога.

Если Вы заполнили декларацию на нашем сайте, тогда после ее оплаты Заявление также можно заполнить онлайн в своем Личном кабинете!

Обратите внимание на следующее:

1) на первом листе Заявления, данные по строчкам — сумма к возврату, Код по ОКТМО и Код бюджетной классификации — Вы найдете в Разделе 1 подготовленной Вами декларации;

2) после того, как заполните Заявление, кликните «Сохранить как…», иначе введенные данные могут не сохраниться.

2. Реестр подтверждающих документов при представлении декларации 3-НДФЛ

В случае подачи налоговой декларации 3-НДФЛ налогоплательщик имеет право заполнить и приложить Реестр подтверждающих документов (2 экземпляра). Если он этого не сделает, тогда сам налоговый инспектор его сформирует. Также, инспектор может подготовить новый Реестр, в случае наличия каких-либо несоответствий или ошибок в предоставленном Реестре налогоплательщиком.

В Реестре предусмотрены дополнительные поля, куда можно добавить другие документы, которые в нем прямо не поименованы.

3. Опись вложения

В случае предоставления налоговой декларации 3-НДФЛ по почте, налогоплательщик обязан составить Опись вложения в 2-ух экземплярах с указанием всех отправляемых документов.

4. Заявление о распределении имущественного вычета

В случае подготовки налоговой декларации 3-НДФЛ с целью получения имущественного вычета в связи с покупкой жилья в общую совместную собственность или в единоличную собственность одного из супругов и решения установить пропорцию, кто и в каком размере из супругов будет получать вычет, необходимо также приложить соответствующее заявление о распределении вычета между супругами.

5. Соглашение о распределении фактических расходов

В случае подготовки налоговой декларации 3-НДФЛ с целью получения имущественного вычета в связи с покупкой жилья в общую долевую собственность и решения установить фактические расходы на покупку каждого из собственников, то есть, кто и в каком размере из супругов будет получать вычет, необходимо также приложить соответствующее Соглашение о распределении расходов.

6. Заявление о распределении имущественного вычета в части процентов по ипотеке

С 01.01.2014 года, налогоплательщики — супруги имеют право каждый год заново, согласно Заявления, распределять фактически уплаченные проценты по ипотеке, то есть определять, кто и в каком размере будет получать вычет. Для этого необходимо приложить соответствующее Заявление о распределении уплаченных процентов.

Подача декларации 3-НДФЛ

Подать декларацию можно следующими способами:

- В бумажной форме (в 2-х экземплярах). Один экземпляр останется в налоговой, а второй (с необходимой пометкой) отдадут обратно. Он будет служить подтверждением того, что декларация сдана вовремя.

- По почте с описью вложения. В этом случае, должна остаться опись вложения (с указанием отсылаемой декларации) и квитанция, число в которой будет считаться датой сдачи декларации.

- В электронном виде по интернету через оператора ЭДО, обеспечивающего обмен информацией между налоговыми органами и налогоплательщиками.

Опись документов для передачи в архив

При передаче документов в архив по каждому делу составляется внутренняя опись включенных в него документов. Форма такой описи приведена в приложении № 27 к правилам, которые утверждены приказом Министерства культуры России от 31.03.15 № 526. А порядок ее оформления достаточно детально описан в п. 3.6.17 Правил работы архивов организаций (одобрены решением Коллегии Росархива от 06.02.02).

В частности, указано, что опись должна составляться на отдельном листе и подписываться составителем. Внутренняя опись содержит сведения о порядковых номерах документов дела, их индексах, датах, заголовках и номерах листов дела. А в конце описи должна быть итоговая запись, в которой указываются цифрами и прописью количество включенных в нее документов и количество листов внутренней описи. При этом конкретное содержание документов в «архивной» описи раскрывать не требуется. Поскольку в дело помещаются документы одной разновидности, достаточно заголовка (наименования контрагента, ФИО работника и т.п.).

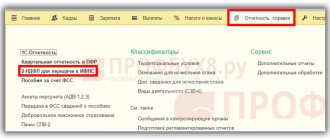

Как заполнить декларацию 3-НДФЛ

Самый простой и удобный способ заполнить налоговую декларацию 3-НФДЛ – и воспользоваться бесплатной программой «Декларация»

.

Ниже представлена наглядная пошаговая видео-инструкция по правильному заполнению налоговой декларации 3-НДФЛ при помощи этой программы:

Примечание

: для заполнения декларации вам также может понадобиться справка 2-НДФЛ (выдает работодатель).

Помимо этого, налоговую декларацию 3-НДФЛ можно заполнить вручную ().

Обратите внимание

, во многих отделениях налоговой службы, установлены компьютеры и принтеры, на которых также можно заполнить и распечатать декларацию 3-НДФЛ.

Поручить сдачу отчётности специалистам

Как подавать документы на возврат подоходного налога

Декларация вместе с документами подается ИФНС по месту постоянной регистрации физлица. Это можно сделать, придя в инспекцию и сдав документы лично, при этом нужно распечатать для себя второй экземпляр декларации, на которой поставят отметку о принятии.

Можно отправить весь комплект ценным письмом с описью. Обратите внимание, что реестр прилагаемых документов к 3-НДФЛ, бланк которого мы рассматривали выше, такой описью считать нельзя — она заполняется на специальном почтовом бланке, где проставляется штемпель с датой отправки и подпись сотрудника почты.

Оформление документов для возврата подоходного налога и отправка декларации возможно электронно, для чего потребуется наличие у налогоплательщика ЭЦП. Прилагаемые документы, предварительно отсканированные, загружаются в виде файлов и отправляются в ИФНС через «Личный кабинет налогоплательщика» на сайте ФНС.

Срок подачи декларации на вычет по НДФЛ не ограничен — ее можно подавать в течение всего года за 3 предыдущих налоговых периода. Если же, помимо вычета, физлицо заявляет о своих доходах, ему нужно уложиться в срок до 30 апреля (в 2022 г. декларацию за 2022 г. подают не позднее 3 мая).

Реестр документов к 3-НДФЛ бланк (образец)

Образец заявления на вычет по НДФЛ

Реестр документов к 3-НДФЛ (бланк 2022 года) скачать

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Основные правила заполнения декларации 3-НДФЛ

При заполнении декларации необходимо учитывать следующие правила:

- декларация заполняется от руки заглавными печатными символами, либо распечатывается на принтере с использованием чернил синего или черного цвета;

- в верхней части каждой страницы проставляется ИНН налогоплательщика, а также его фамилия и инициалы;

- все суммы налога указываются в целых рублях по правилам округления;

- не допускается двусторонняя печать и наличие исправлений;

- пустые страницы декларации печатать не обязательно;

- в нижней части каждой страницы (кроме титульной), необходимо поставить подпись и дату подписания декларации;

- сшивать или скреплять декларацию не нужно.

В случае обнаружения в поданной декларации ошибок, необходимо их исправить и передать в налоговый орган уточнённую налоговую декларацию.

Бумаги для вспомогательного письма

Для того чтобы в налоговой организации не возникло никаких прецедентов и споров, бумаги для формирования декларантом 3-НДФЛ необходимо описать в прилагаемом к ней письме (реестре). Осуществить этот процесс можно в свободной форме, но обязательно указать, на каком положении подается форма, и срок, за который предоставляется доклад о прибыли, наименование налоговой организации и сведения о самом заявителе-претенденте.

Главное при составлении описи документов — придерживаться цели, с которой подается заявление. Проверяя все бумаги, налоговая инспекция может потребовать дополнительные информационные свидетельства и документы.

Обратите внимание! Если выплата происходит наличными денежными средствами, должна быть подтверждающая документация: квитанция, чек ККТ или бланк строгой отчетной формы. Справка, которая указывает на своевременную оплату или другие виды подтверждения, не допускаются.

В вопросе описи к декларации мы разобрались. Теперь заполнение реестра подтверждающих документов не будет таким сложным.