Подтверждение доходов ИП: когда это необходимо

Ситуаций, когда ИП обязан предоставить сведения о своих доходах предостаточно. Это могут быть следующие случаи:

- ИП претендует на получение кредита в банке;

- ИП нужно получить пособие, субсидию, льготу и т.п.;

- в некоторых случаях при выезде за границу.

При этом если люди, работающие по найму могут обратиться за справкой, подтверждающей доходы, к своему работодателю, где вопрос решается быстро и грамотно, то у ИП в данном случае возникает проблема — довольно часто предприниматели не знают, как правильно подтвердить уровень своих доходов для всевозможных инстанций.

Вправе ли банк списывать повышенные проценты, если до их повышения он приостановил выдачу кредита? Если на момент заключения кредитного договора тарифы банка не предусматривали комиссию за досрочное погашение, вправе ли банк списать ее после изменения тарифов? Какие обстоятельства оценивают суды, рассматривая дела о списании комиссии за досрочный возврат кредита? Посмотреть ответы

Какой доход потребуется подтвердить

В зависимости от выбранной системы налогообложения, юридически признаются доходом несколько отличающиеся средства. Подтверждать при необходимости нужно различные формы дохода:

- фактический – предпринимателям, работающим на общей системе налогообложения, а также УСН и ЕСХН (гл. 23 НК РФ, п. 1 и п. 2 ст. 248 НК РФ);

- вмененный – ИП, работающим на ЕНВД (ст. 346.29 НК РФ);

- возможный – патентным предпринимателям (ст. 346.48 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Если ИП совмещает свою систему налогообложения с ЕНВД или ПСН, то есть комбинирует формы дохода, то вмененный или возможный доход будет включен в общую сумму фактического.

Каждый вид дохода имеет свои особенности в отражении и документальном подтверждении.

Каков порядок обложения НДФЛ дохода индивидуального предпринимателя при сдаче помещения в аренду?

ИП на ОСНО: подтверждение доходов

Порядок подтверждения доходов индивидуальными предпринимателями четко определен законом. Если наемные сотрудники должны предоставлять в государственные органы и прочие организации, требующие информацию о доходах, справки по форме 2 НДФЛ, то ИП, применяющие общий режим налогообложения, обязаны оформить декларацию по форме 3 НДФЛ. Если декларация уже имеется и в ней есть отметка о принятии налоговым специалистом, то желательно обзавестись и ее копиями – они также могут пригодиться. В большинстве случаев никаких дополнительных документов и справок ИП уже не понадобится.

Важно! Ксерокопии декларации по форме 3 НДФЛ также должны иметь оригинальные отметки налоговиков. В противном случае заинтересованная сторона может отказать в их принятии по причине недействительности.

К сведению. Учреждения, требующие подтверждения доходов, подчас имеют очень разный подход в этом отношении касаемо ИП. В частности, иногда, помимо стандартной декларации 3 НДФЛ, они могут попросить предоставить декларацию за последний отчетный налоговый период, согласно режиму налогообложения, используемому предпринимателем.

Когда предприниматель платит НДФЛ

Согласно п. 1 ст. 23 ГК РФ индивидуальный предприниматель — это физическое лицо, которое ведет предпринимательскую деятельность и зарегистрировано в таком качестве. Таким образом, ИП, как физлицо, признается налогоплательщиком НДФЛ (п. 1 ст. 207 НК РФ). На необходимость исчисления указанного налога с доходов, полученных ИП от предпринимательства, указывает и текст подп. 1 п. 1 ст. 227 НК РФ.

При применении спецрежимов НДФЛ вместе с НДС и налогом на имущество заменяются одним налогом, отвечающим соответствующему режиму (ЕСХН, УСН, ПСН). Однако это касается только доходов, связанных с предпринимательской деятельностью. Доходы, полученные ИП не от предпринимательства, расцениваются как доходы обычного физлица и облагаются НДФЛ с учетом требований гл. 23 НК РФ (письмо Минфина России от 23.04.2013 № 03-04-05/14057).

Обязанность по представлению ИП декларации о полученных от предпринимательства доходах и произведенных расходах отражена в п. 5 ст. 227 НК РФ. Оформляется такая декларация на бланке, называемом формой 3-НДФЛ. В 2022 году за 2022 год 3-НДФЛ следовует оформлять на обновленном бланке, утвержденном приказом ФНС от 15.10.2021 № ЕД-7-11/[email protected] Вы можете скачать его бесплатно, кликнув по картинке ниже:

Уточненка за предыдущие годы подается по формам, действующим в корректируемых отчетных периодах.

Если вам нужно скорректировать отчетность за 2022 — 2020 годы, то вы можете декларации здесь.

УСН: подтверждение доходов ИП

Как и для тех ИП, которые применяют ОСНО, для «упрощенцев» в качестве подтверждения доходов выступает декларация 3 НДФЛ. Но помимо этого в качестве доказательства размера доходов они могут привести еще один важный документ.

В частности, предприниматели, использующие в своей работе упрощенный налоговый режим с объектом доходы минус расходы 15%, должны вести Книгу учета доходов и расходов, которая позволяет определять налоговую базу для исчисления налогов. А раз так, значит, данный документ содержит все необходимые сведения о доходах ИП. То есть в случае необходимости, в любую инстанцию в качестве подтверждающего доходы документа можно предоставить копию Книги доходов и расходов, заверенную у нотариуса.

Внимание! По закону, все записи, внесенные в Книгу учета доходов и расходов, в том числе касающиеся доходов, должны также иметь свое подтверждение, например, банковские выписки, договоры, платежные приходники и т.д. Эти бумаги нужно обязательно хранить, поскольку, их тоже возможно нужно будет приложить к данной Книге для доказательства доходов. Кроме того, они могут понадобиться ИП и в случае налоговой проверки.

Заполнение страниц

В приложении 2 к приказу ФНС, утвердившему форму 3-НДФЛ, содержится порядок заполнения декларации. Перед заполнением следует перечитать данную инструкцию во избежание возможных ошибок.

Данные вносить нужно только в определенные страницы, указанные выше, остальные остаются пустые, подавать в налоговую их не нужно.

Для начала следует определить, как будет заполняться и подаваться бланк — в ручном, машинописном виде, в программе, в электронном виде.

Если бланк заполняется на бумаге, то обязательно берется ручка с пастой синего или черного цвета. Буквы должны быть понятны — заглавные и печатные, должны четко попадать в отведенные знакоместа. Пустые клетки заполняются короткой чертой по центру. Исправлять ошибки не допускается, если бланк испорчен — следует распечатать новый.

Если декларация составляется в электронном виде, то шрифт должен быть courier new, размер 16-18, распечатать готовый образец можно без обрамлений клеток.

Важные моменты:

- стоимость указывается в рублях и копейках;

- суммы налога — в полных рублях;

- доходы/расходы в валюте переводятся в рубли на дату получения данного дохода/расхода;

- на каждой странице должен быть номер, ИНН ИП, его фамилия, инициалы, подпись;

- заполнить нужно только 4 листа, их и подавать в налоговую;

- заполнение начинается с приложения 2, далее второй раздел, первый и титульную страницу, после листы нумеруются и складываются по порядку.

Заполнять 3-НДФЛ нужно на основании данных книги учета доходов и расходов (КУДР), которую ИП должен вести в течение всего года. Бухгалтерский учет ИП вести не обязаны, для декларации достаточно наличия КУДР, которую можно составлять в любом удобном для индивидуального предпринимателя виде.

При оформлении декларации предпринимателю нужно самостоятельно определить фактическую доходную и расходную часть своего годового финансового результата и отразить на страницах формы 3-НДФЛ.

Индивидуальные предприниматели в течение года платят авансовые платежи, исходя из предполагаемой прибыли. ФНС на основании данных ИП определяет размер аванов, которые уплачиваются по итогам каждого квартала не позднее 15- числа месяца, идущего за отчетным периодом.

По итогам года ИП должен определить размер уплаченного аванса и фактическую сумма налога, которую нужно заплатить на основе реальных данных.

Разность между авансом и рассчитанным в декларации доходом нужно доплатить в бюджет. Необходимость в доплате возникает, если налог к уплате по реальным данным оказывается больше уплаченных авансов. При переплате ИП может рассчитывать на возврат излишне перечисленного налога.

Какие расходы можно учитывать?

Расходы ИП могут уменьшить базу для исчисления налога в случае, если они:

- действительно оплачены в отчетном году;

- связаны с предпринимательской деятельностью;

- документально подтверждаются;

- обоснованны.

Отнести к расходам можно затраты:

- на сырье, исходные материалы, полуфабрикаты, товары, основные средства (материальные);

- на амортизацию;

- на выплату зарплаты сотрудникам и т.д.

Если расходы не соответствуют указанным выше условиям, то ИП может их не брать в расчет, а принять в качестве уменьшения налоговой базы профессиональный вычет — 20% от размера годовых доходов.

То есть предприниматель сам выбирает, что именно он примет в качестве расходов — вычет в виде 20% от доходов или фактические затраты при соответствии установленным НК РФ условиям.

Если расходов мало, либо они не подтверждены документами, то лучше использовать профессиональный вычет.

Титульный лист

Первым можно заполнить первую страницу 3-НДФЛ:

| ИНН | ИНН индивидуального предпринимателя. |

| № корректировки | Ставится «0—» при первичной подаче. Если корректируется декларация, то указывается номер корректировки. |

| Налоговый период | Код периода – 34 для ИП. |

| Год | 2019, если декларация заполняется ИП в 2022 году. |

| Налоговый орган | Код ИФНС, куда сдается отчет. |

| Сведения о налогоплательщике | Включают

|

| Сведения об удостоверяющем документе | Включают:

|

| Код статуса | Налоговые резиденты РФ ставят «1», нерезиденты – «2». |

| Телефон | Контакты для связи указываются обязательно с кодом города. |

| Раздел «Достоверность…» | Данные о лице, сдающем декларацию 3-НДФЛ в ФНС. |

Пример заполнения титульного листа:

Раздел 1

Этот раздел итоговый, заполняется в последнюю очередь после отражения всех данных на других страницах.

Если ИП должен заплатить налог, то в поле 010 ставится «1», в поле 040 — сумма к перечислению.

Если у ИП отсутствует обязанность по уплате, то в 010 ставится «3», в 040 — прочерки.

Если ИП по итогам года желает вернуть из бюджета средства, то в 010 ставится «2», в 050 — сумма к возврату.

Строки 030 и 040 заполняются данными о КБК и ОКТМО, эти коды вносятся в форму 3-НДФЛ в любом случае, независимо от годовых финансовых результатах индивидуального предпринимателя.

Пример заполнения раздела 1:

Раздел 2

Раздел важный, в нем ведет расчет налога ИП к уплате, исходя из налоговой базы. Важно, что все суммы указываются без учета НДС (если индивидуальный предприниматель является его плательщиком).

Заполнение строк второго раздела 3-НДФЛ:

| 1. Расчет налоговой базы | |

| 002 | ИП указывают «3», что значит «иное». |

| 010 | Выручка за год без учета поступлений от зарубежных компаний (должен равняться значению поля 050 прил.3). |

| 020 | Общий годовой доход, не облагаемый налогом (не входят поступления от зарубежных компаний). ИП в этой строке ставят нули. |

| 030 | Общий годовой доход, облагаемый налогом, рассчитывается как показатель 010 — 020. ИП в этом поле указываются выручку из стр.010. |

| 040 | Величина вычета (профессионального для ИП), учитываемого за отчетный год (равняется значению поля 060 прил.3). |

| 050 | Не заполняется. |

| 060 | База для налога равняется разности строк 030 и 040. |

| 2. Расчет налога | |

| 070 | Налог = База из поля 060 умножить на ставку из поля 001. |

| 110 | Авансы из поля 070 прил.3. |

| 150 | Налог к уплате – если налоговая сумма из поля 070 больше авансов из поля 110, рассчитывается как разность показателей строк 070 и 110. |

| 160 | Налог к возврату, если налог из 070 меньше авансов из 110, рассчитывается как разность 110 и 070. |

Пример заполнения раздела 2:

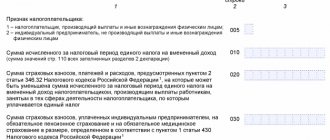

Приложение 3

В приложении считается доходы от деятельности ИП и размер профессионального вычета, уменьшающего базу для налогового исчисления.

Построчное заполнение представлено в таблице:

| 1. Вид деятельности | |

| 010 | Код вида деятельности из прил.5 к Порядку заполнения, ИП указывают 01, что означает предпринимательская деятельность. |

| 020 | Код основной деятельности – ОКВЭД, указанные при регистрации ИП. |

| 2. Показатели для налоговой базы и налога | |

| 030 | Размер годового дохода без НДС. |

| 040 | Размер годовых расходов без НДС (разделяются на четыре составляющие, указываемые в строках 041, 042, 043 и 044). Данное поле заполняется, если ИП способен подтвердить расходы документами, и они действительно связаны с предпринимательской деятельностью. Если это не так, то следует заполнить поле 060, где указывается профессиональный вычет в размере 20% от расходов. |

| 3. Итого | |

| 050 | Доходы из стр.030 (если ИП заполнил несколько приложений 3 по разным налоговым ставкам, то считается суммарный доход по всем строкам 030 и вписывается в данное поле). |

| 060 | Указываются либо расходы из стр.040, либо 20% от доходов из стр.030. |

| 070 | Уплаченные авансы в течение года (рассчитываются налоговой на основании сведений о прибыли ИП). |

| 4. Информация, указываемая КФХ | |

| 080 | Заполняют только крестьянско-фермерские хозяйства. |

| 5. Информация о самостоятельно корректировке | |

| 090-100 | Нужно заполнять, если ИП корректировал базу для налога самостоятельно в соответствии с п.6 ст.105.3 НК РФ. |

Строки 110-150 ИП не заполняют, они предназначены для физических лиц без образования предпринимательства для указания доходов от источников из приложений 1 и 2.

Пример заполнения приложения 3:

Как подтвердить доходы ИП на ЕНВД

В отличие от других видов налогообложения, ИП находящиеся на ЕНВД, при необходимости подтверждения доходов оказываются в несколько более сложной ситуации.

Все дело в том, что для исчисления налогообложения здесь используются не доходы, а виды деятельности. При этом, размер налога для каждого вида деятельности имеет фиксированное значение, исходя их уровня предполагаемой доходности, физического показателя и корректирующих федеральных и региональных коэффициентов. То есть, фактический доход, который ИП получает на ЕНВД на самом деле, в любом случае, отличается от того, что предполагается при расчете этого налога. Более того – государство никак не обязывает предпринимателей, работающих по ЕНВД вести контроль и учет за своими доходами.

Что делать в этом случае?

Варианта два:

- независимо от воли законодателей все же вести учет доходов в упрощенном виде;

- доказывать доходность через предъявление первичных документов.

Здесь первый вариант требует некоторого пояснения. Практически все ИП, находящиеся на «вмененке» так или иначе все же контролируют уровень своих доходов. Что, в общем, логично: каждый ИП хочет быть уверенным в том, что его дело рентабельно и приносит прибыль, а также четко понимать, какой именно размер дохода он имеет. Однако, главный вопрос тут возникает не в самом факте учета, а в том, в какой форме он ведется. Например, если это обычные журналы или тетради, заполненные от руки, то конечно никакой доказательной силы они иметь не будут. Важно, чтобы учет доходов велся в документальной форме с присвоением внутренним учетным документам официального статуса. Это возможно, если каждый такой документ будет иметь соответствующие реквизиты.

Закон четко определяет информацию, которая должна содержаться в реквизитах, подтверждающих доходы на «вмененке»:

- наименование;

- дата и место составления;

- ФИО ИП;

- ИНН ИП;

- регистрационный номер ИП;

- подпись и печать (если имеется) ИП.

Кроме того, в данном документе обязательно должны быть прописаны:

- название произведенной хозяйственной операции;

- конкретная сумма дохода или расхода, если учет ведется и по расходам.

Все учетные документы нужно обязательно вести в хронологическом порядке, с внесением в них всех без исключения сведений о затратах и прибыли.

Внимание! Поскольку по ЕНВД отчетным налоговым периодом является один квартал, то и подводить итоги по внутреннему учету расходов и доходов нужно раз в три месяца. По итогам года надо выводить отдельные годовые результаты.

Образец заполнения 3-НДФЛ в 2022 году для ИП

Для примера введем исходные данные, по которым ИП составит 3-НДФЛ за 2022 год.

ИП Пименова А.А. изготавливает кухонную мебель по индивидуальным заказам и является участником австрийской фирмы EximStankoSolutions Ltd. У ИП трое детей: старшие окончили ВУЗы, младший учится в школе (ему 16 лет).

18 декабря 2022 года Пименова А.А. получила 2000 евро в качестве дивидендов. Во избежание двойного налогообложения Правительство РФ подписало Конвенцию с Правительством Австрийской республики. В Австрии с дивидендов удержан налог в размере 15%. Официальный курс евро на 18 декабря 2022 года составляет 69,6801 руб.

| Показатель | Расчет удержанного в Австрии налога | Расчет налога в 3-НДФЛ |

| Доход | 2000 евро | 139 360,20 руб. (2000 х 69,6801) |

| Ставка НДФЛ | 15% | 13% |

| Удержан налог | 300 евро = 20 904 руб. (2000 х 69,6801) | 18 117 руб. |

| В результате зачета НДФЛ подлежит возврату из бюджета | 20 904 – 18 117 = 2787 (руб.) | |

Рассчитанные данные ИП использует для отражения в приложении 2 и разделе 2 (страница 003) приведенного далее образца заполнения декларации.

Доходы от предпринимательской деятельности и вычеты за каждый квартал 2022 года приведем в таблице (руб.):

| Квартал 2019 | Доходы | Профессиональный вычет | Стандартный вычет на 3-го ребенка (пп. 4 п. 1 ст. 218 НК РФ)* | Расчет суммы НДФЛ к уплате по итогам отчетных и налогового периода | ||||

| Материалы | Амортизация | Оплата труда | Прочие расходы | Итого | ||||

| 1 | 390 000 | 170 000 | 30 000 | 100 000 | 9000 | 309 000 | 6000 | (390 000 – (309 000 + 6000)) х 13% = 9750 |

| 2 | 450 000 | 210 000 | 30 000 | 120 000 | 7000 | 367 000 | 0 | (450 000 – 367 000) х 13% = 10790 |

| 3 | 510 000 | 250 000 | 30 000 | 130 000 | 7500 | 417 500 | 0 | (510 000 – 417 500) х 13% = 12025 |

| 4 | 470 000 | 220 000 | 30 000 | 110 000 | 8000 | 368 000 | 0 | (1 820 000 – (1 461 500 + 6000)) х 13% – (9750 + 10 790 + 12 025) = 13 260 |

| ИТОГО | 1 820 000 | 850 000 | 120 000 | 460 000 | 31 500 | 1 461 500 | 6000 | (1 820 000 – (1 461 500 + 6000)) х 13% = 45 825 |

* Сумма дохода с начала года превысила 350 000 руб. в марте, поэтому вычет на 3-го ребенка предоставлен только в январе и феврале 2022 года.

По итогам отчетных периодов ИП заплатил авансы в сумме 9750 + 10 790 + 12 025 = 32 565 (руб.), а по итогам 2022 года НДФЛ от предпринимательской деятельности к уплате составит 13 260 руб. (45 825 – 32 565). Вычеты на ребенка – 6000 руб. Эти сведения отразятся в приложениях 3 и 5, а также во втором разделе 2 (страница 004).

В разделе 1 плательщик подведет итог в разрезе каждого КБК:

- НДФЛ к уплате с доходов от предпринимательской деятельности составит 13260 руб.;

- сумма излишне удержанного налога с дивидендов к возврату – 2787 руб.

Образец 3-НДФЛ 2022 года для ИП Пименовой А.А. будет выглядеть так:

Как подтвердить доход на ПСН

Предприниматели, работающие на патентной системе, как и на «вмененке», могут получить совсем не такой доход, как предусматривалось. Так какой же следует подтверждать для различных инстанций – настоящий или тот, что предполагался?

У предпринимателей на ПСН есть два документа для фиксации и подтверждения доходных поступлений:

- патент, в котором озвучивается возможная сумма доходов;

- книга учета доходов, в которой отражаются фактические поступления.

Чтобы подтвердить реальный доход ИП на ПСН, следует сброшюровать вышеупомянутую книгу, пронумеровать ее страницы, желательно заверить печатью ИП. Далее один экземпляр книги нужно передать в налоговую, тогда она поставит на ней свой штамп, что и будет являться юридическим подтверждением доходов предпринимателя на патенте.

Справка о доходах ИП в произвольной форме

Иногда начинающие неопытные ИП думают, что для подтверждения своих доходов им достаточно написать справку в произвольном виде и предоставить ее по месту требования. Это не так. ИП не могут предоставлять в государственные органы сведения о доходах в виде произвольных справок, даже закрепленных печатью и подписью. Таким бумаги не будут считаться законными документами, а, значит, не будут иметь ни малейшего значения.

Но! В некоторых, очень редких случаях, такой справки все же бывает достаточно, правда к ней требуется приложить справку из территориальной налоговой инспекции о постановке ИП на учет, копию декларации за последний налоговый период с печатью налоговой и либо Книгу учета доходов и расходов, либо какие-либо другие внутренние документы, подтверждающие доходность ИП.

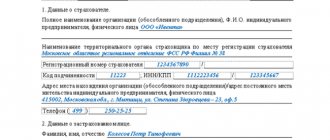

Данные для отчета

Итоговые показатели в отчет вносятся из Книги учета доходов/расходов и хозопераций (утв. приказом Минфина России № 86н, МНС России № БГ-3-04/430 от 13.08.2002), которая ведется ИП для расчета налоговой базы на ОСНО.

Доходы

В п. 1 Приложения 3 отчета ИП указывают двузначный код деятельности из перечня приложения № 5 к Порядку заполнения декларации (01 – предпринимательская деятельность), затем в п. 1.2 ставится основной код ОКВЭД (его можно узнать из выписки из ЕГРИП).

Доходы от предпринимательской деятельности указываются в пункте 2.1 (стр. 030) Приложения 3 отчета.

Главы КФХ в п. 4.1 Приложения 3 прописывают год регистрации фермерского хозяйства.

Для отражения самостоятельной корректировки налоговой базы и налога по сделкам с взаимозависимыми лицами предназначены п. 5.1, 5.2 (стр. 90, 100) Приложения 3 декларации.

Итоговые показатели по доходам отражаются в п.3 Приложения 3 (стр. 050).

Налоговые вычеты

ИП на ОСНО могут воспользоваться своим правом на налоговые профвычеты, тем самым уменьшив налогооблагаемую базу и налог к уплате (п. 3 ст. 210 НК РФ). К профессиональным вычетам ИП относят фактически произведенные и подтвержденные документально (ст. 221, 252, 253,265 НК РФ):

- расходы на оплату материалов;

- амортизацию;

- выплаты персоналу;

- прочие затраты, связанные с ведением бизнеса.

Общая сумма произведенных расходов указывается в стр. 040 Приложения 3, расшифровка приводится в п. 2.2.1 — 2.2.4 (стр. 041-044). Итог записывается в п.3 (стр. 060) Приложения 3.

Если документально расходы подтвердить не удается, можно заявить к вычету 20% от полученных предпринимателем доходов (из стр. 030) без какого-либо подтверждения (п.1 ст. 221 НК РФ).

Сумма профвычета указывается по стр. 060 Приложения 3.

Прочие вычеты

Раздел 6 Приложения 3 предприниматели не заполняют – он предназначен для вычетов, разрешенных п. 2,3 ст. 221 НК РФ для физлиц — подрядчиков, авторов и создателей научных, художественных произведений.

В 3-НДФЛ для ИП за 2022 г. можно указать и другие вычеты, если у физлица есть на них право:

- стандартные – их перечень приведен в ст. 218 НК РФ (к примеру, на вычет на первого и второго ребенка по 1400 руб., на 3-его и следующих по 3000 руб.);

- социальные – по суммам, потраченным на лечение, обучение, благотворительность в пределах утвержденных лимитов (ст. 219 НК РФ);

- имущественные – при продаже имущества, не участвовавшего в операциях по предпринимательской деятельности (ст. 220 НК РФ).

Для стандартных и социальных вычетов используется Приложение 5 декларации, для имущественного – Приложение 6.

Авансовые платежи

Авансы по НДФЛ ИП рассчитывают самостоятельно. Суммы показателей по предпринимательской деятельности заносятся нарастающим итогом в Расчет к Приложению 3 декларации. Это новый раздел в 3-НДФЛ.

Сначала указываются:

- по стр. 010-012 — доходы за 1 квартал, 6 и 9 месяцев (нарастающим итогом);

- по стр. 020-022 – учитываемые профессиональные вычеты за те же периоды;

- по стр. 030-032 — стандартные налоговые вычеты.

Социальные и имущественные вычеты в течение года не влияют на размер авансовых платежей ИП, поэтому на указанном листе не отражаются.

Затем по каждому периоду вычисляется налоговая база (доходы минус вычеты) – итоги заносятся в стр. 040-042. Ниже, по стр. 050-052, указываются начисленные авансовые платежи (13% от налоговой базы).

Общая сумма уплаченных в течение года авансов заносится в стр. 070 Приложения 3 декларации.

После отражения всех сведений о доходах, расходах и вычетах в последнюю очередь заполняются разделы 2 и 1 декларации.

Покажем, как занести сведения в 3-НДФЛ для ИП на примере.

Подтверждение доходов ИП в налоговой инспекции

Ни в одном законе и нормативном акте не указано, что территориальные налоговые органы обязаны выдавать какие-либо подтверждающие документы о доходах ИП. Однако, уже сложившаяся в некоторых регионах практика показывает, что если ИП обращаются в местную налоговую службу с подобным запросом – специалисты выдают такие справки. Для этого нужно:

- обратиться в районную ИФНС;

- написать заявление в произвольной форме с просьбой выдать справку о доходах.

В течение 30 дней налоговая служба вынесет какое-либо решение и либо предоставит требуемый документ, либо откажет в просьбе. Стоит отметить, что если местная налоговая служба вынесла отказ в предоставлении справки, оспаривать его не имеет смысла.

Заполнение 3-НДФЛ для ИП в 2022 году

Для сдачи 3-НДФЛ используют новый бланк, в котором:

- скорректированы штрих-коды и коды некоторых полей;

- в приложении 2 о доходах от источников за границей РФ:

указано, что курс валют приводится в рублях и копейках;

- обновлены поля по освобождаемым от налога доходам (п. 60, 60.1, 66 ст. 217 НК РФ);

- упоминание «Налоговый кодекс Российской Федерации» в дальнейшем сокращено до «Кодекс»;

ИП для сдачи 3-НДФЛ за 2022 год должны использовать актуальную форму с учетом этих изменений.

Срок действия справки, подтверждающей доходы

Различные инстанции предъявляют разные требования к сроку действия подтверждающих доходность ИП справок. Но, как правило, все документы, подтверждающие доход предпринимателя годны для предъявления в различные государственные и иные структуры в течение периода, следующего за последним налоговым отчетным. В любом случае, уточнять максимальный срок давности подобных документов нужно именно в том учреждении, куда требуется их предъявление.

Как показывает вышеизложенный материал, основной документ, подтверждающий доход ИП – декларация 3 НДФЛ. Однако к ней могут дополнительно потребоваться и другие доказательные бумаги, причем разные, в зависимости от той налоговой системы, которую использует ИП. В любом случае, предпринимателям следует вести отдельный учет всех доходов со сбором и хранением всех приходных документов.

Какие листы заполняет индивидуальный предприниматель?

В налоговой декларации 3-НДФЛ много листов, но ИП должны заполнить только 4:

- первый с общей информацией;

- раздел 1 с указанием суммы налога;

- раздел 2 с расчетом налога к уплате;

- приложение 3 для отражения результатов предпринимательской деятельности.

Другие листы могут понадобиться для заполнения в случае, если у ИП были другие доходы, помимо предпринимательской деятельности.

ИП, не осуществляющие никаких операций в отчетном году, должны заполнить декларацию в нулевом варианте, при этом заполняются следующие страницы бланка 3-НДФЛ — титульный и два раздела, где вместо суммовых значений проставляются нули или прочерки.