Титульный лист

В титульном листе указываются следующие сведения:

- наименование организации, которая представляет учетную политику для целей налогообложения, а также ее ИНН и КПП;

- код налогового органа, в который подается документ;

- год начала действия учетной политики;

- дата и номер приказа, утверждающего учетную политику.

Организация представляет учетную политику, действующую в календарном году, в котором подается заявление о проведении налогового мониторинга.

Также на титульном листе указывается подписант:

- «Руководитель» — если отчет подается налогоплательщиком,

- «Уполномоченный представитель» — если документ представляется законным или уполномоченным представителем налогоплательщика. При этом указывается наименование представителя и реквизиты документа, подтверждающего его полномочия.

Когда может понадобиться раздельный учет

Раздельный учет может потребоваться в результате того, что в деятельности фирмы произошли существенные изменения (п. 10 ПБУ 1/2008). Например:

- вы изменили или начали вести новые виды деятельности;

- вы меняете режим налогообложения.

Все эти изменения в деятельности могут привести к необходимости ведения раздельного учета, а методику такого учета необходимо прописать в учетной политике. Если этого не сделать, налоги вам доначислят расчетным путем, вменят уплату пеней и оштрафуют.

Раздельный учет может потребоваться в учете доходов, расходов, входного НДС.

При осуществлении новых видов деятельности изменения (дополнения) в учетную политику могут быть внесены не только с нового года, но и в течение текущего периода.

Настройка учетной политики в 1С:ERP

:

Если организация освобождена от НДС, то необходимо установить флаг Организация освобождена от уплаты НДС

. В этом случае входной НДС при закупке включается в стоимость товаров (услуг), реализация осуществляется

Без НДС

.

Если предприятие осуществляет деятельность с разным порядком налогообложения (реализацию товаров «Без НДС», применяет ЕНВД, и т.д.), то необходимо установить флаг Раздельный учет по налогообложению НДС

.

Если применяется раздельный учет НДС и необходимо вести раздельный учет входящего НДС по постатейным производственным расходам, то необходимо установить флаг Раздельный учет постатейных производственных затрат по налогообложению НДС

.

Если применяется раздельный учет постатейных производственных затрат по налогообложению НДС и применяется особый порядок учета НДС для продукции с длительным циклом производства, то необходимо установить флаг Учет НДС длительного цикла производства

.

Если применяется раздельный учет НДС, доступна установка флага Применяется учет НДС по фактическому использованию

. В этом случае входной НДС при поступлении не принимается к вычету, а дожидается точного определения вида деятельности при реализации (потреблении) товаров.

Флаг 5% порог при распределении НДС по видам деятельности

определяет возможность отнесения всей суммы НДС на принятие к вычету, в том случае, если выручка от реализации по необлагаемым НДС видам деятельности в текущем налоговом периоде не превысила 5% от общей суммы выручки по организации.

Правило отбора авансов для регистрации счетов-фактур

определяет, в течение какого времени незачтенный аванс учитывается без формирования Счета-фактуры на аванс. Выбранное значение влияет на необходимость формирования документов в Помощнике по учету НДС.

При списании НДС на расходы в первичных документах статья расходов и аналитика расходов в документах не указываются. Эти параметры отражаются в настройке учетной политики в разделе Направление списания НДС, не принимаемого к НУ

закладки

НДС

.

Вариант учета НДС, выделенного из стоимости товаров, при изменении вида деятельности на не облагаемую НДС

определяет порядок учета при соответствующих сменах вида деятельности партий товаров. Выбранный порядок учета определяет политику отнесения НДС, как уже принятого к вычету (подлежащего восстановлению), так и еще не принятого, но выделенного из стоимости товаров. В зависимости от выбранного варианта доступны к настройке статьи и аналитики отнесения НДС.

Рисунок 6 – Настройка учета по НДС

Раздельный учет доходов и расходов — элементы учетной политики

В случаях, когда требуется вести обособленный учет доходов и расходов, в учетной политике нужно отразить два элемента:

- раздельный учет доходов;

- раздельный учет расходов.

Раздельный учет по этим элементам нужен при целевых поступлениях (п. 2 ст. 251 НК РФ), а также для целей исчисления налога на прибыль, ЕСХН, единого налога при УСН и ПСН.

На общий, упрощенный и режим ЕСХН переводится вся предпринимательская деятельность в целом, а не отдельные виды деятельности. Поэтому фирма не может совмещать общий режим, УСН, ЕСХН, а также УСН и ЕСХН. А вот патентный режим, который разрешен для ИП, применяется по конкретным видам деятельности. Поэтому предприниматель на ПСН может совмещать его с ОСН, УСН или ЕСХН.

Раздельный учет доходов можно вести на отдельных субсчетах к счетам 90 «Выручка» и 91 «Прочие доходы», а также с помощью специальных налоговых регистров.

Расходы также можно учитывать путем открытия отдельных субсчетов к счету 90 «Выручка» или с помощью специальных налоговых регистров. А рассчитывать их можно:

- пропорционально доле доходов от деятельности по конкретному виду деятельности в общем доходе по всем видам деятельности (п. 9 ст. 274 НК РФ);

- пропорционально долям доходов, полученным в рамках каждого налогового режима, в общем объеме доходов по всем видам деятельности.

Учетная политика для целей налогообложения: нюансы по НДС

Собранные в следующей таблице элементы учета НДС включаются в учетную политику 2022 – 2022 годов при необходимости или по желанию, на перспективу.

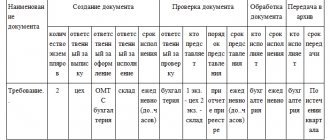

| Налог | Элемент УП | В каких случаях включается в УП |

| НДС | Порядок раздельного учета входного НДС, уровень существенности | При совмещении налоговых режимов, наличии облагаемых и необлагаемых операций и операций, облагаемых по разным ставкам, ведении учета операций по совместной деятельности, исполнении функций доверительного управляющего |

| Порядок предъявления входного НДС к вычету | При осуществлении операций, облагаемых НДС по ставке 0% | |

| Порядок учета предоплаты за товары, работы, услуги с длительным производственным циклом | При наличии таких операций | |

| Использование индекса обособленного подразделения | При наличии таких подразделений |

Что такое учетная политика?

Учетная политика – это внутренний документ организации или индивидуального предпринимателя, которым регламентируется порядок организации бухгалтерского и налогового учета. Требования к разработке бухгалтерской учетной политики приводятся в статье 8 закона от 06.12.2011 N 402-ФЗ и в ПБУ 1/2008, утвержденном приказом Минфина России от 6 октября 2008 г. № 106н.

Что касается учетной политики для налогового учета, то требования к ней есть только разрозненные. Так, статья 167 НК РФ содержит общие указания для учетной политики по НДС, а статьи 313 и 314 НК РФ – по налогу на прибыль. Требований к порядку составления и оформления налоговой учетной политики кодекс не содержит.

В учетной политике закрепляют выбор способа учета из тех, которые допускает законодательство, если же способ учета какой-либо операции единственный, то указывать его не надо. В тех случаях, когда способ учета хозяйственной операции законом не предусмотрен, его надо разработать самостоятельно и прописать в учетной политике.

Чтобы быть уверенным в правильности ведения учетной политики, рекомендуем периодически проводить ревизию всех необходимых документов или привлечь к этому профессионалов, которые проверят вашу бухгалтерию и вовремя смогут выявить все недочеты и финансовые риски.

Бесплатный аудит бизнеса

Обычно учетную политику формируют каждый год, но если на новый год ее не утвердили, то продолжает действовать прошлогодняя. В течение года документ можно только дополнять, если в деятельности налогоплательщика появился новый вид деятельности (например, торговая организация стала оказывать еще и услуги по сервисному обслуживанию этих товаров) или законом внесены изменения в положения о бухучете или налогах. Что касается уже закрепленных в ежегодной учетной политике положений, то изменять их можно только с нового года.

Только что созданная организация должна утвердить учетную политику для бухучета не позднее 90 дней со дня регистрации (п. 9 ПБУ 1/2008), а для целей расчета НДС – до конца квартала, в котором она была зарегистрирована. При этом признается, что организация применяет учетную политику с момента государственной регистрации.

Разрабатывает учетную политику главный бухгалтер или другое лицо, отвечающее за учет, а утверждает – руководитель или индивидуальный предприниматель.

Индивидуальные предприниматели, которые могут не вести бухучет, разрабатывают учетную политику только для налогообложения, а организации – для бухгалтерского и налогового учета. Обязательно должны формировать учетную политику для целей налогообложения индивидуальные предприниматели:

- являющиеся плательщиками НДС;

- работающие на УСН Доходы минус расходы;

- плательщики сельхозналога;

- при совмещении УСН и ЕНВД.

Всем остальным ИП, во избежание споров с налоговыми органами, тоже рекомендуем сформировать учетную политику для налогового учета.

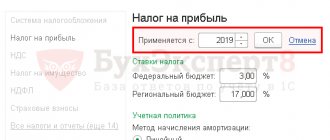

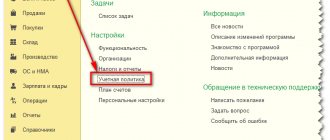

Как настроить раздельный учет НДС в 1С

Безошибочный учет гарантирует правильные параметры учетной политики/УП за соответствующий отчетный период. В разделе «Главное-Настройки-Учетная политика-Настройка налогов и отчетов» открываем соответствующую вкладку и отмечаем следующие подпункты:

Рис.1 Учетная политика

Отметив указанные пункты, у нас появится вариант указывать порядок учета НДС в документах. Он может быть:

- Принятый к вычету

- Учитываемый в цене

- Распределенный

- Для операций по 0%

Так, для каждого поступления имеется выбор определения НДС. Этот механизм, позволяет увидеть движения входного налога в любое время, что делает учет НДС понятным и ясным.

На следующем этапе в «Администрировании», в навигации находим «Параметры учета-Настройка плана счетов».

Рис.2 Возможности установок

Затем проставляем все галочки.

Рис.3 Активация параметров

Пошаговое заполнение учетной политики

Перед нами открылась основная форма настроек. Рассмотрим пошагово заполнение всех пунктов. Помните, что данные настройки определяют правила ведения БУ. Налоговый учет настраивается отдельно.

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С. Связаться с нами можно по телефону +7 499 350 29 00. Услуги и цены можно увидеть по ссылке. Будем рады помочь Вам!

Укажите «Способ оценки МПЗ». Здесь вам доступно два способа оценки материально – производственных запасов:

- «По средней»;

- «По ФИФО».

Первый способ оценивают МПЗ путем вычисления средней стоимости по группе товаров. Второй метод вычисляет стоимость тех МПЗ, которые по времени приобретены раньше. В переводе с английского данный метод звучит «Первый вошел, первый вышел».

«Способ оценки товаров в рознице» — тут все просто, но стоит учесть, что в налоговом учете оценка товаров происходит только по стоимости приобретения.

«Основной счет учета затрат» в учетной политике 1С 8.3 используется для подстановки счета учета по-умолчанию в документах и справочниках. В нашем примере мы оставили настройку счет 26. В зависимости от вашей учетной политики организации это может быть счет 20 или 44.

В параметре «Виды деятельности, затраты по которым учитываются на счете 20 «Основное производство»» отметьте необходимые вам флаги. При выборе хотя бы одного из пунктов будет необходимо указать, куда включаются общехозяйственные расходы (в себестоимость продаж или продукции). Настройте методы распределения косвенных расходов и прочие настройки расчета себестоимости.

Далее укажите, как ведется учет расходов:

- По номенклатурным группам (видам деятельности)

- По элементам затрат (рекомендуется для подготовки аудируемой отчетности по МСФО).

- По статьям затрат. В том случае, когда задолженность превышает 45 дней, начисляется резерв в размере 50% от суммы остатков по Дт 62 и Дт 76.06, для 90 дней 100%. Учтите, что резервы формируются только по рублевым договорам и просроченной задолженностью.

Выберите состав форм бухгалтерской отчетности: полный, для малых предприятий и для некоммерческих организаций.

Через меню «Печать» можно распечатать формы учетной политики и различные приложения к ней: