Кто такие налоговые резиденты

Это юридические и физические лица, которые обязаны уплатить налог с полученного дохода в России. К ним относятся:

- общества, зарегистрированные на территории РФ;

- иностранные фирмы, которые обязаны уплатить налог согласно положениям международного договора;

- компании, орган управления которых находится в России.

Применительно к физическим лицам действует такое правило: резиденты — это те, кто 183 календарных дня на протяжении года находятся на российской территории. В расчет не принимаются короткие поездки для обучения или учебы.

Если работник нерезидент, то работодатель должен правильно рассчитать НДФЛ (размер будет повышенным). Кроме того, такой работник не может воспользоваться детскими, а также имущественными вычетами.

Об определении статуса физлица для расчета НДФЛ рассказано в Письме Министерства финансов от 15.02.2017 № 03-04-05/8334.

Статус налогового резидента

Определить статус налогового резидентства необходимо для корректного начисления и удержания налога на доходы (НДФЛ). Ставка НДФЛ для налогового резидента — это 13% (из этого правила есть исключения, подробнее см. п. 2 ст. 224 НК РФ). Нерезиденты уплачивают налог в размере 30% (п. 3 ст. 224 НК РФ). При этом у нерезидентов нет права на налоговые вычеты по НДФЛ.

Более подробно о налогах для нерезидентов узнайте из материалов:

- «НДФЛ с нерезидентов РФ в 2022 году»;

- «Страховые взносы с иностранцев в 2020-2021 годах».

Законодательство и контролирующие органы установили временные рамки для получения резидентства. Так, минимально необходимый период для утверждения в статусе налогового резидента — это 183 (не менее) календарных дней в течение 12 месяцев подряд нахождения на территории РФ (п. 2 ст. 207 НК РФ). День въезда и день выезда учитываются (письма ФНС России от 24.04.2015 № ОА-3-17/[email protected], Минфина России от 15.02.2017 № 03-04-05/8334).

ПРИМЕР расчета времени пребывания в России от «КонсультантПлюс»: 20 марта 2022 года организация выплатила работнику И. И. Иванову доход (премию к юбилею). Для исчисления налога она определяет налоговый статус работника. 12 месяцев, предшествующих этой дате, это период с 20 марта 2022 года по 19 марта 2022 года (включительно). В это время И. И. Иванов находился на территории РФ в следующие дни… См. пример в «КонсультантПлюс». Пробный доступ к К+ предоставляется бесплатно.

Отъезд на короткий срок (до полугода) для обучения или лечения для налогового резидента — это не повод для разрыва периода исчисления резидентства. Кроме того, военнослужащие и работники органов государственной власти и местного самоуправления признаются резидентами РФ независимо от времени, проведенного в России.

Может ли гражданин РФ утратить статус резидента, проведя в России период менее установленного срока? ФНС России считает, что если физлицо находится в России менее 183 дней, то для такого налогового резидента — это не критично по аналогичной причине, и не приводит к автоматической утрате статуса налогового резидента РФ, если иное определено международным соглашением (письмо ФНС РФ от 29.10.2015 № ОА-3-17/[email protected]). Например, международным договором РФ об избежании двойного налогообложения, в том числе с Республикой Кипр, может быть предусмотрено, что при наличии в РФ постоянного места жительства, личных или рабочих интересов (наличие семьи, работы, бизнеса) статус налогового резидента сохраняется.

ВНИМАНИЕ! По новым правилам, физлица, которые в период с 1 января по 31 декабря 2022 года находились на территории РФ от 90 до 182 дней включительно, получили возможность считаться налоговыми резидентами РФ. Подробности см. здесь.

Как подтвердить статус

Нужно получить справку о налоговом резидентстве. Для этого придется обратиться в межрегиональную инспекцию ФНС, занимающуюся централизованной обработкой информации, с заявлением (скачать файл шаблона заявления можно в конце статьи).

К заявлению нужно приложить документы о том, что компания получает доход за рубежом: контракты с партнерами, решение совета директоров о выплате дивидендов. На справках должна стоять подпись директора и печать фирмы.

Чтобы подтвердить статус за длительное время (более трех лет), нужны сведения об уплате налогов за границей.

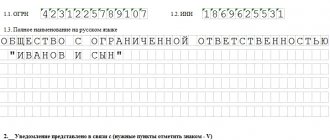

Инспекторы сначала изучают предоставленные бумаги. Если нет претензий, выписывается справка о резидентстве РФ по форме КНД 1120008.

Налоговые резиденты РФ

Чтобы не уплачивать одни и те же налоги дважды, нужна справка той страны, в которой налог будет фактически оплачиваться. В России документ выдаётся Межрегиональной инспекцией ФНС по обработке данных (ЦОД). Это подразделение налогового органа находится в Москве.

Также важно знать, что подтверждающая справка нужна по каждому объекту имущества, источнику дохода и т. д. Это значит, что если у организации несколько контрактов с иностранными контрагентами, то подтверждать данный статус (налогового резидента) нужно по каждому договору.

Дополнительная информация.

В нормативных актах справка, о которой мы говорим, называется документом, подтверждающим статус налогового резидента. Налоговый резидент — тот, кто является субъектом налогообложения в конкретном государстве (в нашем случае — в РФ).

Кто может быть налоговым резидентом в России?

Перечень российских налоговых резидентов закрепляет налоговый кодекс РФ. В нём говорится, что резидентами являются:

- местные компании;

- зарубежные фирмы, которые управляются из РФ;

- зарубежные компании в случаях, предусмотренных международными соглашением о двойном налогообложении (об его избежании);

- зарубежные фирмы, которое ведут бизнес в РФ через свои филиалы и представительства и признают себя местными налоговыми резидентами;

- физлица, которые находятся в РФ 183 дня и более в году.

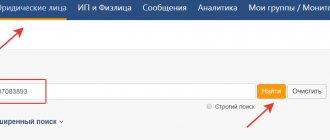

Как подать заявление в налоговую инспекцию

Выбирайте удобный способ обращения:

- через сайт налоговой инспекции;

- лично передать документы;

- сделать почтовое отправление.

В форме обращения уточните код:

- пишите цифры «0000», если сами подаете документы в канцелярию;

- укажите «9965», когда направляете почтовой связью.

Инспекторы, как известно, тщательно все проверяют и только потом дают ответ. Поэтому важно обезопасить себя и подтвердить, где вы находились:

- сделать копии страниц загранпаспорта о пересечении границы;

- получить справки о нахождении в России за требуемый отрезок времени;

- доказательства нахождения имущества за рубежом.

Например, документы о праве собственности на недвижимость и договор аренды. Иностранные бумаги обязательно следует перевести и нотариально заверить. Тогда инспекторы смогут их принять.

Форма заявления для компаний утверждена Приказом от 07.11.2017 № ММВ-7-17/[email protected]

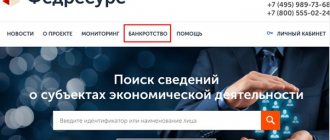

Подтверждение статуса налогового резидента онлайн

В 2022 году статус налогового резидента можно подтвердить через интернет, зайдя на сайт Налоговой службы. На сайте представлен специальный сервис «Подтверждение статуса налогового резидента Российской Федерации», воспользоваться которым могут физические и юридические лица. Данный сервис позволяет как организациям, так и физлицам довольно быстро заполнить заявление и направить его в налоговую, а также получить нужный документ в формате PDF, либо отказ в его выдаче. Одним из преимуществ данного сервиса является то, что дополнительно направлять в налоговую подтверждающие документы не нужно. Достаточным будет лишь формирование заявления. При этом если справка о резидентстве нужна на бумаге, то соответствующую пометку следует сделать при заполнении заявления, то есть «Направить документ на бумажном носителе». С помощью сервиса заявитель также может следить за статусом обработки своего заявления а налоговом органе. Следует помнить, что срок рассмотрения документа в этом случае не меняется и также составляет 40 календарных дней. Кроме того, налоговые агенты и иностранные органы также могут проверить статус налогового резидента лица через интернет. Они также могут воспользоваться сервисом, представленным на сайте налоговой.Причем сделать это может любое заинтересованное лицо и специальной регистрации или ввода каких-либо кодов не потребуется.

Как получить ответ

Выбирайте, как удобнее может быть получена справка о резидентстве юридического лица:

- на сайте инспекции;

- почтой на адрес, указанный в заявлении.

Информация, указанная в документе, действительна в течение 12 месяцев. Выдается именно на тот год, что вы указываете в заявлении. Можно получить сразу несколько экземпляров. Но об этом нужно сделать отметку в заявлении.

Случается, что фискальное ведомство не выдает справку. В такой ситуации заявителю отправляется обоснованный отказ. Можно пробовать устранить недостатки — собрать доказательства и снова обратиться за ответом. Срок для изучения бумаг составляет 40 дней.

Если нужно подтвердить налоговый статус, позаботьтесь об этом заранее. Соберите документы и отправьте в МИФНС удобным способом.

Как получить справку?

Для получения указанной справки о резиденстве нужно направить в МИ ФНС по ЦОД заявление. К нему необходимо приложить комплект документов, подтверждающих получение доходов за рубежом, в частности:

- договор;

- копии платёжек и/или чеков;

- бухгалтерские документы;

- решения органов управления юрлица и др.

Также юрлица должны предоставить копии регистрационных документов, а физлица — копию паспорта/загранпаспорта и собственноручный расчёт времени нахождения в России.

Все документы, составленные на иностранном языке, потребуется перевести на русский. Выполненный перевод в обязательном порядке заверяется у нотариуса либо в российском консульстве.

Документы направляются почтой, через онлайн-сервисы ФНС или лично подаются в российскую налоговую службу. Срок, в течение которого сотрудники налоговой рассматривают заявление и выдают справку, составляет до 40 календарных дней.

Налоговый резидент РФ — физическое лицо

В целях исчисления налога с доходов физических лиц налоговые резиденты — это граждане, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Если гражданин выехал за границу для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья, то период его нахождения в РФ не прерывается.

Также независимо от фактического времени нахождения в РФ налоговыми резидентами признаются российские военнослужащие, проходящие службу за границей, и сотрудники органов госвласти и местного самоуправления, командированные на работу за пределы РФ.

Отсчет 183 дней начинается с даты пересечения границы РФ.

Следовательно, лица, которые находятся на территории РФ менее 183 календарных дней в течение 12 следующих подряд месяцев, не являются налоговыми резидентами РФ. Это могут быть, например, иностранные туристы, приезжающие в Россию на отдых и экскурсии, студенты, приезжающие на учебу, лица, приезжающие на работу в РФ, и др. При этом, наличие или отсутствие у физического лица гражданства РФ не имеет значения при определении его статуса в качестве налогового резидента РФ.

Иными словами, налоговыми резидентами РФ могут быть признаны и иностранный гражданин, и лицо без гражданства.

В свою очередь, российский гражданин может не являться налоговым резидентом РФ.

Статус налогового резидента РФ для целей уплаты НДФЛ

Присвоение каждому налогоплательщику статуса резидент (не резидент) устанавливает его обязанности по выплате налога в бюджет со своего дохода, влияет на виды и методы отчислений.

В общем случае доходы физических лиц независимо от их размера облагаются по ставке 13%.

Доходы от источников в РФ, полученные физическим лицом, не признаваемым налоговым резидентом РФ, подлежат налогообложению по ставке в размере 30%.

В отношении доходов в виде дивидендов от долевого участия в деятельности российских организаций, полученных таким физическим лицом, применяется налоговая ставка в размере 15%.

Для доходов, в отношении которых предусмотрены иные налоговые ставки при определении налоговой базы, нежели 13%, налоговые вычеты, включая стандартные вычеты, не применяются. То есть доход физического лица, не признаваемого налоговым резидентом РФ, облагается по повышенной ставке и не уменьшается на налоговые вычеты.