С 2022 года отменена обязанность сдачи расчёта по земельному и транспортному налогам. Но это не означает, что отменена и их уплата. Теперь налогоплательщики должны самостоятельно рассчитать и уплатить налог до 1 марта 2022 года. А затем уже сверить данную сумму с начислением налоговой службы, которое та, в свою очередь, должна будет отправить вам в электронной форме по ТКС, в личный кабинет налогоплательщика, заказным письмом или передать руководителю лично под расписку.

В этом материале расскажем, как организован весь этот процесс изнутри в программе 1С: Бухгалтерия предприятия ред. 3.0 и дадим полезные советы, которые помогут вам вовремя избежать недопонимания с проверяющими органами.

Итак, если расчёт налоговой службы не совпадёт с вашим, например, по причине отсутствия данных о приобретённом вами автомобиле, у вас будет 10 дней на то, чтобы представить пояснения с подтверждающими документами.

Рассылка уведомлений с начислениями будет производиться налоговыми органами в течение 6 месяцев с даты крайнего срока уплаты налога за предшествующий год, то есть до конца августа 2021 года.

Чтобы избежать подобных сюрпризов, ФНС рекомендовала провести заблаговременную сверку (Письмо ФНС России от 16.01.2020 г. №БС-4-21/[email protected] «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»).

Инициировать сверку можно при помощи электронной подписи через Личный кабинет налогоплательщика или Единый портал Госуслуг. Те, у кого такая возможность отсутствует, могут представить запрос на сверку на бумажном носителе лично в отделение ФНС или направить его по почте.

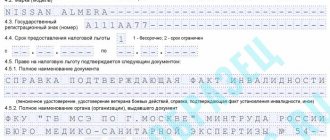

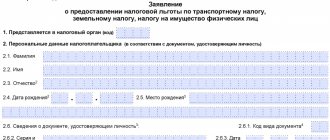

В дальнейшем, при приобретении новых объектов, желательно делать запрос в ФНС о данных постановки его на налоговый учёт, чтобы убедиться в верности исходных точек для просчёта налога. Или после покупки можно направить в ФНС «Сообщение о наличии транспортных средств и (или) земельных участков». Для этого в 1С следует зайти в раздел «Отчёты» и выбрать пункт «Регламентированные отчёты».

В открывшемся окне перейти по ссылке «Уведомления» и выбрать необходимый пункт.

После чего будет открыта форма уведомления, которую необходимо заполнить вручную.

Какие организации платят транспортный налог

Хотите легко платить налоги и отчитываться по ним? Пользуйтесь облачным сервисом Контур.Бухгалтерия! Сервис напомнит об уплате налогов, проведет расчет и автоматически сформирует декларацию.

Получить бесплатный доступ на 14 дней

Транспортный налог платят организации, на которые в ГИБДД или Гостехнадзоре зарегистрированы транспортные средства, признаваемые объектом налогообложения. Их список дан в п. 1 ст. 358 НК РФ. Даже если организация фактически не использует транспорт в работе, налог платить надо.

Транспортный налог не платят организации, которые владеют транспортом, не признаваемым объектом налогообложения (п. 2 ст. 358 НК РФ). Также освобождены льготники и лица, перечисленные в ст. 357 НК РФ — UEFA и дочерние организации UEFA в период по 31 декабря 2022 года включительно, FIFA и дочерние организации FIFA и другие.

Нормативное регулирование

Транспортный налог исчисляется и уплачивается, в соответствии с законодательством региона, где организация стоит на учете в ИФНС в качестве налогоплательщика по зарегистрированным на нее транспортным средствам (ТС).

Общая формула расчета:

где

- Кп — повышающий коэффициент для дорогостоящих авто;

- Кв — коэффициент владения ТС, если транспорт был зарегистрирован на организацию неполный налоговый (отчетный) период;

- Кл — коэффициент использования льготы, если льгота применяется неполный налоговый (отчетный) период.

Срок уплаты транспортного налога за 2022 год (4 квартал) — единый для всех налогоплательщиков, до 1 марта 2022 года (п. 1 ст. 363 НК РФ).

Какие транспортные средства облагаются налогом

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты и другие машины и механизмы. Не являются объектом налогообложения:

- легковые автомобили, оборудованные для использования инвалидами;

- легковые автомобили мощностью до 100 л. с., полученные через органы соцзащиты;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности у организаций и ИП, которые занимаются перевозкой пассажиров и грузов;

- тракторы, самоходные комбайны, специальные сельскохозяйственные автомобили, используемые для производства сельскохозяйственной продукции и в других сельскохозяйственных работах;

- транспортные средства федеральных органов исполнительной власти, где законодательно предусмотрена военная или приравненная к ней служба;

- транспортные средства, находящиеся в розыске, если угон документально подтвержден уполномоченным органом.

Полный список здесь.

Как рассчитать?

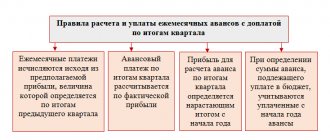

Авансовые платежи по транспортному налогу рассчитывают по итогам отчетных периодов. Как сказано в п. 2 статьи 360 Налогового кодекса Российской Федерации, отчетные периоды это 1, 2 и 3 кварталы года.

При расчетах за неполный период учитывают коэффициент владения, если машина стоит свыше 3 млн руб. – повышающий коэффициент на дорогостоящие автомобили.

Общая схема

Формула для расчёта следующая:

АП = НБ × НС × ¼, где:

- НБ — налоговая база (для ТС – мощность двигателя в лошадиных силах);

- НС — налоговая ставка.

Размер налоговой ставки зависит от субъекта, региональные власти сами назначают эту величину. Актуальные размеры за 2022 год по регионам можно посмотреть на сайте Федеральной налоговой службы – https://www.nalog.ru/rn77/service/tax/d814314/.

Пример расчёта: зарегистрирована в Твери. На её балансе числится легковой автомобиль Lada Granta, машину приобрели в 2022 году. Бухгалтеру нужно произвести расчет авансов за 1 квартал 2022 года.

Характеристики автомобиля:

- мощность – 106 л.с.;

- зарегистрирован в Твери;

- год выпуска – 2022.

Ставка в Твери за авто с такой мощностью – 21 руб.

Формула расчета: (106 л.с. × 21 руб.) × ¼ = 556,5 руб.

За неполный квартал

Если организация была собственником автомобиля не полный квартал, авансовый платеж считают по фактическому количеству полных месяцев. Это закреплено в п. 3 статьи 362 Налогового кодекса Российской Федерации.

У компании должны быть документы, которые подтверждают, что транспортное средство было в собственности неполный квартал.

- Если автомобиль зарегистрировали до 15 числа включительно или сняли с учета после 15 числа – месяц постановки на учёт или снятия с учёта считают за полный.

- Если автомобиль зарегистрировали после 15 числа или сняли с учёта до 15 числа – месяц постановки на учёт или снятия с учёта не берут в расчёт суммы налогового платежа.

- Если автомобиль зарегистрировали и сняли с учета в один день, рассчитывать транспортный налог не нужно. Об этом сказано в письме Министерства Финансов РФ от 15 июня 2022 года № 03-05-04-04/37237.

Аванс за неполный квартал считают по формуле:

АП = НБ × НС × Кп × ¼ × Кв, где: Кв — коэффициент владения.

Чтобы его рассчитать, нужно число месяцев владения транспортным средством в квартале разделить на три.

Пример расчета: строительная компания из Калининграда в марте купила грузовой автомобиль Hyundai HD78. Грузовик зарегистрировали 14 марта. Автомобиль находится в собственности у организации три месяца – январь, февраль и март.

Бухгалтер должен рассчитать размер аванса за 1 квартал. Характеристики автомобиля:

- мощность: 130 л.с.;

- дата выпуска: 2013 г.

Ставка для грузовых автомобилей до 150 л.с. в Калининграде – 40 руб.

Формула расчета: 130 л.с.. × 40 р. × (3 МЕС. : 3 МЕС.) × ¼ = 1 300 руб.

Когда отчитываться по транспортному налогу

Хотите легко платить налоги и отчитываться по ним? Пользуйтесь облачным сервисом Контур.Бухгалтерия! Сервис напомнит об уплате налогов, проведет расчет и автоматически сформирует декларацию. Получить бесплатный доступ на 14 дней

Отчитываться по транспортному налога с 2022 года организации не должны. Вместо этого юридические лица будут обмениваться с налоговой сообщениями о сумме налога и объектах налогообложения. Так, организация платит налог, инспекция проверяет сумму по сведениям из ГИБДД и отражает результат своих расчетов в сообщении. Если уплаченная сумма совпадает с расчетом налоговой, то все в порядке. Если нет, нужно разобраться, кто допустил ошибку, и исправить ее. Например, если вы уплатили меньше налога, чем нужно, надо будет погасить недоимку и заплатить пени. Если же ошиблась налоговая, то в ответ на сообщение надо направить пояснение с подтверждающими документами.

Сообщение из ИФНС может не прийти. Если этого не произошло до 1 сентября, то есть вероятность, что в налоговой нет данных о вашем транспорте. Тогда инспекторов надо уведомить — для этого в любую инспекцию направляется сообщение об объекте налогообложения и копии подтверждающих документов. Форма сообщения утверждена Приказом ФНС России от 25.02.2020 № ЕД-7-21/[email protected] Если проигнорировать эту обязанность, можно получить штраф в размере 20 % от неуплаченной суммы налога.

Кто должен вносить?

Авансовые платежи по транспортному налогу обязаны вносить только юридические лица, то есть организации на балансе которых есть автомобили. Это закреплено в пп. 1, 2 статьи 362 Налогового кодекса Российской Федерации.

Обязанность уплаты авансов есть не во всех регионах страны, это указано в соответствующем законодательном документе региона. Чаще всего он называется «Закон о транспортном налоге».

Обычные собственники транспортных средств платят налог за ТС по факту получения налогового уведомления, раз в год.

Более детально о транспортном налоге для юридических лиц можно узнать здесь.

Сроки уплаты транспортного налога

До 2022 года сроки уплаты налога и авансовых платежей устанавливали регионы. Теперь их сделали одинаковыми по всей стране — не позднее последнего числа месяца, следующего за истекшим кварталом. С учётом выходных в 2022 году даты следующие:

- налог по итогам 2022 года — не позднее 1 марта 2022 года;

- авансовый платёж за I квартал 2022 года — 30 апреля 2021 года;

- авансовый платёж за II квартал 2022 года — 2 августа 2021 года;

- авансовый платёж за III квартал 2022 года — 1 ноября 2021 года.

Субъекты РФ по-прежнему могут отменять авансовые платежи. Если в вашем регионе их отменили, то платите только по итогам года.

Транспортный налог и авансовые платежи перечисляются в бюджет по месту нахождения транспортных средств.

Местом нахождения транспортного средства признается:

- для водных транспортных средств (кроме маломерных судов) — место государственной регистрации транспортного средства;

- для воздушных транспортных средств — место нахождения организации, на которую зарегистрировано транспортное средство, или место госрегистрации транспорта, если организация-собственник находится не в РФ;

- для других транспортных средств — место нахождения организации или ее обособленного подразделения, по которым зарегистрировано транспортное средство.

Расчет транспортного налога

Транспортный налог рассчитывается автоматически регламентной операцией Расчет транспортного налога в декабре 2022 (Операции — Закрытие месяца — Расчет транспортного налога).

Проводки

Проверить исчисленный налог можно в Справке-расчете транспортного налога за 2022 год.

Налоговая база и налоговые ставки

Налоговая база определяется отдельно по каждому транспортному средству. Налоговые ставки устанавливаются в регионе и зависят от характеристик транспортного средства, указанных в технической документации:

- для транспортных средств с двигателями — от мощности двигателя в лошадиных силах,

- для воздушных транспортных средств с реактивными двигателями — от суммарной паспортной статической тяги реактивного двигателя на взлетном режиме в земных условиях в килограммах силы,

- для водных несамоходных транспортных средств — от валовой вместимости.

Для других водных и воздушных транспортных средств единицей для расчета налога считается само транспортное средство. Налоговая база по ним определяется отдельно. Субъекты РФ могут увеличивать или уменьшать федеральные налоговые ставки, но не более чем в десять раз.

Ставки транспортного налога по регионам и годам приведены здесь.

Допускается установление дифференцированных налоговых ставок для каждой категории транспортных средств, с учетом «возраста» транспортных средств и их экологического класса. Возраст транспортного средства — это число полных лет между 1 января года, следующего за годом выпуска, и 1 января текущего года. По дорогим автомобилям из специального перечня применяется повышающий коэффициент

Если налоговые ставки не определены законами субъектов Российской Федерации, применяются ставки, указанные в п. 1 ст. 361 Налогового кодекса.

Что такое аванс по транспортному налогу и кто его платит

Под авансовыми платежами следует понимать суммы к уплате налога на транспорт, состоящий на балансе организаций. Обычные граждане освобождаются от обязательств по перечислению авансов и получают готовые уведомления с уже рассчитанными взносами за целый год, в то время как юридические лица должны вычислять все самостоятельно и переводить денежные средства в сроки, устанавливаемые властями регионов. Обычно оплата производится поквартально.

Расчет авансовых платежей по транспортному налогу в 2022 году производится с учетом следующих особенностей:

- Ставки по взносам властями регионов устанавливаются самостоятельно, но с учетом положений ст. 361 НК РФ.

- ИФНС получает информацию о количестве транспортных средств в организации автоматически. Расчет всех сумм за каждое из них выполняет предприятие.

- Налог уплачивается за каждый автомобиль по отдельности.

- Если в компании есть шикарные автомобили, к основной ставке будет применяться повышающий коэффициент. На его величину влияет марка, год выпуска и стоимость. Полный список дорогостоящих марок формируется ежегодно и выкладывается на сайте Минпромторга.

- Если грузовой транспорт свыше 12 тонн зарегистрирован в специальном реестре, сумма налога будет уменьшена на сумму взносов, уплачиваемых за порчу дорог общественного пользования.

- Перечисление денежных средств в ИФНС производится по месту пребывания машин.

Внимание! Обязательства по уплате авансов устанавливаются субъектами самостоятельно. В некоторых регионах предприятия платят налоги сразу за истекший период (год). Например, в Москве деньги должны перечисляться до 5 февраля ежегодно, а в Санкт-Петербурге компании платят до 30 апреля, до конца июля и до 30 октября, а за ноябрь, декабрь и январь средства должны поступать до 10 февраля.

Особенности расчета для дорогих машин

Для дорогостоящих автомобилей, которые указаны в перечне Минпромторга (https://minpromtorg.gov.ru/docs/#!perechen_legkovyh_avtomobiley_sredney_stoimostyu_ot_3_millionov_rubley_podlezhashhiy_primeneniyu_v_ocherednom_nalogovom_periode_2019_god), при расчёте авансового платежа общая сумма умножается на повышающий коэффициент.

АП = НБ × НС × Кп × ¼, где: Кп — повышающий коэффициент.

Пример расчёта: зарегистрирована в Перми. На её балансе есть легковой автомобиль BMW X3 Lifestyle, машину приобрели в 2016 году. Бухгалтеру нужно рассчитать авансовый платеж за 1 квартал 2022 года.

Характеристики автомобиля:

- иномарка входит в перечень дорогостоящих машин Минпромторга, значит при расчете будет применен повышающий коэффициент – 1,1;

- мощность – 249 л.с.;

- зарегистрирован в Перми;

- год выпуска – 2016.

Ставка в Перми за авто с такой мощностью – 72 руб.

Формула расчета: (249 л.с. × 72 руб. × 1,1) × ¼ = 4 930,2 руб.

Для ТС массой свыше 12 тонн

С 2022 года за большегрузы массой свыше 12 тонн стали платить авансовые платежи по транспортному налогу. Это связано с отменой налогового вычета по системе «Платон» в счет возмещения вреда в отношении большегруза. Теперь платить налоги и авансовые платежи компании-собственники грузовиков будут в полном объеме по общим правилам, закрепленным в Налоговом кодексе Российской Федерации.