Когда РСВ считается несвоевременно сданным

Для расчета по страховым взносам в п. 7 ст. 431 НК РФ установлена крайняя отчетная дата — 30-е число месяца, следующего за расчетным или отчетным периодом. Если представить расчет в ИФНС позже этого срока хотя бы на 1 день, он будет считаться несвоевременно сданным.

Плательщикам страховых взносов время от времени выпадает законная возможность сдать РСВ на день-два позднее крайней отчетной даты и при этом не быть оштрафованными. Такую возможность предоставляет п. 7 ст. 6.1 НК РФ, нормы которого предусматривают перенос отчетной даты на ближайший следующий рабочий день при ее совпадении с выходным и (или) нерабочим праздничным днем.

В 2022 году такая возможность как раз представится. Но любая задержка с отправкой расчета в инспекцию чревата штрафом. О его размере расскажем далее.

В 2022 году будут перенесены сроки сдачи РСВ:

- за 2022 год — на понедельник, 01.02.2021, с субботы 30.01.2020;

- за 9 месяцев 2022 года — на понедельник, 01.11.2021, с субботы, 30.10.2020.

Остальные расчеты надо сдать в точный срок:

- за 1 квартал 2022 года — до 30.04.2021;

- за полугодие 2022 года — до 30.07.2021.

Какая отчетность сдается по соцвзносам

Расчет по страховым взносам (РСВ) — обязательная к предоставлению плательщиками отчетность. Страховые взносы уплачиваются на обязательное пенсионное, медицинское, социальное страхование и на страхование от несчастных случаев на производстве. В настоящее время уплата страховых взносов контролируется Федеральной налоговой службой. Ранее эти функции исполнялись внебюджетными фондами: Пенсионным и Фондом социального страхования. При неподаче отчетности штраф за несдачу РСВ-1 уплачивался в ПФР.

В связи с перечислением обязательных платежей на социальное страхование у плательщика возникает обязанность предоставлять следующую отчетность:

| Отчет | Куда предоставляется | Содержание отчета | Периодичность предоставления | Срок сдачи |

| РСВ | ИФНС | О начисленных страховых взносах | Ежеквартально | До 30 числа месяца, следующего за отчетным кварталом |

| СЗВ-М | ПФР | Списки работающих сотрудников | Ежемесячно | До 15 числа следующего месяца |

| СЗВ-СТАЖ | Сведения о стаже работников | Ежегодно | Не позднее 1 марта следующего года | |

| 4-ФСС | ФСС РФ | О начислении и уплате взносов на травматизм | Ежеквартально | На бумаге — до 20, электронно — до 25 числа месяца, следующего за отчетным кварталом |

Каждый контролирующий орган проверяет правильность предоставления своей отчетности. На компанию за нарушения налагается штраф за непредоставление отчетности в ПФР, ИФНС или ФСС, в зависимости от отчета.

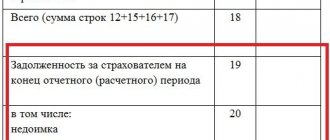

Размер штрафа за опоздание с отчетом

Правила, по которым назначается штраф за несвоевременно представленный РСВ, прописаны в п. 1 ст. 119 НК РФ. Сумма штрафа определяется расчетным путем — 5% от неуплаченной в срок суммы страховых взносов, подлежащих уплате на основании представленного РСВ, за каждый полный или неполный месяц.

Рассчитанная таким образом величина не всегда представляет собой окончательный размер штрафа, подлежащего перечислению в бюджет. Законодатель установил ограничения, за пределы которых сумма штрафа выходить не может: не менее 1000 руб. и не более 30% указанной суммы взносов.

Размер штрафа за несвоевременную сдачу РСВ в 2022 году вычисляется по этому же алгоритму.

Штраф за непредставление (несвоевременное представление) РСВ — это не все, что может подстерегать плательщика взносов. У налоговиков есть законодательно закрепленная возможность приостанавливать операции по банковским счетам, если они не получат РСВ в течение 10 дней по истечении установленного срока его представления (п. 3.2 ст. 76 НК РФ).

Кроме того, оштрафовать могут и руководителя на 300–500 руб. (ст. 15.5 КоАП РФ). Размер этого наказания в дальнейшем может вырасти: законодатели планируют увеличить его не менее чем в 5 раз.

Ответственность за несдачу РСВ

После передачи администрирования страховых взносов налоговым органам ответственность нарушения в этой области регламентируются налоговым законодательством. Штраф за непредоставление РСВ установлен статьей 119 НК РФ. Она предусматривает наложение штрафных санкций на провинившуюся компанию в размере 5% от неуплаченной суммы соцвзносов, исчисленной к уплате в просроченном отчете. Если компания все оплатила вовремя, но предоставила РСВ в ИФНС с опозданием, то ей придется заплатить минимальный штраф за несвоевременную сдачу РСВ — 1000 руб. (п. 2 ст. 119 НК РФ).

Кроме того, если плательщик обязан предоставлять отчет в электронном виде, а сдал его на бумаге, то его оштрафуют на 200 руб. (ст. 119.1 НК РФ). В 2022 году порог, при котором организация вправе предоставить отчет, снижен до 10 человек. Все предприятия с большей численностью обязаны сдавать отчетность в электронном виде.

Пример, как рассчитать штраф за несдачу РСВ в 2022 году

ООО «Компания» с численностью работников 30 человек предоставила РСВ за 2022 год 10.02.2020. Отчет отправлен почтой в бумажном виде. Сумма к уплате за декабрь составила 300 000 руб. и перечислена была в тот же день, то есть тоже с опозданием. Поскольку организация не уплатила вовремя взносы и опоздала с отчетом, штраф составит 5% от неуплаченного размера соцвзносов. Кроме того, организация обязана отчитаться в электронном виде. За нарушение порядка сдачи к ней применена еще одна штрафная санкция в размере 200 руб.

Штраф за РСВ составит:

300 000 × 5% + 200 руб. = 15 200 руб.

Когда размер штрафа можно снизить

Если у плательщика взносов есть смягчающие обстоятельства, размер штрафа за РСВ можно снизить (п. 1 ст. 112 НК РФ). Наличие хотя бы одного такого обстоятельства позволяет вдвое сократить штрафную сумму (п. 3 ст. 114 НК РФ).

Какие смягчающие обстоятельства помогают в суде снизить штраф, смотрите на рисунке:

Если же плательщик взносов не в первый раз нарушает сроки представления РСВ, это будет считаться отягчающим обстоятельством и может повлечь увеличение размера штрафа.

Оценивают отягчающие и смягчающие обстоятельства налоговики или судьи при вынесении решения о размере налоговых санкций.

Предусмотренное законом наказание за несвоевременное представление (последствия)

Прежде чем рассматривать, какие последствия ожидают налогоплательщика за несвоевременное представление в налоговое ведомство расчета по страховым взносам, требуется точно идентифицировать ситуации, квалифицируемые как нарушения, предусматривающее возможность дисциплинарных санкций.

Налоговики считают непредоставлением расчетов по страховым взносам такие случаи:

- несоответствие общих сумм отчислений по сравнению с платежами при учете всех трудоустроенных сотрудников – совпадение должно отмечаться помесячно;

- предоставление недостоверной персональной информации по привлеченному персоналу – ФИО, номеров СНИЛС, идентификационных кодов.

С 2022 года перечень наказуемых ошибок значительно расширился, включая наличие недостоверной информации по следующим позициям:

- суммам отчислений по отчетным и расчетным периодам;

- базовым для начислений взносов в ПФР в границах максимального значения;

- перечисленным суммам в ПФР в границах максимального значения;

- итоговым показателям отчислений;

- базам, применяемым для определения дополнительного тарифа;

- размерам перечислений в ПФР в рамках дополнительных тарифов;

- общим данным, по итогам декларации.

Статья по теме: Особенности сдачи расчета формы 4-ФСС

Нарушения технического характера в расчете страховых взносов по ОМС, согласно разъяснениям налоговиков, не могут стать причиной отклонения декларации.

За несвоевременное предоставление отчетности или неточности в сданном расчете, компания, ИП либо физическое лицо, допустившее указанные нарушения, может подвергаться следующим мерам ответственности:

- штрафам, в рамках, установленных действующим НК РФ;

- административным санкциям, установленным КоАП – применяется в отношении должностных лиц, по чьей вине допущено нарушение.

Важно! Кроме перечисленных санкций, в более серьезных ситуациях, налоговая служба вправе заблокировать банковские счета компании, что станет серьезной проблемой для продолжения деятельности. Такие последствия возможны в случае непредоставления расчета, спустя десятидневный срок от даты, когда он должен быть сдан.

Как накажут, если в расчете есть ошибки или не соблюден способ его представления

Отдельного штрафа за ошибки в РСВ в НК РФ не предусмотрено. Однако проверочная программа не пропускает отчеты с некорректными персональными данными, так как эти ошибки мешают идентифицировать застрахованных физлиц. Такой РСВ считается непредставленным (п. 7 ст. 431 НК РФ). Тогда налоговики уведомляют плательщика взносов об этом, а отчет ему необходимо исправить.

Если при проверке контролеры выявят в РСВ занижение базы по взносам, плательщика взносов могут оштрафовать по п. 3 ст. 120 НК РФ на сумму до 20% от неуплаченных взносов, но не менее 40 000 руб. (письмо Минфина от 26.05.2017 № 03-02-07/1/32430).

Оштрафовать на 200 руб. компанию или ИП контролеры вправе в том случае, если РСВ должен быть представлен в электронном виде, а поступил в ИФНС в бумажной форме (ст. 119.1 НК РФ).

Напомним, что с 2022 года представлять в электронной форме РСВ обязаны страхователи со среднесписочной численностью работников за предшествующий расчетный/отчетный период более 10 чел. (п. 10 ст. 431 НК РФ). Этот лимит был установлен с 01.01.2020. (закон «О внесении изменений…» от 29.09.2019 № 325-ФЗ). Данное правило распространяется и на последующие годы до введения каких-либо дополнительных изменений.

Персонифицированный учет

Работодатели ежемесячно сдают в ПФР форму СЗВ-М, а также раз в год — СЗВ-СТАЖ. Персонифицированный учет ведется в соответствии с инструкцией, утвержденной приказом Минтруда РФ от 21.12.2016 № 766н. С октября 2018 года в нее были внесены изменения в части порядка исправления ошибок. Теперь исправить можно только те по сведения, которые орган ПФР принял. Если же в форму вносится информация о сотруднике, который в ней ранее отсутствовал, то это признается дополнением, а не исправлением данных. И чтобы за такое дополнение не оштрафовали, нужно уложиться в установленный срок.

Отметим, что ПФР штрафовал за несвоевременное внесение «забытых» сотрудников и раньше, но страхователям удавалось оспаривать такие штрафы в суде. Арбитры указывали на то, что данное изменение можно расценивать как корректировку ранее поданной формы, а за нее штраф не назначается.

Узнать, когда ПФР оштрафует за формы персонифицированного учета, можно из следующей схемы.

Штраф 500 рублей за каждого застрахованного

| Подача первичной или уточненной формы после окончания срока | Подача уточнения, дополнения или корректировки после получения уведомления из ПФР | Подача корректирующей или отменяющей формы, если ошибка (в т.ч. лишние сведения) найдена самостоятельно | |

| << Нет << | Подача в течение 5 днейпосле получения уведомления | >> Да >> | Штраф не назначается |

Калькулятор штрафа за непредставление налоговой декларации (расчета по взносам)

За периоды до 01.01.2017 расчет по страховым взносам предоставлялся в Пенсионный фонд. Штраф за несвоевременную сдачу отчета в ПФР устанавливался статьей 46 212-ФЗ и исчислялся по несколько иным правилам. Минимальный штрафной платеж составлял 1000 руб. Но было уточнение, что его сумма рассчитывается исходя из суммы взносов, начисленной к уплате за последние три месяца отчетного периода. В итоге тариф штрафных санкций упростили и установили в размере 5%.

Законом 212-ФЗ предусматривался не только штраф за несвоевременную сдачу отчетности в ПФР, но и ответственность за несоблюдение порядка предоставления РСВ-1. Если отчет сдавался в бумажном виде при обязанности электронной формы, то взыскивался штраф в размере 200 руб.

В связи с уплатой страховых взносов на каждое лицо, подлежащее обязательному пенсионному страхованию, работодатель обязан сдавать отчеты в ПФР:

- СЗВ-М — сведения о застрахованных лицах;

- СЗВ-СТАЖ — сведения о стаже.

Штраф Пенсионного фонда за несвоевременную сдачу отчета установлен статьей 17 закона 27-ФЗ «О персонифицированном учете». Штрафные санкции предусмотрены в размере 500 руб. за каждое лицо, в отношении которого сведения не поданы или поданы с ошибкой.

Уплата взносов на травматизм регулируется Федеральным законом 125-ФЗ от 24.07.1998. Этот вид соцвзносов полностью оставлен в зоне ответственности Фонда социального страхования. ФСС контролирует начисление, перечисление обязательных платежей и финансирование мероприятий по снижению травматизма на предприятии.

Статьей 26.30 закона установлена ответственность за непредоставление 4-ФСС в размере 5% от суммы начисленных к перечислению платежей. Штрафные санкции не могут превышать 30% размера от начисления. Минимальный размер санкции составляет такую же сумму, как и штраф за несданный отчет в ПФР, — 1000 руб.

Расчет по страховым взносам обязаны подавать все страхователи, то есть юридические лица и предприниматели, у которых числятся сотрудники. При этом расчет необходимо подавать, даже если компания в отчетном периоде не вела деятельность и выплаты физическим лицам не производились.

Подать документ можно в электронном или бумажном виде. Если в компании числится более 25 сотрудников, форма отправляется в электронном виде, если сотрудников меньше чем 25, отчет можно подготовить на бумаге.

В какие сроки требуется сдавать отчеты

Чтобы избежать штрафа за несвоевременную сдачу расчетных документов по страховым взносам, налогоплательщику необходимо точно представлять допустимые сроки предоставления расчетов. На определение указанных сроков влияют расчетный и отчетный периоды, установленные ст. 423 НК РФ, по окончании которых рассчитывают дни сдачи документов.

Период, определяемый в качестве расчетного ограничивается годом по календарю, а для отчетного – начальным кварталом, шестью и девятью месяцами от начала года.

Подача расчета по страховым взносам окажется несвоевременной, если отчетная документация предоставлена с опозданием хотя бы на один день от 30 числа в следующем месяце за отмеченными выше периодами. Но этот срок может быть перенесен, если указанное календарное передачи отчетности приходится на выходной день. В данной ситуации отчетная дата переносится на ближайший будний день.

Организации, ИП или гражданину, являющемуся плательщиком страховых взносов, необходимо соблюдать аккуратность в предусмотренной налоговым законодательством отчетности. За несдачу или несвоевременное предоставление соответствующих расчетов, нарушители могут быть привлечены к ответственности в рамках действующих законодательных актов.

Статья по теме: Приложение 9 к разделу 1 — расчет по страховым взносам