Т. Н. Милютина автор статьи, заместитель генерального директора по аудиту ООО «АЛТ-АУДИТ»

В последнее время у организаций часто возникают вопросы: приводят ли к образованию обособленного подразделения такие ситуации, как нахождение сотрудника в длительной командировке, сдача в аренду техники с экипажем, передвижная строительная площадка. Об этих вопросах, а также об особенностях сдачи налоговых деклараций и уплаты налогов обособленными подразделениями, пойдет речь в данной статье.

Согласно п. 2 ст. 11 НК РФ под обособленным подразделением организации в целях исчисления налогов и сборов понимается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места.

Признание подразделения обособленным производится независимо от того, отражено или не отражено его создание в иных организационно-распорядительных документах, и от полномочий, которыми оно наделяется. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца.

Из приведенного в НК РФ определения видно, что подразделение считается обособленным, если:

- оно территориально обособлено от организации;

- в нем есть стационарные рабочие места.

Законодательство о налогах и сборах не содержит определения «рабочее место». В соответствии с п. 1 ст. 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

Таким образом, для определения содержания термина «рабочее место» необходимо руководствоваться положениями, изложенными в ст. 209 ТК РФ. Согласно данной норме, рабочее место – это место, где работник должен находиться или куда ему необходимо прибыть в связи с его работой и которое прямо или косвенно находится под контролем работодателя.

Исходя из вышеизложенного, можно выделить ряд признаков рабочего места:

- наличие трудового договора между работником и работодателем;

- оборудованность рабочего места;

- стационарность рабочего места;

- прямой или косвенный контроль работодателя.

Однако почти все указанные признаки не так просты, как кажутся на первый взгляд, и их толкование становится причиной многочисленных споров между налогоплательщиками и проверяющими. Поэтому рассмотрим каждый из них подробнее.

Территориальная обособленность

Понятие «территориальная обособленность подразделения» законодательно не определено, и в соответствии с юридической и деловой практикой под этим понимается нахождение подразделения вне места нахождения юридического лица.

Согласно п. 2 ст. 54 ГК РФ место нахождения юридического лица определяется местом его государственной регистрации. Аналогичные нормы содержатся и в Федеральных законах об акционерных обществах и обществах с ограниченной ответственностью.

Судебная практика по этому поводу указывает: «любое обособленное подразделение, местонахождение которого отлично от места нахождения организации, указанного в его учредительных документах, является обособленным подразделением» (Постановление ФАС СЗО от 21.06.2004 N А56-34578/03).

В некоторых судебных решениях можно встретить определение с более строгими условиями. Так, по мнению представителей ФАС Северо-Западного и Северо-Кавказского округов, «под территориальной обособленностью подразумевается расположение структурного подразделения организации географически отдельно от головной организации и за пределами административно-территориальной единицы ее регистрации, подконтрольной тому или иному налоговому органу» (см. Постановления ФАС Северо-Западного округа от 02.11.2007 по делу N А26-11293/2005, Северо-Кавказского округа от 20.06.2007 N Ф08-3590/2007-1449А по делу N А63-9693/2006-С4).

Для целей налогообложения территориальная обособленность будет признана при любом несовпадении адреса организации, указанного в учредительных документах и в заявлении, подаваемом в налоговый орган, и адреса фактического места расположения обособленного подразделения. Именно такой подход используют налоговые органы при выявлении признаков обособленного подразделения (Письма Минфина России от 12.01.2010 N 03-02-07/1-6 и от 21.12.2009 N 03-02-07/1-550, УФНС России по г. Москве от 19.03.2012 N 17-26/23423).

Значит, подразделение является территориально обособленным от головной организации, если находится на территории, где налоговый учет и налоговый контроль осуществляет иной налоговый орган, нежели тот, в котором организация состоит на учете в качестве налогоплательщика.

Ранее в разъяснениях финансовых органов подразделение предлагалось признавать территориально обособленным в случае его нахождения:

- по иному адресу, не указанному в учредительных документах как место нахождения самого налогоплательщика (Письмо Минфина России от 07.07.2006 N 03-01-10/3-149, Постановление Тринадцатого арбитражного апелляционного суда от 07.04.2005 по делу N А56-48067/2004);

- по иному почтовому адресу (Письма Минфина России от 22.12.2004 N 03-03-01-04/1/184, от 29.11.2004 N 03-03-01-02/45, от 09.11.2004 N 03-03-01-04/1/103, от 21.10.2004 N 03-03-01-04/1-78).

В связи с тем, что местонахождение самой организации может также отличаться от адреса, указанного в ее учредительных документах, все чаще налоговые и судебные инстанции предпочитают признавать обособленными подразделения, имеющие отличающийся от основного почтовый адрес. Соответственно, подразделения организации, находящиеся на ее территории и имеющие одинаковый с ней почтовый адрес, в силу отсутствия территориальной обособленности не могут рассматриваться в смысле НК РФ как обособленные (Постановления ФАС Восточно-Сибирского округа от 06.09.2006 N А74-1273/06-Ф02-4571/06-С1 по делу N А74-1273/06, Московского округа от 21.08.2007, 28.08.2007 N КА-А40/8267-07 по делу N А40-73186/06-99-353, Поволжского округа от 06.09.2006 по делу N А65-5878/2005-СА1-23, Девятого арбитражного апелляционного суда от 27.04.2007, 07.05.2007 N 09АП-4826/2007-АК по делу N А40-73186/06-99-353).

Таким образом, территориально обособленным следует считать подразделение, имеющее иной почтовый адрес по сравнению с местом нахождения основной организации. Для целей учета и налогового контроля особое внимание следует уделять обособленным подразделениям организации, находящимся за пределами административно-территориальной единицы регистрации основной организации и в связи с этим подконтрольным иному налоговому органу. У организации возникает обязанность их постановки на учет в налоговом органе (по правилам ст. 83 и ст. 84 НК РФ).

Если не сообщить об открытии

Помимо регистрации, головная организация обязана уведомить территориальное отделение налоговой службы об открытии обособленного подразделения. Сделать это необходимо в любом случае, независимо от того, ведется через ОП деятельность или нет. Нарушение сроков и несоблюдение правила об обязательном уведомлении влечет штрафные санкции.

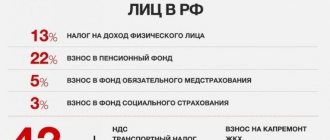

Вот таблица всех возможных штрафов за несообщение об открытии. Какое взыскание назначат головной компании, зависит от решения проверяющих специалистов ИФНС.

| Величина штрафа | Норма | Основание |

| 10 000,00 рублей | П. 1 ст. 116 НК РФ | Нарушение срока подачи заявления о постановке на учет в отделение Федеральной налоговой инспекции |

| 10% от доходов, полученных в течение всего времени деятельности ОП, но не меньше 40 000,00 рублей | П. 2 ст. 116 НК РФ | Ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в ИФНС |

| 5000,00 рублей | П. 1 ст. 129.1 НК РФ | Несвоевременное сообщение в ИФНС обязательных сведений |

| 200 рублей | П. 1 ст. 126 НК РФ | Непредоставление в ФНС обязательных документов в установленный срок |

За непредоставление сведений об открытии ОП назначают штраф по п. 1 ст. 126 НК РФ в размере 200 рублей. Но есть случаи, когда контролеры принимали другую позицию и определяли максимальный штраф в размере 10% от недополученных в региональный бюджет доходов. Логика проста: отделение открылось, деятельность ведется в конкретном регионе, но налоги в региональный бюджет не попадают, так как ОП не поставили на учет в территориальном отделе Федеральной налоговой инспекции.

Возможные варианты ответственности

Если выяснится, что организация в нарушение пп. 3 п. 2 ст. 23 НК РФ в установленный срок не сообщила в налоговый орган обо всех обособленных подразделениях со дня их создания, то данное обстоятельство, скорее всего, послужит основанием для ее привлечения проверяющими должностными лицами налогового органа к ответственности по п. 2ст. 116 НК РФ.

Согласно п. 2ст. 116 НК РФ ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе влечет взыскание штрафа в размере 10 % от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 40 тыс. руб. Однако у Минфина иная позиция.

Ведомство разъясняет: ответственность за несообщение в инспекцию о создании обособленного подразделения должна устанавливаться в соответствии с п. 1 ст. 126 НК РФ (Письмо Минфина России от 17.04.2013 № 03‑02‑07/1/12946). Данной нормой установлена ответственность за непредставление налогоплательщиком в установленный срок в налоговые органы документов и (или) иных сведений, предусмотренных НК РФ.

ФНС придерживается аналогичного мнения (Письмо от 27.02.2014 № СА-4-14/3404), указывая при этом: за непредставление сведений о создании обособленного подразделения организация подлежит ответственности п. 1 ст. 126 НК РФ, то есть в виде штрафа в размере 200 руб. Ответственность же по п. 2 ст. 116 НК РФ наступает в случае, если деятельность ведется без постановки на учет самого налогоплательщика.

По причине того, что на практике контролеры зачастую применяют к налогоплательщикам санкции в соответствии с п. 2 ст. 116 НК РФ, возникают налоговые споры, которые чаще всего перерастают в судебные.

Арбитры, признавая позицию налогового органа неправомерной, указывают: положения ст. 23, 83, 84 НК РФ предусматривают информирование налогового органа лишь о создании обособленного подразделения, а не о действиях налогоплательщика по постановке обособленного подразделения на налоговый учет. Несообщение о создании обособленного подразделения диспозицией ст. 116 НК РФ не охватывается, и указанное нарушение образует состав налогового правонарушения, предусмотренного ст. 126 НК РФ (Постановление АС УО от 28.12.2015 № Ф09-10484/15 по делу № А60-4800/2015).

Можно ограничиться штрафом в 200 руб.

В Письме ФНС России от 27.02.2014 № СА-4-14/3404 была отражена благоприятная для налогоплательщиков позиция, из которой следовало, что, по мнению налоговиков, за непредставление сведений о создании обособленного подразделения организация подлежит ответственности всего лишь по п. 1 ст. 126 НК РФ, то есть в виде штрафа в размере 200 руб., что, конечно, намного меньше, чем санкция, предусмотренная п. 1 ст. 116 НК РФ.

Важно также другое замечание налоговиков в этом письме: налогоплательщик подлежит привлечению к ответственности, предусмотренной п. 2 ст. 116 НК РФ, если ведет свою деятельность без постановки на учет в налоговом органе самого налогоплательщика (иначе говоря – не обособленного подразделения).

Подобную позицию изложил и Минфин в Письме от 17.04.2013 № 03-02-07/1/12946.

В Постановлении АС УО от 28.12.2015 № Ф09-10484/15 по де-лу № А60-4800/2015 отмечено, что положения ст. 23, 83 и 84 НК РФ предусматривают информирование налогового органа лишь о создании обособленного подразделения, а не о действиях налогоплательщика по постановке обособленного подразделения на налоговый учет. Несообщение о создании обособленного подразделения диспозицией ст. 116 НК РФ не охватывается, и указанное нарушение образует состав налогового правонарушения, предусмотренного ст. 126 НК РФ (см. также Постановление АС УО от 19.10.2015 № Ф09-7309/15 по делу № А76-2261/2015[3]).

Отметим, что в Постановлении АС МО от 30.10.2014 № Ф05-11191/14 по делу № А40-130227/2013 судьи, не согласившись с применением в данном случае ответственности по п. 2 ст. 116 НК РФ, сочли, что налогоплательщик должен быть оштрафован по п. 1 ст. 129.1 НК РФ, то есть за неправомерное несообщение (несвоевременное сообщение) лицом сведений, которые в соответствии с НК РФ это лицо должно сообщить налоговому органу, – в размере 5 тыс. руб.

Но есть риск гораздо большего ущерба.

Однако на практике территориальные налоговые органы, озабоченные, очевидно, пополнением, прежде всего, местного бюджета, часто квалифицируют данное нарушение по п. 2 ст. 116 НК РФ. Более того, нередко их в этом до сих пор поддерживали и суды.

Так, в Постановлении АС ЗСО от 27.01.2017 № Ф04-5897/2016 по делу № А70-2645/2016 указывается, что объективная сторона состава правонарушения, предусмотренного п. 1 ст. 126 НК РФ, характеризуется неисполнением налогоплательщиком установленной законом обязанности представить налоговому органу документы, необходимые для налогового контроля, тогда как налогоплательщик привлечен к ответственности именно за ведение деятельности без постановки на учет в налоговом органе по месту нахождения обособленных подразделений.

Суд согласился с налоговиками и определил, что в таком случае применяется п. 2 ст. 116 НК РФ. Из чего, собственно, следует, что за несообщение о создании обособленного подразделения только эту норму и можно применять, ведь обособленное подразделение для того и создается, чтобы через него вести деятельность.

Именно в соответствии с этой логикой и принимались аналогичные решения в ряде других случаев[4] (см., например, Постановление АС ЗСО от 10.05.2017 по делу № А70-6845/2016). Один из примеров – Постановление АС ДВО от 12.12.2016 № Ф03-5024/2016 по делу № А04-12175/2015.

Налоговая инспекция установила, что организация фактически создала вне места своего нахождения два обособленных подразделения, осуществляла деятельность через них, но не встала на налоговый учет по месту их нахождения, поскольку не считала, что у нее появились обособленные подразделения.

Контролеры привлекли организацию к ответственности по п. 2 ст. 116 НК РФ, с чем судьи согласились. Они подтвердили, что обособленные подразделения были созданы.

Арбитражный суд заявил также, что наличие признаков правонарушения, предусмотренного п. 1 ст. 126 НК РФ (за не представление сведений (сообщения) о создании обособленных подразделений), не свидетельствует об отсутствии признаков другого вмененного налогоплательщику правонарушения – ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет в налоговом органе по основаниям, предусмотренным Налоговым кодексом (п. 2 ст. 116 НК РФ).

Наличие трудового договора

Поскольку рабочее место в п. 2 ст. 11 НК РФ применяется как категория трудового права, заключение с физическим лицом гражданско-правового договора, например договора подряда, исключает возможность признавать место его работы рабочим местом для целей налогообложения (Постановление ФАС СКО от 13.12.2005 N Ф08-5920/05-2345А).

Таким образом, о создании рабочего места свидетельствует заключение трудовых договоров, подписание руководителем приказов о назначении на должность, составление штатного расписания и др.

На практике трудовые отношения с работниками нередко оформляются договорами подряда. При возникновении спора, связанного с квалификацией договора, следует исходить из его содержания, а не названия договора. Поэтому, если будет установлено, что между сторонами договора фактически имеют место трудовые отношения, следует признать наличие рабочего места.

Суды признают факт создания рабочего места в силу того, что имеет место фактическое допущение к работе. Например, в случае, когда организация вне места своего нахождения оборудует рабочие места, но приглашает на данные места не своих работников, а работников, привлеченных по договору предоставления персонала со сторонней организацией. Как правило, по такому договору работники находятся в трудовых отношениях с предоставляющей организацией, а организация, получающая персонал, обязуется предоставить таким работникам рабочие места и уплачивать определенную сумму предоставляющей организации. И суды признают такие места рабочими местами для целей налогообложения, исходя из того, что основанием возникновения трудовых отношений является фактическое допущение к работе с ведома или по поручению работодателя либо его представителя независимо от того, был ли трудовой договор надлежащим образом оформлен (Постановление ФАС СЗО от 14.04.2004 N А66-6278-03).

Налоговые органы довольно часто признают обособленными подразделениями места работы сотрудников, проживающих и работающих обособленно от головной организации (в других городах). В этом случае налоговые органы прямо указывают, что заключение с ними не трудовых, а гражданско-правовых договоров произведено с целью избежать признания мест работы таких сотрудников обособленными подразделениями, что может повлечь взыскание санкций по ст. 116 НК РФ.

Заключение между сторонами гражданско-правового, а не трудового договора (например, договора подряда) позволяет организации утверждать, что рабочее место не было создано. Налоговые органы будут вынуждены дополнительно в судебном порядке доказывать, что между сторонами договора фактически имели место трудовые отношения и при возникновении спора, связанного с квалификацией договора, следует исходить из его содержания, а не названия. Правом самостоятельно переквалифицировать такой вид договора из гражданско-правового в трудовой налоговые органы не наделены.

Таким образом, если компания примет решение заключить с физическими лицами, привлекаемыми для выполнения работы, договоры гражданско-правового характера, то ей следует уделить серьезное внимание соответствию формулировок заключаемых договоров нормам ГК РФ, а также отсутствию в таких договорах признаков, присущих исключительно трудовым договорам.

По нашему мнению, отношения между организацией и физическим лицом, привлекаемым для систематического выполнения определенных функций в течение длительного периода, не зависящие от конкретного (оговоренного договором) результата, принимаемого организацией (заказчиком), должны рассматриваться как трудовые отношения (в данном случае под результатом понимается идентифицируемый итог действий, осуществляемых физическим лицом в период исполнения своих обязанностей по договору). В данном случае мы исходим не столько из возможной формы заключаемого договора, сколько из фактически возникающих между сторонами взаимоотношений (выполнение трудовой функции работником и оплата работодателем труда работника в соответствии).

Оборудованность рабочего места

Оборудованным следует считать рабочее место, функционально приспособленное для осуществления вида деятельности, для которого оно создается, и пригодное для нахождения на этом месте работника.

Оборудование рабочего места может подтверждаться в т.ч. документами о материальной ответственности, содержащими указания на конкретное имущество, вверяемое работнику. Необходимое для работы имущество может быть передано под отчет работнику и по акту инвентаризации.

Если к оборудованию рабочих мест предъявляются специальные требования, без соблюдения которых ведение деятельности невозможно (запрещено), при отсутствии установленных законодательством документов наличие оборудованных стационарных рабочих мест само по себе не приводит к образованию обособленного подразделения организации.

Вместе с тем некоторые судебные инстанции продолжают настаивать на следующем: под оборудованием стационарных рабочих мест в обособленном подразделении подразумевается не только создание всех необходимых для исполнения трудовых обязанностей условий, но и само исполнение таких (трудовых) обязанностей (Постановления ФАС Северо-Кавказского округа от 20.06.2007 N Ф08-3590/2007-1449А по делу N А63-9693/2006-С4, Девятого арбитражного апелляционного суда от 08.10.2007 N 09АП-10255/07-АК по делу N А40-10267/07-141-57).

Признаки обособленного подразделения

ОП отвечает двум основным характеристикам:

- На его территории есть стационарные рабочие места. Эксплуатироваться они будут в течение не менее одного месяца.

- Структура находится на территориальном отдалении от главного офиса.

- Подразделение должно быть создано самой компанией.

ВАЖНО! Под рабочим местом, по статье 209 ТК, понимается место, на которое приезжает сотрудник для исполнения своих должностных функций. Рабочее место должно контролироваться работодателем. Под данные стандарты не подходит работа на дому. Квартира сотрудника не может считаться рабочим местом. Под данные признаки не попадает и работа уборщицы, нанятой для уборки офиса клиента. Такое «подразделение» не было открыто головным офисом. Помещения для работы не снимались в аренду, не приобретались. Поэтому в данной ситуации признаки обособленного подразделения отсутствуют. К ОП также не относятся платежные терминалы, банкоматы.

Рассматриваемые признаки определяются на основании следующих факторов:

- условия, прописанные в договоре;

- отношения между работниками и организацией.

Как уплачивается налог на имущество организаций при наличии обособленных подразделений?

Под территориальной обособленностью понимается ситуация, при которой адреса головного офиса и его подразделения различаются.

Стационарность рабочего места

Рабочее место согласно п. 2 ст. 11 НК РФ считается стационарным, если создается на срок более одного месяца.

Признание рабочего места стационарным не зависит от периодичности посещения его работником и от времени пребывания на нем.

Не имеет правового значения и форма организации работ (вахтовый метод или командировка), срок нахождения конкретного работника на созданном организацией стационарном рабочем месте. Это, со ссылкой на судебную практику, указано в Письмах Минфина России от 13.11.2015 N 03-02-07/1/65879 и от 24.05.2013 N 03-02-07/1/18634, от 12.10.2012 N 03-02-07/1-250.

Таким образом, факт присутствия организации своим персоналом и материально-техническими средствами на обособленной территории в течение месяца является достаточным признаком стационарности независимо от фактической продолжительности (непрерывности) непосредственного осуществления производственной деятельности.

Что такое обособленное подразделение?

Определение этому понятию и основные его признаки содержатся в статье 55 Гражданского кодекса. По этой норме обособленное подразделение (далее ОП) — это представительство предприятия, которое находится вне места его нахождения, которое представляет и защищает интересы юридического лица. Представительства не являются юридическими лицами, но они наделяются имуществом юридического лица, которое их создало, и действуют на основании положений, утвержденных им. Руководители ОП назначаются юридическим лицом, а действуют они на основании доверенности.

Статья 11 Налогового кодекса говорит о том, что ОП является любое территориально обособленное от основного местонахождения подразделение, в котором оборудованы стационарные рабочие места. Стационарным считается только рабочее место, которое создано на срок более чем 1 месяц. Само признание такого объекта ОП производится вне зависимости от того, было ли отражено его создание в учредительных и организационных документах, и от полномочий, которыми оно наделено.

Создание ОП регламентируется Федеральным законом от 08.02.1998 № 14-ФЗ. Эта норма гласит, что создать его можно, утвердив решение об этом путем голосования участников ООО. Чтобы решение вступило в силу, «за» должны проголосовать как минимум 2/3 участников. Так же принимается решение о его закрытии.

Контроль работодателя

Обязательным признаком рабочего места является контроль (прямой или косвенный) над ним со стороны работодателя. Попробуем разобраться, что это означает. Представляется, что под этим следует понимать право работодателя:

- на законном основании входить в помещение, в котором оборудовано рабочее место;оборудовать это место в соответствии с его функциональным назначением (с соблюдением правил по охране труда);

- непосредственно осуществлять контроль над деятельностью работника, для чего он должен состоять с последним в трудовых отношениях, оформленных в порядке, установленном законом.

При рассмотрении споров о наличии (отсутствии) обособленного подразделения арбитражные суды, прежде всего, уделяют внимание этому моменту. Например, если организация оказывает услуги на территории заказчика, который обеспечивает все условия для работы командированных сотрудников организации, то в этом случае обособленное подразделение у организации не образуется. Ведь в такой ситуации стационарные рабочие места подконтрольны заказчику, сама же организация их не создает (Постановление АС Западно-Сибирского округа от 11.06.2015 N Ф04-20325/2015).

Таким образом, с учетом вышеуказанных особенностей для целей налогообложения может применяться следующее комплексное определение понятия стационарного рабочего места.

Стационарное рабочее место – место, созданное на срок более одного месяца, где работник должен находиться или куда ему необходимо прибыть в связи с его работой, и которое прямо или косвенно находится под контролем работодателя.

Отсутствие какого-либо признака обособленного подразделения, перечисленного в п. 2 ст. 11 НК РФ, не ведет к созданию организацией обособленного подразделения (Приложение к Письму ФНС России от 29.12.2006 N ШТ-6-09/[email protected]).

Разобравшись с основными признаками возникновения обособленного подразделения, применим их к практическим ситуациям.

Ситуация 1: Длительная служебная командировка

В целях оказания аудиторских услуг исполнитель направляет своих работников в длительную служебную командировку (более 1 месяца) в другой город. Договором на оказание аудиторских услуг предусмотрено проведение аудиторской проверки в офисе заказчика. Согласно условиям договора исполнитель в ходе проведения проверки подчиняется внутреннему трудовому распорядку и режиму рабочего времени заказчика. Заказчик обязуется обеспечить представителям исполнителя условия для своевременного и качественного проведения аудиторской проверки.

В данном случае все условия для работы командированных сотрудников обеспечивает не исполнитель, а заказчик. Следовательно, именно заказчику подконтрольны эти рабочие места. А поскольку сам исполнитель не создает стационарных рабочих мест в месте командировки, то у него там не образуется обособленного подразделения.

Чтобы в подобной ситуации у исполнителя не возникло разногласий с налоговиками, целесообразно указать в договоре с заказчиком, что именно на него возложены обязанности по созданию всех условий, необходимых для выполнения работ сотрудниками исполнителя.

Арбитражные суды подтверждают, что при наличии такого условия в договоре у исполнителя не образуется обособленного подразделения в месте командировки (Постановления ФАС Московского от 20.12.2010 N КА-А41/15744-10, от 02.03.2009 N КА-А40/817-09 и Северо-Западного от 15.02.2010 по делу N А05-9705/2009 округов).

Однако нужно учитывать, что контролирующие органы высказывают и иное мнение по этому вопросу. Так, Минфин России считает, что фактическим местом работы является место, где сотрудник выполняет большую часть трудовых обязанностей. И если в течение длительного времени значительную часть своих функций работник выполняет вне места постоянной работы, например за границей, то служебную поездку нельзя считать командировкой (Письмо Минфина России от 28.04.2010 N 03-03-06/1/304).

Кроме того, командирующая организация может столкнуться с необходимостью постановки на учет своего обособленного подразделения, если в месте командировки она оборудовала стационарные рабочие места для своих командированных работников (Письмо Минфина России от 10.04.2009 N 03-02-07/1-176).

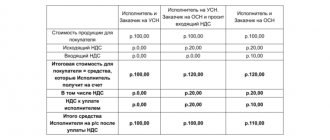

Ситуация 2: Предоставление в аренду техники с экипажем

По договору аренды техники с экипажем организация-арендодатель предоставляет арендатору строительную технику за плату во временное владение и пользование и оказывает своими силами услуги по управлению и технической эксплуатации предоставленной техники.

На основании ст. 635 ГК РФ члены экипажа являются работниками арендодателя. Они подчиняются распоряжениям арендодателя, относящимся к управлению и технической эксплуатации, и распоряжениям арендатора, касающимся коммерческой эксплуатации транспортного средства.

В данной ситуации, по нашему мнению, отсутствует такой признак обособленного подразделения, как создание стационарных рабочих мест в силу того, что техника сама по себе не может являться стационарным рабочим местом.

Подобное мнение выражено в Постановлении Арбитражного суда Северо-Западного округа от 16.09.2015 N Ф07-7313/2015 по делу N А05-9557/2014. Судьи, руководствуясь понятием рабочего места, пришли к выводу, что самосвалы не могли являться стационарным рабочим местом.

При рассмотрении споров касательно обязанности постановки на учет обособленного подразделения арбитры указывают на необходимость документальных доказательств создания стационарных рабочих мест. Так, арбитражный суд Северо-Западного округа в Постановлении от 16.09.2015 N Ф07-7313/2015 по делу N А05-9557/2014 опроверг довод налогового органа о том, что нахождение работников Общества на строительстве объекта в течение длительного периода времени уже свидетельствует о создании стационарных рабочих мест вне местонахождения общества. По мнению судей, само по себе заключение договора субподряда и направление сотрудников в командировку сроком более месяца не свидетельствует о создании обществом обособленного подразделения, поскольку направление работников в командировку без создания стационарных рабочих мест не приводит к образованию обособленного подразделения. Основной причиной отклонения довода налогового органа послужила недоказанность налоговым органом создания обществом стационарных рабочих мест. Аналогичные выводы сделаны в Постановлениях Арбитражного суда Северо-Западного округа от 17.06.2015 N Ф07-3858/2015 по делу N А05-7419/2014 и от 27.05.2015 N Ф07-2939/2015 по делу N А05-11564/2014

Ситуация 3: Передвижная строительная площадка

Организация выполняет строительно-монтажные работы на газопроводе. Территория, на которой находится газопровод, относится к разным субъектам РФ и подведомственна разным ИФНС. Строительная площадка по мере выполнения работ постоянно передвигается.

Так как строительная площадка постоянно передвигается, то организацией, по нашему мнению, не создаются стационарные рабочие места. И, соответственно, отсутствуют основания для признания места осуществления таких работ обособленным подразделением организации. Аналогичное мнение выразил Минфин России в своем Письме от 08.08.2006 г. № 03-02-07/1-212. Арбитражная практика подтверждает данное мнение. Так, арбитражный суд Северо-Западного округа в Постановлении от 02.03.2016 г. № Ф07-2270/2016 по делу N А42-8726/2014 пришел к выводу, что Общество не создавало стационарных рабочих мест, поскольку спорные работы носили полевой, разъездной характер, относимость работника к тому или иному месту проведения работ при данных обстоятельствах как стационарного рабочему месту не представляется возможным установить.

Если строительная площадка не будет передвигаться более одного месяца, то у организации возникает обязанность постановки на учет обособленного подразделения, так как создаются рабочие места, обладающие признаками стационарности.

В соответствии с п. 9 ст. 83 НК РФ при возникновении у организации затруднения с определением места постановки на учет обособленного подразделения решение принимается налоговым органом на основе представленных данных.

Кроме того, для решения вопроса о наличии либо отсутствии признаков обособленного подразделения организации по месту осуществления ее деятельности налоговыми органами учитываются характер отношений между организацией и ее работниками и другие фактические обстоятельства осуществления организацией деятельности вне места своего нахождения. Такая позиция была выражена Минфином России в Письме от 17.03.2010 г. № 03-02-07/1-114.

Поэтому, по нашему мнению, при возникновении обязанности по регистрации обособленного подразделения, организации следует представить налоговому органу информацию о месте проведения работ с учетом их длительного характера. При передвижении строительной площадки сниматься с учета в одном налоговом органе и вставать на учет в другом не требуется.

Постановка на учет

Ответ на вопрос, с какого момента обособленное подразделение организации следует считать созданным, важен для правильного исполнения предусмотренных в НК РФ обязанностей организации:

письменно сообщить в налоговый орган по месту нахождения организации обо всех обособленных подразделениях, созданных на территории Российской Федерации (пп. 3 п. 2 ст. 23 НК РФ).

По мнению некоторых судов, обособленное подразделение можно считать созданным с того момента, когда оборудовано стационарное рабочее место (Постановления ФАС Московского округа от 10.04.2008 N КА-А40/2751-08 (оставлено в силе Определением ВАС РФ от 31.07.2008 N 9752/08), ФАС Дальневосточного округа от 13.10.2009 N Ф03-5338/2009).

Создание стационарного рабочего места вы можете подтвердить, например:

- приказом о создании рабочих мест (Постановление ФАС Дальневосточного округа от 06.08.2008 N Ф03-А24/08-2/2535);

- подписанным договором аренды помещения, в котором будет располагаться рабочее место (Постановление ФАС Дальневосточного округа от 06.08.2008 N Ф03-А24/08-2/2535);

- приказом о принятии на работу руководителя обособленного подразделения (Постановление ФАС Северо-Западного округа от 05.02.2010 N А56-10280/2008).

В Письме от 19.02.2016 N 03-02-07/1/9377 Минфин России выразил иную точку зрения, согласно которой срок исчисляется с начала осуществления деятельности организации через соответствующее обособленное подразделение.

По нашему мнению, пользуясь универсальным правилом, следует определять дату создания обособленного подразделения по наиболее раннему по дате документу, зафиксировавшему наличие всех признаков, установленных ст. 11 НК РФ.

Создание обособленного подразделения, как избежать штрафов

16.07.2019

В соответствии с п. 1 ст. 83 НК РФ организации подлежат налоговому учету как по месту нахождения непосредственно головной организации, так и по месту нахождения ее обособленных подразделений. Обособленным подразделением в силу п. 2 ст. 11 НК РФ признается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца.

Обязанность организации сообщать налоговикам по месту ее нахождения обо всех обособленных подразделениях, созданных на территории РФ (за исключением филиалов и представительств), в течение одного месяца со дня их создания установлена пп. 3 п. 2 ст. 23 НК РФ. Чтобы исполнить эту обязанность, организация должна направить налоговикам соответствующее сообщение, форма которого утверждена Приказом ФНС России от 09.06.2011 № ММВ-7-6/[email protected]

Само обособленное подразделение ставится на учет в инспекции, соответствующей его адресу (п. 4 ст. 83 НК РФ).

При этом п. 5 ст. 23 НК РФ определено, что за невыполнение (или ненадлежащее выполнение) возложенных на него обязанностей налогоплательщик несет ответственность в соответствии с законодательством РФ.

В государственную думу РФ поступил законопроект с поправками в ст. 126 НК, который предусматривает ужесточение ответственности за несообщение в ИФНС сведений о создании обособленного подразделения организации.

С 1 января 2022 за это предлагают штрафовать на 40 тыс. рублей.

Напомним, в настоящее время штраф за непредставление в срок информации об обособленных подразделениях составляет 200 рублей.

Существующий на сегодняшний день размер административного штрафа несоизмерим с финансовым оборотом организаций, нарушающих установленные требования постановки на учет обособленных подразделений, отмечается в пояснительной записке к проекту.

Кроме того, в случае непостановки на учет в налоговых органах по месту нахождения обособленных подразделений в бюджеты субъектов РФ, в которых находятся такие «обособки», не поступают налоги и сборы.

Между тем согласно пункту 2 статьи 116 НК ведение деятельности организацией или ИП без постановки на учет в налоговом органе самого налогоплательщика влечет взыскание штрафа в размере 10 % от доходов, полученных в течение указанного времени в результате такой деятельности, но не менее 40 тысяч рублей.

В этой связи штраф за непостановку на учет обособленного подразделения предлагают установить на уровне штрафа за осуществление деятельности без регистрации.

Как избежать штрафа за обособленное подразделение?

Чтобы не возникло требования уплатить штраф за обособленное подразделение, требуется уведомить налоговиков о его образовании. Это нужно сделать в течение месяца со дня создания ОП.

Кроме того, фирма должна встать на учет в инспекции ФНС по местонахождению каждого из своих обособленных подразделений. Когда отдельные подразделения располагаются в одном городе, но на различных подотчетных территориях, компания может выбрать одну инспекцию ФНС по расположению какого-либо из филиалов (п. 4 ст. 83 НК РФ).

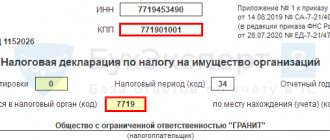

Для регистрации подается уведомление о создании подразделения по форме С-09-3-1 и документацию, подтверждающую факт его образования. Новому подразделению будет присвоен собственный КПП. ИНН будет аналогичным головной фирме. Постановка на учет проводится в течение пяти рабочих дней.

Поделиться в социальных сетях:

Закрытие обособленного подразделения

Для того чтобы снять закрываемое (ликвидируемое) обособленное подразделение с налогового учета, надо подать в ИФНС по месту нахождения самой организации сообщение по форме N С-09-3-2. Сделать это надо в течение трех рабочих дней со дня:

- принятия решения о ликвидации филиала или представительства (пп. 3.1 п. 2 ст. 23 НК РФ). Такое решение может принять совет директоров (коллегиальный исполнительный орган) АО или общее собрание участников (единственный участник) ООО (пп. 14 п. 1 ст. 65 Закона N 208-ФЗ, ст. 5, пп. 2 п. 2 ст. 33, ст. 39 Закона N 14-ФЗ);

- издания руководителем организации приказа о закрытии ОП, которое не является филиалом или представительством (пп. 3.1 п. 2 ст. 23 НК РФ).

Штраф за неоткрытие обособленного подразделения

В соответствии с положениями ст. 116 НК РФ, если компания нарушит порядок процедуры регистрации обособленных подразделений, то она привлекается к административной ответственности и обязана выплатить штраф в размере 10 тыс. руб. Кроме того, если фирма или ИП будут вести экономико-хозяйственную деятельность без оформления на учете в налоговой службе, штраф будет взыскан в объеме 10% от прибыли (не меньше 40 тыс. руб.).

Так, штраф за неоткрытие обособленного подразделения будет наложен, если компания не совершает следующие действия:

- Не подает в инспекцию ФНС заявления о постановке на учет обособленного подразделения. Пакет документации считается поданным, если полностью соответствует требованиям законодательства.

- Не уведомляет в письменной форме об открытии обособленного подразделения в установленный срок.

- Не уведомляет и не заявляет о постановке на учет по адресу расположения обособленного подразделения (до 30 дней включительно – пп. 3 п. 2 ст. 23 НК).

Штрафные санкции будут применены по каждому подразделению, в отношении которого были совершены предусмотренные нарушения. Таким образом, если обособленных подразделений 11, будет начислен штраф в размере 110 000 рублей (11 х 10 000).

В том случае, когда обособленное подразделение расположено на территории той же инспекции ФНС, что и головная фирма, административная ответственность в связи с нарушением положений ст. 116 НК РФ может быть не применена. В такой ситуации компания может быть оштрафована на сумму 200 рублей, согласно ст. 126 НК РФ. Нарушением будет признано не пропуск сроков или несоблюдение правил подачи заявления, а непредоставление документов для осуществления фискального контроля.

Дополнительно, за нарушение сроков и ведение деятельности без прохождения регистрации в ФНС может быть оштрафован руководитель фирмы. Штрафные санкции будут применены на основании ст. 15.3 КоАП РФ. Размер штрафа варьируется от 500 до 3000 рублей.