Эксперты из TaxCoach подготовили свежий аналитический срез.

Зачастую для обеспечения имущественной безопасности бизнеса и эффективного использования имущества в Группе компаний требуется перераспределение активов. Экономический смысл перехода имущества в холдинговой структуре объективно отличается от реализации или иной формы его передачи третьим лицам, ведь по сути мы перекладываем активы из одного «своего кармана» в другой. Соответственно и налогообложение данных операций имеет свои особенности: налоговое законодательство предусматривает безналоговую передачу активов внутри холдинговых структур.

Практика применения указанных норм уже почти устоялась. Все реже и реже налоговые органы начисляют налог на прибыль, называя передачу имущества внутри Группы компаний подарком, запрещенным между юридическими лицами. Тем не менее, существуют некоторые принципиальные нюансы, влияющие на успех всей процедуры передачи активов, в том числе с учетом внесенных в НК РФ изменений.

Напомним, что безналоговая передача активов между родственными компаниями бывает разной и включает, например, такие способы как вклад в уставный капитал, реорганизацию в форме выделения и прочее.

Сегодня остановимся на одном из таких способов — вкладах в имущество без увеличения уставного капитала организации, когда участник (акционер) передает своей компании некие блага (денежные средства, доли (акции) в других юридических лицах, недвижимое имущество и т.п.) для улучшения ее финансового и/или имущественного состояния. При этом уставный капитал не увеличивается, номинальный размер долей участников не меняется.

Гражданско-правовыми основаниями вкладов в имущество являются статья 66.1 ГК РФ, ст. 27 Закона «Об ООО», ст. 32.2 Закона «Об АО».

Если устав принимающей стороны стандартный и не содержит детализированных норм, то вклад в имущество возможен только деньгами и только пропорционально всеми участниками (акционерами). В ООО решение о вкладе в имущество принимается не менее, чем 2/3 голосов. В акционерном обществе внесение вклада возможно на основании договора, одобренного Советом директоров, или по решению общего собрания акционеров.

При этом в Налоговом кодексе предусмотрены два льготных механизма, которые позволяют освобождать безвозмездные по своей сути вклады от налогообложения:

1. Безвозмездная передача имущества на основании подп.11 п.1 ст.251 НК РФ.

Сама по себе возможна в двух видах:

- передача имущества от «мамы» или физического лица-участника (акционера) в пользу организации, уставный капитал которой более чем на 50% состоит из вклада передающей стороны;

- «дочерний подарок». Это передача от «дочки» в пользу материнской компании, которой принадлежит более 50 % в уставном капитале «дочки».

2. Вклад в имущество хозяйственного общества или товарищества от своего участника или акционера (пп. 3.7 п. 1 ст. 251 НК).

Иными словами, Налоговый кодекс развел эти основания, в том числе, по времени появления в законе, наделив их некоторыми особенностями применения.

Безвозмездная передача имущества по подп.11 п.1 ст. 251 НК РФ

Во-первых, может быть передано только имущество. Деньги относятся к имуществу.

То есть, данная норма не распространяется на имущественные и неимущественные права (уступка права требования, корпоративные права, права на интеллектуальную собственность и др.). Нарушение данных условий приведет к доначислению сумм налога на прибыль, пеней и штрафам.

Освобождение от налогообложения в соответствии с пп. 11 п. 1 ст. 251 НК также распространяется и на прощение долга.

Во-вторых, нельзя в течение одного года со дня получения имущества (за исключением денежных средств) передавать его третьим лицам.

Иными словами, на пользование имуществом наложены существенные ограничения: нельзя его продать, сдать в аренду или иным образом им распорядиться. Логика законодателя понятна — освобождается от налогообложения своего рода помощь участника своей компании, ведь он передал имущество для использования ею самой, а не для сдачи в аренду, например.

В результате передача активов на основании п.п. 11 п. 1 ст. 251 НК в определенных ситуациях представляется невозможной. Однако данные ограничения не распространяются на вклады в порядке подп. 3.7 п. 1 ст. 251 НК.

Вклад в имущество по подп. 3.7. п. 1 ст. 251 НК РФ.

Подп. 3.7. п. 1 ст. 251 НК позволяет освободить от налогообложения вложения участников как в виде имущества, так и в виде имущественных или неимущественных прав. При этом размер доли участника значения не имеет.

Положения данного пункта распространяются фактически на любой способ увеличения имущества, включая увеличение активов общества в виде передачи вещей, денежных средств, долей/акций в компаниях или ценных бумаг, или, например, прав требования по договору цессии.

! Подп.3.7 п.1 ст.251 — новый и появился в Налоговом кодексе только в 2022 году. Он заменил знаменитый подп.3.4, который получил народное название «вклад в целях увеличения чистых активов». Подп.3.7 имеет более лаконичное содержание, отсылая к гражданскому законодательству — можно передать все, что разрешает ГК РФ и специальные законы.

Тем не менее данный способ безналоговой передачи также имеет свои ограничения:

- Имущество, имущественные или неимущественные права могут предаваться только от участника (акционера) соответствующему хозяйственному обществу. То есть передача в обратном направлении — от «дочки» в пользу материнской компании — невозможна.

- Вклады в имущество возможны только в отношении хозяйственных обществ или товариществ. Например, в производственный кооператив такой вклад без налоговых последствий нельзя осуществить.

Вклады в имущество АО или ООО: налоговые последствия

17.01.2021

Следует четко разграничивать понятия «вклад в имущество общества» и «вклад в уставный капитал общества», поскольку вклады в уставный капитал общества увеличивают номинальную стоимость долей его участников, а вклады в имущество общества не влияют на размер и номинал их долей в уставном капитале.

Рассмотрим, какие налоговые последствия возникают при внесении вкладов в имущество общества его учредителями (участниками).

Правовое регулирование

Порядок внесения вклада в имущество хозяйственного товарищества или общества регулируется положениями ст. 66.1 ГК РФ

(см.

Письмо Минфина России от 16.11.2018 № 03-03-06/1/82676

).

В соответствии с п. 1 ст. 66.1 ГК РФ

вкладом участника хозяйственного товарищества или общества в его имущество могут быть:

– денежные средства; – вещи; – доли (акции) в уставных (складочных) капиталах других хозяйственных товариществ и обществ; – государственные и муниципальные облигации; – подлежащие денежной оценке исключительные, иные интеллектуальные права и права по лицензионным договорам, если иное не установлено законом.

Согласно п. 1 ст. 32.2 Закона об АО

(

Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах»

) акционеры на основании договора с обществом имеют право в целях финансирования и поддержания деятельности общества в любое время вносить в имущество общества безвозмездные вклады в денежной или иной форме, которые не увеличивают уставный капитал общества и не изменяют номинальную стоимость акций. Вносимое акционерами в качестве вклада имущество должно относиться к видам, указанным в

п. 1 ст. 66.1 ГК РФ

.

Что касается ООО, порядок внесения вклада в имущество общества определен ст. 27 Закона об ООО

:

– участники общества обязаны по решению общего собрания его участников вносить вклады в имущество общества, если это предусмотрено его уставом (п. 1

); – вклады в имущество общества вносятся всеми участниками пропорционально их долям в уставном капитале (если иной порядок определения размеров вкладов не определен уставом общества) (

п. 2

); – вклады в имущество общества вносятся деньгами, если иное не предусмотрено уставом общества или решением общего собрания участников общества (

п. 3

); – вклады в имущество общества не изменяют размеры и номинальную стоимость долей участников в уставном капитале общества, то есть внесенные вклады становятся собственностью общества и возврату не подлежат (

п. 4

).

Получен доход в виде вклада в имущество. Что с налогом на прибыль?

При определении налоговой базы не учитываются доходы в виде имущества, имущественных или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном гражданским законодательством РФ (пп. 3.7 п. 1 ст. 251 НК РФ

).

К сведению:

данная норма не ставит условием освобождения от обложения налогом на прибыль, во-первых, наличие такой цели вклада, как увеличение чистых активов общества, во-вторых, ограничения по минимальной доле участия акционера в уставном капитале общества. Основное условие для освобождения от налогообложения – соблюдение порядка, установленного гражданским законодательством РФ.

Таким образом, при определении базы по налогу на прибыль у ООО и АО не учитываются доходы в виде имущества и прав, которые получены в качестве вклада в имущество общества в соответствии со ст. 27 Закона об ООО

,

ст. 32.2 Закона об АО

и

ст. 66.1 ГК РФ

(см., например,

письма Минфина России от 26.11.2020 № 03-03-06/1/103198

,

от 28.11.2018 № 03-03-06/1/86007

,

от 23.11.2018 № 03-03-06/1/84929

).

Вклад в имущество путем прощения участником долга общества

На сегодняшний день актуален вопрос: правомерно ли обществу не облагать налогом на прибыль вклад в виде прощения долга учредителями (участниками), который ранее возник у общества перед ними?

Например, учредитель выдал заем обществу, а затем было оформлено соглашение, по которому учредитель прощает долг в связи с внесением в имущество общества вклада, не увеличивающего уставной капитал.

Или другой пример – учредитель в порядке переуступки получил право требования к обществу (по договору займа или поставки) и намерен простить долг.

Может ли общество в данных ситуациях применить пп. 3.7 п. 1 ст. 251 НК РФ

, посчитав прощение долга вкладом в имущество общества, учитывая, что фактически учредитель не передавал организации денежные средства?

При ответе на подобный вопрос контролирующие органы не дают конкретного ответа, а лишь перечисляют вышеназванные нормы НК и ГК РФ (см. письма Минфина России от 13.04.2018 № 03-03-06/1/24606

и

ФНС России от 13.03.2019 № СД-3-3/[email protected]

).

Что касается арбитражной практики, в силу «молодости» нормы пп. 3.7 п. 1 ст. 251 НК РФ

(действует с 01.01.2018) удалось найти только одно судебное решение –

Постановление АС СКО от 07.07.2020 № Ф08-4773/2020 по делу № А63-16832/2019

.

Суть дела заключалась в следующем.

Участник общества (с долей участия 50 %) по договорам беспроцентного займа предоставил ООО денежные средства.

Впоследствии ООО и участник общества, в соответствии со ст. 415 ГК РФ

, заключили соглашения о прощении долга в связи с внесением в имущество общества вклада, не увеличивающего уставный капитал на сумму займа.

Налоговая инспекция сумму прощенного долга включила в расчет облагаемой базы по налогу на прибыль, пересчитала сумму налога, начислила штраф и пени.

Судьи налоговиков поддержали, отклонив довод общества о том, что средства, полученные по договорам займа, являются вкладом в имущество общества, в связи с этим не учитываются в составе доходов при определении налогооблагаемой базы.

Обратите внимание:

судьи исходили из того, что общество в подтверждение своих доводов не представило решение общего собрания участников общества о внесении вкладов в имущество общества. У ООО отсутствовал документ-основание для отнесения денежных средств, полученных обществом от учредителя посредством прощения долга в качестве вклада в имущество организации.

Суды установили, что обязанность внесения вкладов в имущество общества возникает при условии, когда она предусмотрена в его уставе и принято решение общего собрания участников о внесении таких вкладов.

В данном случае у ООО было два участника с долями каждого по 50 %, а вклад в имущество сделал только один участник. Уставом общества не предусмотрены положения, устанавливающие порядок определения размеров вкладов в имущество общества непропорционально размерам долей участников общества, а также положения, устанавливающие ограничения, связанные с внесением вкладов в имущество общества. Доказательства внесения в устав соответствующих изменений общество не представило.

Судьи также приняли во внимание, что в соответствии с положениями Закона об ООО

у участника общества отсутствует возможность единоличного внесения денежных средств в имущество общества, так как вклады в имущество общества должны вноситься всеми участниками общества пропорционально их долям в уставном капитале.

Отметим, что суды указали и на отсутствие оснований для невключения в доходную часть налогооблагаемой базы денежных средств, полученных обществом по другой норме – пп. 11 п. 1 ст. 251 НК РФ

, так как доля участника, простившего долг, в уставном капитале общества составляет ровно 50 % (а до 2022 года эта норма предусматривала освобождение от налогообложения дохода, полученного от учредителя с долей более 50 %).

Итак, какой вывод можно сделать на основании этого постановления? Судьи не сказали, что прощение долга нельзя считать вкладом в имущество общества. Организация проиграла потому, что не оформила должным образом саму возможность внесения одним из участников вклада в УК.

Конечно, на основании одного судебного решения нельзя говорить о какой-то тенденции, однако считаем, что правильно оформленные документы значительно снизят налоговые риски и налогоплательщику удастся подвести прощение долга участником под действие пп. 3.7 п. 1 ст. 251 НК РФ

.

Вклад в имущество в виде субсидий, полученных АО из бюджета

На практике возможны ситуации, аналогичные той, которая была описана в Письме Минфина России от 27.10.2020 № 03-03-06/1/93381

.

100 % акций акционерного общества находятся в собственности Российской Федерации, которая осуществляет вклад в имущество АО путем предоставления субсидии на компенсацию недополученных доходов. Включается ли в этом случае сумма предоставленной субсидии в облагаемую базу по налогу на прибыль?

Пунктом 1 ст. 32.2 Закона об АО

предусмотрено право акционеров осуществлять финансирование и поддержание деятельности общества путем осуществления в имущество общества в денежной или иной форме безвозмездных вкладов, которые не увеличивают уставный капитал общества и не изменяют номинальную стоимость акций (далее – вклад в имущество общества).

Кроме того, п. 1

и

4.2 ст. 78 БК РФ

предусмотрено предоставление субсидий юридическим лицам – производителям товаров, работ, услуг на безвозмездной и безвозвратной основе в целях возмещения недополученных доходов и (или) финансового обеспечения (возмещения) затрат в связи с производством (реализацией) товаров, выполнением работ, оказанием услуг.

Указанные субсидии могут предоставляться в виде вкладов в имущество таких юридических лиц, не увеличивающих их уставные капиталы, в соответствии с законодательством РФ.

Для целей расчета налога на прибыль организаций средства в виде субсидий, за исключением указанных в ст. 251 НК РФ

либо полученных в рамках возмездного договора, признаются в составе внереализационных доходов в порядке, установленном

п. 4.1 ст. 271 НК РФ

.

В то же время на основании пп. 3.7 п. 1 ст. 251 НК РФ

при определении налоговой базы не учитываются доходы в виде имущества, имущественных или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном гражданским законодательством РФ.

Таким образом, считает Минфин, доходы в виде субсидий, полученных акционерным обществом в качестве вклада в имущество АО в соответствии со ст. 66.1 ГК РФ

и

ст. 32.2 Закона об АО

, не учитываются при определении базы по налогу на прибыль.

Обратная операция

С 01.01.2019 п. 1 ст. 251 НК РФ

был дополнен

пп. 11.1

, согласно которому при определении налоговой базы не учитываются доходы в виде

денежных средств

, полученных организацией безвозмездно от хозяйственного общества или товарищества, акционером (участником) которых такая организация является, в пределах суммы ее вклада (вкладов) в имущество в виде

денежных средств

, ранее полученных хозяйственным обществом или товариществом от такой организации.

Обратите внимание:

указанные хозяйственное общество или товарищество и организация (их правопреемники) обязаны хранить документы, подтверждающие сумму соответствующих вкладов в имущество и суммы полученных безвозмездно денежных средств.

Операция, доход от которой не учитывается для целей налогообложения прибыли на основании пп. 11.1 п. 1 ст. 251 НК РФ

, является обратной по отношению к операции получения денежных средств в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном гражданским законодательством РФ, доход от которой не учитывается для целей налогообложения прибыли в силу

пп. 3.7

данного пункта.

При этом в целях применения пп. 11.1 п. 1 ст. 251 НК РФ

не имеет значения, когда был осуществлен вклад в имущество хозяйственного общества или товарищества (до или после 01.01.2018) (

Письмо Минфина России от 14.02.2019 № 03-03-06/1/9345

).

С учетом вышеизложенного не подлежат обложению налогом у источника выплаты доходы в виде денежных средств, полученных организацией безвозмездно от общества, участником которого такая организация является, в пределах суммы ее вклада в имущество данного общества в виде денежных средств, ранее полученных обществом от такой организации в соответствии со ст. 66.1 ГК РФ

.

Обратите внимание:

согласно

п. 2.3 ст. 309 НК РФ

доходы, указанные в

пп. 11.1 п. 1 ст. 251 НК РФ

, обложению налогом у источника выплаты не подлежат.

То есть эта норма действует в ситуации, когда российская организация возвращает иностранному участнику ранее полученные от него денежные средства в пределах суммы вклада в имущество. Налогооблагаемого дохода у российской организации (как источника выплаты) не возникает (см. Письмо Минфина России от 03.10.2019 № 03-08-05/75878

).

Стриж К. С., эксперт информационно-справочной системы «Аюдар Инфо»

Отправить другу

«Дочерний подарок»

Налоговый кодекс позволяет без налогов передавать имущество не только от «мамы», но и в обратном направлении — от «дочки» к . Освобождение предоставляется по подп.11 п.1 ст.251 НК при соблюдении важного условия — доля материнской компании в уставном капитале «дочки» более 50 %.

Важно!

Передать «дочерний подарок» участнику — физическому лицу без налогов не получится. Такая выплата будет приравнена к дивидендам.

В какой-то период у налоговых органов возникали проблемы с «дочерним подарком»: они упорно начисляли налог на прибыль при передаче имущества материнским организациям, мотивируя это тем, что между юридическими лицами запрещено дарение.

Точку в этом деле поставил Президиум ВАС РФ, указав в своем Постановлении:

«Экономические отношения между основным и дочерним обществами могут предполагать не только вложения основного общества в имущество дочернего на стадии его учреждения, но и на любои стадии его деятельности. Кроме того, экономическая целесообразность в отношениях дочернего и основного обществ может вызывать необходимость и обратной передачи имущества. При этом отсутствиепрямого встречного предоставления является особенностью взаимоотношении основного и дочернего обществ, представляющих собой с экономическои точки зрения единыи хозяиствующии субъект». Постановление Президиума Высшего Арбитражного Суда РФ от 4 декабря 2012 года № 8989/12.

После этого и Минфин РФ поддерживает возможность не облагаемого налогом на прибыль «дочернего подарка».

«Дочерний подарок» в некоторых случаях является альтернативой выплате дивидендов, когда не соблюдаются условия для безналогового перечисления суммы прибыли от дочерней к материнской организации, в частности:

- не выдержан срок владения 365 дней;

- помимо мажоритарного участника с долей более 50 % есть миноритарии, «распределять прибыль» в пользу которых не хочется: дивиденды распределяются в большинстве случаев пропорционально, а к «дочернему подарку» такое требование не предъявляется.

Какие способы передачи имущества лучше применять в разных ситуациях

Покажем в таблице возможные варианты передачи имущества, в зависимости от того, в каких отношениях находятся стороны сделки.

| Варианты передачи/стороны сделки | Продажа | Взнос в УК | Вклад в имущество | Безвозмездная передача | Выделение |

| От учредителя к дочерней компании | + — | + + | + — | + — | + + |

| От дочерней компании к учредителю | + — | — — | — — | + — | — — |

| Между компаниями с общим владельцем | + + | — — | — — | — — | — — |

«+ +» — допустимо с юридической точки зрения и выгодно по налогам

«+ —» — допустимо с юридической точки зрения, но невыгодно по налогам

«— —» — недопустимо с юридической точки зрения

Больше всего вариантов будет у бизнесмена, если он передает имущество от учредителя к дочерней компании. В данной ситуации самыми выгодными будут взнос в уставный капитал или выделение.

Если объект передается в обратном направлении – от «дочки» к материнской компании, то остается только выбор между продажей и безвозмездной передачей. Преимущества того или иного способа здесь будут зависеть от налоговых режимов и возможности обосновать низкую цену.

В случае, когда обе компании работают на ОСНО и имущество продается по остаточной стоимости, налог на прибыль и НДС по группе в целом платить не придется. Тогда купля-продажа имущества будет выгоднее.

А если рыночная цена основного средства существенно превышает остаточную стоимость, или принимающая компания работает на спецрежиме и не может возместить НДС, то лучше использовать безвозмездную передачу.

Если же нужно передать имущество между двумя компаниями, которые связаны только общим владельцем, то остается лишь один вариант – стандартный договор купли-продажи.

О прощении долга

Как мы уже упоминали, подп. 3.7. п. 1 ст. 251 НК РФ заменил собой подпункт 3.4, который прямо предусматривал возможность вклада в имущество путем прощения долга участником своей организации.

Сейчас такое уточнение отсутствует, хотя возможность по-прежнему актуальна.

Разберемся, можно ли теперь прощать долг без налогов.

Когда доля участия составляет более 50%, то с уверенностью можно ссылаться на уже известный нам подп. 11 п. 1 ст. 251 НК РФ.

Если же доля участия в дочерней организации менее 50%, то руководствоваться мы можем только новым подп.3.7 п.1 ст.251 НК РФ.

Ни Минфин РФ, ни суды пока не озвучили свою позицию.

Мы полагаем, что выйти из ситуации можно таким образом:

На первом этапе участник (акционер) или общее собрание, как и раньше, принимает решение о внесении вклада в имущество. Но не в виде прощения долга, а путем передачи денежных средств, сумма которых как раз равна сформировавшейся перед ним задолженности (например, сумме невозвращенного займа).

Решение принимает, но не исполняет.

На втором этапе участник (акционер) — кредитор подписывает с дочерней компанией соглашение о зачете встречных требований (в нашем примере с займом — обязательств по возврату займа и внесению денежного вклада).

В результате, обязательство дочерней компании перед участником погашается без налогов.

Для надежности, в устав дочерней компании, как и при применении утратившего силу подп.3.4, целесообразно включить положение о возможности делать вклады в имущество не только деньгами.

Вклад в уставный капитал и взнос в имущество

Эти два способа подходят только при передаче имущества от материнской компании к дочерней. С точки зрения оформления вклад в имущество – проще. В общем случае, если возможность внесения вкладов была изначально прописана в Уставе, для этого не нужно менять учредительные документы. Однако для экономии на налогах будет выгоднее пополнить уставный капитал (УК).

- Налог на прибыль и УСН

Дохода по налогу на прибыль и УСН не возникает при обоих вариантах внесения основных средств (пп. 3 и 3.7 п. 1 ст. 251 и п. 1.1 ст. 346.15 НК РФ).

Если основное средство вносят в уставный капитал, то его первоначальная стоимость у дочерней компании принимается равной остаточной стоимости у учредителя на момент передачи (пп. 2 п. 1 ст. 277 НК РФ).

А при взносе в имущество принимающая сторона, по мнению налоговиков, не может амортизировать полученный объект для налогового учета. Чиновники считают, что первоначальную стоимость в данной ситуации нужно принять равной нулю, либо включить в нее только расходы получателя по доставке и монтажу, если таковые были (письмо Минфина РФ от 14.05.2018 № 03-03-06/1/31986).

- НДС

При взносе в уставный капитал НДС начислять не нужно, т.к. передача имущества в инвестиционных целях подпадает под льготу (подп. 1 п. 2 ст. 146 и подп. 4 п. 3 ст. 39 НК РФ). Но учредитель, который работает на ОСНО, обязан восстановить налог пропорционально остаточной стоимости передаваемого объекта (п. 3 ст. 170 НК РФ). Если дочерняя компания тоже работает с НДС, то она может взять эту сумму к вычету (п. 11 ст. 171 НК РФ). Тогда никаких дополнительных затрат в рамках холдинга не возникнет. Но если получатель работает на спецрежиме, то НДС будет «утрачен». В этом случае сделка будет тем выгоднее, чем выше износ передаваемого объекта.

При вкладе в имущество ситуация с НДС сложнее. Чиновники считают, что имущественные инвестиции, которые освобождены от НДС – это только вклады в УК. Если же уставный капитал не меняется, то и льготы по НДС быть не должно (письмо Минфина РФ от 15.07.2013 № 03-07-14/27452). А получатель основного средства не может взять НДС к вычету, так как сделка была безвозмездной.

Позицию налоговиков можно оспорить. Ведь любое вложение имущества в дочернюю компанию явно носит инвестиционный характер, даже если при этом не меняется УК. Но в этом случае бизнесмену нужно быть готовым к судебным разбирательствам. Перспективы для положительного исхода дела имеются (Постановление ФАС ВВО от 03.12.2012 № А29-10167/2011).

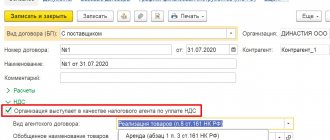

Ложка дегтя. НДС

А что же будет, если участник, например компания на ОСН, в качестве вклада передает не деньги, а имущество? Облагается ли данная операция НДС? И да, и нет. В том смысле, что сама по себе передача имущества НДС не облагается, но передающая сторона (если она на общей системе налогообложения) должна восстановить НДС с остаточной стоимости имущества. При этом восстановленный налог на добавленную стоимость можно включить в расходы.

А вот принимающая сторона не сможет принять НДС к вычету, поскольку деньги за это имущество не уплачивала, ведь вклад в имущество является разновидностью безвозмездной передачи. Так что без ложки дегтя в бочке меда не обойтись…

Как вернуть вклад в имущество

Вклад в имущество является безвозвратным: его нельзя, в отличие от займа, потребовать обратно.

Своего рода возврат сделанных инвестиций возможен только в форме дивидендов. Также как по инвестициям в форме вклада в уставный капитал.

Однако, в отличие от вкладов в уставный капитал, сумма сделанных вкладов в имущество не пойдет в зачет затрат на приобретение доли (акций) при последующей продаже доли (акций), выходе или ликвидации компании.

Эта несправедливость возможно скоро будет устранена. На рассмотрении Госдумы находится законопроект, согласно которому получение материнской организацией от «дочки» денежных средств в пределах ранее сделанного вклада в имущество не будет облагаться налогом на прибыль.

Если законопроект будет принят, появится безналоговый способ «возврата» вкладов, наряду с дивидендами, которые в ряде случаев облагаются по ставке 13%.

Внести вклад в имущество компании

Единственный учредитель ООО (далее — собственник) имеет право внести в организацию деньги, оборудование, товары, сырьё и другое имущество. Прежде чем выбрать этот способ, убедитесь, что обязанность учредителя вносить вклад предусмотрена в уставе ООО. Её можно прописать так:

- Участники Общества обязаны вносить вклады в имущество Общества по решению общего собрания участников Общества, принятому не менее чем ⅔ голосов от общего количества участников.

- Участники вносят вклады в имущество Общества пропорционально их долям в уставном капитале Общества.

Информация в ЕГРЮЛ не изменяется: этим вклад в имущество отличается от увеличения уставного капитала (п. 4 ст. 27 Федерального закона от 08.02.1998 № 14-ФЗ).

Пройти курс по финанализу, чтобы наладить в компании управленческий учет и работать без кассовых разрывов

Для оформления вклада в имущество собственник издаёт решение в письменном виде и заверяет его у нотариуса (п. 3 Обзора судебной практики, утв. Президиумом Верховного Суда РФ 25.12.2019).

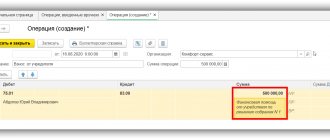

Денежный вклад в имущество отражается проводкой:

| Дт 51 (50) | Кт 83 |

| Расчётные счета (касса) | Добавочный капитал |

Компания не платит налоги с внесённого вклада при любой системе налогообложения. Минусов два:

- для оформления вклада надо привлекать нотариуса;

- собственник не сможет потребовать у компании вернуть эти деньги.

«Подводные камни»

Любые безналоговые операции традиционно привлекают внимание контролирующих органов. Вклад в имущество не является исключением.

Налоговые органы могут попытаться признать передачу имущества и (или) имущественных/неимущественных прав между «родственными» организациями экономически необоснованной, если разумная «деловая цель» будет с трудом различима.

Например, новый участник вносит щедрый вклад и сразу же выходит из компании. Налоговый орган с большой вероятностью скажет, что заимодавец «инвестор» не намеревался участвовать в деятельности компании и получать от этой деятельности прибыль, а единственной его целью при вхождении в бизнес была безналоговая передача дорогостоящего имущества или денежных средств.

Пример taxCOACH®

Как успешно может работать этот инструмент рассмотрим на примере кейса экспертов Центра taxCOACH для сферы ритейла. Представим себе бизнес, который ведется в рамках Группы компаний. Розничные магазины являются самостоятельными юридическими субъектами (при этом площадь каждого магазина позволяет применять ЕНВД).

Однако как быть с прибылью каждой операционной точки? Можно воспользоваться уже известным нам вкладом в имущество! Розничные компании учреждают юридическое лицо (обозначим его как инвестиционный центр) и вносят в качестве вкладов в имущество оговоренные средства, вырученные от реализации продукции. Налог на прибыль уплачивать не нужно, и инвестцентр может свободно распоряжаться деньгами участников, например, вложив их в новые направления деятельности.