Доходы от основных видов деятельности

Основные виды деятельности фирма прописывает в своем уставе.

Если конкретный вид деятельности в уставе не указан, то его нужно проверить по критерию существенности. То есть основным видом деятельности можно считать любые работы или услуги, если выручка от их реализации составляет не менее 5% от ее общей суммы. В противном случае такие доходы относят к прочим.

К доходам от обычных видов деятельности можно отнести и поступления от сдачи имущества в аренду, участия в уставных капиталах других организаций, предоставления за плату прав на объекты интеллектуальной собственности и т. д.

Если основной деятельностью компании является участие в уставных капиталах других организаций, в выручку включают дивиденды. Их отражают за вычетом налога на прибыль, который удерживает при выплате налоговый агент.

Книга года!

Все, что нужно, чтобы сдать отчет, который устроит и директора, и налоговую. «Годовой отчет под редакцией В.И.Мещерякова» уже в продаже. Есть несколько вариантов покупки: просто книга, пакете информизданий для бухгалтерии и с подпиской на преcсу.

Компании, у которых вложение средств с целью получения процентов относится к обычным видам деятельности, то выручкой являются все проценты по любым видам долговых обязательств: займам, векселям и облигациям, депозитам (п. 7 и 18 ПБУ 9/99). К таким компаниям относятся, к примеру, ломбарды.

Величину выручки определяют исходя из цены, установленной договором, с учетом всех скидок: как изменяющих цену товара, так и не влияющие на цену (п. 6.1, 6.5 ПБУ 9/99).

Таким образом, согласно пункту 6 ПБУ 9/99, выручка – это сумма поступлений денег, иного имущества или дебиторской задолженности. Независимо от суммы оплаты, полученной от покупателей (полная, частичная или нулевая), выручку отразите в бухучете исходя из полной стоимости отгруженной продукции, работ или услуг.

Пример. Как отразить выручку по строке 2110 отчета о финансовых результатах

В отчетном году АО «Актив» реализовало товары на сумму 1 200 000 руб. Фирма не является плательщиком НДС. За отгруженные товары покупатели перечислили «Активу» только 800 000 руб. В бухгалтерском учете «Актива» сделаны записи: ДЕБЕТ 62 КРЕДИТ 90-1

– 1 200 000 руб. – отражена задолженность покупателей за отгруженные товары;

ДЕБЕТ 51 КРЕДИТ 62

– 800 000 руб. – получена частичная оплата от покупателей. В отчете о финансовых результатах за отчетный год по строке 2110 бухгалтер должен отразить выручку в сумме 1 200 тыс. руб.

В целях налогообложения НДС к реализации относится и безвозмездная передача права собственности на товары, работы и услуги. Например, раздача образцов товаров для рекламы, вручение работникам фирмы подарков к праздникам и т. п. Однако в ходе таких операций фирма выручку не получает. Поэтому в такой ситуации по строке 2110 отчета никаких записей не делают.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Как определяют выручку по методу начисления

Регистрация

В Рекомендациях по проведению аудита годовой бухгалтерской отчетности организаций за 2013 год (письмо Минфина России от 29 января 2014 г. № 07-04-18/01) было сказано, что признанный в бухгалтерском учете согласно ПБУ 2/2008 актив «Не предъявленная к оплате начисленная выручка» в бухгалтерском балансе отражается в составе оборотных активов как отдельный показатель, детализирующий группу статей «Дебиторская задолженность».

В Рекомендациях по проведению аудита годовой бухгалтерской отчетности организаций за 2014 год (письмо Минфина России от 6 февраля 2015 г. № 07-04-06/5027) разъяснено, что в случае, когда в договоре строительного подряда выделены этапы работ, выручка по такому договору признается как по завершенным, так и по незавершенным и не принятым заказчиком на отчетную дату этапам. Поскольку в соответствии с пунктом 17 ПБУ 2/2008:

- выручка и расходы по договору строительного подряда признаются способом «по мере готовности», если финансовый результат (прибыль или убыток) от исполнения договора на отчетную дату может быть достоверно определен;

- способ «по мере готовности» предусматривает, что выручка по договору и расходы по договору определяются исходя из подтвержденной организацией степени завершенности работ по договору на отчетную дату и признаются в отчете о финансовых результатах в тех же отчетных периодах, в которых выполнены соответствующие работы независимо от того, должны или не должны они предъявляться к оплате заказчику до полного завершения работ по договору (этапа работ, предусмотренного договором).

То есть под действие этого стандарта подпадают как договоры, в которых этапы не предусмотрены, так и те, которые содержат условие о поэтапной сдаче-приемке работ (речь идет о договорах, длительность выполнения которых составляет более одного отчетного года (долгосрочный характер) или сроки начала и окончания которых приходятся на разные отчетные годы (п. 1 ПБУ 2/2008)).

Следовательно, выручка по «длительному» или «переходящему» договору признается в момент завершения каждого из этапов, а также на каждую отчетную дату по незавершенным и не принятым заказчиком этапам.

Напомним, что если согласно учетной политике организация отражает не предъявленную к оплате начисленную выручку на счете 46-2, используется такая корреспонденция счетов:

Дебет 46-2 Кредит 90-1

— отражена сумма начисленной непредъявленной выручки (на отчетную дату);

Дебет 90-2 Кредит 20

— списана признанная по договору величина расходов (на отчетную дату);

Дебет 62 Кредит 46-2

— выставлены заказчику промежуточные счета на оплату выполненных работ (исходя из условий договора).

Кроме того, нужно помнить, что выручка по договору, признанная способом «по мере готовности», до полного завершения работ (этапа) учитывается как отдельный актив – «не предъявленная к оплате начисленная выручка» (п. 26 ПБУ 282008).

Нормативными правовыми актами по бухгалтерскому учету не установлены способы определения степени завершенности на отчетную дату продукции, услуг, работ, отличных от работ по договору строительного подряда.

Между тем в соответствии с пунктом 7 ПБУ 1/2008, если по конкретному вопросу в нормативных правовых актах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики осуществляется разработка организацией соответствующего способа, исходя из настоящего и иных положений по бухгалтерскому учету, а также Международных стандартов финансовой отчетности. При этом иные положения по бухгалтерскому учету применяются для разработки соответствующего способа в части аналогичных или связанных фактов хозяйственной деятельности, определений, условий признания и порядка оценки активов, обязательств, доходов и расходов.

Таким образом, такой порядок могут применять не только строительные организации, но и все другие, которые выполняют работы, оказывают услуги, продают продукцию с длительным циклом изготовления.

То есть при признании в бухгалтерском учете выручки от выполнения конкретных работ, оказания конкретных услуг, продажи продукции по мере готовности способ определения степени завершенности работ, услуг, продукции на отчетную дату целесообразно разрабатывать исходя из ПБУ 2/2008 (в части способа определения степени завершенности работ по договору строительного подряда).

Что не относится к доходам фирмы

Доходами не являются и в отчете не отражаются следующие поступления:

- суммы налога на добавленную стоимость, акцизов и экспортных пошлин, полученных в составе выручки;

- деньги, которые фирме не принадлежат, полученные по посредническим сделкам (договорам комиссии, поручения, агентским договорам);

- авансы, полученные в счет оплаты продукции (работ, услуг);

- суммы задатков;

- суммы залога, если по договору заложенное имущество передается залогодержателю;

- суммы, поступившие в погашение кредита или займа.

НДС и акцизы для определения выручки вычитают из общей суммы доходов.

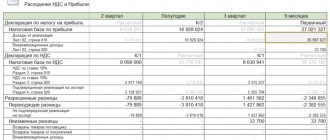

Расчет строки 2410 «Отчета о финансовых результатах»

Выбор способа формирования суммы ТНП фиксируют в учетной политике компании. В любом случае показатель в этой строке должен совпадать с суммой ННП. Наличие ПНО/ПНА и ОНО/ОНА отражается в сумме ТНП необходимыми правками. Для этого в строке 2421 отчета в порядке справочной информации указывают сведения о ПНО и ПНА.

В бухучете ПНО указывают по дебету сч. 99/ПНО-ПНА с кредита сч. 68/ННП, соответственно ПНА отражается по кредиту сч. 99/ПНО-ПНА.

Стр. 2421 = Д/об 99/ПНО – К/об 99/ПНА

Превышение кредитовой суммы свидетельствует о наличии ПНА, она прописывается в стр. 2421 без скобок.

Трансформации ОНО фиксируют в стр. 2430. Это разница между оборотами по кредиту и дебету сч. 77, корреспондирующегося со сч. 68/ННП.

Стр. 2430 = К/об 77 – Д/об 77

Если кредитовый оборот больше суммы по дебету, то величина превышения указывается в строке в круглых скобках.

Изменения ОНА рассчитывают между дебетовым и кредитовым оборотами по сч. 09.

Стр. 2450 = Д/об 09 – К/об 09

Превышение дебетового оборота говорит о наличии ОНА и в отчете эту сумму прибавляют к условному расходу по ННП, а превышение оборота по кредиту фиксируется в строке в скобках.

Рассмотрим, как отразить величину ТНП в «Отчете о финрезультатах» на примере заполнения отчета компанией по предложенным исходным данным бухучета.

Условия для признания выручки в бухучете

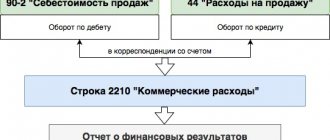

Выручку отражают в отчете о финансовых результатах на основании показателей суммарного кредитового оборота субсчета 90-1 «Выручка», уменьшенного на суммарный дебетовый оборот по субсчетам 90-3 «Налог на добавленную стоимость» и 90-4 «Акцизы».

Выручку отражают в отчете о финансовых результатах, если выполняются следующие условия:

- фирма имеет право получить эту выручку (это можно подтвердить, например, договором);

- сумму выручки и расходы, связанные с ее поступлением (например, себестоимость проданных товаров), можно определить;

- есть уверенность в том, что та или иная хозяйственная операция увеличит экономические выгоды фирмы;

- право собственности на продукцию (товары) перешло к покупателю, работа принята заказчиком или услуга оказана.

Если эти условия не соблюдаются, то в бухгалтерском учете отражают не выручку, а кредиторскую задолженность. То есть поступившие от покупателя средства покажите в составе полученных авансов или доходов будущих периодов.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Как отразить выручку, если покупателю предоставлен коммерческий кредит

Определяя сумму выручки, прежде всего нужно исходить из договорной цены проданной продукции (работ, услуг). Если она не оговорена, то для определения суммы выручки используйте цену на аналогичные товары (работы, услуги), которые продаются в сопоставимых условиях.

Пример. Как определить объем выручки

В отчетном году ООО «Пассив» отремонтировало помещение склада. Стоимость ремонтных работ в договоре не определена, однако они подробно описаны в спецификации. Аналогичные по объему и перечню работы «Пассив» выполнял для других организаций за 480 000 руб. (в том числе НДС – 80 000 руб.). По окончании работ в учете «Пассива» сделаны записи: ДЕБЕТ 62 КРЕДИТ 90-1

– 480 000 руб. – отражена выручка от выполнения ремонтных работ;

ДЕБЕТ 90-3 КРЕДИТ 68 СУБСЧЕТ «РАСЧЕТЫ ПО НДС»

– 80 000 руб. – начислен НДС с выручки. В отчете о финансовых результатах «Пассива» за отчетный год по строке 2110 отражают выручку в сумме 400 тыс. руб. (480 000 – 80 000).

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Как определяют выручку по кассовому методу

Строка 2410 «Отчета о финансовых результатах» — расшифровка

В строке 2410 отражается ТНП, равный размеру налога, исчисленного к уплате и зафиксированного в стр. 180 Листа 02 декларации по налогу на прибыль (ННП). В ОФР его указывают в скобках, поскольку эта величина является вычитаемой.

Произвести расчет строки 2410 «Отчета о финансовых результатах» можно:

- На базе данных бухучета. Причем значение ТНП должно равняться сумме ННП, зафиксированного в декларации. Рассчитывается ТНП исходя из размера условного расхода/дохода по ННП, откорректированного на величины постоянных налоговых обязательств/активов (ПНО, ПНА) и трансформаций в размерах отложенных налоговых обязательств/активов (ОНО, ОНА). Условный расход по ННП – это сумма налога, установленная умножением бухгалтерской прибыли на действующую ставку, и, наоборот, условный доход представляет собой расчетную величину налога, полученную произведением суммы убытка на ставку ННП. Указывают эту сумму на сч. 99 отдельно (зачастую сопровождают ведением соответствующей аналитики). Если поправок, возникающих из-за постоянных или отложенных обязательств/активов, в компании за отчетный период нет, то ТНП, равный начисленному для уплаты налогу, соответствует условному расходу по ННП;

- На основе данных декларации по ННП с учетом имеющихся ПНО/ПНА и ОНО/ОНА.