Может ли ИП начислять себе заработную плату?

Согласно законодательству, предприниматели имеют право принимать людей на работу и платить им заработную плату. Также не существует прямого запрета на начисление зарплаты себе, но есть один очень важный момент — выплаты могут осуществляться только в соответствии с трудовым договором. В статье 56 Трудового кодекса четко прописано, что заключить трудовое соглашение с самим собой невозможно, поскольку в этом случае нет второй стороны сделки. То есть, предприниматель одновременно и наниматель, и сотрудник. Кроме этого, запрещается начислять себе иные расходы, выплату которых предусматривает трудовое право, а именно: командировочные, компенсации, социальные пособия.

Однако это не означает, что ИП не может самостоятельно распоряжаться доходами от своего бизнеса. Все финансовые средства, которые остались у него после оплаты налогов и других выплат, принадлежат ему, и он свободен распоряжаться ими как хочет.

Можно ли делать в своей трудовой книге запись о том, что гражданин ведет предпринимательскую деятельность? Нет, потому что ИП не может сам себя взять на работу, и, соответственно, сделать пометку в трудовой он не имеет права.

Можно ли начислить себе зарплату

Можно ли платить себе зарплату и как правильно оформить документы? На практике, такого понятия как заработная плата у предпринимателя не существует. ИП – это физическое лицо, которое занимается предпринимательской деятельностью. Средства, полученные от хозяйственной деятельности – это его прибыль.

Тогда как зарплата является вознаграждением за труд, которое выплачивает работодатель работнику по трудовому договору. При заключении соглашения участниками сделки являются две стороны (работодатель и работник). В нашем случае работодатель и работник одно лицо. Следовательно, если вторая сторона отсутствует, то заключить трудовой договор не представляется возможным.

Поэтому ИП не может выплачивать себе заработную плату. Также предприниматель не имеет права получать деньги под отчет, на командировочные расходы, выплачивать себе социальные пособия, компенсации или другие выплаты, предусмотренные законом. Если предприниматель произведет такие выплаты и отобразит их в расходах, налоговая служба их не примет.

На видео: КОГДА ДИРЕКТОР-УЧРЕДИТЕЛЬ | Взносы за директора можно не платить

Как индивидуальному предпринимателю платить себе зарплату

Получить заработанные средства законным путем ИП может одним из способов:

- Взять наличными в кассе. Центробанком разрешается работать по упрощенной схеме ведения кассы. Это означает, что можно не фиксировать приходные и расходные ордера, а также вообще не заполнять кассовую книгу. Некоторые предприниматели все же ведут кассовый учет, это не запрещается. При снятии денег из кассы нужно в графе «Основание» просто указывать, что деньги были выданы предпринимателю на персональные нужды.

- Вывести деньги с расчетного счета. Средства можно получить, переведя необходимую сумму на банковскую карту и сняв ее в банкомате, или по чековой книжке. В обоих случаях в строке «Основание» следует написать «Перевод собственных денежных средств на персональные нужды ИП».

Независимо от того, каким способом владелец бизнеса будет забирать свои деньги, ему необходимо давать отчет о своих действиях контролирующим инстанциям.

Как заплатить себе ИП

Для получения доходов предприниматель может использовать два варианта:

- Переводить средства с собственного расчетного счета на счет физлица.

- Брать наличные из кассы.

Вывод денег с расчетного счета

При выводе денег с расчетного счета предпринимателю нужно придерживаться некоторых правил, чтобы не вызвать претензии со стороны налоговиков.

Как известно, деньги со счета выводятся с помощью платежных поручений. Отдельное внимание следует уделять полю «Назначение платежа». ИП стоит избегать формулировок вроде «Выплата зарплаты» и «Перевод зарплаты». Налоговики могут посчитать, что тем самым предприниматель выводил деньги на выплату заработной платы, потребовать предоставить декларацию 2-НДФЛ, уплатить налог с доходов, страховые взносы и прочие обязательные платежи. Подобные прецеденты уже были.

Также стоит избегать использования зарплатных проектов для перевода денег на личные нужды.

При выводе денег с расчетного счета на личный предприниматель может пользоваться формулировкой «Доход от предпринимательской деятельности» или «Перевод собственных средств».

Вывод денег через кассу

Предприниматель может брать прибыль из кассы без каких-либо ограничений. В отличие от юридического лица ему НЕ нужно:

- соблюдать кассовую дисциплину;

- отчитываться о направлениях расходования денег;

- оформлять авансовые отчеты.

Все, что лежит в кассе, — это личные деньги предпринимателя.

Но по желанию ИП может соблюдать кассовую дисциплину и оформлять расходные ордера. В РКО нужно указать обоснование «Выдача денежных средств предпринимателю на личные нужды».

Как часто можно снимать деньги и какие суммы разрешено переводить

Для ИП не предусмотрены лимиты по снятию денег со счета или для взятия денег из кассы ИП. Лимиты по наличности должны соблюдают только юридические лица: они обычно составляют не более 100 тыс.р.

При выводе денег с расчетного счета можно вызвать подозрение банка, если ИП вообще не тратит деньги со счета на предпринимательские расходы, а сразу снимает деньги со счета. Например, ИП регулярно получает оплату за услуги от юридических лиц и сразу выводит всю сумму. Это рискованный алгоритм работы для ИП, так как банк может заблокировать счет и затребовать подтверждения, что предприниматель не участвует в схемах по обналичиванию денег.

Банки проверяют операции по счетам, согласно рекомендациям ЦБ. Признаками «транзитных» операций, которые указывают на участие ИП в схемах по обналичиванию денег, являются:

- регулярные переводы денег на счет от разных компаний;

- снятие денег в срок до 2-х дней.

Подозрения также вызовет ИП, который платит налоги меньше стандартного значения или же чья налоговая нагрузка слишком низкая для отрасли: обычно это менее 3% от выручки.

Также под особым контролем банка находятся все сделки предпринимателя на сумму свыше 600 тыс.р. Их банки обязаны проверить по требованиям ФЗ-115 в целях противодействия финансирования терроризма.

По возможности ИП стоит свести к минимуму снятия наличных со счета с помощью бизнес-карты или другими способами и максимально использовать расчетный счет оплаты для предпринимательских расходов.

А если банк все же приостановил операции по счету ИП, чтобы избавиться от необоснованных претензий предпринимателю стоит предоставить:

- налоговую декларацию;

- платежные поручения по уплате налогов;

- письмо в свободной форме, в котором изложить, что деньги на расчетном счете были личными средствами ИП и он перевел их на свой счет.

Как часто можно брать деньги и в каком количестве

Не существует никаких ограничений относительно взятия средств на свои нужды, то есть владелец бизнеса может это делать в любой момент и с любой периодичностью. Также в законодательной базе не прописаны ограничения по сумме изымаемых средств, можно брать хоть все деньги, которые на данный момент есть в кассе. С юридической точки зрения для ИП нет разницы между личными деньгами и средствами компании.

Начинающие бизнесмены по незнанию могут перепутать доход и прибыль, поэтому забирают и тратят все средства, которые поступают на счет. Это серьезная ошибка, которая в будущем может привести к разорению бизнеса. Рекомендуется забирать в личное пользование только те средства, которые остаются после уплаты всех налогов и сборов. Также следует некоторую часть прибыли инвестировать в развитие дела.

Выдать зарплату мужу ИП

При условии ведения бизнеса в РБ совместно с родственниками возникает вопрос: как ИП должен платить зарплату своему мужу или жене? По закону все имущество, нажитое в совместном браке, является общей собственностью супругов. Сюда относится не только движимое или недвижимое имущество, но и доходы супругов.

При этом муж и жена это разные люди. Здесь вступают в силу трудовые отношения. Следовательно, вопрос может ли жена ИП платить мужу зарплату необходимо рассматривать с учетом положений ТК РФ.

Здесь потребуется оформление трудового договора как со сторонним работником. Нужно произвести запись в трудовой книжке, зарегистрировать сотрудника во всех фондах. Может ли ИП платить наличными зарплату или только перечислением на карточку? Зарплату можно платить любым удобным способом.

Что касается отчетности, то расходы, связанные с бизнесом – это приобретение товара, оплата коммунальных услуг, закупка инструментов, необходимых для работы. Все остальные траты отображать в отчетной документации не нужно. Однако это не значит, что предприниматель может потратить все денежные средства. ИП должен вести учет всех поступлений и предполагаемых трат. Это позволит контролировать наличие средств на счету, своевременно оплачивать патент, налоги и сборы, а также покрывать другие непредвиденные издержки.

На видео: Нанимайте управляющего ИП вместо генерального директора

Бухгалтерский учет и налоги

Со всех полученных доходов ИП должен платить налоги. Их размер зависит от того, какую систему налогообложения выбрал предприниматель.

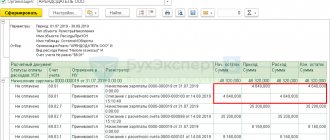

Как уже говорилось, владелец бизнеса не должен вести бухгалтерский учет. Но если он все же принял решение дополнительно контролировать свои поступления, то проводки по бухгалтерии будут выглядеть так:

- дебет 76, субсчет «Расчеты с ИП», кредит 50 — денежные средства из кассы на личные цели;

- дебет 76, кредит 51 — начислен персональный доход предпринимателю с расчетного счета;

- дебет 91, кредит 76 — учтены в составе прочих расходов суммы, выданные на цели гражданина.

Также следует выплачивать государству страховые взносы в размере, установленном законом. В 2022 году размер страховых выплат фиксирован суммой 43 211 рубля Из них:

- 34 445 рублей на ОПС (пенсионное страхование);

- 8 766 рублей на ОМС (медицинское страхование).

Если предприятие крупное, с доходами, превышающими 300 тысяч рублей, то вводится дополнительный налог в размере 1%. Платить какие-либо налоги при взятии средств из кассы не требуется.

Отчет за потраченные средства

Отчитываться за потраченные средства ни перед кем не нужно. Однако бывают случаи, когда у ИП нет расчетного счета. Поэтому расчеты предприниматель проводит наличными деньгами. Обязательным условием является ведение книги учета доходов и расходов. Здесь отображаются любые операции с наличными, включая поступление денежных средств от ведения бизнеса и покрытие расходов. Издержки могут быть связаны с ведением бизнеса, например, закупкой товара или когда ИП выплачивает зарплату наемным работникам. Траты на собственные нужды не нужно отображать в квартальном (годовом) отчете.

Разберемся, как ИП выплачивает зарплату своему работнику. Предприниматель должен платить все налоги, при расчете заработной платы исходя из условий трудового договора. Обычно удержания составляют значительную сумму, поэтому чтобы снизить налоговую нагрузку оформляют еще одно ИП. Как следствие оба предпринимателя платят за себя взносы и налоги, которые значительно меньше, чем удержания из заработной платы работника.

На видео: Доходы учредителя или зарплата директора. Как получать учредительский доход

Как ИП оформить справку о доходах

При оформлении социальных пособий, визы для выезда за границу, взятии кредита и в других подобных ситуациях не обойтись без справки о доходах. Если ИП нужен такой документ, он может оформить его самостоятельно. Справку можно составить в свободной форме, но некоторые сведения должны быть указаны обязательно:

- фамилия, имя, отчество;

- номер налогоплательщика (ИНН);

- адрес прописки;

- величина доходов за интересующий промежуток времени (например, за последние 3 месяца и так далее).

Подкрепляется документ подписью предпринимателя, а также печатью (если она есть). Есть и другой способ подтвердить свои доходы — налоговой декларацией. Но имейте в виду, что в ней заработки будут отражены только за прошедший год. К тому же для ИП, работающего на патентной системе, такой способ не подойдет.

Ответственность ИП за невыплату заработной платы наемным работникам

Длительная задержка или невыплата зарплаты сотрудникам является правонарушением и влечет административную ответственность для ИП. Основываясь на законодательстве, максимальный срок задержки оплаты труда составляет 15 календарных дней.

Отсутствие зарплаты лично у индивидуального предпринимателя более 15 дней не является нарушением закона.

Если по прошествии указанного времени наемный сотрудник так и не получил положенные ему средства, он имеет право составить заявление о нарушении сроков выдачи заработанных денег. Если ИП не реагирует на этот документ, сотрудник также вправе:

- подать иск в суд;

- прекратить исполнять свои рабочие обязанности до момента выдачи положенной суммы. При этом, о факте прекращения труда субъект обязан письменно уведомить ИП, получив от предпринимателя его подпись в качестве доказательной базыознакомления с бумагой;

- направить заявление в трудовую инспекцию.

ИП также должен быть готов к тому, что работник при условии задержки выдачи зарплаты имеет следующие права:

- не присутствовать на рабочем месте;

- принимать участие в забастовках.

Увольнение сотрудника за его недовольство отсутствием зарплаты или принуждение сотрудника к написанию заявления на увольнение по собственному желанию незаконно. Средняя зарплата субъекта сохраняется на период его неисполнения трудовых обязанностей по причине задолженности перед ним ИП.

Можно ли ИП работать по найму в другой компании?

В законодательной базе нет ограничений по этому вопросу, поэтому владелец бизнеса может совмещать его ведение с работой в другой организации. Есть некоторые ограничения, связанные с трудоустройством на государственных должностях.

Например, военным, сотрудникам госкорпораций, служащим силовых ведомств и прочих госструктур запрещается оформлять предпринимательство.

Помимо этого, некоторые учреждения не разрешают своим сотрудникам, работающим по договору, заниматься кроме своей работы еще и предпринимательской деятельностью. Нужно тщательно изучить свой трудовой договор, чтобы знать наверняка о возможности такого совмещения.

Зарплата ИП самому себе по зарплатному проекту

Многие предприниматели жалуются на высокую комиссию банков при выводе собственных средств на банковскую карту. Налоги — уплати, взносы — сделай, еще и банкам — «отстегни». В итоге, что остается самому бизнесмену?

Чтобы снизить издержки при обналичивании зарплаты (прибыли), ИП перечислять ее самому себе по зарплатному проекту. Это одна из услуг банковских организаций, позволяющая упростить и автоматизировать процесс перевода денежных средств на банковскую карту физического лица. Как правило ее подключают компании, имеющие в штате сотрудников. Но сегодня зарплатный проект доступен и ИП, работающим в одиночку.

Комиссия за услугу также присутствует, но она значительно ниже, чем при классическом переводе на карту физлица. Например, в Сбербанке она составляет до 0,8%, а Тинькофф и Альфа-Банк вообще не взимают комиссию.

Единственное, что может смутить владельца микробизнеса — в назначении платежа нужно указывать «Выплата зарплаты». Но как показала практика, Финмониторинг и ФНС не придираются к этому нюансу, поскольку в самом зарплатном реестре предприниматель указывает «Прочие расходы предпринимателя».

Как платить зарплату ИП на УСН 15%

Денежные средства, потраченные на персональные нужды предпринимателя, при налоговом режиме «Доход минус расход» не относятся к издержкам.

Владельцу бизнеса нужно принимать во внимание следующие моменты:

- Предприниматель не может начислять себе заработную плату, поскольку не имеет права оформлять трудовой договор с самим собой.

- Средства с расчетного счета ИП может снять в любое время, в любом количестве. В налоговых отчетах денежные средства, потраченные на личные нужды гражданина, никак не отображаются.

- Те деньги, которые ИП снял с расчетного счета и потратил на свои потребности, не облагаются никакими дополнительными налогами.

За других сотрудников нужно отчитываться, а также платить все соответствующие взносы и налоги.

Отличия в начислении зарплаты ИП от ООО

В отличие от ИП в ООО, где единственный учредитель и директор – одно лицо, ситуация с зарплатой несколько отличается. В ООО оформление руководства в лице директора оформляется по-другому. Тот считается наемным сотрудником для юрлица, хотя получается, что трудовой договор он заключает сам с собой.

Все выплаты зарплаты директору производятся в штатном режиме. Она начисляется и выплачивается не реже 2 раз в месяц. С нее необходимо удержать НДФЛ и перечислить его в бюджет. Также на начисленную зарплату начисляются страховые взносы в общем порядке.

Директор в ООО имеет право на оплачиваемые больничные, как и другие наемные сотрудники.