Особенности учета импортных операций

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе Получить бесплатный доступ на 14 дней

Во-первых, импортные операции совершаются в иностранной валюте. Для бухучета важно правильно конвертировать ее в рубли. Конвертация происходит по курсу ЦБ РФ, который ежедневно меняется, поэтому возникают курсовые разницы.

Разница может быть положительная или отрицательная. Положительная формируется, если от изменения курса вы получили доход, отрицательная — наоборот.

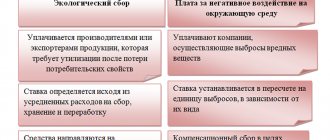

Во-вторых, налогообложение и таможенные пошлины. Помимо налогов в бухучете проводите операции по оплате таможенных пошлин и сборов, которые включайте в стоимость приобретаемого товара (п.6 ПБУ 5/01).

В-третьих, формирование стоимости товара. В соответствии с п.6 ПБУ 5/01, помимо таможенных пошлин, сборов и налогов в стоимость импортного товара включайте:

- непосредственно сумму по контракту;

- суммы сторонним организациям за консультации и услуги (например, услуги таможенного брокера);

- затраты на доставку;

- вознаграждение посредникам;

- и иные затраты.

С остальными операциями вы сталкиваетесь и на внутреннем рынке — провести расчет с контрагентом, уплатить налог на добавленную стоимость, оприходовать товар, возместить НДС.

НДС и налоговый учет для прибыли при ВЭД

Наибольшее количество дополнительных действий в части налогообложения придется на самый сложный налог, которым в РФ является НДС. Особого внимания здесь потребуют:

- экспорт, требующий организации обособленного учета всех операций по нему, соблюдения сроков для сбора пакета нужных документов, выделения неподтвержденных и подтвержденных с опозданием отгрузок, контроля полноты оплаты поставок контрагентом, заполнения дополнительных разделов декларации, регулярной подготовки объемных пакетов документов для контроля ИФНС;

- импорт из стран, не входящих в Таможенный союз;

О нюансах расчета НДС при импорте из стран, не входящих в ЕАЭС, рассказали эксперты «КонсультантПлюс». Чтобы правильно организовать учет и определить сумму НДС, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

- импорт из стран Таможенного союза, при котором необходимо соблюдать достаточно ограниченные сроки представления документов по налогу в ИФНС, уплаты его в увязке с оплатой — предъявления к вычету, составления дополнительной декларации;

- обязанность уплаты налога при оплате за ряд услуг (п. 1 ст. 148 НК РФ), оказываемых вне территории РФ, и заполнение по нему особого раздела декларации;

- наличие особенностей налогообложения товаров, возникающих в определенных ситуациях как при их вывозе, так и при ввозе (ст. 151 НК РФ).

Чем нужно руководствоваться при организации раздельного учета при экспорте — читайте в материале «Как ведется раздельный учет по НДС (принципы и методика)».

В отношении налога на прибыль не следует упускать из виду, что в доходах отгрузка на экспорт учитывается в момент перехода права собственности (рисков) на товар, т. е. практически в момент отгрузки, а право на вычет НДС по такой отгрузке может подтверждаться в совершенно другом налоговом периоде. То есть налоговые базы по прибыли и НДС при экспорте по одному и тому же периоду совпадают далеко не всегда, и нельзя для прибыли отгрузку на экспорт учитывать в увязке ее с фактом подтверждения права на вычет по НДС.

Бухгалтерские проводки по импортным операциям

Рассмотрим основные бухгалтерские проводки, сопровождающие импорт товара на примере. ООО «Мистер» 22 февраля 2022 года закупило 10 холодильников-морозильников емкостью по 350 л. у иностранного партнера по цене 5 000 долл. Одновременно с покупкой ООО «Мистер» получил право собственности на товар. Курс ЦБ РФ на 22.02.2019 — 65,54 руб. Оплатили товар 07.03.2019 года по курсу 64,50 руб. Таможенный сбор 10 000 рублей.

Встает вопрос — как узнать ставку таможенной пошлины? Для этого находим код товарной номенклатуры внешнеэкономической деятельности (код ТН ВЭД), который подходит под наш груз. Это код — 8418102001. Для товаров, подпадающих под эту кодировку, импортная пошлина равна 12%. Про то, как определить код ТН ВЭД читайте в статьях «Справочник ТН ВЭД» и «Код ТН ВЭД».

Для усложнения добавим, что таможенным оформлением занимался таможенный брокер. Его услуги стоили 35 000 рублей.

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе Получить бесплатный доступ на 14 дней

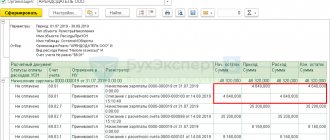

В результате формируем следующие проводки. Все операции подтверждайте документально.

| Дт | Кт | Сумма | Описание |

| 08 | 60 | 5000*65,54 = 327 700 руб. | Оприходованы импортные холодильники |

| 19 | 68 | 5000*65,54*1,12*0,20 = 73 404,8 руб. (таможенная пошлина включается в стоимость при расчете НДС!) | Начислен импортный НДС по ставке 20% |

| 08 | 76 | 327 700*0,12 = 39 324 руб. | Начислена таможенная пошлина |

| 08 | 76 | 10 000 руб. | Начислен таможенный сбор |

| 08 | 60 | 35 000 руб. | Начислены затраты на оплату услуг таможенного брокера |

| 60 | 52 | 5 000*64,50 = 322 500 руб. | Перечислена оплата иностранному контрагенту за холодильники 07.03.2019 г. |

| 60 | 91 | 5 000*(65,54-64,50) = 5 200 руб. | Отражена положительная курсовая разница, т.к. в рублях оплатили сумму меньше, чем она была на момент заключения контракта |

| 76 | 51 | 10 000+39 324 = 49 324 руб. | Произведена оплата таможенной пошлины и сбора |

| 60 | 51 | 35 000 руб. | Оплачены услуги брокера |

| 68 | 51 | 73 404,8 руб. | Оплачен импортный НДС |

| 01 | 08 | 327 700+10 000 + 39 324 + 35 000 = 412 024 руб. | Холодильники приняты к учету в качестве основных средств |

| 68 | 19 | 73 404,8 руб. | Принят к вычету импортный НДС |

Подробно про возмещение НДС по импортным операциям читайте в нашей статье.

Закупка импортных товаров в 1С:КА 2.4

Пример подготовлен на демо-базе фирмы 1С релиз 2.4.12.102

Возможность учета импортных товаров определяется функциональной опцией НСИ и администрирование – Настройка НСИ и разделов – Учет НДС и ВЭД – Регистрация и контроль номеров ГТД – Торговля импортным товаром.

Рисунок 1 — Настройка регистрации ГТД

Закупка по импорту без оформления таможенной декларации

Если поставка импортного товара не требует декларирования, то она оформляется как обычная поставка документом Приобретение товаров и услуг с видом операции Закупка у поставщика или Прием на комиссию с указанием номеров ГТД и стран происхождения в табличной части документа. Например, поставщик поставил импортный товар, который уже прошел таможенное оформление. Все расходы, связанные с доставкой такого груза, оформляются как дополнительные расходы, которые могут быть распределены на себестоимость товаров, направление деятельности, прочие расходы и т. д.

Закупка по импорту с оформлением таможенной декларации

Возможность оформления поставки импортных товаров с оформлением таможенной декларации определяется функциональной опцией НСИ и администрирование – Настройка НСИ и разделов – Учет НДС и ВЭД – Импорт – Импортные закупки.

Рисунок 2 — Настройка торговли импортными товарами

Предположим, организация осуществляет закупку у импортного поставщика. Для этого В соглашении с поставщиком-импортером необходимо указать вид операции Импорт

.

Рисунок 3 — Соглашение с поставщиком на импорт

Все остальные параметры соглашения заполняются так же, как при обычной поставке товаров. Взаиморасчеты с поставщиком-импортером можно вести в разрезе договоров или не вести договоры. С поставщиком-импортером оформляется отдельный договор на закупку импортных товаров с установленным типом взаимоотношений Импорт.

Рисунок 4 — Договор с поставщиком на импорт

Для поставки импортного товара используется документ Приобретение товаров и услуг с установленным видом операции Импорт. Документ оформляется аналогично обычному документу поступления.

Рисунок 5 — Приобретение товаров и услуг

Стоит заметить, что до момента оформления таможенной декларации импортные товары нельзя будет продать. Эти товары будут доступны для продажи только после того, как по ним будет зарегистрировано оформление таможенной декларации. После оформления таможенной декларации товарам будет присвоен номер ГТД (страна происхождения), и они станут доступны для продажи.

Оформление таможенной декларации

Оформить таможенную декларацию можно из рабочего места Таможенные декларации на импорт к оформлению (раздел Закупки – ГТД к оформлению).

Рисунок 6 — Таможенные декларации на импорт к оформлению

И также можно создать на основании документа Приобретение товаров и услуг.

Рисунок 7 — Таможенные декларации на импорт на основании

При выполнении команды Создать декларацию будет создан документ Таможенная декларация, в котором будет заполнен список товаров, не прошедших таможенное оформление, а также информация о документе поставки.

Следует отметить, что если флаг Разделять импортные закупки по поступлениям установлен, то при проведении документа будет контролироваться правильность заполнения информации о документах поставки.

При оформлении таможенной декларации на импорт номера ГТД генерируются без дополнения номером раздела и номером товара.

Рисунок 8 — Заполнение номера ГТД

На вкладке Разделы ГТД заполняются данные, если требуется дополнить номер ГТД номером строки товара или номером раздела, то для такой возможности на закладке Разделы ГТД в табличной части Товары декларации предусмотрено поле Порядковый №. По умолчанию поле не заполняется и не является обязательным к заполнению.

Рисунок 9 — Заполнение Порядкового №

Значения, введенные поле Порядковый №, сохраняются в справочнике Номера ГТД в реквизите Порядковый номер товара. Также следует заполнить всю информацию по ставке и суммы пошлины и распределить на товары.

В таможенной декларации необходимо дополнительно заполнить информацию о таможенных сборах и штрафах, ввести данные о таможенной стоимости, пошлине и НДС каждого раздела, распределить товары по разделам, ввести стоимость каждого товара и распределить общую таможенную стоимость по разделам.

Рисунок 10 — Заполнение расчетов

Далее документ Таможенная декларация на импорт

может быть проведен в двух статусах:

На таможенном оформлении

и

Выпущено с таможни

:

- статус На таможенном оформлении

является предварительным. При проведении таможенной декларации в этом статусе фиксируется информация о планируемой оплате (таможне или брокеру) в платежном календаре. Планируемая дата платежа, вид оплаты, расчетный счет или касса заполняются на странице

Дополнительно

; - статус Выпущено с таможни

устанавливается после окончательного оформления таможенной декларации. При проведении документа возникает фактическая задолженность перед таможней (брокером). Статус товаров, указанных в таможенной декларации, меняется с предварительного на статус товаров, доступных к продаже.

При проведении документа в статусе Выпущено с таможни

автоматически корректируется себестоимость указанных в декларации товаров с учетом рассчитанной таможенной пошлины и суммы НДС. Дополнительного расчета себестоимости не требуется. И также товар поступает на склад и готов к продажам.

Распространенные ошибки

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе Получить бесплатный доступ на 14 дней

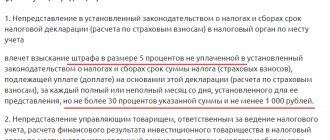

Контроль за ВЭД со стороны государства сильнее, чем за внутренней деятельностью. Поэтому избегайте ошибок при ведении бухгалтерского учета импортных операций. Проконтролируйте следующие моменты:

- конвертация валюты — часто бухгалтеры используют курс валюты на некорректную дату;

- переводы документов — документы по импорту должны быть на двух языках: русском и языке партнера, иногда партнер присылает документы только на своем языке, тогда нужно подготовить перевод;

- корреспонденция счетов — ошибка типична для внутренней и внешней деятельности, искореняется с ростом опыта у бухгалтера.

Документальное оформление импорта

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе Получить бесплатный доступ на 14 дней

Для формирования бухгалтерских проводок, успешного прохождения таможенных органов и получения возврата НДС подготовьте следующие документы:

- внешнеторговый контракт с иностранным контрагентом;

- счет от продавца — счет-фактура или инвойс;

- транспортные документы;

- документы, подтверждающие страхование груза;

- таможенную декларацию на товары — после прохождения таможни вам выдадут ее уже с печатью органа;

- квитанции и платежные поручения, подтверждающие факт оплаты пошлин, сборов и налогов;

- техническую документацию;

- акты приема-передачи;

- лицензии и сертификаты по необходимости.

С документами по внешнеэкономической деятельности можете ознакомиться в статье «Документы для ВЭД».

Бухгалтерский учет импорта услуг

Сегодня достаточно распространенной является ситуация, когда организация приобретает товары, работы и услуги у иностранного поставщика.

С приобретением импортных товаров ситуация более понятная. НДС при импорте товаров организация уплачивает на таможне. Порядок исчисления и уплаты НДС регламентируется Главой 29 ТК РФ и Инструкцией о Порядке применения таможенными органами Российской Федерации налога на добавленную стоимость в отношении товаров, ввозимых на территорию РФ, утвержденных Приказом ГТК России от 07.02.2001 года № 131.

Некоторые сложности возникают, как правило, при импорте работ и услуг.

Импортируемыми работами, услугами являются такие работы и услуги, исполнителями которых являются иностранные организации. При этом, в отличие от импорта товаров, таможенного оформления такие работы, услуги не требуют.

Для того, чтобы понять облагаются ли полученные работы (услуги) налогом на добавленную стоимость, необходимо определить место реализации этих работ и услуг в соответствии со ст. 148 НК РФ.

Руководствуясь положениями данной статьи Налогового Кодекса место реализации работ и услуг определяется в зависимости от вида этих работ и услуг:

- по месту деятельности исполнителя,

- по месту нахождения имущества,

- по месту оказания работ, услуг,

- по месту нахождения покупателя,

- по месту нахождения пункта отправления или пункта назначения.

Если местом реализации приобретаемых работ, услуг признается территория Российской Федерации, то эти работы, услуги облагаются НДС, в противном случае, не облагаются.

Далее необходимо выяснить, состоит ли данная иностранная организация на налоговом учете в РФ.

Если нет, то российская организация – покупатель таких работ (услуг) выступает в качестве налогового агента и обязана исчислить и удержать сумму налога на добавленную стоимость из суммы, подлежащей перечислению иностранному поставщику (п.1 ст.24 НК РФ).

Обязанности налоговых агентов определены п.3 ст.24 НК РФ. Основная обязанность налогового агента правильное и своевременное исчисление, удержание из средств налогоплательщика и перечисление в бюджет суммы налогов.

Согласно п.4 ст.174 НК РФ уплата исчисленного налоговыми агентами НДС производится одновременно с перечислением денежных средств поставщику.

Федеральный Закон от 10.12.2003 № 173-ФЗ “О валютном регулировании и валютном контроле” возлагает на агентов валютного контроля, которыми являются уполномоченные банки, подотчетные Центральному Банку РФ, осуществление контроля за валютными операциями, в том числе за исполнением обязанностей налогового агента при перечислении денежных средств иностранному лицу – поставщику таких работ и услуг. П.4 ст.174 НК РФ прямо указывает на то, что банк не примет платежное поручение на оплату услуг поставщика без представления в банк одновременно платежного поручения на оплату НДС в бюджет.

При этом, необходимо помнить, что перечислять НДС организация должна как налоговый агент, т.е. в платежном поручении необходимо указать статус плательщика “02 – налоговый агент”.

Руководствуясь статьями 171, 172 НК РФ сумму налога на добавленную стоимость, удержанную и перечисленную в бюджет налоговыми агентами можно принять к вычету при соблюдении следующих условий:

- налоговый агент является плательщиком НДС (п.3 ст. 171 НК РФ)

- работы и услуги приобретаются для производственной деятельности, облагаемой НДС (п.3 ст.171 НК РФ)

- сумма НДС удержана у иностранного поставщика работ, услуг и перечислена в бюджет,

- приобретаемые работы, услуги приняты к учету (п.1 ст.172 НК РФ)

Принять НДС к вычету можно будет в том же налоговом периоде, в котором произведено фактическое перечисление налога в бюджет (абз.2 п.4 ст.174 НК РФ, Письма Минфина от 15.07.2009 № 03-07-08/151, от 07.04.2008 № 03-07-08/84)

С 01.01.2009г согласно п.3 ст.168 НК РФ при исчислении НДС налоговые агенты обязаны составить и зарегистрировать счет-фактуру в порядке, установленном п.п.5, 6 ст.169 НК РФ.

Счет-фактура составляется в 2-х экземплярах, подписывается руководителем и главным бухгалтером организации, исполняющей обязанности налогового агента.

Первый экземпляр счет-фактуры регистрируется в книге продаж, второй – в книге покупок для принятия НДС к вычету только после того, когда возникнет право на налоговый вычет, т.е. после уплаты НДС в бюджет. (Правила ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 02.12.2009 № 914).

При приобретении импортных работ, услуг в Декларации по Налогу на добавленную стоимость за соответствующий налоговый период Вы отразите одновременно:

- сумму налога на добавленную стоимость, которую вы исчислили и оплатили как налоговый агент одновременно с оплатой полученных работ, услуг,

- сумму вычета, отражаемую в разделе 3 по строке 220.

Вы можете найти дополнительную информацию по теме в разделе Внешнеэкономическая деятельность.

Автор статьи

Ксения Ефимова

Руководитель отдела ВЭД, большой опыт работы логистом, ведения внешнеэкономической деятельности компании.

Написано статей

100

Об авторе

Бесплатная консультация по телефону:

Москва и область (звонок бесплатен)

Санкт-Петербург

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш специалист бесплатно Вас проконсультирует.