Изучим как правильно вести учет входного НДС при приобретении основных средств в 1С 8.2 на примере.

Допустим, ЗАО «ПК Шторкин Дом» приобретает основные средства, которые в дальнейшем будут использованы в хозяйственной деятельности. Одно основное средство сразу вводится в эксплуатацию. Два других объекта остаются не введенными на конец текущего квартала. Все документы по оприходованию ОС в наличии, также имеются счета-фактуры. Организация, в свою очередь, при соблюдении всех условий, может предъявить к вычету такой «входной» НДС. Необходимо рассчитать НДС к вычету, проверить проводки по НДС. Также следует проверить записи в регистрах накопления НДС, сформировать книгу покупок и проверить расчет НДС. Для этого в 1С 8.2 необходимо оформить операции:

- Операцию №1 по приобретению ОС, регистрации «входного» счета-фактуры.

- Операцию №2 по вводу в эксплуатацию ОС.

- Операцию № 3 по приобретению ОС, регистрации «входного» счета-фактуры.

- Сформировать книгу покупок и осуществить проверку ее заполнения.

Параметры для проведения операции №1:

Параметры для проведения операции №2:

Параметры для проведения операции №3:

Особенности заполнения документов по поступлению основных средств в 1С 8.2

Особенности заполнения документа «Поступление товаров и

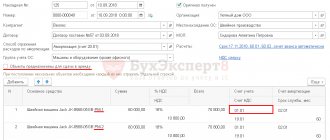

Особенности заполнения документа «Счет-фактура полученный»

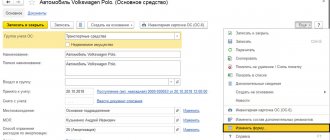

Зарегистрировать «входной» Счет-фактуру можно кликнув на ссылку Ввести счет-фактуру в нижнем поле документа Поступление товаров и услуг. Галочка Отразить вычет НДС не устанавливается при поступлении ОС, НМА, оборудования:

Проводки по учету НДС при покупке основных средств в 1С 8.2

По бухгалтерскому учету

Документ Счет-фактура полученный при оприходовании ОС не создает проводок и движений в регистрах накопления по НДС. Необходимые проводки по учету «входного» НДС формирует документ Поступление товаров и услуг:

По налоговому учету

В регистре накопления по НДС были сформированы записи:

- Запись видом движения Приход в регистре НДС предъявленный – событие Предъявлен НДС поставщиком . Данная запись – это потенциальная запись книги покупок:

- Запись видом движения Приход в регистре НДС по приобретенным ценностям, вид ценности ОС – на принимаемые к учету суммы налога, относящиеся к конкретной партии ОС:

- Запись видом движения Приход в регистре НДС по ОС, НМА, вид ценности ОС. Производится регистрация принимаемых к учету сумм налога по приобретаемым ОС, с целью отслеживания условий, при соблюдении которых эти суммы налога могут быть приняты к вычету:

Актуальные правила вычета НДС по ОС

Чтобы заявить вычет по приобретаемым основным средствам, требуется принять их на учет. Компания имеет право на возмещение входного сбора по ОС, если оно предназначено для использования облагаемых налогом операций.

Если же планируется применять объект как в облагаемых, так и в необлагаемых операциях, следует вести раздельный учет. Помимо этого, следует иметь грамотно оформленную первичную документацию.

Взнос, предъявленный поставщиком при покупке имущества, можно заявить к компенсации. Нужно принять объекты к учету по счету 08. При покупке недвижимости, на которую нужна регистрация права собственности, чтобы вычесть налог, можно не дожидаться момента регистрирования. При покупке оборудования, которое требует сборки, возврат можно осуществить после принятия объекта по счету 7.

При организации возврата по данным видам средств рекомендуется учитывать положения действующего законодательства. В случае подачи некорректных данных в ФНС следует отправить уточняющее письмо.

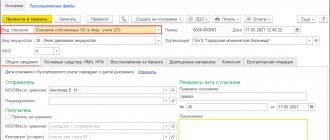

Проводки ввода в эксплуатацию основных средств в 1С 8.2

По бухгалтерскому учету

При вводе в эксплуатацию объектов ОС, проводки по учету НДС не создаются:

По налоговому учету

В регистре накопления по НДС были сформированы записи:

- Запись видом движения Расход в регистре НДС по ОС, НМА, вид ценности ОС. Производится списание с учета налога из регистра, т.к. условия для принятия «входного» НДС к вычету выполнены:

- в регистре НДС по приобретенным ценностям с видом движения Расход, вид ценности ОС. Производится списание с учета НДС из регистра, в момент ввода в эксплуатацию:

Как распределить НДС по основным средствам?

Для наглядности рассмотрим на примере распределение НДС при приобретении ОС.

Пример

ООО «Зарница» 05.08.2021 приобрело автомобиль для начальника коммерческого отдела за 1 357 000 руб., в том числе НДС = 226 167,67 руб.

Какие нюансы необходимо учесть при приобретении автомобиля, смотрите в нашей статье «Транспортный налог в 2022 – 2022 годах для юридических лиц».

Доля необлагаемых операций в общей выручке ООО «Зарница» за август 2022 года составила 22%.

В учетной политике фирмы отражены следующие элементы РУ НДС:

- учет НДС по ОС производится на субсчете 19/1-2 «НДС по основным средствам, используемым в операциях, облагаемых и необлагаемых НДС».

- НДС, относящийся к ОС, приобретенным в первые два месяца квартала, распределяется помесячно;

Распределение НДС по приобретенному ОС:

- 49 756,89 руб. (226 167,67 × 22%) — эта сумма увеличивает стоимость ОС;

- 176 410,78 руб. (226 167,67 × (100% – 22%)) — данная сумма включается в вычеты по НДС.

Записи о распределенном НДС в учете ООО «Зарница»:

- Дт 08 «Вложения во внеоборотные активы» Кт 19/1-2 «НДС по основным средствам, используемым в операциях, облагаемых и необлагаемых НДС» — 49 756,89 руб.;

- Дт 68/2 «НДС» Кт 19/1-2 «НДС по основным средствам, используемым в операциях, облагаемых и необлагаемых НДС» — 176 410,78 руб.

По состоянию на 31.08.2021 первоначальная стоимость автомобиля рассчитывается следующим образом: 1 180 590, 22 руб. (1 130 833,33 руб. + 49 756,89 руб.).

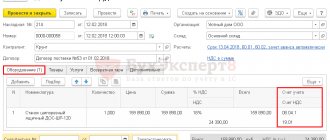

Входной НДС при приобретении основных средств в книге покупок в 1С 8.2

Создание и заполнение документа «Формирование записей книги покупок»

- Создание документа в меню: Покупка – далее выбираем Ведение книги покупок – далее Формирование записей книги покупок;

- В строчке От – дата окончания налогового периода. Т.к. налоговым периодом является квартал, то в нашем примере дата документа 03.2013г.;

- При регистрации в книге покупок Счетов-фактур на поступившие ОС от поставщиков подлежит заполнению закладка Вычет НДС по приобретенным ценностям.

«Входной» НДС по ОС, не введенным в эксплуатацию не будет принят к вычету, и в книгу покупок эти суммы НДС не будут включены.

В нашем примере оприходовано было три объекта основных средств, из которых только один объект Автомобиль Ford Tourneo Connect в I квартале был введен в эксплуатацию. Таким образом, «входной» НДС только по этому объекту будет отражен в книге покупок. По второму объекту «входной» НДС будет списан, а по третьему объекту останется остаток по «входному» НДС на конец квартала:

- БУ: по дебету счета 19.01;

- НУ: по регистру накопления НДС предъявленный – этопотенциальная запись в книгу покупок:

Особенности раздельного учета при лизинге имущества

Рассмотрим особенности РУ, если ОС:

- поступило в организацию по договору лизинга;

- используется как в облагаемой НДС деятельности, так и в необлагаемой;

- по условиям договора: учитывается на балансе лизингополучателя, переходит в собственность организации по окончании срока действия договора, выкупная цена предмета лизинга не выделена из общей суммы платежей по договору.

В такой ситуации необходимо учесть, что получение организацией ОС по договору лизинга — это не передача имущества, а услуга, платой за которую являются лизинговые платежи.

Принять к вычету НДС по сумме такой услуги возможно по мере получения лизингополучателем счетов-фактур после отражения в учете лизинговых платежей — подп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ.

С учетом вышесказанного при организации РУ необходимо учесть, что:

- вся сумма «входного» НДС в составе лизингового платежа распределяется между облагаемыми и необлагаемыми операциями;

- при определении в учетной политике продолжительности налогового периода для расчета пропорции НДС выбор у налогоплательщика отсутствует — он устанавливается равным кварталу, поскольку лизинговые платежи являются платой за услуги в трактовке п. 5 ст. 38 НК РФ, а не приобретением ОС;

- суммы НДС, не подлежащие вычету, включаются в стоимость приобретенной услуги, а не объекта ОС и относятся на расходы при расчете налога на прибыль (будут являться элементом лизинговых платежей, не увеличивающих стоимость предмета лизинга).

С особенностями учета и иными нюансами лизинговых операций знакомьтесь с размещенными на нашем сайте материалами:

- «Операции по договору лизинга в бухгалтерском учете»;

- «Проводки по лизингу автомобиля у лизингополучателя».

Проводки по принятию «входящего» НДС к вычету при вводе в эксплуатацию ОС в 1С 8.2

По бухгалтерскому учету

При включении в документ Формирование записей книги покупок записей по принятию «входного» НДС к вычету по операциям поступления и ввода в эксплуатацию ОС в 1С 8.2 создаются проводки по дебету счета 68.02: Дт 68.02 Кт 19.01 – на сумму «входного» НДС, принятого к вычету:

По налоговому учету

В регистрах накопления по НДС были сформированы записи:

- в регистре НДС предъявленный с видом движения Расход. Производится списание «входного» НДС из регистра, в момент включения его в книгу покупок:

- в регистре НДС Покупки, которая формирует строки отчета Книга покупок:

Для вычета необходим 01 счет

На протяжении длительного времени налоговики и Минфин России в один голос утверждали, что право на вычет появляется после отражения имущества на счете 01. Свою позицию чиновники объясняли следующими доводами.

Вычеты сумм НДС, предъявленных продавцами налогоплательщику при приобретении основных средств, производятся в полном объеме после принятия на учет данных объектов. Такое правило установлено п. 1 ст. 172 НК РФ.

Согласно Плану счетов бухучета сформированная первоначальная стоимость основных средств, принятых в эксплуатацию и оформленных в установленном порядке, учитывается на счете 01 «Основные средства». Единицей бухгалтерского учета основных средств является инвентарный объект, которому присваивается соответствующий инвентарный номер (ПБУ 6/01).

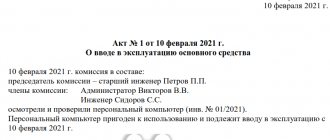

Допускается принимать к бухгалтерскому учету в качестве основных средств с выделением на отдельном субсчете к счету 01 объекты недвижимости, по которым:

- закончены капитальные вложения;

- оформлены соответствующие первичные учетные документы по приемке-передаче;

- документы переданы на государственную регистрацию;

- объекты фактически эксплуатируемые.

Об этом — в п. 52 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н. Таким образом, объекты основных средств считаются принятыми на учет в том налоговом периоде, в котором оформлены первичные учетные документы, подтверждающие дату ввода объекта в эксплуатацию.

Следовательно, вычеты сумм «входного» НДС при приобретении основного средства, принимаемого к бухгалтерскому учету как самостоятельный инвентарный объект, производятся в том налоговом периоде, в котором одновременно выполнены следующие условия:

- принятие объекта на учет в качестве основного средства;

- наличие на данный объект счета-фактуры, составленного в соответствии с требованиями, предусмотренными в п. п. 5 и 6 ст. 169 НК РФ.

В связи с этим в случае приобретения основных средств вычеты налога производятся после принятия их на учет в качестве объектов основных средств, то есть на счет 01 «Основные средства».

Такие разъяснения вы встретите в Письмах Минфина России от 28.10.2011 N 03-07-11/290, от 02.08.2010 N 03-07-11/330, от 21.09.2007 N 03-07-10/20.

Налоговики высказывают аналогичное мнение (Письма ФНС России от 05.04.2005 N 03-1-03/530/[email protected], УФНС России по г. Москве от 02.10.2007 N 19-11/093494).

Следует отметить, что есть судебные решения, поддерживающие указанную позицию. Так, в Постановлении от 22.02.2012 N А40-56010/11-91-242 ФАС Московского округа указал, что у компании возникло право на вычет после ввода объектов в эксплуатацию и их перевода со счета 08 «Вложения во внеоборотные активы» на счет 01 «Основные средства». именно в данный момент соблюдены условия, установленные ст. ст. 171, 172 НК РФ, для предъявления НДС к вычету:

- имелись счета-фактуры;

- основные средства приняты на учет;

- объекты введены в эксплуатацию;

- начато их использование для осуществления операций, облагаемых НДС.

Такие же выводы содержит Постановление ФАС Поволжского округа от 30.09.2010 N А12-24919/2009.

Проверка расчета «входного» НДС к вычету при приобретении основных средств в 1С 8.2

Шаг 1. Сверка остатка «входного» НДС по ОС, не введенным в эксплуатацию, в разрезе БУ

При приобретении ОС, активы приходуются в дебет счета 08.04. При вводе ОС в эксплуатацию они переносят свою стоимость с кредита счета 08.04 в дебет счета 01.01. Таким образом по основным средствам, не введенным в эксплуатацию, на конец периода остается сальдо по счету 08.04.

Для того, чтобы посмотреть сальдо по счету 08.04 можно сформировать Оборотно-сальдовую ведомость по счету разрезе объектов ОС. Из ОСВ видно, что в эксплуатацию не введено два объекта ОС, следовательно «входной» НДС, который был учтен на счете 19.01 по этим объектам, также должен числиться в виде сальдо по этому счету.

Для проверки сформируем Оборотно-сальдовую ведомость по счету 19.01 по контрагентам и документам поступления. Сверить сальдо «входного» НДС по не введенным в эксплуатацию ОС можно по-разному: сверить с первичными документами; арифметическим путем и др.

Проверим данные по нашему примеру:

- Проверим сальдо «входного» НДС на счете 19.01 арифметическим путем:

- Сальдо по счету 08.04 = 46 525,42 руб. – сумма без НДС;

- Расчет «входного» НДС = 46 525,42 * 18% = 8 374,58 руб.

- Сальдо по счету 19.01 на конец периода совпадает.

- По БУ операции по принятию к вычету «входного» НДС по приобретенным ОС отражены правильно.

Шаг 2. Сверка остатка «входного» НДС по ОС, не введенным в эксплуатацию, в разрезе НУ

Потенциальные записи книги покупок формируются в регистре накопления НДС предъявленный

. При поступлении ОС в данном регистре была сделана запись с видом

Приход.

Запись с видом

Расход

делается в момент включения «входного» НДС к вычету или списании «входного» НДС на расходы. Поэтому, по «входному» НДС по ОС, которые не введены в эксплуатацию на конец периода, должен быть остаток.

Сформируем информацию, отраженную в регистре накопления НДС предъявленный

(меню

Отчеты

–

Прочие

–

Список \ кросс-таблица

– раздел учета

НДС предъявленный

). Проверим данные из нашего примера:

- По НУ сумма остатка в регистре НДС предъявленный равна сальдо по счету 19.01 по БУ

- НУ = БУ = 8 374,58 руб.

- «Входной» НДС по поступившим ОС в I квартале учтен правильно.

На сайте ПРOФБУХ8 Вы можете ознакомиться с другими бесплатными статьями и видеоуроками по конфигурации 1C Бухгалтерия 8.3 (8.2):

Полный список наших предложений:

Поставьте вашу оценку этой статье:

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Я уже зарегистрирован

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

Чем руководствоваться

Изначально Перечень технологического оборудования, комплектующих и запасных частей к нему, аналоги которого не производят в РФ и ввоз которого не подлежит обложению налогом на добавленную стоимость, утверждён постановлением Правительства РФ от 30.04.2009 № 372.

В силу постановления Правительства РФ от 27.05.2021 № 796 со 2 июля 2022 года этот список действует в новой редакции. Расскажем, какие изменения и есть ли новые позиции.