Восстановление НДС, ранее принятого к вычету, — что это?

При приобретении товаров (работ, услуг) предъявленный НДС покупатель-налогоплательщик принимает к вычету. Однако входной НДС при определенных условиях необходимо восстановить к уплате. Что такое восстановление НДС?

Восстановление НДС, ранее принятого к вычету, — это операция, при которой ранее принятый к вычету НДС должен быть восстановлен, то есть уплачен в бюджет.

Заметим, что случаи, при которых необходимо восстановление НДС,регламентированы законодательно (п. 3 ст. 170 НК РФ).

Подробности см. в материале «Когда восстанавливать НДС».

См. также «Откорректировали перечень оснований для восстановления НДС».

Восстановление НДС при недостаче: проводки

Обычно недостача ценностей выявляется при проведении инвентаризации. После утверждения ее результатов недостачу отражают в учете на день окончания инвентаризации.

Это означает, что на дату списания товара в учете компании появятся записи:

| Операции | Д/т | К/т |

| Учтена недостача: | ||

| — ОС (по остаточной стоимости), — списан начисленный износ ОС | 94 02 | 01 01 |

| — НМА по остаточной стоимости, — списана амортизация по объекту НМА | 94 05 | 04 04 |

| — материалы, товары | 94 | 10, 41 |

| Недостача в пределах норм естественной убыли (НЕУ) списана на производство | 20, 44 | 94 |

| Недостача свыше НЕУ списана на виновников или на прочие расходы, если виновные лица не установлены | 73, 76, 91 | 94 |

| Восстановление НДС при списании недостачи при инвентаризации (с применением ставки налога, действовавшей на момент покупки товара) | 19 | 68 |

| Списание НДС на прочие расходы | 91 | 19 |

Логично предположить, что восстанавливать НДС следует лишь на ту часть недостачи, которая относится к сверхнормативной убыли. Однако департамент финансов никак не комментирует этот вопрос и не разграничивает потери в пределах и сверх НЕУ. Поэтому на практике восстанавливают входной НДС с полной суммы понесенных потерь.

И еще один нюанс. Так как восстановленный налог должен быть уплачен в бюджет, компании необходимо зарегистрировать в книге продаж счет-фактуру (СФ) на величину восстановленного налога, отразив в ней входящий СФ, на основании которого НДС был принят к вычету, со скорректированной суммой налога, подлежащего восстановлению.

Восстановление НДС по товарам (работам, услугам, имущественным правам) при уменьшении их стоимости

Если после приобретения товаров (работ, услуг, имущественных прав) происходит уменьшение стоимости, количества, тарифа, то ранее принятый к вычету по данной операции НДС необходимо восстановить (пп. 4 п. 3 ст. 170 НК РФ). Восстановление должно производится на наиболее раннюю дату:

- дату поступления корректировочного счета-фактуры на уменьшение стоимости товаров (работ, услуг, имущественных прав);

Подробности см. в материале «Что такое корректировочный счет-фактура и когда он нужен?»

- дату поступления первичных документов, подтверждающих уменьшение стоимости товаров (работ, услуг, имущественных прав).

Восстанавливается в данном случае разница между суммами НДС до и после изменения стоимости (абз. 2 пп. 4 п. 3 ст. 170 НК РФ).

Инвентаризация товаров

<< Начало

Отражение в бухгалтерском учете списания выявленных недостачи и потери товара на товарном(ых) складе(ах) (в секции продавца) в оптовой и розничной торговле в случае установки виновных лиц. Для товаров не определены нормы убыли.

| № | Дебет | Кредит | Содержание операции |

| Бухгалтерские проводки при списании недостачи (порчи) товаров, учитываемых по стоимости приобретения | |||

| 1 | 94 | 41-1 | Отражена выявленная потеря товара по фактической (покупной) стоимости материально-производственных запасов |

| Бухгалтерские проводки при списании недостачи (порчи) товаров, учитываемых по продажной стоимости | |||

| 1 | 94 | 41-2 | Отражена выявленная потеря товара по продажной стоимости материально-производственных запасов |

| 2 | 94 | 42 субсчет «Торговая наценка: скидка, накидка» | Списана (сторнированием) торговая наценка по недостающим или испорченным товарам или |

| 42 субсчет «Торговая наценка: скидка, накидка» | 94 | Списана торговая наценка по недостающим или испорченным товарам | |

| Бухгалтерские проводки при возмещении товара за счет виновных лиц | |||

| 1 | 73-2, 76 | 94 | Недостача (порча) ценностей погашена за счет виновных лиц или |

| 70 | 94 | Возмещена недостача (порча) ценностей из заработной платы виновных лиц | |

| Бухгалтерские проводки при восстановлении суммы НДС по недостающим товарам | |||

| 1 | 94 | 68 субсчет «Расчеты по НДС» | Восстановлена сумма НДС по товарам, списанным в связи с их недостачей или порчей. Сумма НДС по недостающим или испорченным товарам отражена на счете недостач и потерь от порчи ценностей или |

| 19-3 | 68 субсчет «Расчеты по НДС» | Восстановлена сумма НДС по товарам, списанным в связи с их недостачей или порчей | |

| 94 | 19-3 | Сумма НДС по недостающим или испорченным товарам отражена на счете недостач и потерь от порчи ценностей | |

| Бухгалтерские проводки при возмещении НДС за счет виновных лиц | |||

| 1 | 73-2, 76 | 94 | Сумма НДС по недостающим или испорченным товарам погашена за счет виновных лиц или |

| 70 | 94 | Возмещена сумма НДС по недостающим или испорченным товарам из заработной платы виновных лиц | |

Отражение в бухгалтерском учете списания выявленных недостачи и потери товара на товарном(ых) складе(ах) (в секции продавца) в оптовой и розничной торговле в случае неустановки виновных лиц. Для товаров не определены нормы убыли.

| № | Дебет | Кредит | Содержание операции |

| Бухгалтерские проводки при списании недостачи (порчи) товаров, учитываемых по стоимости приобретения | |||

| 1 | 94 | 41-1 | Отражена выявленная потеря товара по фактической (покупной) стоимости материально-производственных запасов |

| Бухгалтерские проводки при списании недостачи (порчи) товаров, учитываемых по продажной стоимости | |||

| 1 | 94 | 41-2 | Отражена выявленная потеря товара по продажной стоимости материально-производственных запасов |

| 2 | 94 | 42 субсчет «Торговая наценка: скидка, накидка» | Списана (сторнированием) торговая наценка по недостающим или испорченным товарам |

| 42 субсчет «Торговая наценка: скидка, накидка» | 94 | или Списана торговая наценка по недостающим или испорченным товарам | |

| Бухгалтерские проводки при возмещении товара в случае неустановки виновных лиц | |||

| 1 | 91-2 | 94 | Недостача (порча) ценностей погашена за счет прочих расходов организации |

| Бухгалтерские проводки при восстановлении суммы НДС по недостающим товарам | |||

| 1 | 94 | 68 субсчет «Расчеты по НДС» | Восстановлена сумма НДС по товарам, списанным в связи с их недостачей или порчей. Сумма НДС по недостающим или испорченным товарам отражена на счете недостач и потерь от порчи ценностей или |

| 19-3 | 68 субсчет «Расчеты по НДС» | Восстановлена сумма НДС по товарам, списанным в связи с их недостачей или порчей | |

| 94 | 19-3 | Сумма НДС по недостающим или испорченным товарам отражена на счете недостач и потерь от порчи ценностей | |

| Бухгалтерские проводки при возмещении НДС в случае неустановки виновных лиц | |||

| 1 | 91-2 | 94 | Сумма НДС по недостающим или испорченным товарам погашена за счет прочих расходов организации |

Отражение в бухгалтерском учете отходов, образованных при подготовке товаров к продаже, если отходы могут быть проданы населению и (или) другим организациям.

| № | Дебет | Кредит | Содержание операции |

| 1 | 94 | 41-1 | Списана фактическая стоимость отходов, образованных при подготовке товаров к продаже |

| 2 | 41-1 | 94 | На сумму отходов, которые могут быть проданы населению и (или) другим организациям, уменьшена сумма, отнесенная на счет 94 «Недостачи и потери от порчи ценностей» |

| 3 | 91-2 | 94 | Остаток суммы, отнесенной на счет 94 «Недостачи и потери от порчи ценностей», погашен за счет прочих расходов организации |

Отражение в бухгалтерском учете возврата организации утерянных (похищенных) товаров, найденных в ходе проведения следственно-розыскных мероприятий.

| № | Дебет | Кредит | Содержание операции |

| Бухгалтерские проводки, если товары возвращены до момента списания их стоимости на убытки | |||

| 1 | 94 | 41-1 | Сторнирована со счета недостач и потерь от порчи ценностей фактическая (покупная) стоимость выбывшего товара или |

| 41-1 | 94 | Восстановлена обратной записью фактическая (покупная) стоимость выбывшего товара ранее списанного на счет недостач и потерь от порчи ценностей | |

| Бухгалтерские проводки, если товары возвращены до момента списания их стоимости на убытки в значительно худшем состоянии, чем до момента пропажи | |||

| 1 | 41-1 | 94 | На величину стоимости, возвращенного товара по цене его возможного использования уменьшена сумма недостачи и потери от порчи ценностей |

| 2 | 91-2 | 94 | Списана разница между учетной и оценочной стоимостью товара на прочие расходы организации |

| Бухгалтерские проводки, если товары возвращены после момента списания их стоимости на убытки | |||

| 1 | 91-2 | 94 | Сторнирована с прочих расходов организации списанная недостача (порча) ценностей |

| 2 | 94 | 41-1 | Сторнирована со счета недостач и потерь от порчи ценностей фактическая (покупная) стоимость выбывшего товара |

Отражение в бухгалтерском учете порчи товара, в результате которой он не подлежит дальнейшей реализации. Материально ответственное лицо отказалось признать себя виновным в порче товара. В результате судебного разбирательства суд не признал работника организации виновным в порче товара. Для товара не определены нормы убыли. Товары учитываются по стоимости приобретения.

| № | Дебет | Кредит | Содержание операции |

| Бухгалтерские проводки при отражении потери товара | |||

| 1 | 94 | 41-1 | Отражена выявленная потеря товара у материально ответственного лица |

| 2 | 94 | 68 субсчет «Расчеты по НДС» | Восстановлена сумма НДС по товару, списанному в связи с его порчей. Сумма НДС по испорченному товару отражена на счете недостач и потерь от порчи ценностей |

| 3 | 73-2 | 94 | Порча товара и сумма НДС по испорченному товару отнесены на виновное лицо |

| Бухгалтерские проводки при отклонении претензии к материально ответственному лицу | |||

| 1 | 94 | 73-2 | Восстановлена сумма по потерям от порчи товара, при необоснованности претензии к материально-ответственному лицу |

| Бухгалтерские проводки при возмещении товара и НДС в случае неустановки виновных лиц | |||

| 1 | 91-2 | 94 | Порча товара и сумма НДС по испорченному товару погашены за счет прочих расходов организации |

Отражение в бухгалтерском учете списания выявленных недостачи и потери товара на товарном(ых) складе(ах) (в секции продавца) в оптовой и розничной торговле по чрезвычайным обстоятельствам. Для товаров определены нормы убыли.

| № | Дебет | Кредит | Содержание операции |

| Бухгалтерские проводки при списании недостачи (порчи) товаров по чрезвычайным обстоятельствам, если товары учитываются по стоимости приобретения | |||

| 1 | 91-2 | 41-1 | Отражена выявленная потеря товара по фактической (покупной) стоимости материально-производственных запасов в качестве прочих расходов |

| Бухгалтерские проводки при списании недостачи (порчи) товаров по чрезвычайным обстоятельствам, если товары учитываются по продажной стоимости | |||

| 1 | 91-2 | 41-2 | Отражена выявленная потеря товара по продажной стоимости материально-производственных запасов в качестве прочих расходов |

| 2 | 91-2 | 42 субсчет «Торговая наценка: скидка, накидка» | Списана (сторнированием) торговая наценка по недостающим или испорченным товарам. На сумму сторнированной торговой наценки уменьшены прочие расходы организации |

| Бухгалтерские проводки при возмещении выявленной потери товара по чрезвычайным обстоятельствам в пределах нормы убыли | |||

| 1 | 44 субсчет «Издержки обращения» | 91-1 | Оприходована (возмещена) убыль ценностей – усушка, утруска, распыл и т. п. в пределах норм на издержки обращения. Убыль ценностей по нормам отражена в составе прочих доходов организации |

| Бухгалтерские проводки при восстановлении НДС по списанному товару в случае его недостачи, боя или порчи по чрезвычайным обстоятельствам, если для товара определены нормы убыли | |||

| 1 | 91-2 | 68 субсчет «Расчеты по НДС» | Восстановлена сумма НДС по товарам, списанным в связи с их недостачей или порчей сверх норм естественной убыли. Сумма НДС по недостающим или испорченным товарам сверх норм естественной убыли отражена в качестве прочих расходов или |

| 19-3 | 68 субсчет «Расчеты по НДС» | Восстановлена сумма НДС по товарам, списанным в связи с их недостачей или порчей сверх норм естественной убыли | |

| 91-2 | 19-3 | Сумма НДС по недостающим или испорченным товарам сверх норм естественной убыли отражена в качестве прочих расходов | |

Отражение в бухгалтерском учете списания выявленных недостачи и потери товара на товарном(ых) складе(ах) (в секции продавца) в оптовой и розничной торговле по чрезвычайным обстоятельствам. Для товаров не определены нормы убыли.

| № | Дебет | Кредит | Содержание операции |

| Бухгалтерские проводки при списании недостачи (порчи) товаров по чрезвычайным обстоятельствам, если товары учитываются по стоимости приобретения | |||

| 1 | 91-2 | 41-1 | Отражена выявленная потеря товара по фактической (покупной) стоимости материально-производственных запасов в качестве прочих расходов |

| Бухгалтерские проводки при списании недостачи (порчи) товаров по чрезвычайным обстоятельствам, если товары учитываются по продажной стоимости | |||

| 1 | 91-2 | 41-2 | Отражена выявленная потеря товара по продажной стоимости материально-производственных запасов в качестве прочих расходов |

| 2 | 91-2 | 42 субсчет «Торговая наценка: скидка, накидка» | Списана (сторнированием) торговая наценка по недостающим или испорченным товарам. На сумму сторнированной торговой наценки уменьшены прочие расходы организации |

| Бухгалтерские проводки при восстановлении НДС по списанному товару в случае его недостачи, боя или порчи по чрезвычайным обстоятельствам, если для товара не определены нормы убыли | |||

| 1 | 91-2 | 68 субсчет «Расчеты по НДС» | Восстановлена сумма НДС по товарам, списанным в связи с их недостачей или порчей. Сумма НДС по недостающим или испорченным товарам отражена в качестве прочих расходов или |

| 19-3 | 68 субсчет «Расчеты по НДС» | Восстановлена сумма НДС по товарам, списанным в связи с их недостачей или порчей | |

| 91-2 | 19-3 | Сумма НДС по недостающим или испорченным товарам отражена в качестве прочих расходов | |

Восстановление НДС по товарам (работам, услугам), используемым в операциях, облагаемых по ставке 0%

С 01.01.2015 из Налогового кодекса РФ исключили норму, согласно которой ранее при использовании товаров, работ, услуг, основных средств и нематериальных активов в операциях, облагаемых НДС по ставке 0%, требовалось восстановление налога (п. 3 ст. 170 НК РФ).

Одновременно входной налог по товарам, работам, услугам и имущественным правам, которые участвуют в производстве нового продукта, облагаемого по нулевой ставке налога, должен быть принят к вычету по особым правилам. Вычет происходит в момент определения налоговой базы согласно ст. 167 НК РФ при соблюдении условий п. 3 ст. 172 НК РФ.

Если при приобретении товаров (работ, услуг, имущественных прав), участвующих в облагаемых по нулевой ставке операциях, НДС был принят к вычету, то такой налог, по мнению чиновников, придется восстанавливать и принимать к вычету позже (письмо Минфина России от 13.02.2015 № 03-07-08/6693).Восстановленный НДС должен быть принят к вычету на момент определения налоговой базы согласно ст. 167 НК РФ.

Логика ИФНС в вопросе восстановления НДС

В ответе на вопрос о необходимости восстановления НДС по списываемому товару ФНС и Минфин долгое время исходили из того, что списание, независимо от причины, по которой оно происходит (недостача, порча, моральное устаревание), не является операцией, облагаемой этим налогом. Соответственно, согласно тексту п. 2 ст. 170 при такой операции налог должен входить в стоимость списываемого товара. То есть если НДС принимался к вычету при поступлении товара от поставщика, то на момент списания он должен быть восстановлен и включен в расходы.

Подтверждением этой позиции служат неоднократные письма Минфина России:

- от 21.01.2016 № 03-03-06/1/1997 — НДС по списываемому товару должен быть восстановлен и учтен по правилам ст. 170 НК РФ;

- от 19.03.2015 № 03-07-11/15015 — поскольку выбытие в связи с порчей не подлежит обложению НДС, вычет по списываемому товару невозможен;

- от 05.07.2011 № 03-03-06/1/397 — процедура списания товара не облагается НДС, и поэтому налог по такому товару должен быть восстановлен;

- от 24.04.2008 № 03-07-11/161 — списание товара сверх норм естественной убыли требует восстановления НДС в части его стоимости, соответствующей превышению норм.

Но к настоящему времени можно говорить о том, что позиция чиновников изменилась. А причиной тому — многочисленная судебная практика не в пользу налоговиков, которой финансовое и налоговое ведомства предписывают руководствоваться (письма Минфина России от 07.11.2013 № 03-01-13/01/47571, ФНС России от 26.11.2013 № ГД-4-3/[email protected]).

Так, сначала ФНС в письме от 17.06.2015 № ГД-4-3/[email protected] сказала, что не нужно восстанавливать налог в случае утраты имущества в результате чрезвычайной ситуации. А уже в 2022 году и Минфин указал на отсутствие обязанности восстановить НДС при выбытии имущества в результате пожара (письмо от 02.03.2018 № 03-03-06/1/13389). Оба ведомства ссылались на решение ВАС РФ от 23.10.2006 № 10652/06.

Восстановление НДС по имуществу, внесенному в качестве вклада или взноса

В операциях с имуществом, используемом в качестве вклада или взноса, НДС восстанавливают:

- При использовании имущества, нематериальных активов для вклада в уставной капитал хозяйственных обществ, товариществ или взноса в паевые фонды кооперативов. Исключение составляют взносы имуществом в паевые инвестиционные фонды (письмо Минфина России от 15.01.2008 № 03-07-11/09) и вклады по договору простого товарищества (постановление Президиума ВАС РФ от 22.06.2010 № 2196/10).

- При использовании имущества и нематериальных активов для взносов по договору инвестиционного товарищества.

- При использовании имущества для пополнения целевого капитала некоммерческой организации согласно Федеральному закону от 30.12.2006 № 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций».

НДС восстанавливается в том периоде, который соответствует дате документа по передаче имущества в полном объеме.

Основные средства и нематериальные активы являются исключением из этого правила: по этому виду имущества восстановление происходит в части, пропорциональной остаточной стоимости без переоценки (абз. 2 пп. 1 п. 3 ст. 170 НК РФ). При этом глава 21 НК РФ не устанавливает правила определения остаточной стоимости основных средств. Минфин России считает, что формировать в бухгалтерском учете остаточную стоимость необходимо уменьшением остаточной стоимости на сумму дооценки, скорректированную с учетом амортизации (письмо Минфина России от 02.08.2011 № 03-07-11/208).

Восстановленный НДС должен указываться в документах о передаче имущества (имущественных прав) и нематериальных активов. Данные документы являются основанием для принятия объекта к учету и сумм НДС к вычету в случае, если объект будет использоваться в операциях, облагаемых НДС (абз. 3 пп. 1 п. 3 ст. 170, п. 11 ст. 171, п. 8 ст. 172 НК РФ, письма Минфина России от 21.11.2011 № 03-07-11/317 и 11.11.2009 № 03-07-11/294). Продавец имущества не может учесть суммы восстановленного НДС в расходах по налогу на прибыль (письмо Минфина России от 02.08.2011 № 03-07-11/208).

Счет-фактуру на передаваемое имущество продавец не выставляет, поэтому он для вычета НДС не требуется (п. 3 ст. 169, пп. 1 п. 2 ст. 146, пп. 4 п. 3 ст. 39, п. 1 ст. 172, пп. 1 п. 3 ст. 170 НК РФ). Однако это не снимает обязанности по регистрации в книге покупок документов, на основании которых производится передача.

Основные правила для вычета и восстановления НДС

В части поступающего к плательщику НДС товара (как и по иным ценностям) НК РФ устанавливает право на налоговый вычет по этому налогу (п. 1 ст. 171). Вычет не будет вызывать вопросов при одновременном выполнении в отношении товара следующих условий:

- последующие операции с ним предполагается осуществлять с НДС (пп. 1, 2 ст. 171 НК РФ);

- товары отражены в учете (п. 1 ст. 172 НК РФ);

- имеется в наличии счет-фактура, оформленный поставщиком (п. 1 ст. 169 НК РФ), или документ (ГТД), подтверждающий факт уплаты налога при ввозе в РФ (п. 1 ст. 172 НК РФ).

Восстанавливать налог, ранее принятый к вычету, НК РФ обязывает во вполне однозначных ситуациях (п. 3 ст. 170), в т. ч. когда товар, с которым связан налог:

- вносится в УК или паевой фонд (подп. 1 п. 3 ст. 170);

- задействуется в операциях, не облагаемых НДС (подп. 2 п. 2 ст. 170);

- меняет свою стоимость в сторону уменьшения (подп. 4 п. 3 ст. 170);

- субсидируется бюджетом (подп. 6 п. 3 ст. 170).

О том, какие операции относят к не облагаемым НДС, подробнее читайте в статье «Операции, не подлежащие налогообложению НДС: виды и особенности».

Нужно ли восстанавливать НДС при списании брака? Ответ на этот вопрос узнайте в Готовом решении КонсультантПлюс. Если у вас еще нет доступа, получите пробный онлайн-доступ к системе бесплатно.

Восстановление НДС с авансов полученных

Предоплатная система расчетов подразумевает получение аванса и уплату с этих сумм НДС продавцом. Покупатель же имеет право принять данные суммы к вычету (п. 1 ст. 154, п. 12 ст. 171, п. 9 ст. 172 НК РФ).

С 01.10.2014 изменен порядок восстановления НДС: сумма НДС, ранее предъявленная к вычету на основании полученного от продавца счета-фактуры на аванс, восстанавливается покупателем в полном объеме, если отгрузка равна или превышает сумму аванса, и восстанавливается согласно счету-фактуре на отгрузку, если она меньше аванса.

Все нюансы восстановления НДС с аванса вы найдете в статье «Когда и как покупателю восстановить НДС с перечисленного аванса».

Поддержка и помощь

Получать статьи на почту

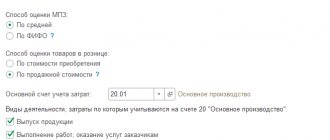

В программе 1С:Бухгалтерия предприятия редакции 3.0 существует два способа списания НДС. Выбор способа зависит от того, каким образом были приобретены товары или материалы.

Способ 1

Если товары приобретены подотчетным лицом, то при заполнении авансового отчета списание НДС будет происходить автоматически.

Перейдем в «Банк и касса» — «Авансовые отчеты» (см. рис. 1).

Рис. 1. Авансовые отчеты

Заполняя документ «Авансовый отчет», необходимо выделенный в документах НДС указать в столбце «НДС» (ставку и сумму) (см. рис. 2). В столбце «СФ» (счет-фактура) галочку не устанавливаем.

Рис. 2. Указание НДС

Проверяем сделанные документом проводки по кнопке «ДТ/КТ». Списанный НДС отражается на счете 91.02. Статья «Списание выделенного НДС на прочие расходы» устанавливается автоматически.

Кроме того, списанный НДС накапливается на забалансовом счете НЕ.01.9 в течение календарного года (см. рис. 3).

Конечно, возникает постоянная разница, но она рассчитывается автоматически.

Рис. 3. Движения документа: авансовый отчет

Проверить корректность отражения данной операции можно, сформировав оборотно-сальдовую ведомость по счету 19.03 (см. рис. 4).

Рис. 4. Оборотно-сальдовая ведомость

Способ 2

Второй вариант списания НДС не автоматизирован в программе 1С:Бухгалтерия предприятия ред. 3.0 и требует оформления дополнительного специального документа.

В данном случае поступление товара или материала оформляется документом «Поступление товара». Найти его можно, перейдя в «Покупки» — «Поступление (акты, накладные, УПД)» (см. рис. 1).

Рис. 1. Документ «Поступление товара»

При заполнении документа «Поступление товаров», выделенный в документах поставщика НДС указываем в столбце «НДС» (см. рис. 2). Счет-фактуру при этом не регистрируем.

Рис. 2. Заполнение документа «Поступление товаров»

Проверяем сделанные документом проводки по кнопке «ДТ/КТ» (см. рис. 3). Видим, что НДС автоматически списан не был.

Рис. 3. Движения документа: Поступление

Для списания НДС в программе 1С:Бухгалтерия предприятия редакции 3.0 предусмотрен документ «Списание НДС».

Самый простой способ списать НДС на основании документа «Поступление товаров» — это сформировать документ «Списание НДС» по кнопке «Создать на основании» (см. рис. 4).

Рис. 4. Формирование документа «Списание НДС»

Закладка «Приобретенные ценности» будет заполнена автоматически (см. рис. 5).

Рис. 5. Закладка «Приобретенные ценности»

На закладке «Счет списания» можно указать счет, а также выбрать необходимую аналитику (см. рис. 6).

Рис. 6. Закладка «Счет списания»

Проверяем сделанные документом проводки по кнопке «ДТ/КТ». Списанный НДС отразился на счете 91.02.

Также списанный НДС учтен на забалансовом счете НЕ.01.9 (см. рис. 7).

Рис. 7. Отражение списанного НДС

Сформировав оборотно-сальдовую ведомость по счету НЕ.01.9, мы можем проанализировать, какая сумма НДС была списана за отчетный период.

Важно не забыть в настройках отчета установить галочку «НУ». Для этого нужно выбрать «Показать настройки» — «Показатели» — «НУ» (см. рис. 8-9).

Рис. 8. Настройки отчета

Рис. 9. Оборотно-сальдовая ведомость

Таким образом происходит списание НДС в программе 1С:Бухгалтерия предприятия редакции 3.0 в зависимости от способов приобретения товаров или материалов.

Бухгалтерские проводки по восстановлению НДС

При операциях восстановления НДС проводки формируются следующим образом:

Дт 19 Кт 68 — восстановление НДС на товары работы и услуги;

Дт 912 Кт 19 — включение восстановленной суммы НДС в состав прочих расходов.

Пример:

ООО «Ладога» приобрело в феврале у поставщика ООО «Кенон» партию материалов на сумму 219 000 рублей, в том числе НДС — 36 500 рублей. Налог был принят к вычету на основании счета-фактуры ООО «Кенон» и отражен в декларации по НДС за I квартал.

В апреле произошло изменение цены на поставленный материал, и ООО «Кенон» приняло решение о предоставлении скидки в размере 5% общей стоимости. По данному факту был представлен корректировочный счет-фактура.

Скорректированная стоимость партии товара составила 203 300 рублей, в том числе НДС — 33 883 рублей.

Согласно налоговому законодательству, ООО «Ладога должно восстановить разницу сумм НДС:

36 500 ‑ 33 883 = 2 617 руб.

Данная сумма должна быть включена в декларацию во II квартале.

Бухгалтерские проводки по восстановлению НДС следующие:

В 1-м квартале:

Дт 60 Кт 51 — 219 000 руб. (оплачена партия материалов);

Дт 10 Кт 60 — 182 500 руб. (получена партия материалов от ООО «Кенон»);

Дт 19 Кт 60 — 36 500 руб. (отражен входной НДС по приобретенным материалам);

Дт 68 Кт 19 — 36 500 руб. (входной НДС принят к вычету);

Во 2-м квартале:

Дт 10 Кт 6 — 2 617 руб. сторно (уменьшена стоимость полученных материалов в соответствии с уведомлением поставщика о предоставленной скидке и корректировочным счетом-фактурой);

Дт 19 Кт 60 — 2 617 руб. сторно (уменьшен входной НДС по приобретенным материалам в соответствии с уведомлением поставщика о предоставленной скидке и корректировочным счетом-фактурой);

Дт 19 Кт 68 — 2 617 руб. (восстановлена сумма НДС по корректировочному счету-фактуре).

Если происходит восстановление НДС по имуществу, передаваемому в качестве вклада или взноса, то у передающей стороны восстановленный налог учитывается в составе финансовых вложений (по дебету Дт 58).

Принимающей стороне, согласно рекомендациям чиновников (письма Минфина России от 30.10.2006 № 07-05-06/262 и УФНС России по г. Москве от 04.07.2007 № 19-11/063175), следует отразить суммы восстановленного налога записью «Дт 19 Кт 83».

Данные рекомендации были сделаны на основании Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденном приказом Минфина России от 10.12.2002 № 126н, и Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденном приказом Минфина России от 30.03.2001 № 26н.

«Входной» НДС: позиция чиновников и судей

Проблема вычета НДС по утраченному имуществу возникла давно. Ведь, как правило, компании приобретают ценности для того, чтобы использовать их в облагаемых операциях (п. 2 ст. 171 НК РФ). И соответственно предъявляют НДС к зачету. Но если имущество утрачено, то как быть с налогом?

Чиновники всегда настаивали на том, что принять к вычету можно только тот НДС, который относится к имуществу, используемому в операциях, являющихся объектом налогообложения (п. 2 ст. 171 НК РФ). Если же ценности утрачены, то никакой речи о таких операциях не идет. А это означает, что налог принять к вычету нельзя. Поэтому его надо восстановить в том периоде, когда недостающие ценности списывают с учета (письмо Минфина России от 31 июля 2006 г. № 03-04-11/132). При этом не имеет значения причина,

по которой имущество выбывает. Это может быть хищение, порча, утеря, чрезвычайные обстоятельства. В любом случае НДС необходимо восстановить. Единственное послабление, которое предоставляет Минфин предпринимателям, – это возможность учесть сумму восстановленного НДС в составе внереализационных налоговых расходов по ценностям, утраченным в результате пожара (письмо Минфина России от 6 мая 2006 г. № 03-03-04/1/421). Но при условии, что факты пожара и утраты подтверждены документально.

И уж тем более необходимо восстанавливать налог, если имущество теряет товарный вид по истечении срока хранения (письмо Минфина России от 21 апреля 2006 г. № 03-03-04/1/369). То же самое относится и к похищенному имуществу (письмо Минфина России от 14 августа 2007 г. № 03-07-15/120).

Налоговые контролеры, разумеется, разделяют такую точку зрения. Аргументы те же: раз имущество утрачено, то оно не участвует в производственной деятельности и не числится в учете. Значит, ценности не используются для налогооблагаемых операций. Следовательно, суммы налога, ранее правомерно принятые к вычету, подлежат восстановлению и уплате в бюджет.

Фирмы не всегда соглашались с таким мнением чиновников и пытались отстоять свои права, используя судебную систему. Действительно, почему надо восстанавливать НДС, если он в свое время был принят к вычету на вполне законных основаниях?

Следует отметить, что по этому вопросу сформировалась весьма противоречивая арбитражная практика. Так, некоторые судьи вставали на сторону предпринимателей (постановления ФАС Северо-Западного округа от 1 марта 2006 г. № А26-4963/2005-29, от 9 февраля 2006 г.

№ А56-9808/2005, от 17 января 2005 г. № А05-6493/04-12).

А другие поддерживали контролеров (постановления ФАС Московского округа от 3 марта 2005 г. № КА-А41/839-05, ФАС Северо-Кавказского округа от 28 апреля 2006 г. № Ф08-1521/06-644А).

В частности, ФАС Северо-Кавказского округа (постановление от 28 апреля 2006 г. № Ф08-1521/06-644А) констатировал, что выбытие объекта основных средств в результате хищения не является операцией, облагаемой НДС, поскольку основные средства не используются в предпринимательской деятельности. Поэтому сумма НДС по похищенному объекту, ранее принятая к вычету, подлежит восстановлению в размере, пропорциональном остаточной балансовой стоимости этого объекта.

С таким подходом трудно согласиться. Ведь глава 21 НК РФ содержит закрытый перечень случаев, когда надо восстанавливать НДС (п. 3 ст. 170 НК РФ). Такие основания, как недостача имущества, его порча или хищение, здесь не названы. Поэтому восстанавливать налог по утраченному имуществу нет необходимости.

Такие же аргументы приводит и ВАС РФ в решении от 23 октября 2006 г. № 10652/06. Высшие судьи специально указали, что нельзя возлагать на налогоплательщиков не предусмотренную кодексом обязанность вносить в бюджет ранее принятые к вычету суммы НДС. Недостача товара, обнаруженная при инвентаризации, или хищение имущества к числу ситуаций, когда кодекс требует восстанавливать налог, не относятся. Значит, делают вывод судьи, возлагая на фирмы дополнительную, не предусмотренную кодексом обязанность, контролеры нарушают налоговое законодательство.

Однако чиновники так и не смогли смириться с подобным решением. Ведь бюджет лишается определенной доли поступлений, поскольку списание имущества компаниями вследствие его недостачи не такая уж редкость. Поэтому финансисты продолжают настаивать на восстановлении НДС. Они выпустили очередное письмо – от 1 ноября 2007 г. № 03-07-15/175, в котором еще раз подтвердили свою точку зрения. ФНС России довела его до сведения инспекций, значит, именно такой позиции будут придерживаться инспекторы на местах.

Итоги

Восстанавливать НДС нужно в случае, исли активы, по которым НДС был заявлен к возмещению, стали использоваться для необлагаемых налогом операций. Все случаи, когда нужно восстанавливать НДС, поименованы в ст. 170 НК РФ.

Источники:

- Налоговый кодекс РФ

- ПБУ 19/02, утв. приказом Минфина России от 10.12.2002 № 126н

- ПБУ 6/01, утв. приказом Минфина России от 30.03.2001 № 26н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.